我国保险资金投资基础设施项目债权计划浅析

2014-04-29金山

金山

[摘 要]2013年我国保险债权投资计划由备案制调整为注册制,保险债权计划设立机制的调整为我国的保险债权计划的发展提供了新的机遇。保险资金投资基础设施项目债权计划不仅有利于拓宽我国基础设施建设融资渠道,同时可以优化保险公司的投资组合结构,改善保险公司资产负债匹配,提高保险投资收益水平。本文阐述了我国保险资金投资基础设施债权计划的背景,分析了我国保险资金投资基础设施债权计划的现状和优势,结合债权投资计划的实施,提出保险资金投资基础设施债权计划的建议,对保险债权计划的未来发展趋势进行了展望。

[关键词]保险资金;基础设施;债权投资计划

[中图分类号]F8322 [文献标识码]A [文章编号]1005-6432(2014)33-0063-03

1 保险资金投资基础设施项目债权计划的背景

11 适应国家城镇化战略需求,拓宽基础设施建设融资渠道

十八大提出新型城镇化的发展理念,围绕国家城镇化战略布局。国家将统筹推进交通、能源、通信、环保等基础设施项目的建设,以基础设施建设为先导,推进国家城镇化战略实施。基础设施项目投资规模大、建设周期长,资金问题成为制约我国基础设施建设的主要瓶颈。目前,我国基础设施建设资金来源主要依靠财政资金和银行贷款,财政投资和银行贷款受国家宏观经济调控政策影响较大。银行贷款还具有周期短与基础设施投资回收期长不匹配的特点。因此,引入保险资金投资基础设施建设,发挥保险公司资金“长期性、负债性、稳定性”[1]的特点和优势,将保险资金通过基础设施债权计划投资于我国基础设施建设,对缓解我国基础设施建设资金压力,加快国家新型城镇化步伐意义重大。

12 优化保险资金投资结构,提高保险投资收益

保险资金的运用要遵循“安全性、收益性、流动性”三大原则[2]。我国大型基础设施项目具有投资风险低、收益高、期限长的特点,对于资金规模大、投资周期长的保险资金而言,基础设施项目是保险资金最理想的资产匹配工具。以交通基础设施为例,目前国内高速公路投资回报率可以达到8%甚至是10%,而通常的投资期限都在30年以上。在英美等国,道路、桥梁等基础设施投资中超过40%的资金来自保险公司。随着我国保险资金规模的快速增长,国内的保险公司需要进一步优化保险投资组合结构[3],改善保险公司资产负债匹配,拓宽投资渠道,积极开展对优质的基础设施类项目的投资,以获取安全、长期、稳定的收益来源,提高我国保险资金的投资收益水平。

2 保险资金基础设施债权计划概述

21 基础设施债权投资计划的定义

根据2012年中国保监会《基础设施债权投资计划管理暂行规定》,基础设施债权投资计划是指保险资产管理公司等专业管理机构作为受托人,面向委托人发行受益凭证,募集资金以债权方式投资基础设施项目,投资主要包括交通、通信、能源、市政、环境保护等国家级重点基础设施项目,并按照约定支付預期收益并兑付本金的金融工具。

22 我国保险资金基础设施债权计划的发展现状

2006年,中国保监会发布《保险资金间接投资基础设施项目试点管理办法》,规定保险公司可通过加入债权计划的形式间接投资于交通、通信、能源、市政和环境保护等国家级重点基础设施项目。2007年,中国保监会发布《保险资金间接投资基础设施债权计划管理指引(试行)》,对债权计划的发行和管理进行了初步规定,同年中国人寿资产、太平洋资产、泰康资产发起了国内第一批基础设施债权投资计划。根据保监会的数据统计,截至2012年年末,国内保险机构累计发售83项基础设施投资债权计划、11项不动产债权计划,备案金额3025亿元,平均投资年限7年,平均收益率为636%[4]。债权计划的定价方式主要为浮动利率、固定利率、结构利率三类。我国目前债权计划定价主要采取挂钩五年期贷款利率、适度上下浮动的方式,一般债权计划收益率都超过6%。国内已设立的基础设施债权计划主要投资于高速公路、城市轨道交通、水务等基础设施领域,以城市轨道交通为例:2007年,中国人寿资产发售了“国寿—申通债权投资计划”投资于上海地铁2号线一期和西延伸线,募集资金25亿元,投资期限10年;2009年,太平洋资产发售了“太平—京投地铁债权计划”投资于北京地铁10号线一期(含奥运支线)和二期工程,募集资金20亿元,投资期限7年;2011年,中国人寿资产发售了“国寿—京投保险债权投资计划”,投资于北京地铁6、7、8、9、14号线等建设项目,募集资金100亿元,投资期限10年;2011年,泰康资产发售了“泰康—重庆轨道交通债权投资计划”投资于重庆轨道交通6号线工程,募集资金30亿,投资期限5年。目前,保险资金的基础设施债权计划已经成为我国城市基础设施建设主要融资渠道之一。

3 保险资金基础设施债权计划的优势

31 基础设施债权计划受国家宏观信贷政策调控影响小

目前企业融资的主要渠道是银行贷款,企业从银行获得贷款的额度及难易程度,除受企业自身经营情况及资信条件影响外,还要受到国家宏观信贷政策的影响。债权计划的资金来源为保险资金,由于保险资金来源主要为保费收入,受国家信贷调控政策影响较小。基础设施项目通过保险债权计划引入保险资金,有利于拓宽项目融资渠道,稳定资金来源,降低项目财务风险,提高项目抗风险能力。

32 基础设施债权计划投资期限灵活,资金使用便捷

保险资金债权计划的期限结构可以依据基础设施项目的具体情况灵活设计,投资期限可以从一年到十年,能满足不同基础设施项目的资金需求。保险债权计划的资金还具有使用便捷的特点,资金按照基础设施项目的要求,可以一次全部募集到位,也可以分期募集,分期投资。在资金的用途上也可以根据基础设施项目的需要进行合理的安排。

33 基础设施债权计划融资规模大、融资成本低

基础设施债权计划通常对单个基础设施项目的投资金额可以达到10亿~30亿元。对于某些国家重点项目,债权计划则完全可能超过30亿元的投资限额,保险资金债权计划非常适合大型基础设施项目。对于资信等级高大型基础设施项目,保险资金债权投资计划的利率通常能够做到低于同期限银行贷款最优利率水平,有助于降低基础设施项目融资成本。

4 保险资金基础设施债权计划的实施

41 基础设施债权计划设立要求

根据保监会的政策要求,保险资金基础设施债权投资计划设立需具备以下几个条件。基础设施保险资金债权投资计划原则上要求为交通运输(高速公路、铁路、机场、港口、隧道桥梁等)、能源(煤炭、石油天然气、电力等)、市政环保(自来水、污水处理、固废处理、脱硫等)、通信等领域的重点基础设施项目,以及资源矿产类的项目。项目要求取得省级或省级以上(国务院或有关部委)政府机构批准立项。偿债主体原则上要求为上市公司或上市公司实际控制人,中央企业及其所属子公司、省级国有大型企业等均符合偿债主体要求。借款人可以是项目方,也可以是项目方的母公司或者实际控制人。项目担保方式为国家专项基金、银行提供担保;实力雄厚的企业(净资产需超过200亿元)提供担保;上市公司无限售股、道路收费权或者其他有升值潜力、易于变现的资产做担保。对于国务院批复的项目,在拟投项目、借款人资质、担保方式等各方面条件均可以做相当程度的放宽。

42 基础设施债权投资计划实施

421 基础设施债权计划实施程序

根据国内目前已设立的基础设施债权计划来看,首先由保险公司与基础设施投资建设单位共同选取基础设施项目,根据项目特点设计项目保险资金债权计划的交易结构,确定投资额度、资金成本、还款期限及还款来源,明确债权计划参与各方及其职责。根据债权计划相关的政策法规要求编制基础设施项目资金债权交易计划的法律文件,经保险公司及建设单位审核后,上报中国保监会授权的“中国保险保障基金有限公司”进行注册,债权计划完成注册后,由受托人发行债权投资计划,正式募集资金投资于基础设施项目。在基础设施债权计划存续期内,对投资基础设施项目的运营情况进行持续的跟踪管理,债权计划到期后,收回投资,如债权计划出现违约,则按照债权计划约定启动担保履约程序。

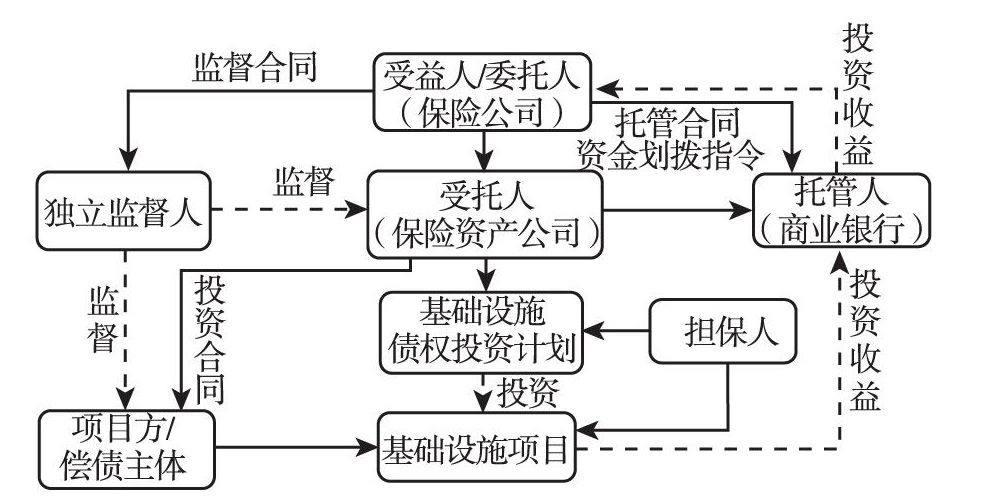

422 基础設施债权计划的交易结构

基础设施债权计划主要参与方包括债权计划的委托人、受托人、受益人、项目方、担保人、托管人及独立监督人;委托人是指在债权计划成立前,中国保监会核准的将保险资金委托给受托人以设立债权计划的保险公司;受托人是指根据债权计划约定,按照委托人意愿,为受益人利益,以自己的名义投资基础设施项目的信托投资公司、保险资产管理公司、产业投资基金管理公司或者其他专业管理机构;受益人是指合法持有债权计划受益权份额并登记在债权计划受益人名册的人,包括债权计划成立时由委托人指定的受益人以及日后通过转让、继承或其他合法方式拥有受益权份额的人;项目方是指债权计划项目管理人;担保人是指为债权计划在《担保函》/《担保合同》生效后享有和承担担保人权利和义务的人;托管人是指根据债权计划约定,由委托人聘请,负责债权计划财产托管的商业银行或者其他专业金融机构;独立监督人是指根据债权计划约定,由受益人聘请,为维护受益人利益,对受托人管理投资计划和项目方具体运营情况进行监督的专业管理机构,见下图。

保险资金基础设施债权投资计划交易结构示意

5 建议及展望

51 加强风险防控体系建设

我国保险基础设施债权计划起步较晚,发展还不成熟,基础设施债权计划还存在一定的风险,需要建立由监管部门和保险公司等组成的多层次风险防控体系。保险监管部门需要加强对保险基础设施债权计划的总体控制,从债权计划的投资周期、偿付能力、净资产余额比例、风险准备金比例及债权计划投资领域进行严格监管,以降低保险债权计划的系统性风险。保险公司则应尽快建立基础设施项目筛选、风险评估、评审决策、投后管理等债权计划全过程的风险内控体系。同时,对具体基础设施债权计划项目还要从资金成本、期限、行业、区域等多指标进行优化配置,优化债权计划结构,避免重复集中投资于某个行业或地区,以防止债权计划投资过度集中可能引发的风险。

52 加强债权计划产品创新,合理增加债权计划投资规模

随着我国新型城镇化水平的提高,对于基础设施建设的内容和融资也会产生新的需求,保险公司需要研究我国基础设施产业发展的方向和产业政策,结合我国基础设施建设新的发展形势,有针对性地开展债权计划产品的创新设计,以满足未来我国基础设施建设多元化的发展需求。

2012年年末,我国保险业总资产达735万亿元[5]。根据我国保监会相关政策的要求,保险公司投资基础设施等债权投资计划的账面余额不高于上季度末总资产的10%,根据测算可用于投资基础设施债权计划的资金额度上限为7350亿元。考虑已实施的保险债权计划3205亿元,初步测算还有不少于4145亿元保险资金可用于投资保险资产债权计划。随着我国保险公司资金运作能力和风险管理能力的提高,可以逐步增加保险资金投资基础设施的投资规模,扩大投资范围、增加投资方式,让保险资金更加积极主动地参与我国基础设施建设。

53 展望

2012年10月,中国保监会发布《基础设施债权投资计划管理暂行规定》,并同时废止《保险资金间接投资基础设施债权投资计划管理指引(试行)》《基础设施债权投资计划产品设立指引》,该政策的出台降低了保险债权投资计划的设立条件,为基础设施项目运用保险资金拓宽了融资渠道。2013年2月,保监会发布了《关于债权投资计划注册有关事项的通知》,通知中明确基础设施债权投资计划的发行由备案制调整为注册制,注册制降低了保险机构发行债权投资计划的门槛,缩短了保险债权投资计划的设立时间,简化了保险债权投资计划程序,为保险资金投资基础设施债权计划提供了有力的政策支持。

随着十八大后新型城镇化战略的全面推进,我国城市基础设施将面临巨大建设需求。基础设施建设产生的巨大融资需求,为保险资金投资基础设施债权计划提供了难得的发展机遇,我国保险债权计划还处于起步阶段,未来将有更加广阔的发展空间。

参考文献:

[1]杨明生对保险资金运用与监管的思考[J]北京:保险研究,2008(8).

[2]孙祁祥保险学[M]北京:北京大学出版社,2012.

[3]魏巧琴保险投资学[M]上海:上海财经大学出版社,2008.

[4]韩生玉保险公司与地方政府投融资合作研究[J]北京:保险研究,2011(12).

[5]桑晴川,贾强保险债权投资:市场追捧的创新融资工具[J]北京:农业发展与金融,2013(12).