中国企业境外铁矿投资分析及对策建议

2014-04-01常兴国郑仁乔赵忠贺夏晓波

常兴国,郑仁乔,赵忠贺,夏晓波

(1.中国矿业联合会,北京 100013;2.中国地质大学(北京)地球科学与资源学院,北京 100083)

我国走出去到境外开发铁矿始于20世纪80年代,经历了成功案例,也错失了多次的机遇;进入21世纪,尤其是2005年以后,在铁矿石价格大幅上涨的刺激下,中国企业开始成规模地到境外开发铁矿,境外投资铁矿开发的步伐加速,参与了众多海外铁矿项目。

1 中国境外铁矿项目梳理及分析

1.1 我国企业境外铁矿投资分布

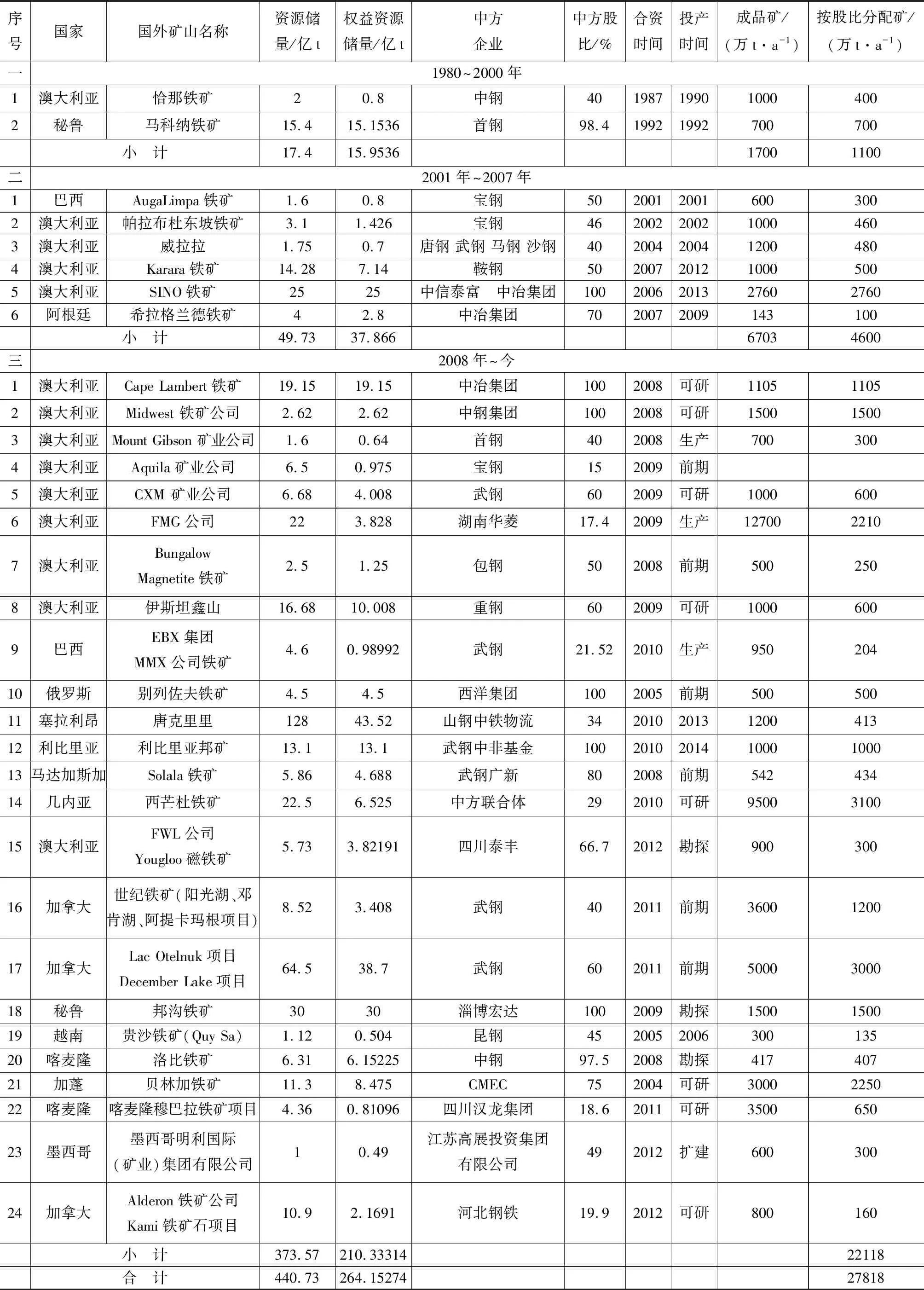

截至2013年底,我国企业境外铁矿投资项目超过200例,其中主要项目约30例,见表1,主要分布在澳大利亚西部、加拿大东北部、西非三个地区,中方协议投资额超过340亿美元[2],获得的权益资源储量达260亿t,全部建成后权益矿年产能将达到2.78亿t,见表1。但是从时间上看,中国境外铁矿石开发项目多集中在2008年后,时间较短,尚未形成有效产能。

1.2 境外铁矿项目进展情况分析

这些项目中,部分已经顺利投产且获得了较好收益,同时部分项目开发运营过程中遇到困难暂时搁置,更多的项目尚处于前期准备、可研或建设阶段,未开始生产,未来产能和经济效益具有较大的不确定性。具体来说,项目依据进展可以分为以下几类。

表1 我国境外铁矿资源开发项目一览表

资料来源:中国矿业联合会。

1)收购时机好,已进入生产,且贡献效益的项目。中钢恰那铁矿,在2007~2009年三年间,就给中钢贡献超过2亿美元利润。宝钢与力拓公司组建宝瑞吉公司,合资开发帕拉布杜东坡;宝钢与巴西淡水河谷公司组建宝华瑞公司,合资开发铁西角地区Agua Limpa铁矿均为境外开矿的成功案例。

2)通过参股或收购停产矿山,已顺利进入生产的项目。华菱钢铁2009年参股FMG公司,后者发展迅速,不断扩充产能,产能从2011年的4000万t增加到了2013年的1.27亿t;2010年武钢收购陷入停产状态15年的利比里亚邦矿铁矿项目60%股权,并于2013年成功出矿。

3)问题颇多,项目暂时难以开发的项目。2005年鲁能集团盲目决策,买下了别列佐夫铁矿的采矿权,后发现该矿SiO2含量过高,产品难以销售,且该矿地处严寒地区,基础设施差,项目开发暂停。中钢集团收购澳大利亚中西部公司开发Weld Range铁矿,因外部铁路和港口条件不落实,此项目目前搁置。2008年中冶斥资4亿澳元收购了位于西澳皮尔巴拉地区的兰伯特角铁矿,但是由于矿石开采难度极高,目前仍不具备开发条件,计提大额资产减值18.09亿人民币,中冶公司正在寻找退出方案。

4)接收老矿山重新投产,但麻烦不断的项目。1992年,首钢以1.2亿美元收购秘鲁马科纳铁矿并恢复生产,但多年来面临管理不便、员工罢工等问题的困扰,盈利状况堪忧。2006年,中冶收购阿根廷的希拉格兰德铁矿,将这个已经停产15年的矿在2010年恢复生产,但实际产能与规划相去甚远,矿石含磷比例偏高,导致铁矿开采成本过高,且销售异常困难,至今每年在亏损中进行少量生产。

5)自主开发,已投产,但投资预算超支,投产时间延后的项目。2006年中信泰富买下西澳SINO铁矿开采权,原计划总投资42亿美元,2009年投产,但直到经历6年建设、3次延期后,2012年11月第一条生产线终于投产,实际投资额超100亿美元,吨矿成本亦大幅攀升。2007年鞍钢与澳大利亚金达必公司签署开发卡拉拉铁矿的法律文件,但由于不熟悉澳洲相关法律和规定,项目环评报告不完善,2009年才开始建设,开工时间比原定计划晚了两年,矿山投资估算原为16亿澳元,实际总投资为30亿澳元。

7)尚处于勘探或可研工作,或处于开发过程中,项目前景和未来不确定性较大的项目。这类项目数量较大,如宝钢参股的Aquila矿业公司,重钢参与的澳大利亚伊斯坦鑫山项目,中方联合体参与的西芒杜铁矿,武钢在加拿大的世纪铁矿、Lac Otelnuk项目,淄博宏达在秘鲁的邦沟铁矿,四川泰丰参与的澳大利亚Yougloo铁矿项目等。

1.3 项目的投资结构特点

1)中国企业境外投资铁矿资源涉及地区较广,局部出现集中趋势。除欧洲及独联体国家外,中国企业对其他地区铁矿皆有一定规模的涉及。目前,除澳大利亚、巴西两大主要产铁国外,加拿大和西非在中国境外铁矿投资中也占有重要地位,见表1。

2)境外铁矿投资主体是国有钢铁冶炼及钢铁相关企业,24例主要项目中约一半来自国内钢铁企业,其他则以中钢、中冶等钢铁配套企业为主。

3)民企和地方国企开始成为铁矿收购的主力。央企在经历多宗不理想的境外铁矿投资后,对于新项目的投资变得谨慎,大型铁矿项目多数为2005~2010年间收购获得,2011年后基本没有新的项目投资。地方国企和民营企业变得相对活跃,如四川泰丰、河北钢铁、重庆钢铁、四川汉龙、江苏高展等。

4)中小型铁矿项目占比较高。根据中国矿联境外矿业投资备案系统的统计,进入2009年后,境外铁矿投资项目以中小型为主,2009~2011年间境外铁矿项目平均单项投资额5779万美元,投资中位数为700万美元。项目分布呈现300万~1000万美元为中心的正态分布,1亿美元以上项目数量不足总量10%,投资额占比超过75%[2]。

2 企业境外铁矿项目竞争力对比分析

2.1 国际铁矿项目质量分析

国际大型铁矿项目具有成本低、富矿多、自动化水平高的特点[3]。国外大型铁矿床储量大,开采条件好,适用露天开采,剥采比低,有的矿山可以直接铲装,所以生产成本一般都比较低。在成品矿离岸(FOB)成本方面,澳大利亚力拓公司27美元/t,必和必拓公司28美元/t,FMG公司40美元/t,巴西淡水河谷公司22美元/t,南非矿32美元/t,印度果阿矿24美元/t。

世界在产大型铁矿项目品位普遍较高,主要的国际铁矿生产商的矿石品位基本在55%以上,其中澳大利亚富矿品位一般为TFe62%~64%,巴西矿品位一般为TFe64%~66%。

国外大型铁矿山生产工艺机械化自动水平高,设备由大型机械化向智能化迈进,生产效率高,如瑞典坑内矿年产1800万~2200万t,坑内作业只有500人。

2.2 中国企业境外铁矿项目质量分析

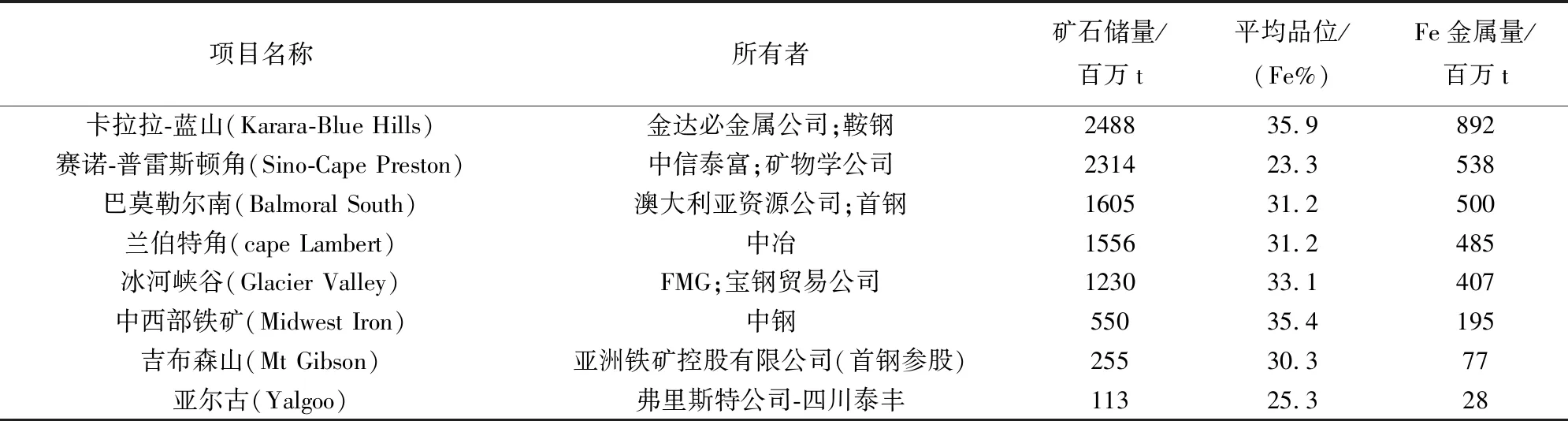

中国企业当前进行的境外开发铁矿项目,绝大多数是贫铁矿项目,品位基本在35%以下,富铁矿项目很少,且国外贫铁矿项目铁矿石选矿加工困难。如澳大利亚中信泰富SINO铁矿TFe品位33%,MFe品位23%,金属回收率只有66%,投资近80亿美元,单位成品矿投资289美元/t;鞍钢卡拉拉铁矿单位成品矿投资298美元/t,重钢伊斯坦鑫铁矿单位成品矿投资239美元/t;而我国太钢袁家村铁矿,主要为磁铁矿,成品矿单位投资214美元/t,到国外开发贫铁矿的成本甚至高于国内[4]。如此品位的项目供应的矿石,与现有国际铁矿石供应商如必和必拓、力拓公司铁矿产品相比,产品缺乏竞争力,抗风险能力弱。

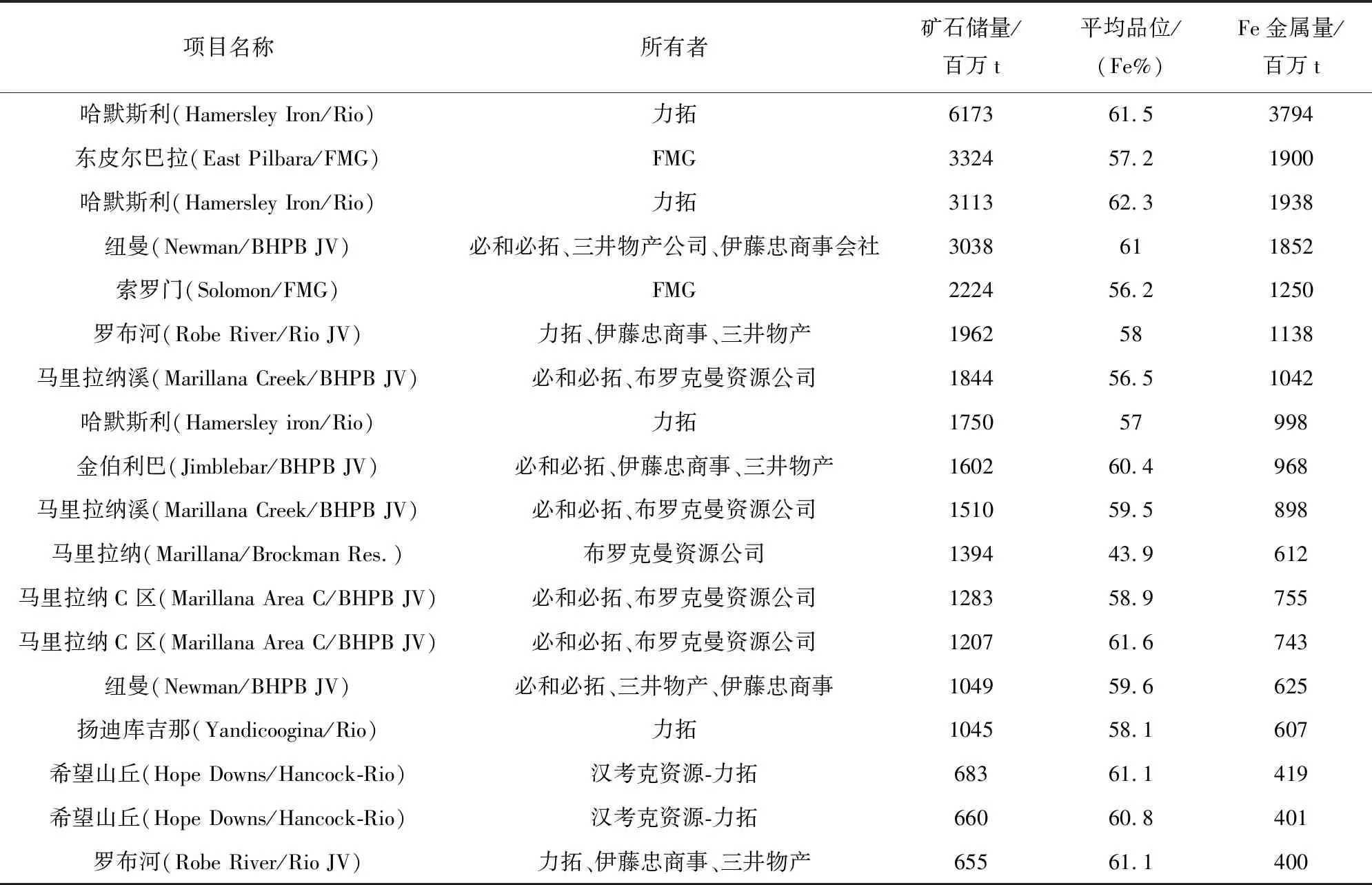

以澳大利亚为例,在产的浅成高品位大型铁矿项目几乎为三大铁矿石企业力拓、必和必拓、FMG所垄断,19例大型项目中17例为三家所有,日本公司在优质项目中广泛参与,参与了19例项目中的6例,包括纽曼铁矿、罗布河铁矿、金伯利巴铁矿等,见表2。与此形成鲜明对比的是,中国企业在澳大利亚参与投资开发的大型项目皆为低品位磁铁矿,包括卡拉拉-蓝山项目、赛诺-普雷斯顿角项目、兰伯特角项目、冰河峡谷项目、中西部铁矿项目、吉布森山项目、亚尔古项目等,见表3。

表2 澳大利亚浅成高品位大型铁矿项目

数据来源:西澳州矿产能源部、西澳州地质调查局。

表3 澳大利亚主要磁铁矿项目

来源:西澳州矿产能源部、西澳州地质调查局。

3 境外矿业投资存在的问题

1)时机把握不准,整体质量欠佳。20世纪八、九十年代,包括三大铁矿石公司、汉考克公司等在内的国际矿业公司曾主动提出与中方合作开发铁矿资源,但中方未能把握住机会[4];直到2005年以后在铁矿石价格的刺激下开始成规模地到境外开发铁矿,此时收购成本大大提高;而且由于国际上低成本的大型铁矿山多已为西方跨国矿业公司掌握,可供中国企业选择的铁矿山或者基础设施较差,如在西部非洲的项目;或者品位较低、采选难度大,如在加拿大、澳大利亚的一些项目(表3);而品位较高的资源规模较小,如在印尼、墨西哥等地的项目。由此导致项目整体质量欠佳,生产成本高,抗风险能力低,在国际竞争中处于劣势。

2)企业国际化运作经验不足,项目整体进展不顺利。中国企业境外矿业投资存在盲目性,对境外投资涉及的当地劳工、社区、环保体系陌生,由于没有考虑或区分开不同国别的工程成本、劳动力成本、环保成本、运输成本等因素,一些中国企业以国内标准衡量国外矿产资源价值,导致呆矿的出现。大量的跨行业企业介入境外矿业投资,在技术能力和行业经验方面存在不足,导致项目选择出现偏差,甚至无法开发。部分企业境外矿业开发预算偏离实际,不得不大量追加投入,经济可行性需要重新评估。

3)非洲整体投资环境较差,项目开发成本高。尽管中西部非洲铁矿资源丰富,矿石质量好,矿床开采条件好,但是投资非洲的政治风险很大,并在加剧[5]。而且由于历史的原因,工业基础薄弱,基础设施条件差,开发铁矿工程需要自建的配套设施工程量大,工期长,开发成本高,如西芒杜铁矿要建670km准轨铁路,同时在人力资源等配套条件方面严重缺乏,需要自主培训[6]。

4 对境外矿业投资的建议

1)重新评估,果断选择。针对铁矿石价格步入下行通道、甚至基准铁矿石到岸价下挫至100美元/t以下的趋势和前景[7],引导企业遵循市场规律,对项目进行风险评估,对项目投资和生产成本要认真进行核算,特别是对境外项目核心竞争力进行分析,调整开发方案,或选择性放弃,让市场在资源配置中起决定作用,让企业在市场竞争中优胜劣汰。

2)改变走出去策略,低成本介入。改变单一的“收购和拥有”模式,借鉴日本做法,采取“吸引”策略,以小股东身份用长期协议和贷款来吸引其他国家和公司提高产能[8],以便降低风险,充分利用国际经验,降低学习成本,快速融入国际和取得效果。同时注意把握行业周期,重点考虑国际矿业公司剥离的优质资产,等待时机低成本介入。

3)平衡战略与战术。统筹好短期投资与中长期投资的关系,短期以合作、参股方式参与澳洲、加拿大、巴西等成熟地区铁矿项目的扩产和开发,将独立开发作为在这些地区发展的中长期目标;与此同时考虑非洲在铁矿石全球供应链的战略地位,控制参与和投入的程度,把握战略先机的同时严格控制风险。

5 结论

中国的境外铁矿投资热度随着矿业行业周期而波动,且企业国际化经验不足,导致在价格高涨时期高成本收购的铁矿资产质量欠佳,后续开发面临风险,及时成功投产也面临竞争力不足的弱点。面对现状,政府应当明确市场的决定性作用,不过度干预,企业应当提高风险意识,果断进行决断。铁矿石走出去的经历具有很强代表性,其中的经验和教训亦应当为今后中国矿业走出去提供借鉴。

[1] U.S.Geological Survey,Iron Ore.Mineral Commodity Summaries[R].2013.

[2] 中国矿业联合会.境外矿业投资统计系统[R].2013.

[3] 焦玉书.世界铁矿资源开发实践[M].北京:冶金工业出版社,2013.

[4] 焦玉书.铁矿石供给问题严重 危机四伏 急待整治[R].2012.

[5] 中国海外投资将维持理性、稳定的增长——专访美国传统基金会研究员史剑道[N],经济观察报,2011-03-11.

[6] 焦玉书.中国企业投资非洲铁矿项目案例分析[R].2013.

[7] 高华.高盛2013年及以后矿业商品价格预测[R].2013.

[8] 戴坚定.中国需要改变海外资源保障策略[EB/OL].[2010-11-06].http://topics.caixin.com/2010-11-06/100308539.html.