银行理财产品跟踪——2013年12月

2014-02-25

银行理财产品跟踪

四季度,商业银行发行理财产品1.4万款,募集资金规模9.7万亿元。2013年四季度,193家商业银行共发行理财产品1.4万款,募集资金规模约达9.7万亿元人民币,环比分别增长25.4%和28.6%。相比2012年同期,数量和规模分别增长52.7%和82.8%。2013年全年银行理财产品的发行数量为4.3万款,募集资金规模为28.8万亿元,同比分别增长43.4%和48.5%。2012年以来银行理财产品发行量持续攀升,四季度发行数量和资金规模均创历史新高。究其原因,一方面是央行维持“稳中偏紧”的政策基调,融资环境趋紧,且时至年末,机构揽储压力增加;另一方面,与往年有所不同,以“余额宝”为代表的互联网金融工具的兴起对商业银行造成存款外流压力,银行理财产品的“揽储”功效更加凸显。参见图1。

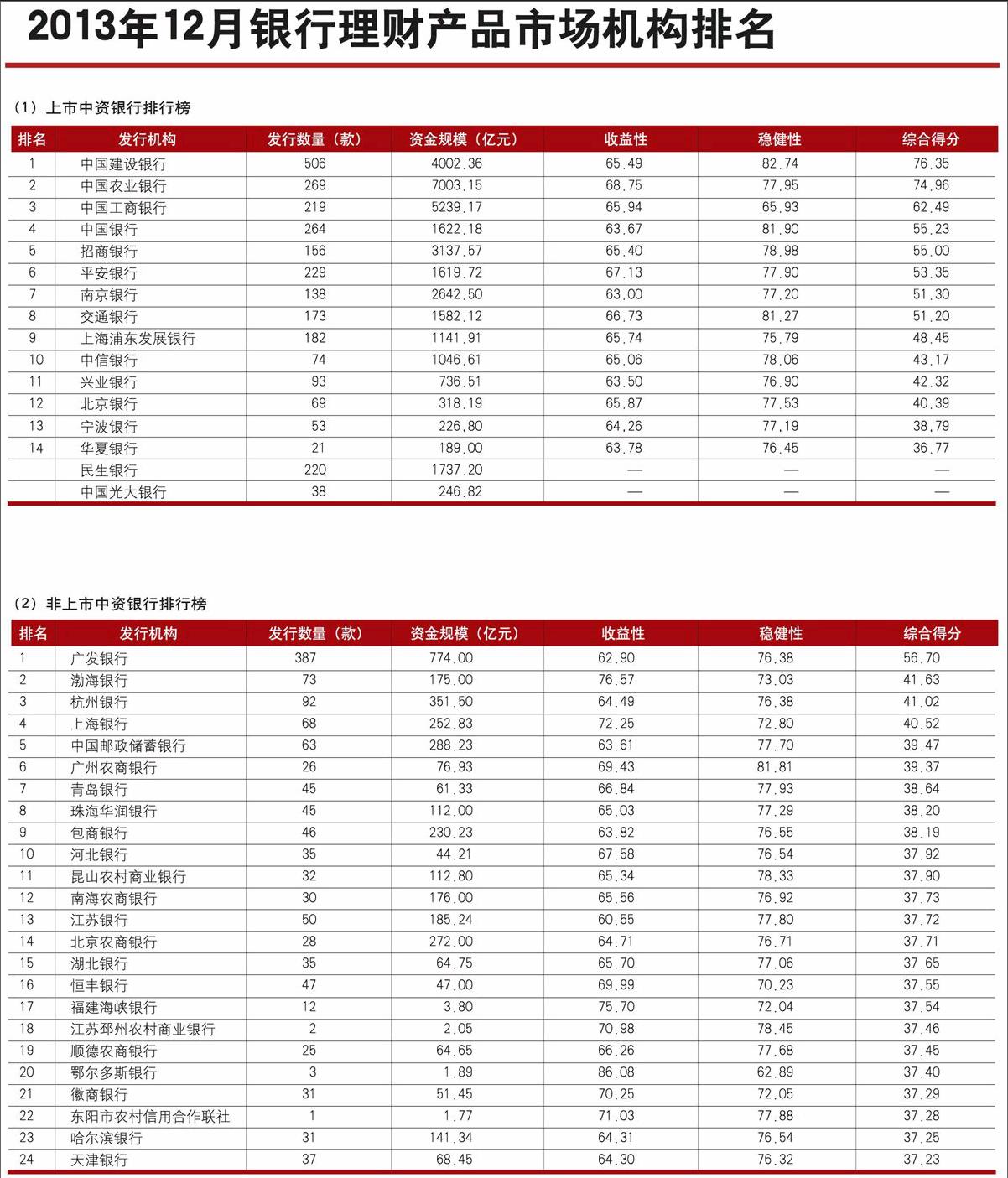

从2013年四季度银行理财产品的发行机构分布来看,城市商业银行发行动力强劲,城市商业银行的发行款数居各类银行之首,占比32%,超越了国有商业银行及上市股份制商业银行。但受限于单款产品募资规模较低,城市商业银行理财产品的总资金规模远远落后,占比仅为11%。五大国有商业银行的发行数量占据29%,资金规模占比达到五成;上市股份制商业银行发行数量为25%,资金规模占比为34%。

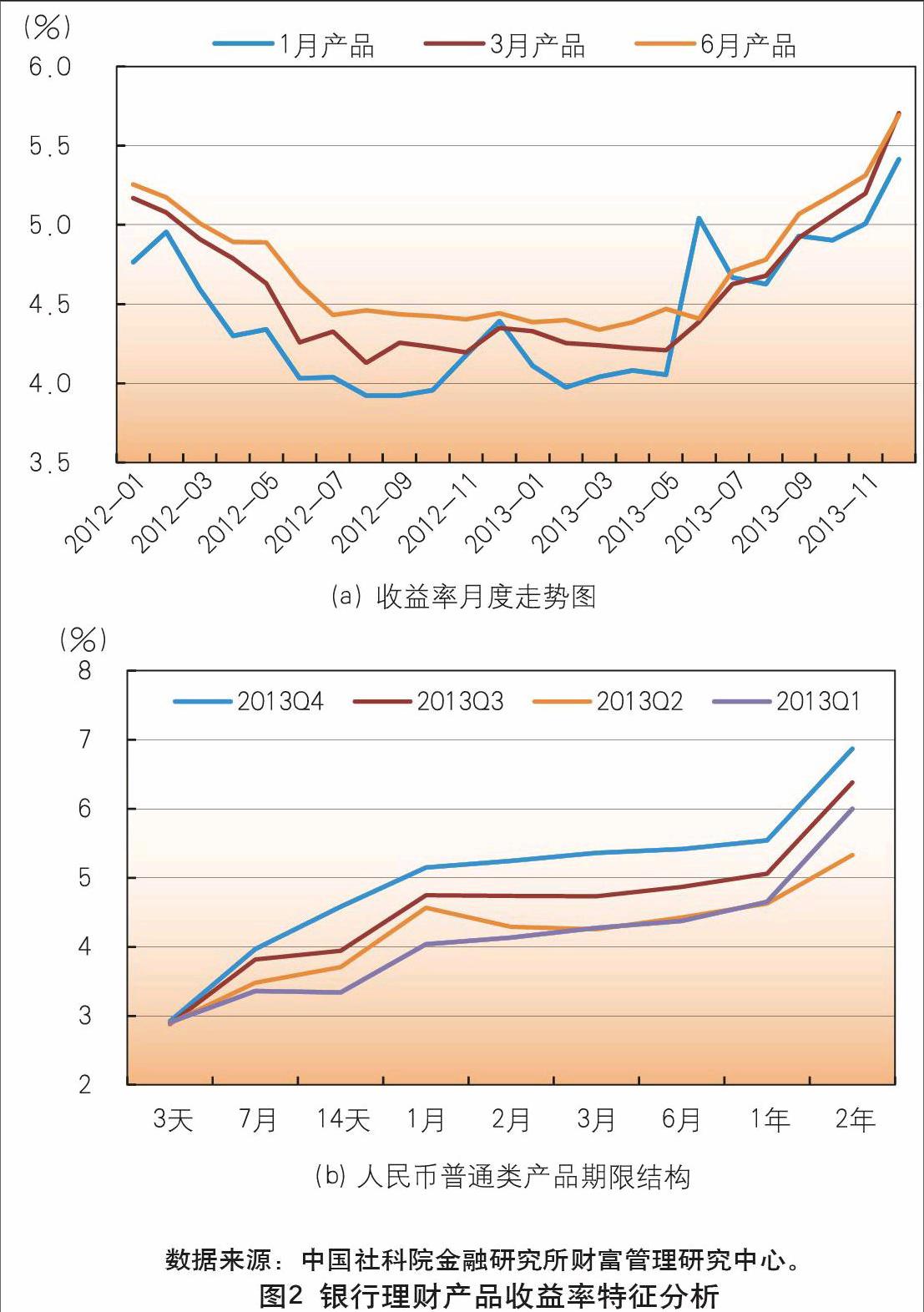

产品收益节节攀升,收益率曲线上移。近年来,银行理财产品定价的市场化特征愈加明显。“调结构、去杠杆”的主线以及央行“稳中偏紧”的政策基调,使得2013年以来市场融资环境趋紧,市场利率高位运行,尤其是下半年以来,银行理财产品收益率节节攀升,时至年末,40天产品的收益率几乎触及7%的历史高位,资金紧张局势可见一斑。以期限为3个月的人民币产品为例:12月份,该类产品平均预期收益率(费税后)达到5.71%,较9月份上升79BP,较6月份上升132BP,参见图2(a)。

从期限结构来看,银行理财产品收益率曲线仍呈现上升型结构。四季度收益率曲线显著上移,较三季度而言,3个月产品收益率提升幅度最大,上升64BP。参见图2(b)。

12月份到期收益最低产品花“败”招商银行。2013年12月,共统计到116家商业银行1626款产品到期,未出现零负收益产品。本期高收益产品表现不俗,前五名产品收益均突破8%,均为期限较长的产品,期限在1.5年至2年。录得最高收益的是宁波银行发行的“汇通理财2012年惠添利2110号产品”,发行于2012年7月,到期年化收益为12%;次高收益产品为交通银行发行的“沃德添利京品81号(2164120032)”,发行于2012年5月,到期年化收益为9.8%。但两款的详细信息均未披露,在此不予详评。

录得最低收益的是招商银行发行的3款结构化产品,到期收益均为0.4%。3产品均发行于2013年9月份,期限为3个月,产品代码分别为:104222、104223和104230。具体来看,104222号产品挂钩欧元兑美元汇率,结构为欧元期末看跌型,即:若汇率期末价格低于期初价格,则理财年化收益率为7.50%,否则为0.4%。104223号和104230号产品均挂钩沪深300指数:104223号结构为期末看涨型,由于指数期末价格低于期初价格,到期仅获得最低收益;104230号产品为期间向上触碰型,障碍价格为期初价格×108%,由于投资期内指数价格未能触碰及障碍价格,产品到期仅获得最低收益。

录得次低收益的是平安银行发行的2款汇率挂钩产品和1款股票挂钩产品,到期收益均为0.5%。

四季度理财市场政策解读。回顾2013年,我们可以用“疏堵并举”来清晰地概括监管机构对银行理财产品市场的监管思路。所谓“堵”主要体现在:“8号文”界定非标资产,并限制银行理财资金投资非标资产的规模。所谓“疏”主要体现在:银监会研究试点推行债权直接融资工具和银行资产管理计划。此处,仅简要解读四季度以来对银行理财业务产生重要影响的政策法规,主要包含如下三个方面。

其一,银行资产管理计划开闸。2013年10月份,银监会研究试点推行债权直接融资工具和银行资产管理计划,首批11家商业银行获得试点资格。两项试点相辅相成:债权直接融资工具处于资产端,理财直接融资工具是银行理财管理计划的专有投资方向,从定义来看,其被视为标准化投资工具,实现了“非标”资产向标准化资产的阳光转化;银行资产管理计划处于资金端,表现为开放式、净值型和浮动收益率,实现银行理财的风险隔离,突破刚性兑付,遵循向真正资产管理业务转型的要义。尽管首批试点计划之后尚未有新计划广泛推出,但却具备里程碑意义,提高了银行理财在直接融资中的参与度,并将对信托、基金及券商等“通道”造成显著冲击。

其二,利率市场化再进一步。2013年12月8日,央行发布《同业存单管理暂行办法》宣布启动同业存单业务发行。从国际经验来看,推出大额存单往往是存款利率市场化的重要步骤,而同业存单则是大额存单的主要形式。作为利率市场化进程的重要举措,其对银行理财产品市场的冲击显而易见,存款利率放开后,商业银行可以通过发行大额存单等方式吸收存款,将可能削弱银行理财产品的揽存功能。国内银行理财业务回归本源,向真正资产管理业务的转型发展迫在眉睫。

其三,银行理财获准开设证券账户。2013年12月23日,中国证券登记结算公司发布《关于商业银行理财产品开立证券账户有关事项的通知》,要义有两方面:一是每个商业银行理财产品可以在沪、深市场各开立一个证券账户;二是理财证券账户仅用于参与证券交易所标准化债券、信贷资产支持证券、优先股等固定收益类产品的投资。此前,银行理财并不能直接进入交易所市场,无法独立开设证券账户,只能借道信托计划、券商资管及基金子公司等渠道进入交易所市场。尽管理财证券账户尚不能投资股票等权益类市场,未能引起理财投资方向的重大变化,但银行理财开立证券账户的象征意义深远,将有利于银行理财摆脱“通道”制约,降低交易成本。endprint