转折与挑战—2013年国际大银行竞争力评价

2014-02-25甄峰叶银丹

甄峰+叶银丹

2013年全球经济疲软复苏,主要经济体呈现不均衡的“三速复苏”态势,即美日经济渐趋稳定增长,新兴经济体增速放缓,欧元区仍在艰难走出债务危机阴影。全球银行业的表现直接反映了宏观经济特征,美国银行业逐渐走出次贷危机阴影,在平稳增长中国际地位得到提升;欧洲银行业仍经历艰难的去杠杆化过程而处于持续萎靡;以中国和巴西为代表的新兴市场银行业发展势头仍保持迅猛。然而在中国经济进入中速发展,金融改革不断深化的新阶段,中国银行业传统盈利模式受到威胁,大型银行持续增长备受挑战态势更加明晰。

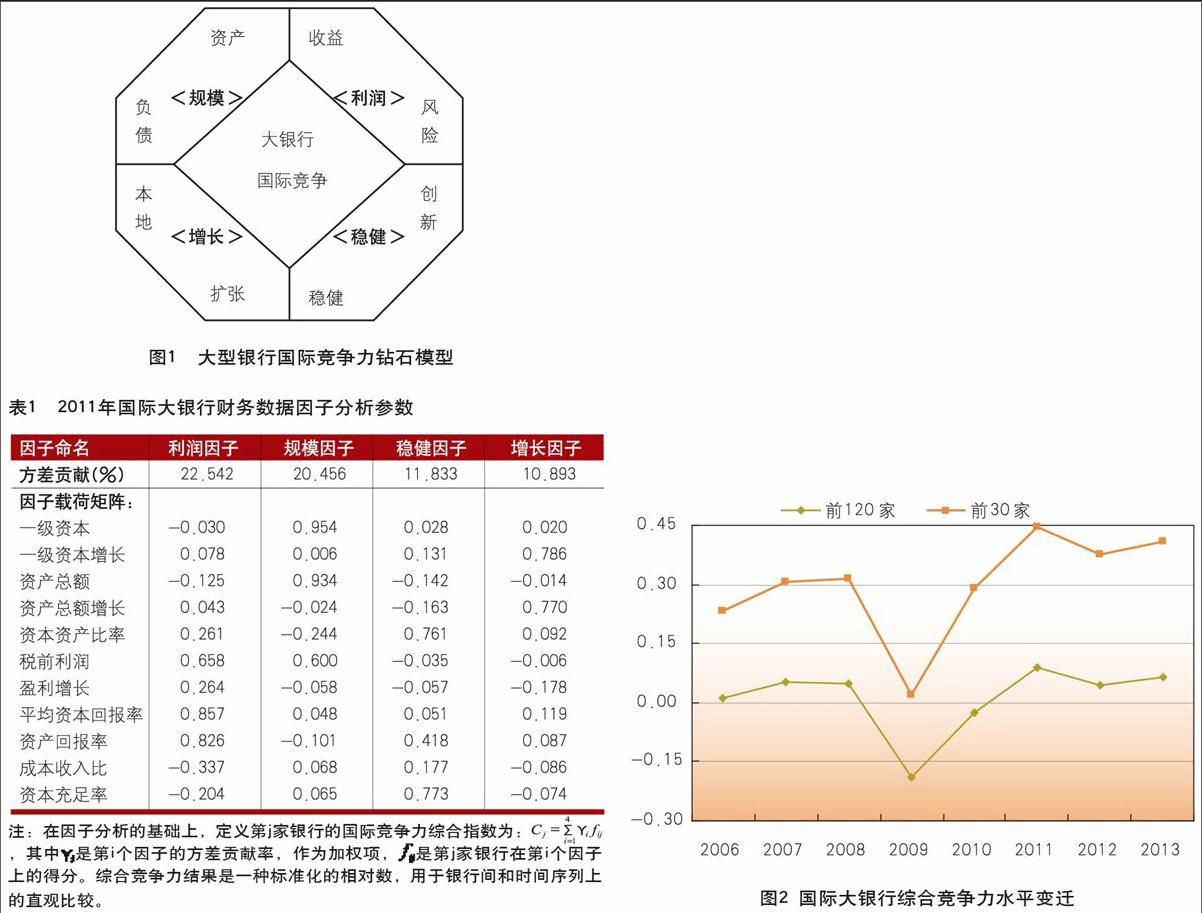

本文沿袭大型银行国际竞争力“钻石模型”(见图1),以英国《银行家》杂志公布的2006~2013年全球一级资本前120位大型商业银行财务指标为基础,恰可提取4个正交因子(见表1),分别命名为利润因子、规模因子、稳健因子和增长因子,恰好依次代表风险—收益、资产—负债、创新—稳健、本地—扩张的均衡关系,与理论模型相合。文章从纵向年度竞争变迁和横向银行比较两个维度解析国际大银行竞争位势,重点讨论前30家国际大银行的竞争状况,以及中国大型商业银行面临的机遇与挑战。

综合竞争力及其变迁

国际大银行综合竞争力水平在2009年金融危机后出现反复(见图2)。2013年国际大银行的综合竞争水平并非最佳,无论是前30家还是前120家,均在2012年出现反复,2013年略有回升,但均低于2011年的表现。造成这一现象的主要原因是2011年之后银行业利润水平的波动和增长速度放缓,特别是前30家大银行,2013年仍有一半以上出现利润负增长问题,不仅反映了经济恢复的不稳,也预示未来银行业增长的不明朗。

从银行间竞争力的横向比较来看,2013年中美日的大银行表现颇佳,欧洲大银行表现低迷(见图3)。中国的商业银行继续以较大优势排在综合竞争力的最前列,五大行均进入前15位,且占据了前6位的4个席位。工商银行延续了2010年以来的竞争优势,连续4年排名第一位,并于2013年入选全球系统重要性金融机构。建设银行自2011年以来连续3年排名前三位,中国银行连续3年排名进入前五。中国大银行的快速兴起是我国经济持续快速发展的重要成果。美国的前五大金融集团综合竞争力排名均进入前15位;摩根大通继续保持了6年的前三水平,即便在危机中也未受到太大影响;富国、花旗和美国银行已从危机中排名跌落到20~30位,逐渐恢复到明显的竞争优势状态;而对高盛这样金融集团的监管对美国来说似乎仍是“新”问题。曾经在国际银行业顶尖水平的日本三菱、三井和瑞穗集团正在找回昔日的竞争优势。反观欧洲的商业银行则普遍表现一般,只有汇丰集团凭借其香港市场和广泛的全球分支,在利润和规模等方面保持了较快增长,综合竞争力排名第7位。

从2006年到2013年这8年间的银行竞争力变化看,大部分国际大银行的竞争力仍在危机前水平附近徘徊,仅有少数银行表现出明显的竞争力提升(见图4)。中国的五大行以及美国的富国和摩根大通表现最为出色,综合竞争力均有显著提升。美国花旗和美国银行、意大利联合信贷银行和苏格兰皇家银行仍深受危机影响,距离2006年竞争水平还有较大差距。其中,苏格兰皇家银行在两次危机中实施紧缩瘦身政策,规模的缩减和高利润的不在使其竞争力与危机前相比相差甚远;美国银行虽正在逐渐走出金融危机最严峻时期收购次级贷款机构的负面影响,但由于亏损和优先股回购等原因而导致的资本萎缩使其竞争力并未恢复到危机前的水平。其他大银行则多位于基准线附近。

从2009年到2013年的竞争力对照看,可以反映出国际大银行“逃离”危机的速度(见图5)。总体看2013年国际大银行平均竞争水平已比2009年有明显回升,并高于2008年的危机前最好水平,但并非每家银行的情况都这么乐观。具体来看,大部分银行的竞争力都得到了提升,这里分两类,一类如富国、花旗、瑞银和苏格兰皇家银行,它们是深陷危机后的快速逃离,尽管有些还未恢复元气,但已最为明显的远离基准线,逃离危机深渊;另一类如中国的商业银行,它们本身并没有受到危机的太大影响,处于基准线左侧不远的位置,仍保持稳步提升状态。需要关注的是仍位于基准线右下方的6家均为欧洲大银行,它们仍未走出危机阴影。欧美银行业逃离危机的反差表明,虽然欧债危机对经济的冲击远没有次贷危机那么突然和强烈,但其影响力更加持续和广泛,对大型银行,尤其是欧洲银行业造成的影响仍难平复。

要素竞争力

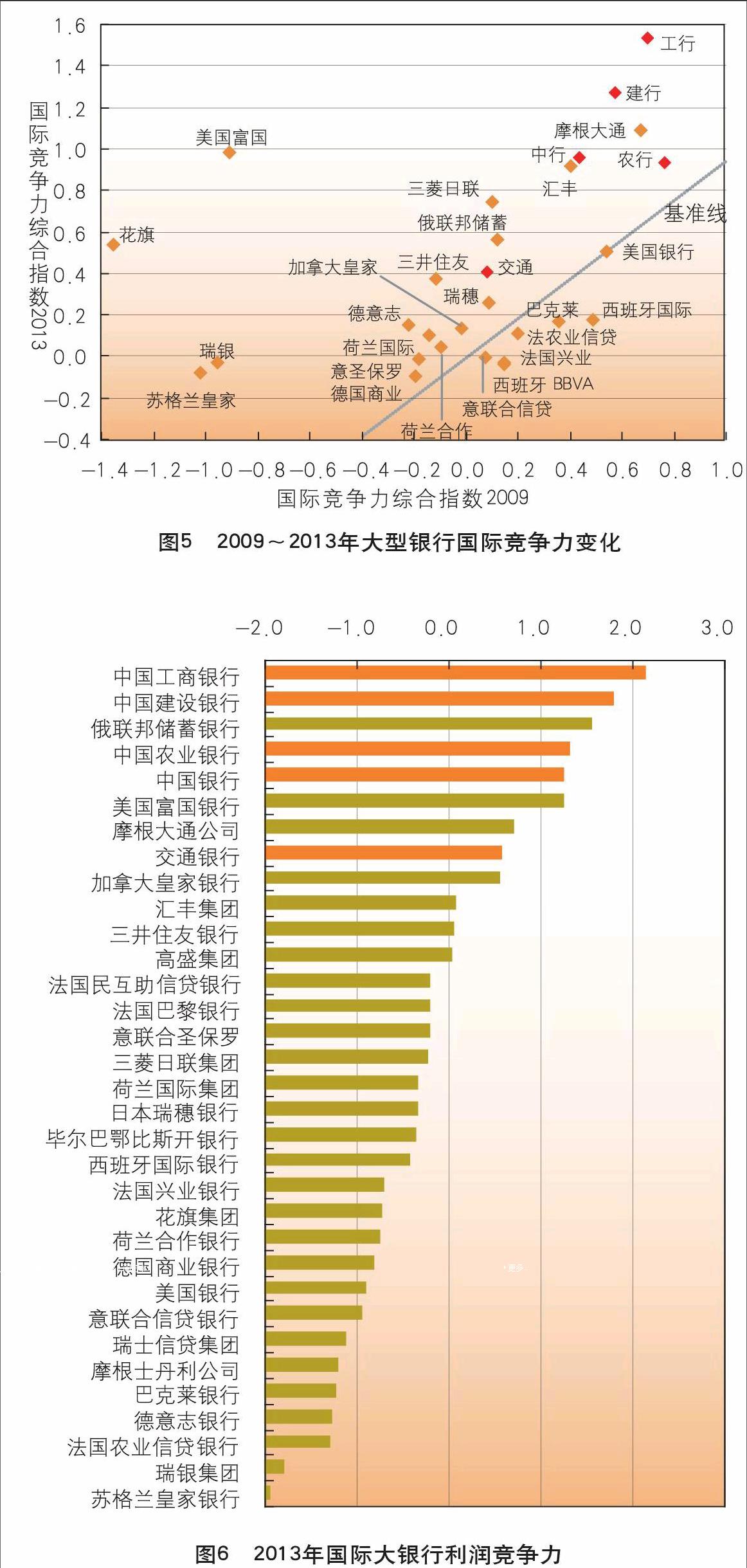

在全球经济金融的波动中,利润无疑是商业银行最为关注的要素。当规模和增长在一段时期内较为稳定时,利润竞争力很大程度上决定了综合竞争力(见图6)。中国大银行表现最为突出,5家银行均进入前10名,并且在前五名中占据4个席位。日本银行基本处于排名中间位置,而一级资本仅位于34位的俄罗斯联邦储蓄银行由于高平均资本回报率而排名第三。欧洲大银行在盈利能力上的表现可以说是灾难性的,除汇丰集团利润竞争力排名第十外,其余银行均排在较为靠后的位置。事实上汇丰最盈利业务是在中国香港、巴西及其他新兴市场。即便是欧洲规模较大的银行在盈利能力上也均表现得差强人意。如巴克莱银行、出现巨额亏损的法国农业信贷银行和实施紧缩瘦身政策的苏格兰皇家银行等。与欧洲不同的是,美国大银行的利润出现了分化,富国和摩根凭借20%左右的平均资本回报率挤进利润竞争力前十,相反逐渐走出亏损的美国银行以及摩根士丹利则勉强进入前30。

当前国际大型银行规模竞争格局正在发生深刻变化,主要表现为中国大银行的崛起和欧元区的衰退。工商银行以1606.5亿美元的一级资本首次成为世界第一大银行,建设银行、中国银行和农业银行也均进入前10名。美国大银行在规模竞争力上仍优势明显,且能够保持一定水平的增长,在全球前10家最具规模竞争力的银行中,几乎与中国大银行平分秋色。日本银行业的表现则较为平缓,三菱日联规模竞争排名第5,瑞穗和三井住友也均进入前20位。欧洲大型银行的规模竞争力排名均较为靠后,这主要是由于欧洲银行业,尤其是欧元区银行着力推进去杠杆化进程所致。

银行的盈利和发展均建立在良好风险管理能力的基础上,稳健性已成为政府和市场关注的焦点。2013年,中国的五大银行由于监管要求和发展阶段不同,资本充足率不高,稳健竞争力均处于中等偏下水平,其稳健性在随后“巴塞尔协议”的执行过程中或将逐步得到加强。瑞士大银行的稳健性最具竞争力,瑞士银行和瑞士信贷分别位列第一和第二,其中瑞士银行自2012年撤出固定收益业务以来,信贷风险资产和风险加权资产均大幅下降。危机过在后加强监管的宏观背景下,美国银行业的整体稳健性表现最佳,6家大银行的稳健竞争力均进入前10。除荷兰外,欧洲大型银行的稳健竞争力排名均较为靠后。

从增长看,在金融危机和欧债危机的双重余波下,国际大银行整体显得趋于保守和谨慎。前30家大银行除极少数银行的增长竞争力为正值外,其余均为负值。伴随中国经济增长的放缓,虽然交通银行仍然保持较快扩张和增长,中国银行业在2013年整体放慢了增长的脚步。同属新兴市场的俄罗斯联邦储蓄银行在国际并购中表现活跃,表现出很强的增长势头,并保持了6年以上。美国和欧洲银行业均处于危机后的挣扎和缓慢复苏中,其增长竞争力排名均较为靠后。

区域竞争力

在竞争力的常规评价之外,我们选取了6个国家和地区最具代表性的大银行,对其平均竞争水平所代表的,该地区在国际银行业中的竞争力进行评价和分析,这一方面展示了扎根不同地区的大银行特征,另一方面也折射出所属区域经济发展的长期支撑力。

2013年国际大银行竞争力的总体增长难以掩盖其背后的地区差异(见图7)。亚太尤其是中国经济金融业出现崛起之势,中国大银行除2010年增长相对放缓外,8年来保持了快速增长趋势;日本大银行也明显走出低迷。巴西的大银行表现出明显的竞争优势,但由于利润不稳定和规模增长放缓,2010年以来竞争力处于下滑态势。美国大银行的复苏势头良好,竞争力提升很快,正逐步恢复其在全球银行业的霸主地位。在欧债危机中首当其冲的欧洲大银行仍处于衰退和低迷中。英国大银行近期则在震荡中表现为衰退。

从利润竞争力看,2013年全球银行业扭亏为盈,整体实现利润增长,但有很大的地域差异,最主要的特征为新兴市场利润的大幅增长掩盖了欧洲尤其是西欧大银行的糟糕表现(见图8)。自2006年以来,中国银行业的利润竞争力始终保持在较高水平并实现平稳增长;同属新兴市场的巴西银行业表现也较为出色,在较长时间内,其利润竞争力一直处于较高水平。虽然在金融危机中亏损最为严重,美国的利润竞争力在危机后强势反弹,明显优于其他发达地区,但距离其危机前的绝对优势地位还有一定的差距。而金融危机前盈利状况良好的欧洲大银行,在遭受双重危机的重创后出现了严重亏损,其利润竞争力在很长一段时间内均处于较低水平,并难见起色。

我国大银行的机遇与挑战

2013年对中国银行业来说是里程碑式的一年,工商银行成为一级资本全球最大银行,而历来登顶的均为发达国家银行;中国大银行竞争力的突出表现表明我们已经跻身全球最具竞争力的大型银行之列。2014年,我国银行业需要面临三大环境变化,即国际经济金融环境、我国实体经济发展和银行自身适应性的问题,这里面既饱含机遇,又充满挑战。

国际经济金融环境变化既给中国的大型银行走出去和国际化带来机遇,又对其继续保持竞争优势地位带来挑战。全球经济的恢复无疑将给包括中国在内的所有地区带来潜在增长动力,也为银行业发展提供坚实的经济支撑。国际环境向好对中国经济贸易环境的改善带来利好,有利于中国的大银行持续增长和保持盈利。同时,国际环境优化也会给其他地区的大银行发展提供动力,特别是美国经济走势的乐观预期对美国的大型金融机构是强有力的支持,推动它们持续提升竞争能力,这反过来会对我国大银行的竞争优势地位形成强力挑战。

中国经济的结构调整和改革深化将为我国的大型银行走向市场、走向国际提供制度支持和长远利好,但能否适应改革期的变化将挑战这些银行的竞争能力。随着中国经济进入结构性调整和增速放缓的新阶段,过度依赖规模增长、政策保护和不完全市场模式发展的金融机构,未来能否持续,以及如何寻找新的发展模式是无法回避的挑战。如伴随利率市场化的深入,中国的银行业能否实现专业化和市场细分,将一定程度上决定其未来发展空间,而中小银行的崛起、灵活性和亲和性,又将挑战大银行的本土市场和本土竞争力。

中国的大银行能否支持“走出去”国家战略,突破和有侧重地发展国际业务,将决定其未来在全球银行业中的竞争位势。在全球经济一体化不断深入,世界经济格局发生深刻变化的大背景下,中国的国家战略正在逐步调整,企业和居民的跨境经济活动日益频繁。能否抓住这一机遇,推动国际业务适当稳步扩展,有选择的在部分地区或部分产业上拓展国际业务,形成适应性和专业化均强的发展新态势,将决定我国大银行未来的国际竞争位次。

(本文获中国博士后科学基金(2012T50193)资助)

(作者单位:中国人民大学竞争力与评价研究中心)