公司产权、投资支出与内部现金流敏感性

2014-02-10陈晓枫

陈晓枫

(1.厦门大学理论经济学博士后流动站,福建厦门361005;2.福建师范大学经济学院,福州350108)

公司产权、投资支出与内部现金流敏感性

陈晓枫1,2

(1.厦门大学理论经济学博士后流动站,福建厦门361005;2.福建师范大学经济学院,福州350108)

摘要:无论是国有企业还是民营企业,投资-现金流之间都存在着敏感性,但企业产权性质差异导致了这两种产权性质不同的企业的投资-现金流敏感性具有不同的成因。国有企业投资现金流敏感性主要由委托代理问题引起,更容易发生过度投资;而民营企业投资现金流敏感性由融资约束引起,容易导致投资不足。因此,我国应大力发展多层次的资本市场,进一步完善上市公司信息披露机制,提高上市公司治理质量。应该加快投资体制改革,进一步遏制资本市场的投机行为,合理引导企业资金流向生产领域,防止由股市“投机”造成的股市繁荣对企业实业投资资金的挤出效应。

关键词:产权性质;投资支出;现金流;敏感性

融资约束问题是企业投资研究中的一个热点,对于该问题的研究,目前主要有信息不对称理论和自由现金流理论两个分支,前者认为企业因信息不对称而更倾向于进行内部融资,其结果是导致公司面临投资不足的局面;而后者则认为自由现金流代理成本的结果是投资过度现象。[1]本文以2012年沪深A股制造业上市公司为例,考察了公司产权、投资支出与现金流敏感性问题。研究结果发现,无论是国有企业还是民营企业,投资-现金流之间都存在敏感性。但企业产权性质导致了不同产权企业的投资-现金流敏感性具有不同的成因。而对于国有企业来讲,引起其投资现金流敏感性的主要原因是过度投资。对于民营企业而言,融资环境的约束是导致投资-现金流敏感性的主要原因,这会导致民营企业在投资支出时更加谨慎,更容易出现投资不足问题。

一、文献综述

1.融资约束假说与企业投资

根据融资约束假说,当企业内外部融资成本差异较大时,内部现金流成为了投资的关键因素,投资支出与内部资金显著相关。融资约束假说致力于检验内部现金流对投资的影响,投资-现金流敏感程度也成为判断企业是否存在投资不足的重要依据。FHP(1988)通过对421家美国制造业企业1970~1984年的数据进行分析,最早提供这方面的证据。[2]他们以股利支付率作为融资约束替代变量,发现随着股利支付率的降低,公司投资-现金流敏感度逐渐升高,投资-现金流敏感系数与融资约束程度正相关。

定稿日期:2014-05-25

Kaplan&Zingales(1997)发现融资约束程度与其投资-现金流敏感性并不是线性关系的,即FHP(1988)所得到的投资—现金流敏感性差异不能作为企业存在融资约束的主要依据。[3]Lyandres(2007)将公司年龄作为融资约束替代变量,假设公司建立年限越长,进行外部融资成本就越低,面临的融资约束程度就越小,他的研究结果显示,融资约束度与企业投资-现金流敏感性成U型关系。[4]DasguPta&Sengupta(2003)发现企业投资与现金流之间并不是严格的单调关系,在现金流充足或严重不足时,企业投资支出会随着现金流的减少而有所增加,当现金流处于中间水平时,投资支出随着现金流的减少而进一步降低。[5]Agca&Mozumdar(2008)通过考察美国制造业公司1955~2002年投资现金流敏感性发现,随着时间的推移,投资-现金流敏感性逐步下降,资本市场不断完善,债券评级、分析师跟进和机构持股等因素降低了信息不对称程度,从而降低了公司的投资-现金流敏感性。[6]

2.自由现金流假说与企业投资

与融资约束所导致的投资不足不同,代理问题引起过度投资的实证支持相对更为直接。在Jensen(1986)[7]从代理成本角度出发提出自由现金流假说后,很多文献都希望通过考察投资与自由现金流之间的关系来佐证自由现金流假说。相关研究最早以Lang&Lichzenberger(1989)[8]为代表,根据自由现金流假说的理论,拥有大量自由现金流的公司更倾向于进行过度投资,而过度投资企业宣告发放股利时,会改变投资者的预期,投资者将支付股利看作是过度投资减少的标志,从而导致公司价值提高。Blanchard,Lopez-desilanes&Shleifer(1994)以获得意外高额法律赔偿现金的公司为研究对象,发现这些公司管理者在取得现金赔偿后均实施利于提高自身利益但有损公司价值的投资行为,从而验证了过度投资现象。[9]Pawlina&Renneboog(2005)发现英国上市公司存在着较强的投资-现金流敏感性,且这种敏感性的动因是自由现金流的代理成本。[10]Dittmar&Smith(2007)发现拥有现金流多的企业比拥有现金流少的企业容易进行更多的非效率投资。[11]

3.投资效率与企业产权

在我国,国有企业所有者是全体人民,易产生“所有者虚位”现象,政府行使对企业的控制权,由于政府也不是企业的控制实体,只能委托管理者对公司经营管理,从而导致“内部人控制”问题。而民营企业具有比较明确的所有者,委托代理关系明晰。所有者作为出资人,为取得投资回报会自发监督和约束管理者行为。例如,赵晨(2008)考察了不同产权上市公司投资-现金流敏感性后发现,产权结构对于上市公司融资约束和投资行为会产生重要影响,国有股比重越高,企业所受融资约束力越低,现金流对投资的影响也相应就越小。[12]吴宗法、张英丽(2011)发现制造业上市公司存在着明显的融资约束,且民营上市公司融资约束程度显著高于国有企业,企业投资-现金流敏感性随着时间逐渐降低,且国有企业下降幅度低于民营企业。[13]张功富、宋献中(2009)的研究发现,政府干预一方面会增加拥有自由现金流的企业的过度投资行为,尤其是对国有企业过度投资的影响,另一方面政府干预又缓解了国有企业由于融资约束而导致的投资不足现象。[14]

我们认为,投资-现金敏感性问题在中国上市公司中是一个普遍存在的现象,由于中国特殊的国情因素,企业投资支出与现金流敏感性之间的关系还受到企业产权性质的影响,国有企业更多地表现出投资过度现象,而民营企业则主要体现出投资不足问题。

二、实证分析

(一)研究假说

在中国,不同企业的融资约束和代理冲突存在差异,政府干预银行信贷资源以及存在预算软约束已是一个公开秘密[15],由于政府掌握相当一部分资源,他们会通过资源控制权、拥有权直接影响企业的投资行为,也会通过银行等金融机构的贷款行为对企业投资行为产生间接影响。因此,制度因素,尤其是产权制度因素,已经成为转型经济条件下认识企业财务行为的一个必要前提。有政治关联的企业更易获得银行贷款,并且贷款期限较长,即国有企业在政府帮助下较易从银行获得贷款,外部融资能力强,所受融资约束较轻。[16][17]而民营企业无论是债务融资还是权益融资,都会受到体制性歧视,民营企业进行外部融资通常会受到不公正待遇,使非国有企业融资不足。[18]

国有企业由于所有者缺位和内部人控制,政府没有足够信息来监督,国有企业经理易于与政府官员合谋,侵害国家利益来谋求个人利益最大化[19];而民营企业有明晰的所有者,为追求自身利益最大化,民营企业主会加大对管理层的监管力度。从这一角度而言,当企业有大量内部现金流时,国有企业可能会倾向于扩大投资,而民营企业会倾向于把资金留存以后使用,防止未来由于融资约束导致投资不足。

由于企业股东-经理人代理冲突会引起企业投资过度,而融资约束会导致企业投资不足,因此,国有产权控制企业的股东-经理人代理冲突重于私有产权企业,而国有产权控制企业面临的融资约束又远轻于私有产权企业。由此,我们提出如下3条假设:

H1:当企业处于过度投资行为时,国有企业投资现金流敏感性高于民营企业;

H2:当企业处于投资不足行为时,民营企业投资现金流敏感性高于国有企业;

H3:国有企业投资现金流敏感性是由自由现金流的过度投资引起的,而民营企业的投资现金流敏感性是由信息不对称的融资约束引起的。

(二)研究设计

1.样本选择和数据来源

本文以2012年沪深两市A股制造业上市公司为样本。根据研究需要,我们对样本数据进行了如下筛选:(1)剔除ST以及*ST样本公司;(2)剔除部分数据缺失样本公司;(3)剔除产权性质无法判断的样本公司。最终得到770个观测值,其中国有企业有293家,民营企业有477家。

2.变量定义和实证模型

表1 变量定义

FHP(1988)的投资-现金流敏感性模型可以用来检验企业投资与内部现金流之间的相关性[2],本文以FHP模型为基础检验企业投资-现金流敏感性,并将投资进一步区分为投资不足和投资过度,以考察企业投资-现金流敏感性是来源于信息不对称导致的融资约束还是源于自由现金流代理问题。具体模型如下:

非效率投资包括投资过度和投资不足。投资过度指将资金投资于净现值小于零的项目;投资不足指当存在净现值大于零的机会时,管理者主动或被动放弃的现象。

Richardson(2006)通过模型估计企业正常投资水平,将回归残差作为投资过度和投资不足的代理变量。[20]在确定非效率投资时认为,企业总投资由维持性投资支出和新增投资组成,新增投资分为合理投资和非效率投资(包括过度投资和投资不足)。

其中,VP是公司增长机会,用TobinQ表示。Z为投资影响因素,包括上市年限Age、财务杠杆Lev、规模Size、货币资金Cash、股票年回报率Return、上一年投资水平It-1。具体而言,对于非效率投资采用的计量模型如下:

(三)实证结果与分析

1.描述性统计

表2为描述性统计,从中可以看出,企业投资It最大值为13.754,最小值为0,标准差为0.668,说明制造业上市公司投资支出差别不是很大;企业现金流CF最大值为0.495,最小值为-11.056,标准差为0.406。It均值和中位数明显大于CF,即制造业上市公司内部现金流无法满足其投资需求。

INEW可以通过投资期望模型计算得出

表2 描述性统计

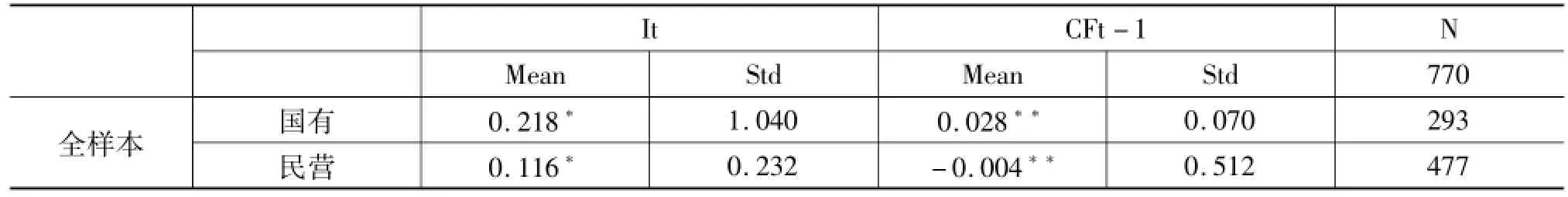

根据产权性质将全样本划分为国有企业与民营企业,分别比较两组企业投资支出和内部现金流,结果如表3所示。均值检验表明,国有企业投资支出与内部现金流平均值显著高于民营企业,这初步说明两种产权企业投资行为有显著差异。

表3 分组描述性统计

为区分二者之间的差异,我们进一步区分两种不同非效率投资行为并进行分析。使用模型(2)对全样本进行回归,利用残差正负进行分组,将残差大于0的样本划分为投资过度,将残差小于0的样本归为投资不足,然后再区分企业产权性质。这样就将样本分为国有投资不足、国有投资过度、私有投资不足、私有投资过度四组,并对投资支出与内部现金流进行分析,结果见表4。

表4 分组描述性统计

均值检验表明,两种非效率性投资中国有企业平均投资支出都超过民营企业,即国有企业更倾向于扩大投资。观察内部现金流,我们发现国有企业投资不足时,内部现金流仍明显高于过度投资的民营企业,这基本说明民营企业面临更严重的融资约束。这些发现更为有力地说明两种产权性质企业有着不同的投资行为。

2.单变量分析

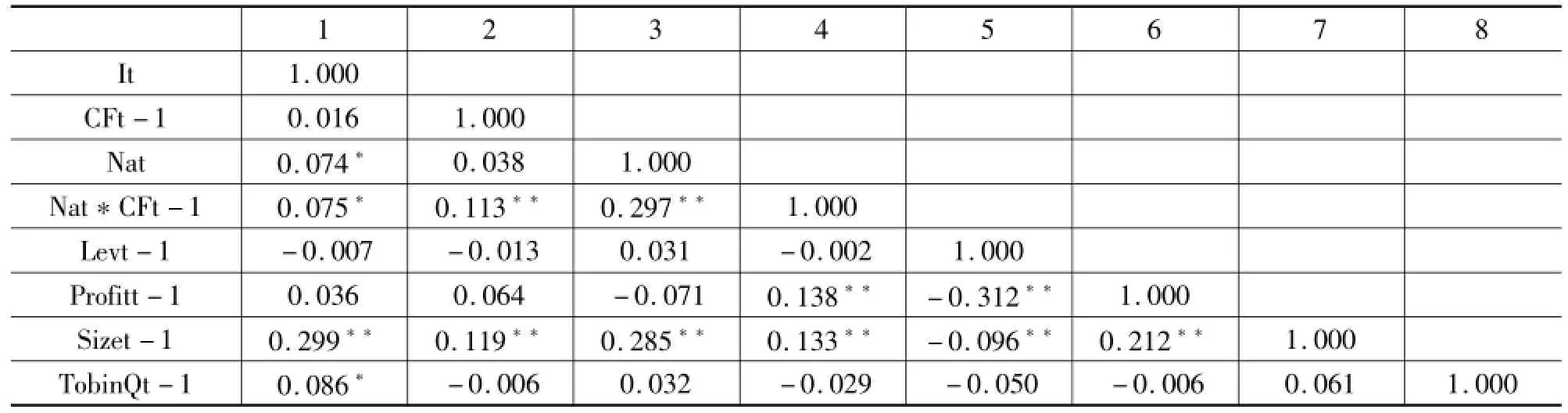

表5给出了变量间的相关分析。产权性质Nat与产权性质和企业内部现金流交叉项Nat*CF在10%的水平上显著,这个证据支持了本文假说。

表5 Pearson相关系数

(四)回归结果与分析

表6是模型(1)的回归结果。其中,第(1)列是全样本回归,即制造业上市公司投资与内部现金流显著正相关,这与相关研究的结论一致。[21][22]第(2)列中加入了产权性质和现金流交叉项,考察了不同产权企业投资-现金流敏感性的差异。结果表明,产权性质与投资支出显著正相关。对于企业产权与内部现金流交叉项,我们发现统计与预期一致,但没有通过统计检验。我们将样本划分为国有企业组和民营企业组,结果列示于第(3)(4)列,从中可以看出国有企业投资支出明显高于民营企业投资支出,国有企业投资现金流敏感性系数为0.238,民营企业投资-现金流敏感性系数为0.013,且二者分别通过了显著性水平为5%和10%统计检验。国有企业投资-现金流敏感性明显高于民营企业投资-现金流敏感性。

表6 多元回归结果

为进一步区分国有企业和民营企业投资-现金流敏感性差异,根据Richardson模型将样本分为国有投资过度、国有投资不足、私有投资过度以及私有投资不足四组,然后对每组样本使用模型(1)进行回归。结果显示,国有企业投资过度和投资不足投资-现金流敏感性分别为1.372和0.032;民营企业投资过度和投资不足投资-现金流敏感性分别为-0.010和0.057。对于相同性质的非效率投资行为来讲,不同产权企业的现金流与投资的关系存在显著差异。对于过度投资这种非效率性投资行为,国有企业CF系数为1.372,远大于民营企业CF系数-0.010。这个证据证明了本文的假设H1,即较之民营企业来讲,国有企业代理冲突问题较为严重。

对于投资不足行为,民营企业投资-现金流敏感性较强,而国有企业投资与现金流之间并没有表现出特别强烈的关系,且民营企业投资现金流CF通过了1%检验。这个证据也证明了假设H2,即制造业民营企业所面临的融资约束程度高于国有企业。

我们发现,两种不同产权性质的企业,内部现金流对投资的影响在两种非效率性投资行为中存在着显著差异。对于国有企业,当其倾向于过度投资时,内部现金流对投资影响显著(CF通过10%统计检验),当其倾向于投资不足时,内部现金流虽与投资支出正相关,但没有通过检验,且投资过度组CF(1.372)远大于投资不足组CF(0.032)。由此可见,国有企业投资-现金流敏感性主要是由代理问题引起。[23]对于民营企业,当倾向于投资不足时,投资-现金流敏感度为0.057,通过了1%的检验,即内部现金流显著影响投资支出,而当出现过度投资时,投资-现金流敏感度为-0.099,没有通过检验,由上可见,民营企业投资-现金流敏感性由融资约束引起。上述的证据证明H3。

三、结论与建议

本文选取2012年中国制造业上市公司为研究对象,对不同产权性质企业投资-现金流敏感性及其投资效率问题进行了检验。结果发现:

一是无论是国有企业还是民营企业,投资-现金流之间都存在着一定的敏感性;

二是国有企业投资现金流敏感性主要由委托代理问题引起,而民营企业投资现金流敏感性主要由融资约束所引起的。

目前我国经济正处于转型期,资本市场建设也正处在逐步完善过程中,根据实证检验结果,本文对我国上市公司及资本市场建设提出如下建议:

第一,我国上市公司投资-现金流敏感性之所以如此普遍,这与上市公司信息不透明和效果较差的公司治理机制有很大关系。因此,应大力发展多层次的资本市场,进一步完善上市公司信息披露机制,提高上市公司治理质量。同时,企业在投资时应关注资金流的管理,防止资金链断裂。

第二,由于我国存在明显的“反托宾Q”倾向,因此必须要提高投资的理性程度,应该加快投资体制改革,进一步遏制资本市场的投机行为,合理引导企业资金流向生产领域,防止由股市“投机”造成的股市繁荣对企业实业投资资金的挤出效应。

第三,由于我国特殊的制度背景,使得国有企业担负着政治经济两方面的责任,同时又由于中央对地方政府的绩效考核方式使得地方政府控制的国企被动承担着为地方政府实现政绩的责任,导致了国有企业的投资低效率。因此,需要不断完善我国政府的政绩考核机制,这对改善国有企业投资效率有着深远意义。

参考文献

[1]余良元.投资-现金流敏感性研究评析[J].外国经济与管理,2007,(4).

[2]Fazzari S.M.,Hubbard R.G.,Petersen B.C.Financing Constraints and Corporate Investment[J].Brookings Papers on Economic Activity,1988,(1).

[3]Kaplan S,Zingales L.Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financial Constraints?[J].QuarterlyJournal of Economics,1997,112(1).

[4]Evgeny Lyandres.Costly External Financing,Investment timing,and Investment-Cash Flow Sensitivity[J].Journal of Corporate Finance,2007,13(5).

[5]Dasgupta S.,Sengupta K..Financial Constraints,Hurd le Rates and Economic Activity:Implications from a Multi-Period Model[J].Mimeo,Hong Kong University of Science and Technology and University of Sydney,2003,(2).

[6]Agca,Mozumdar.The impact of capitalmarket imperfections on investment-cash flow sensitivity[J].Journal of Banking&Finance,2008,32(2).

[7]Jensen,M.C.Agency Costs of Free Cash Flow.Corporate Finance and Takeovers[J].American Economic Review,1986,(76).

[8]Lang L.H.Lichtenberger.Dividend Announcements:Cash Flow Signaling vs.Free Cash Flow Hypotheses[J].Journal of Financial Economies,1989,(24):181-191.

[9]Blanchard,O.J.,Lopez-de Silanes,F.,Shleifer,A.What Do Firms Do With Cash Windfalls[J].Journal of Financial Economics,1994,(36).

[10]G Pawlina,L Renneboog.Is Investment-Cash Flow Sensitivity Caused by Agency Costs or Asymmetric Information?Evidence from the UK[J].European Financial Management,2005,(11).

[11]Amy Dittmar,Jan Mahrt-Smith.Corporate Governance and The Value of Cash Holdings[J].Journal of Financial Economics,2007,(83).

[12]赵晨.产权结构与企业投资-现金流敏感性的实证分析[J].河南工业大学学报(社会科学版),2008,(6).

[13]吴宗法,张英丽.所有权性质、融资约束与企业投资——基于投资现金流敏感性的经验证据[J].经济与管理研究,2011,(5).

[14]张功富,宋献中.我国上市公司投资:过度还是不足?——基于沪深工业类上市公司非效率投资的实证度量[J].会计研究,2009,(5).

[15]程瑞华,王赢.投融资体制创新:站在历史起点上[J].中国金融家,2008,(9).

[16]江伟,李斌.制度环境,国有产权与银行差别贷款[J].金融研究,2006,(11).

[17]余桂明,潘红波.政治关系,制度环境与民营企业银行贷款[J].管理世界,2008,(8).

[18]卢峰,姚洋.金融压抑下的法治、金融发展和经济增长[J].中国社会科学,2004,(1).

[19]张维迎.恶性竞争的产权基础[J].经济研究,1999,(6).

[20]Richardson,Scott.Over-investment of Free Cash Flow and Corporate Governance[J].Review of Accounting Studies,2006,(11).

[21]辛清泉,林斌,杨德明.中国资本投资回报率的估算和影响因素分析—1999-2004年上市公司的经验[J].经济学季刊,2007,(7).

[22]连玉君,程建.投资-现金流敏感性:融资约束还是代理成本[J].财经研究,2007,(2).

[23]朱君,吴国萍.上市公司内部审计信息披露及影响因素分析[J].税务与经济,2013,(1).

责任编辑:蔡强

作者简介:陈晓枫(1975-),女,福建永泰人,经济学博士,厦门大学理论经济学博士后流动站研究人员,福建师范大学经济学院副教授,主要从事社会主义市场经济理论与实践研究。

收稿日期:2014-04-20

中图分类号:F275

文献标识码:A

文章编号:1005-2674(2014)07-082-07