中国货币政策利率工具调控的数量效应与价格效应分析

2014-01-01李文乐刘生福郑淑君

李文乐,刘生福,郑淑君

(西安交通大学 经济与金融学院,陕西 西安710061)

随着利率市场化进程的深入推进,货币政策价格型工具日益受到重视。理论研讨聚焦在利率工具调控的两种效应:其一,利率工具的调控对商业银行信贷规模的效应,进而对实体经济流动性的影响,即“数量效应”;其二,利率工具的调控通过费雪效应对一般物价水平的影响,即“价格效应”。本文对中国货币政策调控中的“两种效应”进行经验分析,以期为货币政策抉择和完善利率工具提供参考。

一、相关文献综述

关于货币政策利率工具调控的数量效应研究,Vittoria和Roubini认为,货币政策调控引起的银行信贷与国内产出间存在稳定的关系[1]。Romer等进一步指出,联邦基金利率对银行贷款额及贷款利率有显著且重要的影响[2]。但是,Favero等基于微观经济数据的实证研究,得出了相反的结论——银行贷款并未对紧缩的货币政策作出响应[3]。Gordon和Leeper则从准备金供求均衡的视角,解释了货币政策影响银行信贷和实体经济的机理,认为扩张性货币政策使准备金供给曲线外移而需求曲线不变,从而短期利率下降,价格和产出上升,失业率下降[4]。货币政策对利率期限结构的影响,Thornton认为,再贴现利率和短期利率的影响通过公告效应实现,与改变货币供给效应无关[5]。Evans等利用VAR模型进行检验,证明紧缩的利率政策引起短期利率显著的正向变动,货币政策对长期利率基本没有影响[6]。近期的研究更多关注货币政策利率工具调控的数量效应。Douglas和Rajan指出,较低的利率可保持银行体系的正常运行,能抵消贷款合同的刚性[7]。Wright基于美联储2010-2012年间的零利率政策实证研究,发现宽松的货币政策降低了国债和企业债券的收益率,但这种影响消失得很快,半衰期估计仅2个月[8]。Landier等通过定义收入差距衡量银行利润的利率敏感性,利用美国银行1986-2011年的季度数据研究发现,收入差距越大,贷款对利率变动越敏感[9]。对利率工具调控的价格效应研究存在争议。Dutt通过构建新凯恩斯宏观经济模型检验了欠发达国家的利率政策,研究发现,在经济存在剩余资本的情况下,提高利率会恶化分配并引起滞胀;若资本得到充分利用,提高利率会降低通胀并优化分配,但不能保证有益的增长速度[10]。Batini等的实证研究认为,通胀目标制货币政策框架在给新兴国家带来低通胀率、低通胀预期以及低通胀波动的同时,未造成产出下降以及利率、汇率大幅波动等负面影响[11]。

国内学者针对利率工具调控的价格效应做了大量探索。谢平、袁沁敔指出,中国利率调整滞后期为6~10个月,利率与通胀的相关性大小分布不集中,对产出水平的预测能力较弱[12]。孔亮分别从短期和长期考察了再贷款利率对货币市场的影响,发现这种影响在短期内存在时滞,长期又导致过度反应[13]。曹志鹏等构建衡量利率波动的ARMAGARCH模型,结果显示中国银行间同业拆借利率杠杆效应不明确[14]。朱钧钧研究了中国利率工具调控价格效应的非对称性,指出利率政策在遏制通货紧缩方面效果不显著,但对治理通货膨胀、抑制经济过热却作用突出[15]。陈红霞等采用事件研究法,揭示了同业拆借市场利率对加息的逆向反应强烈,且对降息的反应过度等现象[16]。李成等运用DSGE模型观测了利率政策工具对通货膨胀水平的影响[17]。马草原等深入剖析了货币政策超调造成的矫枉过正现象,从不同所有制经济效率差异视角解释了货币政策抑制物价效果欠佳的内在机理[18]。

国外学者的研究,更多是通过分析利率政策作用的微观基础,解析利率政策对货币供给和物价水平的影响,文献结论比较倾向于认可利率工具调控的有效性,是货币政策理想的调控工具,为发展中国家利率政策及利率体制改革提供了理论基础。国内学者针对中国的特殊体制,研究了货币政策利率工具调控对银行间市场、同业拆借以及存贷款的长短期影响,对利率工具调控数量效应和价格效应的研究缺乏统一的实证分析结论,造成价格型货币政策在实践中存在较大争议。鉴于此,本文分别实证检验中国货币政策利率工具调控的数量效应和价格效应,以期给货币政策调控提供更加稳健的思路。

二、货币政策利率工具调控的数量效应

中国中央银行货币政策调控的重点是货币供给,商业银行信用扩张是货币供给中的重要环节。因此,分析存贷款基准利率水平变动对商业银行信用扩张的影响,对货币供给能窥斑见豹,透视利率工具调控的货币数量效应。

(一)变量选择与模型建立

现有研究文献已证明,银行体系信贷规模(L)的影响因素中,货币政策是最重要的因素。在中国,由中央银行确定的存贷款基准利率,以及由此形成的存贷利差对银行信贷规模有重要影响。贷款利率(R)作为借款成本影响信贷需求,存贷利差(DR)影响银行利润,进而影响银行信贷决策。存款(DEP)是银行信贷的基础,在金融监管部门对银行的“存贷比”管制下,银行存款规模直接约束信贷规模。同时,由于银行存款余额受到利率工具调控的直接影响,本文在模型中考虑利率工具变量。

用中国人民银行公布的金融机构各项存款总额和贷款总额月度数据,分别作为商业银行存款规模和信贷规模的代理变量,按照一年期存贷款基准利率执行时间,加权平均计算出月度存贷款利率以及银行存贷利差(数据来源于锐思数据库和中国人民银行官方网站)。数据样本区间为1995年7月到2013年2月(1995年7月1日后,中国才消除了存贷款负利差现象)。由于流动性条件不同,中央银行对货币政策工具的偏好有异,利率工具的作用效果亦发生变化。据吕江林的研究,从2002年第3季度始,市场处于流动性过剩状态[19]。所以,本文关于数量效应的实证分析以2002年9月为界,分别对两个时段的存贷款基准利率调控效果进行检验。

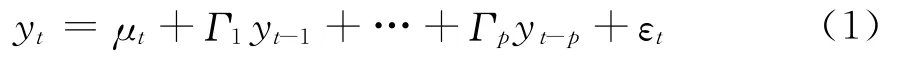

为了消除存贷款余额月度数据的季节性因素影响,先利用X-11法进行季节调整。为消除数据异方差的影响,对各变量进行对数处理,分别记为LNDEP、LNL、LNR、LNDR。反映变量间动态关系的VAR模型如下:

其中,yt是由 LNDEP、LNL、LNR、LNDR组成的4×1阶的时间序列,μt是4×1阶常数向量,εt是4×1阶无自相关的干扰向量,Γt是4×4阶参数矩阵,p为滞后期。

(二)平稳性检验

利用ADF法对向量进行平稳性检验,由表1可知,在1997-2002年以及2002-2013年两个时间段上,上述四个变量的水平序列皆为非平稳序列,但经过一阶差分处理后,均为平稳序列,可见四个变量均为一阶单整序列,因此可用VAR模型进行实证分析。

表1 数量效应变量ADF单位根检验结果表

(三)Johannes检验

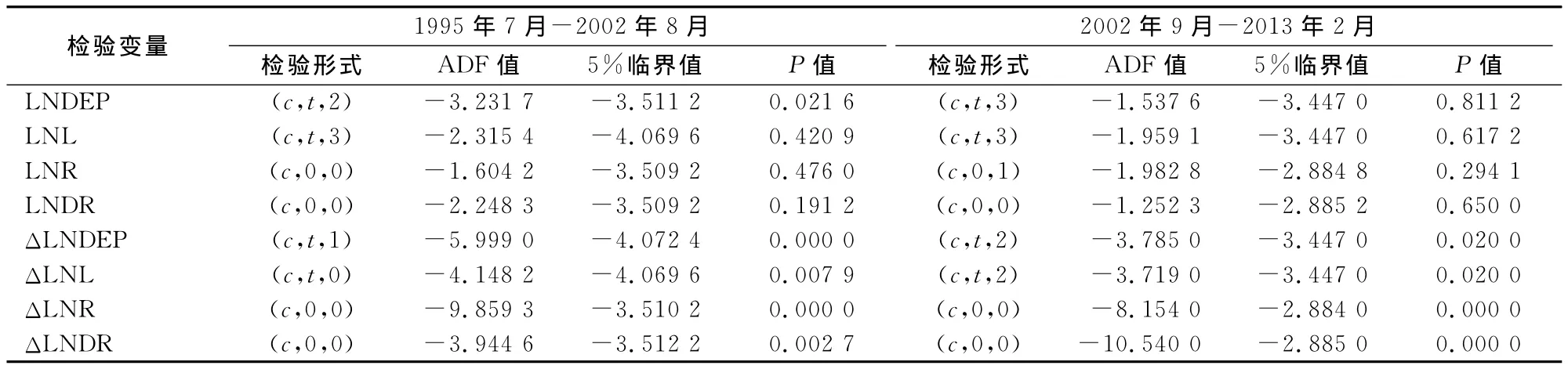

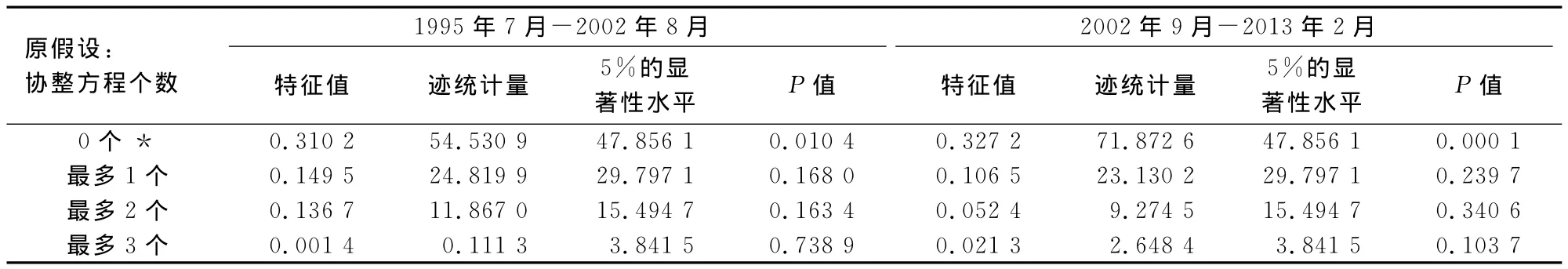

建立VAR模型前,需确定模型滞后期。合适的滞后期可避免滞后阶数过大造成的自由度减少和滞后阶数过小造成的误差项自相关,避免由此带来的参数估计不一致问题。根据LR准则和AIC准则,模型在1995年7月至2002年8月期间的最佳滞后期为6,在2002年9月至2013年2月期间的最佳滞后期为4。因此,分别建立VAR(6)和VAR(4)模型。

进一步,利用Johannes协整检验法检验四个变 量回归系数的协整关系,设定检验形式为缺省第三 个假设,即序列yt有线性确定性趋势,且协整方程 仅有截距,检验结果如表2所示。

表2 数量效应变量Johannes检验结果表

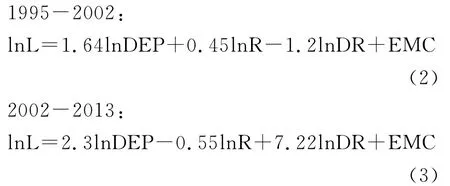

由表2可知,变量间存在长期稳定的协整关系,标准化后的协整关系为:其中EMC是非均衡误差项。由式(2)、(3)表达的协整关系看出,1995年7月至2002年8月,银行信贷规模对贷款利率的长期弹性是0.45,可见,贷款利率上升鼓励了银行信贷规模的扩张。然而,银行信贷规模对存贷利差的长期弹性为-1.2,即随着存贷款利差的扩大,银行以相对少的信贷规模即可维持原有的利率水平。银行信贷与存款余额存在长期稳定的正向关系,弹性系数为1.64。2002年9月到2013年2月间,银行信贷规模对贷款利率的长期弹性是-0.55,对存贷款利差的长期弹性为7.22,即货币政策利率工具的数量效应在流动性过剩的条件下发生了逆转。变量符号反映出,在流动性过剩时,导致银行信贷扩张的原因主要是存贷款利差扩大而非贷款利率上升。即便在流动性过剩的情况下,银行信贷对存款规模的长期弹性仍为正值。

(四)Granger因果检验

通过Granger因果检验法进一步分析变量间的因果关系。Granger因果检验结果(表3)显示,1995年7月至2002年8月,贷款规模和存贷利差互为因果关系,而贷款利率和贷款规模间无因果关系;2002年9月至2013年2月,贷款规模和存贷利差互为因果关系,贷款规模和贷款利率间亦互为因果关系。由此可见,在市场流动性过剩环境下,货币政策利率工具调控的数量效应更为明显。

(五)脉冲响应及方差分解

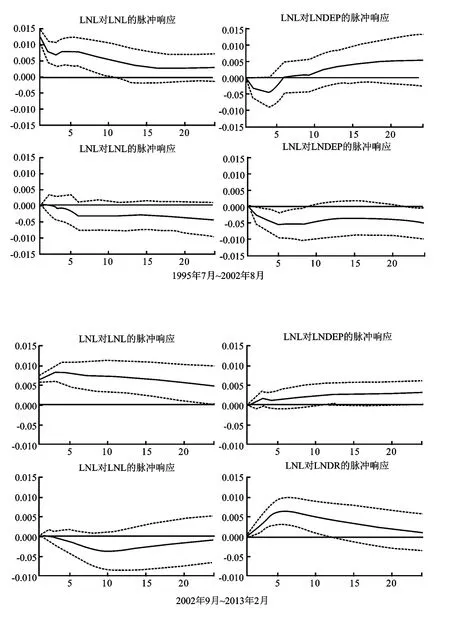

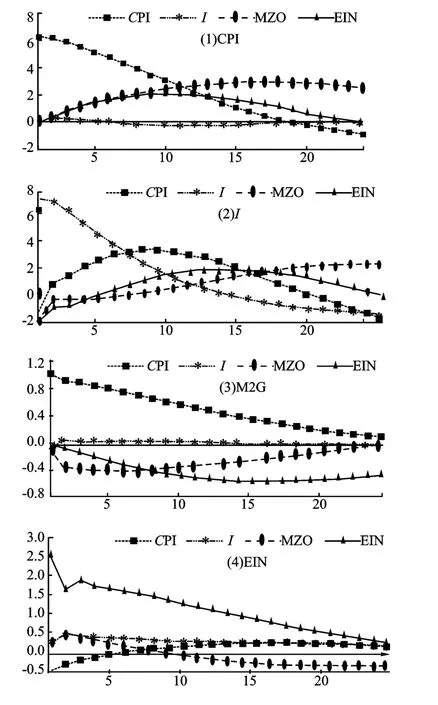

利用AR特征根检验协整方程的稳定性,得到两个时间段内AR单位根图,所有特征根均位于单位圆内,说明上述两个协整方程是稳定的,因此可利用脉冲响应函数和方差分解对利率调整效应作出政策分析。误差项经过乔利斯基分解和自由度调整后,得出银行贷款规模的脉冲响应函数以及方差分解,如图1及图2所示。

表3 数量效应Granger因果检验结果表

图1 数量效应变量之间脉冲响应路径曲线图

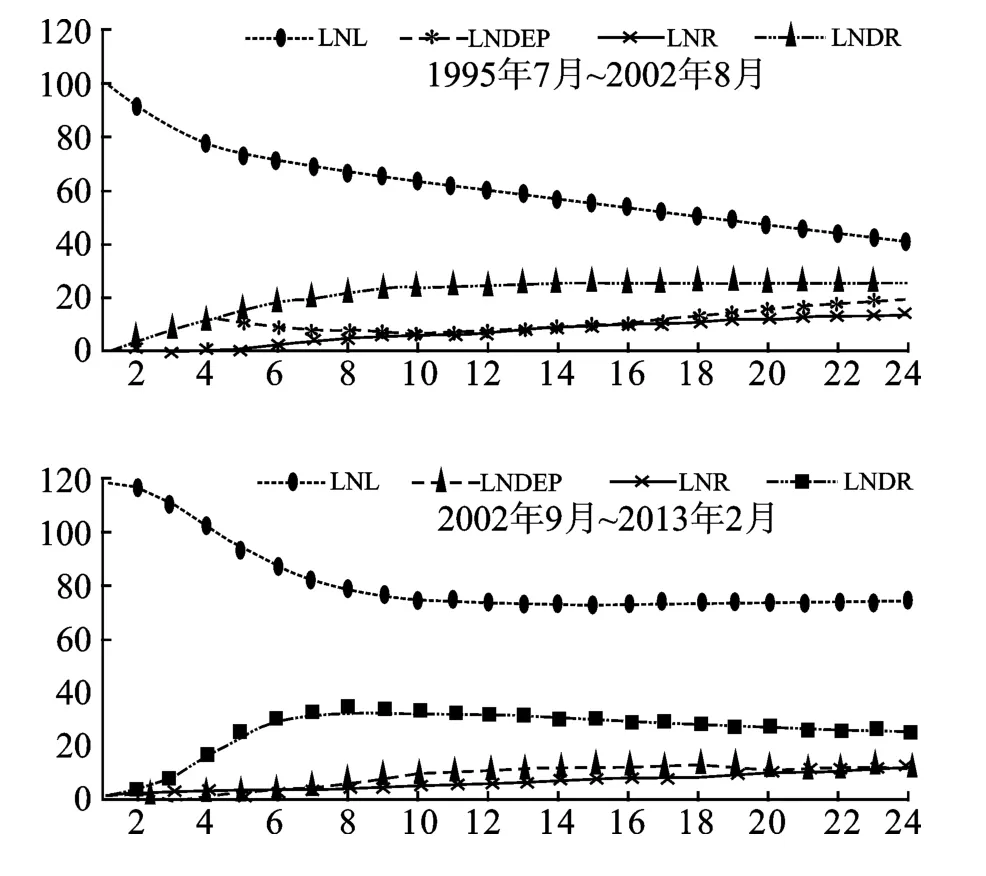

图2 数量效应变量方差分解图

由图1看出,1995年7月至2002年8月,银行信贷投放规模在第1期的响应值最大,经过前5期微调后逐渐减小;信贷投放对贷款利率和存贷利差冲击的响应都是负向,经前6期的微调后逐渐稳定。2002年9月到2013年2月,信贷规模对贷款利率的响应在期初为负向,经过10期后达到最大值,此后逐渐减弱,呈现负向收敛迹象;与前一时期不同的是,信贷投放对存贷利差的响应方向发生了逆转,在第6期达到正向最大值后开始减弱,在24期后呈现正向收敛迹象。在流动性过剩环境下,银行信贷规模对贷款利率和存贷利差冲击的反映周期较长,收敛速度较慢,说明这一时期利率工具调控的数量效应增大。

图2方差分解结果显示:1995年7月至2002年8月,除信贷规模的自身贡献度外,对银行信贷投放规模贡献度从大到小依次是存贷利差、存款规模及贷款利率;2002年9月至2013年2月,对信贷投放规模贡献度的排序依次是存款规模、贷款利率和存贷利差。可以看出,贷款利率对信贷规模的影响在后一阶段有所上升,再次印证了流动性过剩条件下,货币政策利率工具调控的数量效应有所增强。

经过对前后两个时期商业银行信贷投放的实证分析结果对比可知,利率政策调控效应发生了明显变化:2002年9月后,贷款规模对贷款利率变动的负向响应变大,对利差的响应由负变正,且贷款利率对信贷投放的贡献率逐渐增大。可见,货币政策利率工具调控的数量效应在流动性过剩的环境下有所放大。

三、货币政策利率工具调控的价格效应

保持物价稳定是货币政策的主要目标之一,货币数量是影响一般物价水平的直接因素,利率水平通过费雪效应对物价水平产生间接影响,因此,分析存贷款基准利率变化对于一般物价水平的影响,能够反映中国利率工具调控的价格效应。

(一)变量选取与数据来源

宏观经济理论揭示,利率上升增加投资成本,抑制总需求,从而会迫使一般价格水平的下降。在费雪模型中,名义利率会影响公众通货膨胀预期,通过预期自我实现机制加剧价格水平的反映,因此,本文在分析利率与物价水平关系时将预期通货膨胀纳入模型,考察中国名义利率与通货膨胀预期之间的关系。

根据数量方程式,MV=PQ,其中,M是货币量、货币流通速度V是各种资产收益率的函数、P是价格水平、Q是商品交易量。在一定时期内,Q和V保持相对稳定,因此,货币供给量与一般价格水平同向变动,这是货币政策数量型工具价格效应的作用机理。为了与利率调控的作用效果进行对比,本文将货币供给因素纳入考量,通过建立VAR模型分别考察利率水平、货币供应量与物价水平之间的长期和短期互动关系。

选择以上月为100的消费者价格指数作为一般物价水平的代理变量,记为CPI;利率工具选择一年期存款利率作为代理变量,记为I;以广义货币供给量M2的同比增速作为货币供给量的代理变量,记为M2G;根据徐亚平的研究,选择消费者预期指数作为通货膨胀预期的代理变量,记为EIN[20]。物价指数来源于国家统计局,利率数据和货币供给来源于中国人民银行,消费者预期指数根据《中国经济景气月报》整理得到。由于该数据仅限1999年以来的数据,故实证检验跨度为1999年1月至2013年3月。

(二)平稳性检验及滞后期确定

表4显示了对各时间序列变量进行平稳性检验的结果,在1%显著性水平下,变量均属于一阶单整序列,因此可进行协整关系检验。

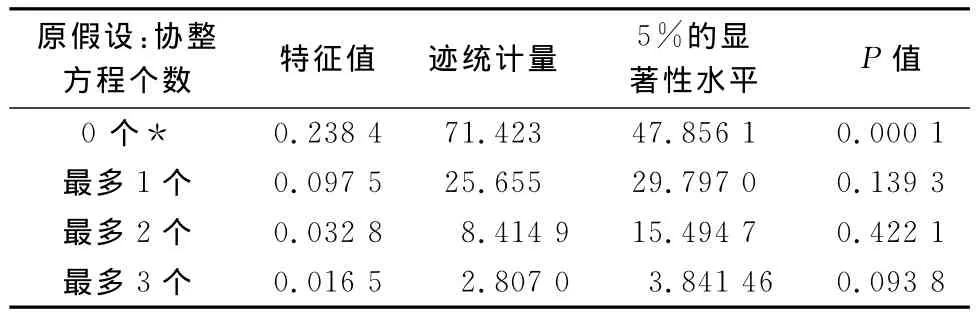

表4 价格效应变量ADF检验结果表

(三)协整关系检验

利用Eviews提供的滞后期长度确定准则,根据LR、FPE、AIC标准确立的最佳滞后期为3。选择四个变量,设定滞后阶数为3,进行Johannes检验,检验形式设定为缺省第三假设,检验结果如表5所示。

表5 价格效应变量Johannes检验结果表

检验结果显示,在5%的显著性水平下,变量间存在长期稳定的协整关系。AR检验的所有特征根都在单位圆内,说明VAR模型稳定,可进行脉冲响应分析和方差分解。

(四)脉冲响应及方差分解

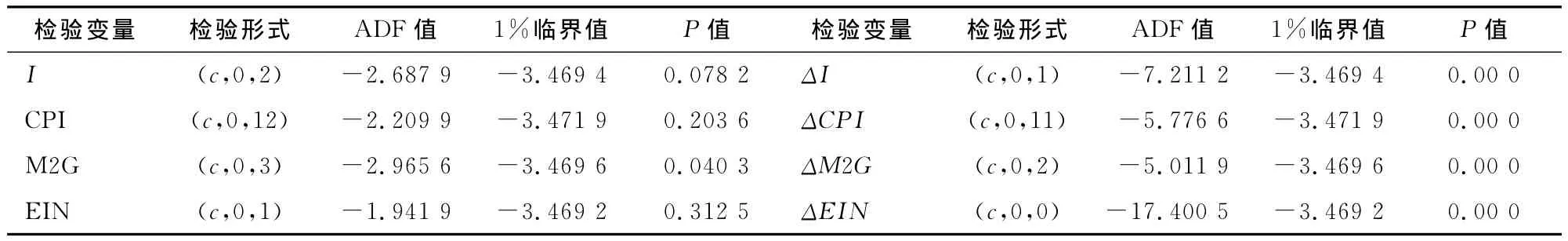

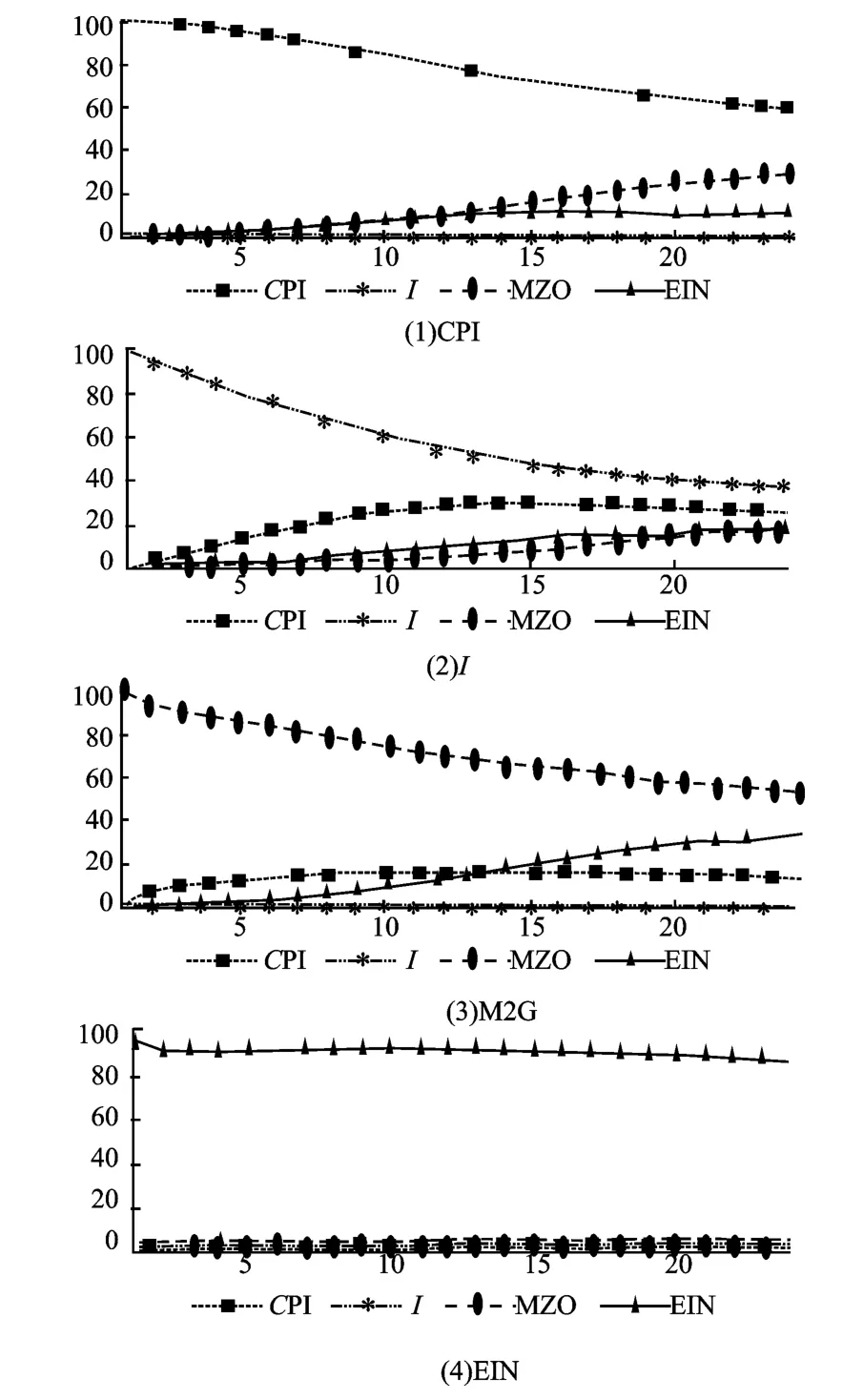

基于上述VAR模型建立脉冲响应函数进行方差分解,分析变量间的短期动态调整关系以及各变量结构性冲击的贡献度,结果如图3和图4所示。

图3看出,当给利率正向冲击后,物价指数在期并未做出反应,第2期达到正向最大响应0.031 29,这种正向反应持续到第5期,在第6期后由正转负,在第11期达到负向最大值-0.017 1,持续影响达到21个月;M2G对利率正向冲击的响应,当期达到负向最大值-0.068 6后转为正向响应,持续到16期后转为负向响应,说明利率提高在中国并没有起到很好的紧缩效应。利率调整对通货膨胀预期的冲击一直呈正向并在第2期达到最大值0.486 2。

图3 价格效应变量之间的脉冲响应路径图

脉冲响应分析结果表明,中国利率政策在短期内主要通过成本渠道影响物价,6个月之后在需求层面产生主导作用,这与中国企业倚重银行贷款的间接融资模式有直接关系:利率提高加重了企业的生产成本,企业家需要将成本转移至产品成本,必然导致产品价格上升。另一种原因,中央银行提高名义利率具有强化公众通胀预期的效应。相反,当给货币供给量正向冲击时,物价指数从第2期开始表现为正向响应,在第17期达到最大响应值0.298 4后逐渐减弱,响应持续期很长,可见中国数量型货币政策对物价的影响显著高于价格型货币政策,且政策效应持续时间长。

图4 价格效应变量方差分解图

由图4方差分解的结果看出,对通货膨胀变动的贡献度从高到低为货币供给冲击、通货膨胀预期冲击以及利率冲击。利率冲击的贡献度很低,仅10%左右,通货膨胀对利率变动的贡献度却最大,最高达30.38%,其余各期保持在20%左右。可见,货币政策利率工具调控通货膨胀的效果不明显。

综上分析,货币政策利率工具的价格效应并不显著,名义利率变化更多是体现在通货膨胀预期的变化。短期内存在费雪效应,利率工具不能作为货币政策松紧度的主要指标。

四、结论与启示

本文在阐述对货币政策利率工具调控数量效应和价格效应理论依据的基础上,通过构建VAR模型,实证分析了上述两种效应在中国货币政策实践中的表现。

就数量效应而言,通过比较流动性相对短缺和流动性相对过剩阶段银行信贷规模对贷款基准利率和存贷款利差变动的反映,发现随着流动性过剩局面的出现,利率政策调控效应发生了明显变化:贷款规模对贷款利率变动的负向响应变大,对利差的响应由负变正,而且贷款利率对信贷投放的贡献率逐渐增大。在流动性过剩的环境下,银行信贷规模对利率的敏感性增强,货币政策利率工具调控的数量效应有所扩大。

就价格效应而言,通过对比价格型工具和数量型工具在抑制通货膨胀方面的效果发现,货币政策利率工具的价格效应在中国表现并不明显,名义利率变化更多体现的是通货膨胀预期变化,短期内存在费雪效应。费雪效应的存在弱化了利率工具调控一般物价水平的效果,从而数量型工具在抑制通货膨胀方面更具优势。

基于上述分析,在流动性过剩的情况下,利率工具对商业银行信贷投放过程的调控效力有所改善,而短期费雪效应的存在又弱化了利率工具调控物价水平的效力。因此,货币当局在实践中应当根据不同环境灵活搭配使用价格型和数量型货币政策工具,确保预期政策调控目标的实现。

[1] Vittoria G,Roubini N.Financial Intermediation and Monetary Policies in the World Economy[R].National Bureau of Economic Research Working Paper,1991(104).

[2] Romer C D,Romer D H.Credit Channel or Credit Actions?An Interpretation of the Postwar Transmission Mechanism[R].National Bureau of Economic Research Working Paper,1993(4485).

[3] Favero C A,Giavazzi F,Flabbi L.The Transmission Mechanism of Monetary Policy in Europe:Evidence From Bank’s Balance Sheets[R].National Bureau of Economic Research Working Paper,1999(7231).

[4] Gordon D B,Leeper E M.The Dynamic Impacts of Monetary Policy:An Exercise in Tentative Identification[J].Journal of Political Economy,1994(12).

[5] Thornton D.The Information Content of Discount Rate Announcements:What's Behind the Announcement Effect[J].Journal of Banking and Finance,1998(1).

[6] Levans C L,Marshall D A.Monetary Policy and The Term Structure of Nominal Interest Rates:Evidence and Theory[J].Carnegie-Rochester Conference Series on Public Policy,1998(12).

[7] Douglas W D,Rajan R.Illiquid Banks,Financial Stability,and Interest Rate Policy[R].National Bureau of Economic Research Working Paper,2011(16994).

[8] Wright J H.What does Monetary Policy do to Long-Term Interest Rates at the Zero Lower Bound?[J].The Economic Journal,2012(10).

[9] Landier A,Sraer D,Thesmar D.Banks Exposure to Interest Rate Risk and the Transmission of Monetary Policy[R].National Bureau of Economic Research Working Paper,2013(18-857).

[10]Dutt A K.Interest Rate Policy in LDCs:A Post Keynesian View[J].Journal of Post Keynesian Economics,1991(2).

[11]Batini N ,Laxton D.Under What Condition Can Inflation Targeting Be Adopted?The Experience of Emerging Markets[J].Banking,Analysis,and Economic Policies Book Series,2007(12).

[12]谢平,袁沁敔.我国近年利率政策的效果分析[J].金融研究,2003(5).

[13]孔亮.再贷款政策与银行间货币市场传导——基于中国货币市场的实证研究[J].南京审计学院学报,2008(12).

[14]曹志鹏,韩保林.中国银行间同业拆借市场利率波动模型研究[J].统计与信息论坛,2008(12).

[15]朱钧钧.中国利率政策的不对称行为研究[J].上海经济研究,2009(12).

[16]陈红霞,袁显平.利率政策对货币市场的“非对称性”传导[J].广东金融学院学报,2011(7).

[17]李成,马文涛,王彬.学习效应、通胀目标变动与通胀预期形成[J].经济研究,2011(10).

[18]马草原,李成.国有经济效率、增长目标硬约束与货币政策超调[J].经济研究,2013(7).

[19]吕江林,张有.中国不同经济流动性区制下的货币政策工具效应研究——基于马尔可夫区制转移(MS)模型的实证分析[J].广东金融学院学报,2008(5).

[20]徐亚平.公众学习、预期引导与货币政策的有效性[J].金融研究,2009(1).