四大商业银行贷款定价经验性解析

2013-11-23周雅美副教授张同健副教授乐山职业技术学院乐山师范学院旅游与经济管理学院四川乐山64004

■ 周雅美 副教授 张同健 副教授(、乐山职业技术学院 、乐山师范学院旅游与经济管理学院 四川乐山 64004)

问题的提出

随着我国金融市场利率市场化的深化,贷款定价已成为我国银行业信贷业务的核心内容。对于我国境内任何类型的商业银行而言,信贷业务都是银行业务的主体,在经营收入上远大于中间业务,因而贷款定价对我国商业银行更具有特殊的理论与实践价值。2004年,在中国人民银行的大力支持、指导和激励下,四大商业银行普遍实施了利率市场化改革,贷款定价成为每一类商业银行所必须面对的现实问题。

在长达半个多世纪的利率管制时期,由于贷款价格被政府锁定,我国商业银行主要靠资金规模来赢利。在实施利率市场化之后,银行的贷款价格开始富有弹性,银行机构依靠管理各类风险来盈利。银行风险定价的目标不是用来限制有效贷款项目的投放,而是为了充分覆盖和预防各类金融风险,以保障银行盈利的真实性。在我国金融市场的利率市场化实施之后,通过合理的风险定价,银行机构完全能够在原有的运营环境下发掘出新的盈利点,拓展有效的信贷市场。在风险相等的条件下,银行机构应优先发放收益高的贷款项目,而在收益相等的环境下,银行机构应优先满足风险低的贷款项目。

由于受到长期利率管制的影响,我国商业银行的风险贷款定价经验普遍不足、技能落后、视野狭隘,不仅抑制了银行运营效率的提升,也阻碍了国家宏观金融政策的贯彻。在过去的很长一段时间内,我国商业银行的存款利率一直由中国人民银行统一制定、颁布和监督,过于严格的利率管制直接导致了商业银行产品定价能力的不足,致使产品价格对市场缺乏迅速准确地反应。随着利率市场化改革的推进,我国商业银行的产品价格缺乏敏感性的问题日益突出,成为我国金融市场利率市场化改革的“瓶颈”因素。

四大商业银行是我国银行体系的主体,是我国金融系统的枢纽,也是国家宏观金融政策贯彻执行的主要平台。四大商业银行的市场规模占据我国银行机构的70%以上,对我国信贷市场的变化存在根本性影响。四大商业银行贷款定价的经验性解析揭示了贷款定价的微观机理,深化了对贷款定价机制的认识,不仅促进了四大商业银行贷款定价策略的改进,也为股份制商业银行和城市商业银行等银行机构贷款定价机制的优化提供了现实性的理论借鉴。

模型构建

根据相关文献研究,四大商业银行贷款定价绩效的理论影响因素可分为八个方面:客户信用评估、信贷资金监管、利率管理人员培育、贷款成本估算、客户市场定位、信贷数据整合、信息系统优化和宏观政策识别。其中:客户信用评估是指银行机构对客户信用评价的准确性,是银行贷款发放的基础性影响因素;信贷资金监管是指银行机构对所发放贷款使用质量的监管效率,监督借款方是否有效地利用信贷资金;利率管理人员培育是指银行机构实施专业利率管理人员培育的成效,是四大商业银行贷款定价的薄弱环节;贷款成本估算是指银行机构对贷款过程中所耗费的各种成本预测的准确性,这和贷款定价的确定存在着直接关系;客户市场定位是指银行机构能够准确地定位自己的客户市场,优先选择升值空间较大的优质客户;信贷数据整合是指银行机构能够合理地管理各类信贷数据,实现深度数据挖掘的功能;信息系统优化是指银行机构能不断提高信息系统的应用效率,充分利用信息技术的发展成果;宏观政策识别是指银行机构善于判断各类宏观经济、金融、贸易政策的导向,从而制定和调整自身的贷款定价战略。这些因素行为的实施质量直接决定了四大商业银行贷款业务的成败,因而可以依照这种理论框架来构建贷款定价绩效与贷款定价因素之间相关性的多元回归分析模型。

根据以上的理论分析,基于多元回归分析的原理,以四大商业银行贷款定价为因变量,以贷款定价影响因素为自变量,同时考虑到贷款定价模型的影响,可以构建多元回归分析模型。四大商业银行贷款定价模型分为成本加成定价模式、利率加点定价模式和客户盈利分析模式,在现阶段得到较为普遍地运用。

图1 样本地域分布特征

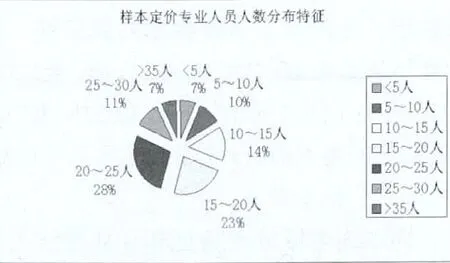

图2 样本定价专业人员人数分布特征

其中:y是被解释变量,代表风险贷款定价绩效;D1、D2是二分变量,分别代表利率加点定价模式和客户盈利分析模式;f1至f8是解释变量,分别代表客户信用评估、信贷资金监管、利率管理人员培育、贷款成本估算、客户市场定位、信贷数据整合、信息系统优化和宏观政策识别。

表1 回归检验结果

模型检验

(一)数据收集

四大商业银行均采用了五级组织结构,即总行、一级分行(省分行)、二级分行(市分行)、县(区)支行、储蓄所五个层级。一般而言,二级分行相对于一级分行具有一定的业务独立性和核算独立性,相对于县(区)支行又具有一定的业务统一性和区域协同性,因而可以选择二级分行(市级分行)作为研究的样本单位,并拟在中国工商银行、农业银行、建设银行和中国银行各获取样本25份,共获得样本100份,可以满足多元回归分析的基本数据要求。

本研究的数据收集方法采用李克特7点量表制,将贷款定价绩效及其影响因素分为7个等级,根据样本单位的特征在每个等级上选择自己适应的值。等级的设计由人民银行信贷司的专业人员完成,等级的选择由各分行机构的高层管理人员或者业务骨干来判断,从而确保了问卷的信度和效度,也确保了调查数据的真实性。本次数据调查自2012年10月1日起,至2012年12月12日止,历时73天,发放问卷100份,回收问卷100份,问卷回收率为100%。

(二)样本特征

样本的地域分布特征和专业定价人员人数分布特征分别如图1和图2所示。

(三)实证检验

基于理论模型,在样本数据的基础上,利用Eviews分析工具,检验结果如表1所示。

根据表1可知,回归方程能够解释总变差的57.0%,总体检验也具有一定的显著性。其中,客户信用评估、利率管理人员培育、贷款成本估算、信息系统优化、宏观政策识别的回归系数值也达到一定高度,且具有显著性。同时,贷款资金监管、客户市场定位和信贷数据整合的回归系统值较低,且缺乏显著性。

结论

在四大商业银行贷款定价体系中,客户信用评估、宏观政策识别、利率管理人员培育、贷款成本估算和信息系统优化对贷款定价绩效的提高产生了实质性促进作用,而贷款资金监管、客户市场定位和信贷数据整合对贷款定价绩效的改进缺乏促进功能。可见,四大商业银行贷款定价战略在一定程度上充分利用了银行的现有资源,实现了银行资源的有限度开发,但仍然存在着较大的拓展空间。

四大商业银行贷款定价绩效战略的深化主要从如下两个方面展开:一是大力强化贷款资金监管、实施客户市场定位和加强信贷数据整合,以挖掘贷款定价的潜力;二是继续维持客户信用评估、宏观政策识别、利率管理人员培育、贷款成本估算和信息系统优化的功能,确保这些要素的功能恒久性地发挥作用,不会出现衰退状态。维持和改进是贷款定价战略制定和执行的永恒主题。具体而言:

第一,持续追寻信贷资金的使用状况,对信贷资金的去向进行全程监控。四大商业银行主要面向大型国有企业发放贷款,由于制度和体制因素的干扰,不良贷款居高不下的状态难以在短时期内克服,导致不良贷款的积压。但是,撇开制度性因素的影响,银行机构的监管不力也是造成大量不良贷款存在的一个不可忽视的因素。在现实的贷款机制中,一些银行机构放任自流,对国有企业的贷款缺乏监督意识,并未制定较为有效的监督机制,导致对体制性弊端产生了放大作用。

第二,深入进行市场分析,提高客户关系管理的功能,实现准确的市场定位。随着我国金融市场规模的扩大,银行混业经营也日渐显著,四大商业银行业务经营的交叉领域越来越多,这也是银行业发展的必然趋势。然而,一些银行机构模糊了混业经营的思想和理念,认为混业经营就是无所不能、无所不为、无所不知,忽视了对客户需求的分析,失去了明确的市场定位,严重阻碍了贷款绩效的提升。事实上,混业经营更为强调市场定位的准确性、严谨性和规范性,把准确的市场定位看作混业经营的法宝之一。

第三,深化客户市场数据管理的功能,提高客户数据的利用效率。随着银行业务规模的扩大,四大商业银行的各级机构都积累了大量客户信息,建立了不同类型的客户数据库,但是,对这些数据的应用却远未达到预期目标。相比于西方商业银行而言,四大商业银行的数据挖掘能力较低,仅停留于主观判断层面,缺乏科学化的模型分析,导致对隐藏于大数据背后的金融规律认识的肤浅。在现代金融市场上,贷款定价的竞争在一定程度上是客户数据挖掘的竞争,银行机构要善于从客户数据中发现和把握市场时机。

第四,四大商业银行的市场化转型不过三十年,由完全的行政机构向市场化组织转变,取得了一定进展,如在宏观政策识别、客户信用评估、专业人员培育、信息系统开发和贷款成本估算等方面均具备了一定的经验和技能,但仍未达到市场化的要求,缺乏灵活的应变能力。按照西方银行的标准,四大商业银行并不是真正意义上的商业银行,是一种半行政化半市场化的组织机构,业务行为在很大程度上听命于政府安排。可见,四大商业银行在市场化进程中能取得如此进展实属不易,应长期勉力维持。

1.黄斐,张同建.国有商业银行差异化战略与核心能力的统计检验[J].统计与决策,2012(11)

2.刘良灿,张同建.我国商业银行贷款定价运作机制研究[J].金融理论与实践,2011(3)

3.曹利莎,张同建.中国银行业贷款产品定价机制比较分析[J].金融论坛,2011(8)

4.中国人民银行海口中心支行课题组.对利率市场化条件下我国商业银行贷款定价机制的探讨[J].海南金融,2005(12)