我国商业银行税收负担与经营绩效相关性的脉冲响应分析*

2013-11-20◆杨林◆迂婕

◆杨 林 ◆迂 婕

一、引言

商业银行是我国金融的核心部门,是推动我国经济增长的重要枢纽,随着市场经济的发展,我国金融市场也在不断完善,商业银行的重要性也逐步得以体现。加入WTO以来,为提高市场竞争力,商业银行着力丰富投资、信托、基金、保险、代理、咨询等新业务,以增加商业银行的营业收入。但由于我国金融业税收负担过重,影响了商业银行的业务选择,甚至阻碍了我国商业银行向世界市场发展的步伐。在此背景下,理论界高度关注税收负担对商业银行经营绩效的影响,税收负担也成为商业银行新业务战略调整的影响因素。但税收负担、新业务选择、经营绩效之间是何种关系尚未达成共识。①吴晓云,王 峰:《银行战略群组的新业务战略对绩效影响因素的实证研究》,《金融研究》,2012年第9期,第48-61页。国内学者大多从静态的角度分析税收负担、新业务选择等因素对商业银行经营绩效的影响,缺乏从动态角度探讨税收负担对商业银行经营绩效的影响,不能很好地解释它们之间复杂的动态关系。鉴于此,本文从动态的角度,通过建立面板数据向量自回归模型(PVAR),探析我国税收负担、新业务选择与经营绩效的长期相关性。

已有的文献表明,税收负担是影响商业银行经营绩效的重要因素。Demirguc-Kunt与Harry Huizinga(1999)实证检验了1988至1995年80个国家商业银行经营绩效的影响因素,他们的研究发现税收制度是影响商业银行经营绩效的重要因素。Neil Esho(2004)以澳大利亚的商业银行为研究样本,实证分析发现税收负担是影响商业银行经营绩效的重要因素。Nicholas R Radi(2003)认为中国银行业的税收制度过于苛刻,沉重的税收负担极大地抑制了中国银行业的发展。国内学者也实证检验了税收负担对商业银行经营绩效的影响,李庚寅和张宗勇(2005)、刘佳(2010)、童锦治和吕雯(2010)、陈宝熙和林纷(2008)、路君平和汪慧娇(2008)、李伟和铁卫(2009)等研究了商业银行税收负担与经营绩效之间的关系,并作了实证分析与比较分析,发现商业银行的税收负担越重,其经营绩效越低下,认为应当进行税收制度改革,降低税收负担。

但新业务发展与商业银行经营绩效的关系尚未达成共识。实证研究主要把非利息收入作为衡量新业务发展程度的主要指标。国外的针对非利息业务与经营绩效的关系有两种截然不同的观点:Rosie(2003)、Chiorazzo(2008)、Ramona和Thomas(2009)分别以欧盟国家、意大利、德国银行业的数据为实证研究对象,认为非利息收入的增加会改善商业银行的经营绩效;而DeYong和Roland(2001)、Stiroh(2004,2006)实证检验了美国商业银行经营绩效与非利息收入的关系,认为新业务发展会增加商业银行的风险并降低经营绩效。我国学者对于商业银行非利息收入与经营绩效的关系也进行了实证检验,但是由于采用的实证方法和样本选择的不同,得到了三种不同的结论:盛虎和王冰(2008)、吴晓云和王峰(2012)认为商业银行增加非利息收入的比重,有利于改善银行的绩效;王菁和周好文(2008)、魏世杰等(2010)认为银行非利息收入与商业银行绩效之间存在负相关关系;娄迎春(2008)则认为非利息收入对银行绩效的影响并不明显。

上述研究之所以出现不同的结果,一方面是由于每个国家商业银行新业务具有完全不同的发展背景与条件,另一方面是因为采用的实证方法与样本选择的不同。同时,我国学者的实证分析也存在以下缺陷:第一,样本选择过少,实证分析结果没有说服力;其次,在建立实证模型时,大多直接采用面板数据回归,没有考虑变量是否存在单位根,也没有考虑变量之间是否存在协整关系,难免出现“伪回归”问题;第三,国内学者大都采用静态面板数据模型,很难反映税收负担、新业务选择与商业银行经营绩效的动态关系。

鉴于此,本文采用2002-2011年我国14家商业银行的面板数据,建立面板数据向量自回归模型(PVAR),运用脉冲响应分析方法,测度税收负担、新业务选择与商业银行经营绩效的动态关系。本文的主要结构安排为:第二部分介绍方法与模型设定;第三部分是税收负担对商业银行经营绩效的动态冲击分析;第四部分是结论与政策启示。

二、实证方法与模型设定

(一)变量选择与数据来源

为了全面考察税收负担、新业务选择与商业银行绩效之间的相互影响关系,并揭示它们之间的作用机制,本文利用资产收益率(ROA)作为衡量商业银行经营绩效的主要指标;利用美国著名税收负担专家尼古拉斯·R·拉迪的计算方法来衡量商业银行的实际税负(TB),即:实际税率=(营业税及附加+所得税)/(税前利润+营业税及附加),同时利用“营业税额/营业收入”与“所得税额/税前利润”分别衡量商业银行的营业税税负(PYY)与企业所得税税负(PSD);借鉴前人的做法,利用非利息收入占营业收入的比重作为衡量商业银行新业务发展程度(PXYW)的指标。由于近几年我国金融税收制度的改革和商业银行的股本改革,为了剔除这些因素的影响,并考虑数据的可获得性,本文采用2002-2011年全国14家商业银行的面板数据,上述变量数据计算整理自历年的《中国金融年鉴》与各银行历年年报。①14家银行为:中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行、中信实业银行、中国光大银行、华夏银行、中国民生银行、广东发展银行、深圳发展银行、招商银行、兴业银行与上海浦东发展银行。

(二)实证方法与模型设定

面板数据的向量自回归模型(PVAR)是在面板数据(Panel Data)与向量自回归模型(VAR)的基础上发展出来的,在1988年由Holtz-Eakin、Newey和Rosen首次提出,此后Pesaran和Smith(1995)、Binder和Hsiao(2003)、Love和Zicchino(2006)等学者不断对其进行完善,PVAR模型逐渐趋于成熟。面板数据向量自回归模型继承了面板数据与向量自回归模型两种方法的有点,同时降低了VAR模型对于时间序列跨度过长的限制,而且可以同时考虑不同个体之间的差异。税收负担、新业务选择与商业银行经营绩效之间的关系较为复杂,直接将税收负担与非利息收入作为商业银行经营绩效的自变量进行回归分析并不合适。由于PVAR能够动态分析三者之间的相互关系,因此它是研究三者复杂关系的适用工具。为了更好地分析营业税和企业所得税税收负担对商业银行业务选择与经营绩效的影响,本文分别建立两个模型,模型1分析商业银行实际税负(TB)、新业务发展程度(PXYW)与经营绩效(ROA)之间的关系;模型2分析营业税税负(PYY)、所得税税负(PSD)、新业务发展程度(PXYW)与经营绩效(ROA)之间的关系。面板向量自回归模型如下:

其中,yit为包含内生变量的列向量,模型1中为(ROAitTBitPXYWit)T,模型2中为(ROAitPYYitPSDitPXYWit)T;i表示不同的商业银行,t表示时间跨度,p为滞后阶数;β0为截距项,βj为滞后变量参数矩阵;αi表示不同商业银行之间的固定效应差异;ηt表示时间截距;εit为“白噪声”。

PVAR模型对于数据具有很强的约束要求,要求每个截面的数据结构是相同的,但是在实际运用当中这种情况并不常见,因此在模型当中必须采用固定效应截距来反映不同单位之间的差异。由于固定效应与之后因变量有关,因此采用均值差分的方法来去除固定效应所导致的有偏估计。本文采用Arellano 和 Bovver在1995年提出的“Helmert Procedure”方法对变量进行变换处理,以确保变量和滞后回归因子之间是正交的。做此变换之后再采用GMM方法对方程进行估计,同时采用蒙特卡洛模拟(Monte Carlo)方法来估计脉冲响应的置信区间。

在进行模型估计之前,同时采用LLC检验及ADF-Fisher检验对变量序列的平稳性进行面板数据的单位根检验。结果显示,所有变量均为平稳序列,因此采用PVAR分析是合适的。根据SBC和AIC标准,本文PVAR模型的滞后阶数p为3。

三、税收负担、业务选择与经营绩效的脉冲响应分析

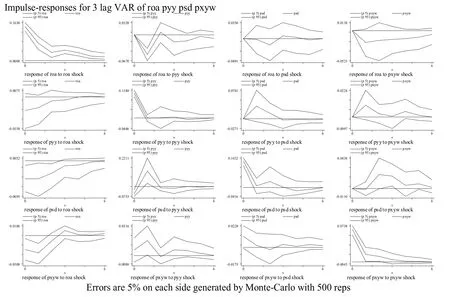

脉冲响应分析能够考察内生变量的冲击给其他变量带来的影响,模型当中设置税收负担(实际税负、营业税税负与所得税税负)、ROA与新业务发展程度为一个单位的脉冲,然后采用蒙特卡洛模拟(Monte Carlo)方法计算相互之间的动态冲击响应。冲击响应期限设置为6期,可以得到两个模型的脉冲响应图。横轴代表追溯期数,纵轴表示因变量对各变量的响应大小,中间实线表示响应函数曲线,外侧两条代表两倍标准差的置信区间。需要注意的是,脉冲响应函数是追踪系统对一个内生变量的冲击效果,即假定系统只受一个变量的冲击,不受其他变量的冲击。

(一)模型1的脉冲响应分析

图1 模型1的脉冲响应图

图1为商业银行经营绩效(ROA)、商业银行实际税负(TB)与商业银行新业务发展程度(PXYW)之间的脉冲响应图。图1中第一行分别是商业银行经营绩效对自身的冲击影响、商业银行实际税收负担对经营绩效的影响与商业银行新业务发展程度对经营绩效的影响。从图中可以看出实际税负、新业务发展程度对商业银行的经营绩效影响都具有一定的时滞效应,第一期并没有对商业银行的经营绩效产生冲击影响,然而在后期,税收负担与新业务发展程度都对商业银行的经营绩效产生了较强的负向冲击,峰值分别出现在第三期(-2.36%)和第二期(-2.06%),这说明商业银行税收负担与新业务发展水平的增加会在后期明显降低商业银行的经营绩效。图1中第二行分别为经营绩效对实际税负的冲击、实际税负对自身的冲击与新业务发展程度对实际税负的冲击。可以看出商业银行经济绩效对实际税负在当期就产生了强烈的负向冲击(-7.81%),这说明当商业银行经营绩效的改善时,其实际税负会大幅降低,合理的经营能够实现实际税负的降低,从而进一步增加商业银行的利润水平。而新业务的发展对税收负担虽然具有时滞性,却产生了明显的正向冲击,峰值出现在第三期(1.54%),这说明商业银行的非利息业务虽然增加了商业银行的营业收入,但是大部分收入却被税收所剥夺,体现为税负负担的加重。第三行分别为经营绩效对新业务的冲击、实际税负对新业务的冲击与新业务发展对自身的冲击。可以看出经营绩效的改善在当期就会明显减少新业务收入占营业收入的比重(-2.02%),这说明商业银行经营绩效的改善,在当期表现为减少新业务的发展;但是在长期,经营绩效的改善会使商业银行更加倾向于对新业务的投入,在第三期出现了正向冲击峰值(0.54%)。

(二)模型2的脉冲响应分析

图2 模型2的脉冲响应图

模型2能够更好地区分营业税税负与所得税税负的不同效应,图2为商业银行经营绩效(ROA)、营业税税收负担(PYY)、企业所得税税收负担(PSD)与非利息收入占营业收入比重(PXYW)的脉冲响应图。模型2的分析结果很好地印证了模型1的结果。税收负担与新业务发展都会对商业银行产生具有时滞效应的负向冲击,但模型2显示,营业税税负对商业银行经营绩效的负向冲击更加剧烈,其中营业税峰值为-5.07%,而所得税只有-0.17%。同时,模型2显示,新业务的增加都对营业税和所得税税负产生了强烈的正向冲击,峰值分别为0.99%和2.02%。而营业税和企业所得税税收负担都对新业务的选择产生了正向影响,说明当税收负担增加时,商业银行在长期更加倾向于选择非利息业务。

四、结论与政策启示

论文采用我国14家商业银行2002-2011年的面板数据,建立PVAR模型,运用脉冲响应分析方法,分析我国商业银行的税收负担、新业务选择与经营绩效之间的动态关系,得到了以下结论与政策启示:

1.税收负担的增加会对商业银行的经营绩效产生明显的负向冲击,冲击具有时滞性,而且营业税税收负担的负向冲击要明显高于所得税税负。鉴于我国自2008年起施行的企业所得税法中规定新的企业所得税税率为25%,减轻了商业银行的税收负担,同时统一了内外资企业的所得税税率,取消了外资银行的税收优惠,进一步增强了国内商业银行的竞争力。因此,目前过重的营业税税收负担是阻碍我国商业银行发展的主要制约因素,改革商业银行营业税税收制度,降低其税收负担是解决这一问题的关键。

2.我国商业银行新业务收入的增加会对商业银行的经营绩效产生负向冲击,这与我国商业银行发展新业务的市场环境是密不可分的。然而,从模型中可以看出,虽然新业务极大地增加了商业银行的营业收入,但是新业务的增加也明显地增加了商业银行的税收负担,尤其是商业银行的营业税负担。因此,可以看出商业银行税收负担是阻碍新业务发展的重要制约因素,降低商业银行的税收负担是实现商业银行向业务多元化发展的必要手段。

3.我国商业银行在税收负担增加、经营绩效改善时,长期更加倾向于选择非利息新业务,增加非利息收入,这是我国商业银行面临世界市场竞争采取多元化业务的必然选择。但是,模型也显示更多的新业务收入并没有很好地增加商业银行的经营绩效。因此,我国商业银行在发展多元化业务时,首先需要考虑的是如何同时改善商业银行的经营绩效,这是提升我国商业银行市场竞争力的根本途径。

总体而言,我国商业银行的税收负担的加重阻碍了商业银行的发展,主要体现为直接降低了商业银行的经营绩效,同时阻碍了商业银行新业务对其经营绩效的改善。因此,改革商业银行的税收制度,降低商业银行的税收负担,尤其是降低商业银行的营业税税收负担是增强我国商业银行核心竞争力的关键。

[1]Inessa Love and Lea Zicchino. Financial Development and Dynamic Investment Behavior:Evidence from Panel VAR [J]. The Quarterly Review of Economics and Finance, 2006,46(2).

[2]安体富,王在清.中国商业银行税制:问题借鉴与改革[J].财政研究,2004,(2).

[3]李庚寅,张宗勇.我国银行业的市场结构、税收负担与绩效[J].审计与经济研究,2005,(4).

[4]姚文韵.我国商业银行非利息收入与绩效关系研究[J].上海金融,2012,(12).

[5]吴晓云,王 峰.银行战略群组的新业务战略对绩效影响因素的实证研究[J].金融研究,2012,(9).