宏观经济波动、企业信贷融资与信息透明度

2013-09-25谢海强

周 兰 谢海强

(1.湖南大学 工商管理学院,湖南 长沙410082;2.湖南省风险导向审计研究基地,湖南 长沙410082)

一、引言

进入21世纪以来,受亚洲金融危机、美国次贷危机、国内扩大需求十项措施和欧债危机的影响,我国经济经历了起伏波动的一段时期。经济波动作为企业各种活动周期性变化的综合反映,其对经济发展的影响必然最终体现于微观企业层面。因此,研究经济波动对微观企业的影响有利于我们理解宏观经济影响微观企业的渠道和作用机制。但遗憾的是,当前宏观经济与微观企业之间的关系研究存在割裂现象[1]。面对宏观经济波动时,微观企业不仅仅是被动承受者,而且可通过有效利用各种财务资源,规范财务行为来应对经济波动带来的冲击。

对于企业应怎样应对经济波动对现金流的冲击,现有的少量文献强调了财务策略的重要性,如通过保持低负债的资本结构获得外部融资柔性[2][3],增加会计稳健性向债权人传递可靠偿债能力的信号[4],而很少考虑到规范财务行为是如何帮助企业应对经济波动带来的冲击。但事实上,优化财务行为决策是企业应对财务动态环境变化的主要路径。不同于以往研究,本文着重考察经济波动对企业规范信息披露行为的影响,以及在经济波动背景下信息披露质量对企业银行信贷融资的影响。

信息披露行为作为企业经营活动、财务状况的重要表现方式,是企业重要的财务行为。关于信息披露质量影响因素的实证研究取得了大量有价值的研究成果,但大部分研究是从公司的微观层面出发,而忽视了公司所处的外部经济环境。由于经济波动对企业经营有着重要影响,公司信息披露行为很可能会随着经济波动发生变化。当宏观经济由繁荣期转为衰退期时,企业经营更加困难,流动性风险提高。在这种时期,企业对信贷融资的需求增加,但银行由于更难判断企业未来的偿债能力,放贷意愿减弱。为了克服经济不景气时信贷资源的供需矛盾,企业可以通过提高信息披露质量,增加信息透明度来向企业传递偿债能力的可靠信号,从而帮助企业获得更多的信贷融资。因此,在经济波动背景下,研究企业是否为获得更多的信贷融资而在信息披露行为上做出积极变化以及这种变化是否帮助获得更多信贷融资等具有重要意义。

二、理论分析与研究假设

在经济全球化背景下,随着我国市场经济的进一步完善,宏观经济波动成为企业的基本经营环境。经济波动使得企业在未来经营中面临的不确定性因素增多。在经济衰退时,未来的经济形势发展变得错综复杂,企业出现亏损的可能性更高。Klein和Marquardt利用美国近50年的数据研究发现,企业的亏损不仅与会计政策有关,更与宏观经济周期密切相关[5]。Hackbarth等在研究宏观经济因素与企业融资行为的关系时也发现企业现金流量与宏观经济存在明显的正相关关系[3]。而在企业信贷契约中,企业的盈利状况和未来现金流量对债权人银行至关重要。信贷理论认为,从资金供给者的角度看,由于金融市场的不完美性,债务契约的不完全性,金融市场上普遍存在道德风险和逆向选择问题。所以,在经济衰退时期,经济环境恶化,信息更加不对称,逆向选择和道德风险加剧,金融机构面临更大信贷错配风险。因此,尽量减少由于宏观经济波动带来的信息不确定性是像银行这样的稳健性投资者的必然要求。因此,为了防范和控制风险,银行在信贷契约签订时将要求企业提高信息披露水平以了解企业的财务状况、经营状况和可持续经营情况。

根据金融加速器理论,对于微观企业而言,基于不完全金融市场,企业的净值是债务契约不完全的补充方式,在经济衰退时期,企业净值的减少将直接导致代理成本的增加,借款人只能通过更高的利息补偿所增加的代理成本。而且,在经济衰退时,企业整体的经济状况不佳,企业的偿债能力整体下降,银行面临的由宏观经济波动引起的企业系统性信用风险将随之增大,这样银行也必然通过提高利率水平以获得风险补偿。而Ariccia和Marquez研究表明,降低借款人与企业的信息不对称程度则能够减低这种借款成本[6]。在经济衰退时期,企业经营变得困难,融资成本对企业的经营乃至生死存亡都至关重要,因此,在经济衰退时期的企业也有意愿和动力采用更高的信息透明度以降低企业的借贷成本。

在经济衰退时,由于企业现金净流量的减少,企业往往更依赖于外部融资。苏冬蔚和曾海舰研究发现,宏观经济下行时,企业的资产负债率明显上升,这从侧面反映出企业在经济衰退时强烈的融资需求[7]。当企业的融资需求越大时,融资的激励也就越强烈。Ball在研究了亚洲四国的信息透明度问题后发现,高质量的会计准则并不能保证信息的高透明度,信息生产者所面对的激励更为重要[8]。谭劲松等认为,内部激励因素是企业透明度的重要决定因素。具体来讲,融资需求就是透明度重要的正向激励因素,这使得企业有更强的信号传递动机,激励他们提高企业透明度[9]。因此,当经济处于衰退时期,企业的信贷约束增强的情况下,企业如果想在竞争中成功获得贷款,就必须采取一定的手段凸显自己,提高信息披露水平就是首选。按照信号传递理论,更高的信息透明度会显示企业对未来经营的信心,真实的披露不利消息显示企业对扭转局面的信心,披露好消息则进一步将企业与其他对手区别开来,这都有利于企业在信贷市场上获得融资。基于上述分析,我们提出研究以下两个假设:

假设1:相对于经济繁荣时期,企业在经济衰退时期的信息透明度更高。

假设2:在经济衰退时期,更依赖于外部融资的企业信息披露透明度更高。

在现代企业中,由于所有权与经营权的分离,委托人与代理人目标利益的差异,代理人为了自身利益而损害委托人利益而产生代理成本普遍存在。信息不对称是代理成本存在的前提条件,因此,提高会计信息质量可以在一定程度上遏制受托人的机会主义行为,降低企业的代理成本,这也就是会计信息的治理功能。由于企业信息特别是财务信息具有这种治理功能,银行往往通过企业披露的信息来控制风险[10]。此时,企业信息透明度的提高的经济后果将直接体现在银行贷款的增量上。由此预期在经济衰退时期,信息透明度更高的企业能获得更多的贷款,这是经济衰退时期高信息透明度重要的经济后果。因此,提出研究假设3:

假设3:在经济衰退时期,企业信息透明度的提高能使企业获得更多的信贷融资。

三、研究设计

(一)样本和数据

由于只有深交所提供了信息披露考核结果,故本文选择2001~2011年在深交所交易的A股上市公司为初步研究样本。在此基础上,做了如下处理:(1)剔除金融保险类上市公司。(2)剔除在境内和境外同时上市的公司,避免不同的监管环境对信息披露水平的影响。(3)剔除数据不全的公司。经过处理后最终得到4 943个样本观测值。由于用于检验假设3的样本需删除上一年的数据,因此,其样本数据为4 496个样本观测值。本文采用winsorization方法对连续因变量和解释变量在1%的水平上进行缩尾处理。信息透明度数据来源于深交所网站诚信档案披露的结果,除STATE数据来源于CCER数据库,其他财务数据来源于CSMAR数据库,宏观经济数据来源于2002~2012年的《中国统计年鉴》。所有数据回归均通过SPSS16.0软件完成。

(二)主要变量的说明

1.经济波动。对于经济波动的衡量,学术界主要有两种方法,一是选择某些能够代表宏观经济运行质量的宏观经济因素来衡量;另一种是将经济波动划分为经济增长率上升期和经济增长率下降期,通过设置虚拟变量衡量。在宏观经济因素方面,衡量经济波动的因素很多,最重要的是GDP增长率,这也得到了学者的普遍认可。因此,本文借鉴以前学者的做法,采用GDP增长率作为经济波动的衡量因素。但也有学者认为,宏观经济因素指标虽可在一定程度上可以反映宏观经济的起伏波动,但并不能直观地描述经济增长的周期性特征,也不足以刻画经济周期波动的阶段性特征,所以设置虚拟变量直观描述经济波动是有必要的。因此,为使研究更为稳健,本文也通过设置哑变量来描述经济波动。借鉴王茜和张鸣的做法,根据现代型经济波动的定义,将我国宏观经济划分为经济繁荣时期和经济不景气时期[11]。根据我国经济波动的趋势特点,将2001、2008、2009、2011年划分为经济下降期,即经济不景气时期,其余年份为经济繁荣期。

2.企业信贷融资。对于银行信贷,根据文章假设的需要从两个维度进行衡量。借鉴李旭松和崔学刚等的做法[12],采用银行借款融资率来表现企业获得银行信贷的能力;借鉴饶品贵和姜国华[13]的做法,利用银行借款融资需求率来体现企业对银行借款融资的依赖程度。

3.信息透明度。为避免研究者的主观判断差异,使得信息披露考评结果更加客观和权威[9],本文采用深交所的信息披露考评结果衡量上市公司信息透明度。

(三)模型设计

为了检验假设1和假设2,本文在借鉴其他学者研究的基础上,分别构建了如下模型:

MACRO表示经济波动。其中SIZE、ROA、AA、GROWTH、STATE、TOP、BZ和 MAR为控制变量。对于控制变量,伊志宏等系统研究分析了中外上市公司信息透明度的决定因素[14],我们对控制变量的选取参考了他们的研究成果。为了检验假设3,我们在借鉴其他学者研究的基础上,构建了如下模型:

在模型中控制了SIZE、ROA、LEV、GROWTH、TANG、TC、STATE、AA等控制变量。

表1变量定义表

四、统计检验与结果分析

(一)描述性统计

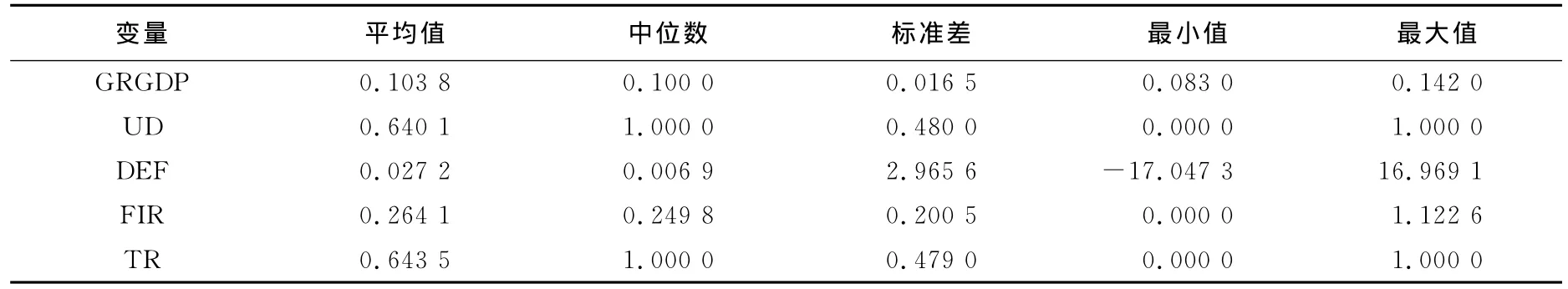

表2列示了主要变量的描述性统计结果。GRGDP和UD的均值为10.38%和0.6401,说明我国经济在2001~2011年保持了较快的增长,经济增长率上升期的时间长于经济增长率下降的时间,经济总体呈现较快增长态势。但GRGDP和UD的标准差为1.65%和0.48,说明我国经济在较快增长的同时,受国际经济形势的影响仍存在较大波动。DEF平均值为2.72%,标准差为2.97,说明我国企业普遍存在外部融资需求,且不同企业间差异很大。对外融资需求最大的企业,资本支出与经营现金流之差与固定资产净额的比率接近1 700%,而最小值则经营现金流值大于资本支出值。说明我国企业对外融资需求存在很大差异,有些企业资金极度短缺,而有的企业发展并不需要依靠信贷融资。TR平均值为0.643 5,标准差为47.9%,说明样本企业的信息披露为良好和优秀的多于合格和不合格的,我国企业的信息披露质量总体较高,但不同企业间的披露参差不齐。

我们进一步观察GRGDP、DEF、FIR和TR在经济波动期的变化。从表3可以看出,经济景气时期的GDP增长率高于经济不景气时期的GDP增长率2%。企业的信息透明度在经济不景气时高于经济景气时期,而借款融资需求率和借款融资率在不同的经济波动期也明显不同,其中借款融资率在经济不景气时期低于经济景气时期,说明企业在经济不景气时的借款难度高于经济景气时,企业在经济衰退时更难从银行获得融资。不过由于描述性统计知识对样本特殊的一种简单粗略描述,因此,还需更严格的统计检验。

表2 主要变量的描述性统计

表3 主要变量在经济波动期的描述性统计

(二)回归结果及其分析

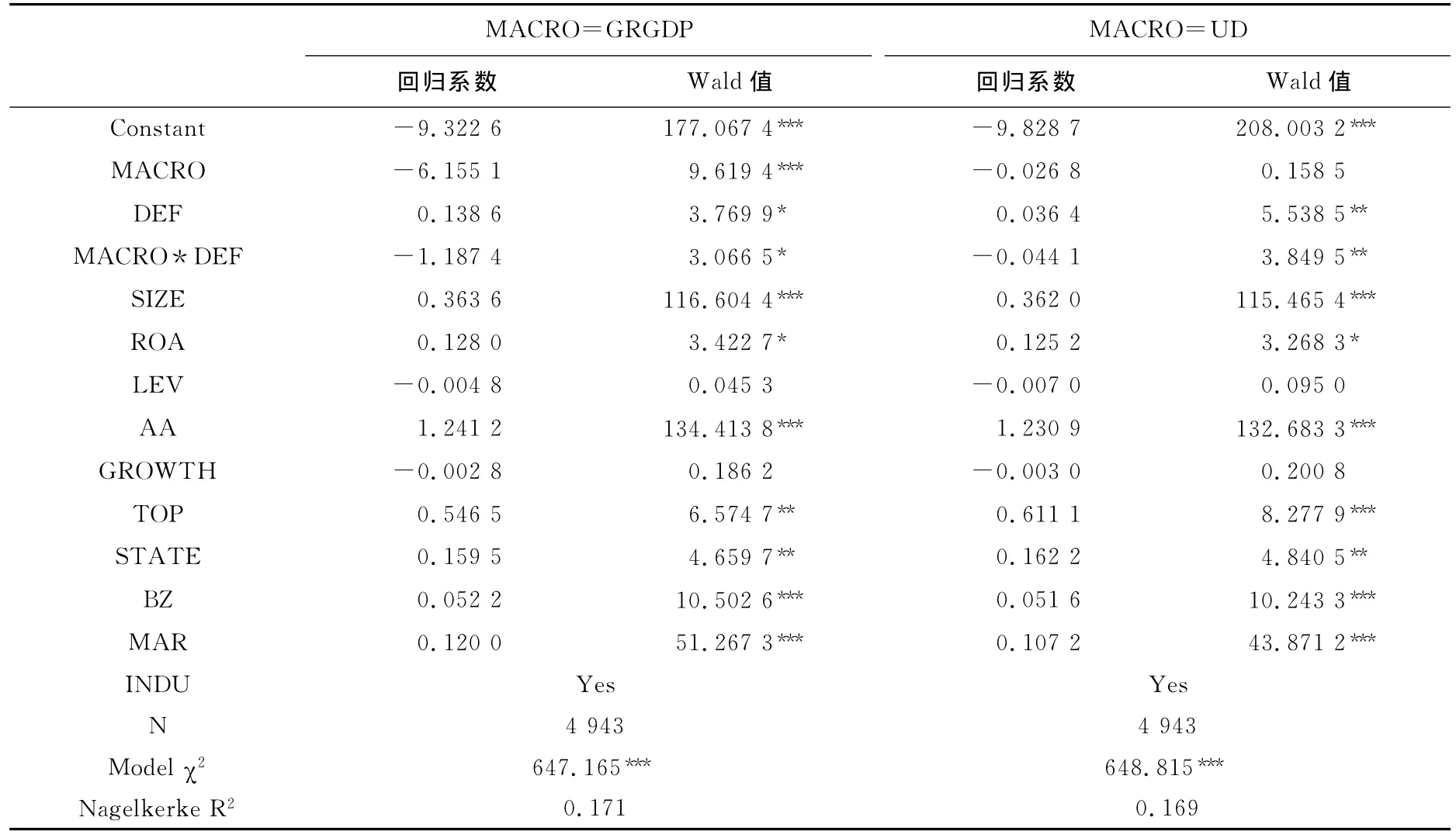

为了检验经济波动及企业信贷融资需求对企业信息透明度的影响,本文对模型1和模型2进行了Logistic回归,被解释变量为企业信息透明度(TR)。我们分别利用GDP增长率(GRGDP)和经济波动哑变量(UD)来考察经济波动对信息透明度的影响,表4报告了该回归结果。以GRGDP波动来衡量经济波动的回归中,GRGDP的回归系数显著为负,说明经济不景气时期的企业信息透明度高于经济景气时期,这与研究假设1一致。DEF的回归系数在10%水平上显著为正,说明相对于信贷融资需求低的企业,信贷融资需求强的企业信息透明度高;GRGDP*DEF的回归系数显著为负,说明在经济不景气时,信贷融资需求高的企业的信息透明度更高,这与研究假设2一致。以上分析验证了假设1和假设2提出的企业在经济不景气时期的信息透明度更高,并且信贷融资需求更高的企业具有较高的信息透明度。以经济波动哑变量(UD)来衡量经济波动的回归中,UD的回归系数不显著。DEF的回归系数显著为正;UD*DEF的回归系数显著为负,说明在经济不景气时期,相对于信贷融资需求低的企业,信贷融资需求强的企业信息透明度高,这与研究假设2一致。此外,SIZE、ROA、AA、TOP、STATE、BZ和MAR的回归系数显著为正。LEV和GROWTH的回归系数则不显著。

表4 企业信息透明度影响因素回归结果

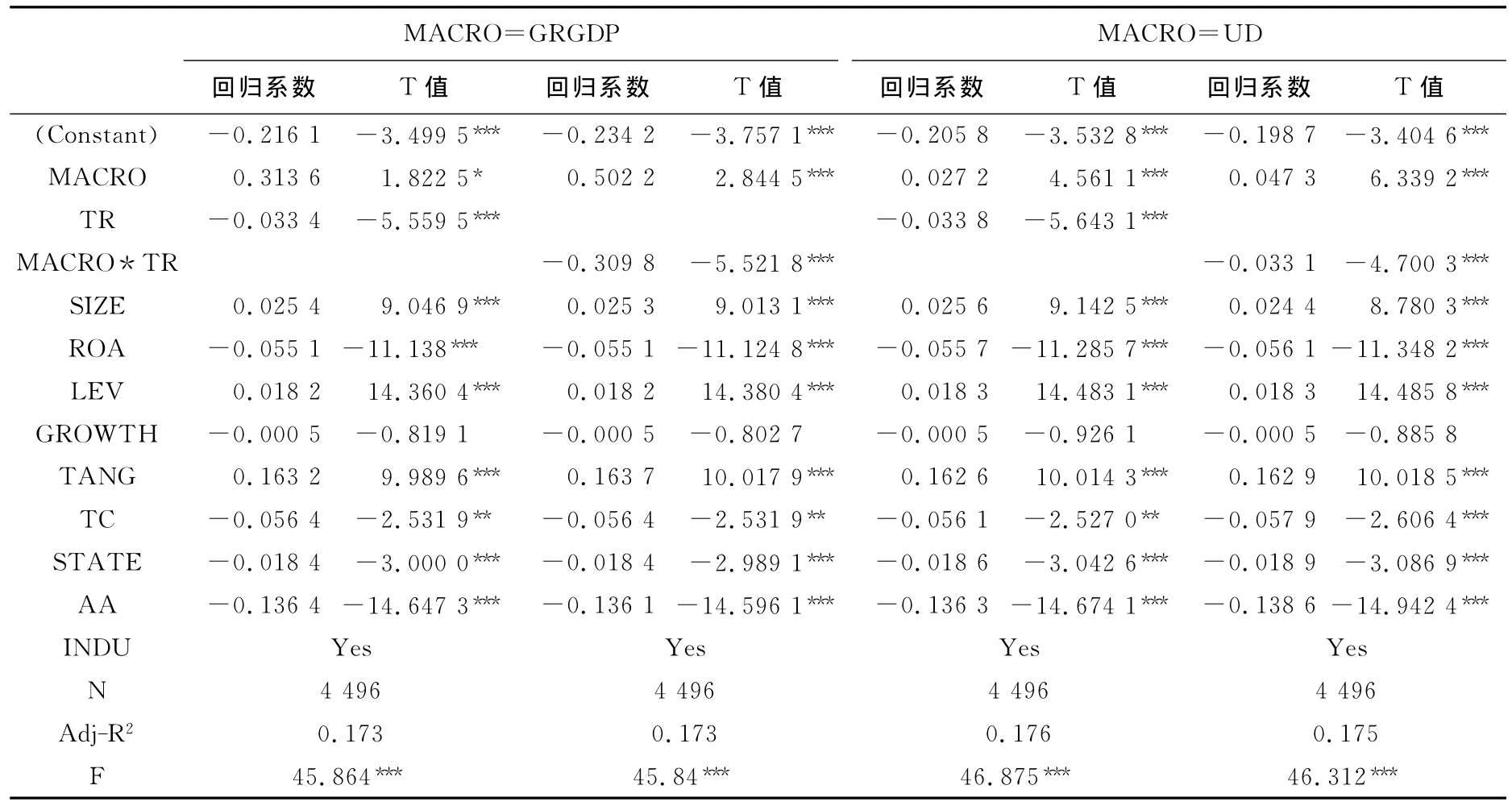

为了分析经济波动和企业信息透明度对企业信贷融资率的共同影响,我们对模型3进行了多元线性回归,被解释变量为企业信贷融资率(FIR)。我们同样分别采用GDP增长率(GRGDP)和经济波动哑变量(UD)衡量经济波动。我们在对解释变量进行相关性分析时,发现TR与MACRO*TR相关系数较高,为避免TR及其固定效应MACRO*TR的多重共线性问题对回归结果的影响,我们分别引入TR与MACRO*TR。表5报告该回归结果。表5左边是以GRGDP波动来衡量经济波动,分别引入TR和GRGDP*TR时的回归结果。根据表5,GRGDP的回归系数显著为正,说明相对于经济景气时期,在经济衰退时企业的信贷融资率低,企业信贷融资受到了经济波动的影响;TR显著为负,说明相对信息透明度差的企业,信息披露质量高的企业的信贷余额较少;MACRO*TR的回归系数显著为负,说明在经济衰退时期,企业信息透明度的提高能使企业获得更多的信贷融资,这与研究假设3一致。表5右边是以经济波动虚拟变量来衡量经济波动,分别引入TR和GRGDP*TR时的回归结果。其中,UD的回归系数显著为正,TR的回归系数显著为负,MRCRO*TR的回归结果显著负,与以GRGDP波动来衡量经济波动的回归结果完全一致,研究假设3得到验证。另外,SIZE、LEV和TANG的回归系数显著为正;ROA、GROWTH、TC、STATE和AA的回归系数显著为负。

表5 企业信贷融资影响因素回归结果

(三)稳健性检验

为了进一步检验实证结果的稳健性,我们做了如下稳健性分析:首先对于企业信息透明度,改变前面分析中采用的二元哑变量法,我们在稳健性分析中,企业信息透明度采用有序变量,取值从1~4,分别表示不及格、及格、良好和优秀,用有序多元回归分析检验假设1、2,用多元线性回归分析检验假设3,得出的结论与采用二元哑变量的结论基本一致。其次,对于解释变量,借鉴其他学者的做法,采用资本市场成熟度作为宏观经济因素来衡量经济波动,得出的结论与原实证结果无大的变化,从而进一步支持了本文的结论。

五、研究结论及展望

企业经营离不开特定的宏观经济环境,企业的行为受到宏观经济变化的影响。本文以2001~2011年深圳A股的年度数据为样本,实证检验了宏观经济波动下,企业信息透明度与信贷融资之间的关系,研究发现:相对于经济景气时期,企业在经济不景气时具有较高的信息透明度,且信贷融资需求越强的企业信息透明度更高;在经济不景气时,企业更好的信息透明度更够帮助企业获得更多的银行信贷融资。结果表明:宏观经济波动对企业的信息披露行为有重要影响,经济不景气时,企业提高信息披露质量以获得经营所需的资金;且企业较高的信息披露质量有利于缓解银企之间的信息不对称程度,提高企业信誉水平,从而减轻宏观经济波动对企业信贷融资带来的不利影响。

本文的潜在贡献有如下几点:(1)以企业信息透明度为切入点,将宏观经济因素考虑进微观企业的决策中。本文在考虑企业银行信贷与信息透明度关系的同时,考虑宏观经济波动对公司信息透明度行为的影响,有利于我们宏观经济环境到微观主体行为的作用机制;(2)实证考察了经济波动对企业规范财务行为的影响,以及规范财务行为对企业应对经济波动的积极效果,为企业积极应对金融危机提供新的参考;(3)实证结果表明,企业会根据自身经营的需要,对经济波动做出相应的反应,从而在一定程度上抵消经济波动对企业经营的不利影响,为宏观经济影响微观企业行为的渠道提供了新的证据。

[1]姜国华,饶品贵.宏观经济政策与微观企业行为——拓展会计与财务研究新领域[J].会计研究,2011,(3):9—18.

[2]Kim,C.,D.Macuer,A.Sherman.The Determinants of Corporate Liquidity:Theory and Evidence[J].Journal of Financial and Quantitative Analysis,1998,33(3):335—359.

[3]李虹,项玉娇.我国农村水利项目融资方案探析——基于PPP模式的思考[J].武汉理工大学学报(社会科学版),2013,(3):358—362.

[4]管建强,王红领.上市公司股权激励与治理结构对盈余管理行为的影响分析[J].贵州财经学院学报,2012,(1):68—75.

[5]Klein,A.,C.,A.Marquardt.Fundamentals of Accounting Losses[J].The Accounting Review,2006,81(7):179—206.

[6]Dell.Ariccia,Robert.Marquez.Information and Bank Credit Allocation.Journal of Economics[J].2004,(72):185—214.

[7]苏冬蔚,曾海舰.宏观经济、企业家信心与公司融资选择[J].金融研究,2011,(4):129—142.

[8]Ball R.,Robin A.,Wu.J..Incentives Versus Standards:Properties of Accounting Income in Four East Asian Countries[J].Journal of Accounting and Economics,2003,(36):235—270.

[9]谭劲松,宋顺林,吴立扬.公司透明度的决定因素——基于代理理论和信号理论的经验研究[J].会计研究,2010,(4):26—32.

[10]魏明海,陈胜蓝,黎文靖.投资者保护研究综述:财务会计信息的作用[J].中国会计评论,2007,(1):132—44.

[11]王茜,张鸣.2009:基于经济波动的控股股东与股利政策关系研究——来自中国证券市场的经验证据[J].财经研究,2009,(12):50—59.

[12]李旭松,崔学刚.中小企业境外上市融资效果研究——基于如家快捷酒店的案例分析[J].北京工商大学学报(社会科学版),2012,(2):77—83.

[13]饶品贵,姜国华.货币政策波动、银行信贷与会计稳健性[J].金融研究,2011,(3):51—69.

[14]伊志宏,姜付秀,秦义虎.产品市场竞争、公司治理与信息披露质量[J].管理世界,2010,(1):133—141.