中国参与亚太区域一体化的两种路径选择

2013-09-21季剑军国家发改委对外经济研究所

■ 季剑军 国家发改委对外经济研究所

区域一体化在近十年内加速发展,成为替代多边贸易体制的重要形式,而亚太地区各种区域一体化机制对我国经济利益至关重要,与该地区各经济体达成的一体化协议和安排也成为影响我国外贸战略的重要因素。

在亚太地区,自由贸易区是最为活跃的一种方式。从成员范围和主导权来看,已有和正在构想的合作机制基本可以被归纳为两种主要路线,即“东亚主导路径”和“亚太路径”。前者是以东亚地区国家为主要成员,主导权也掌握在东亚国家手中的区域安排;后者涉及成员国范围更加广泛,东亚之外国家的影响力更加明显。两种路线的根本区别在于美国影响力程度的高低。

一、两种主要路径下的亚太区域一体化的发展现状

(一)东亚路径下的主要合作机制

1.东盟为主导的“10+X”合作机制。自上世纪90年代以来,东盟双边一体化进程发展较快,东盟+中国”、“东盟 + 日本”、“东盟 + 韩国”(3个“10+1”)与“东盟 + 中日韩”(“10+3”),“东盟+中日韩印澳新”(“10+6”)等FTA并行推进。在APEC进程下区域贸易投资自由化趋势强化的背景下,东盟推行大国平衡策略,与各国签订双边合作协定,全面融入东亚生产网络。同时,核心大国缺乏政治互信,“10+X”合作机制也易于被各国接受。

2.区域全面经济伙伴关系(RCEP)。区域全面经济伙伴关系框架协定是由东盟主导的自由贸易协定,拟在东盟和中日韩、澳大利亚、新西兰、印度等6个周边国家范围内形成贸易自由化率高达95%的以东盟为中心的FTA,并充分考虑到发展中国家国情,在撤销关税等议题上给予缓和条件,体现了开放性和灵活性。RCEP旨在统一现有的5个“10+1”合作机制,不同机制成员国的重叠,也充分迎合了东盟对主导权的需求。

3.东亚共同体。自2009年以来,日本在多个场合提出效仿欧盟模式建立东亚共同体,主张在“10+6”框架下组成“功能一体化”的共同体网络,但不排除美国的参与,因此,东亚共同体的内容和发展目标尚不明确,其中,美国潜在影响尚无法确定,未来是否能坚守“10+6”模式,是遵循“东亚路径”还是“亚太路径”尚是未知之数。

(二)亚太路径下的主要合作机制

1.跨太平洋战略伙伴协议(TPP)。泛太平洋战略经济伙伴关系协议的正式成员只有新加坡、文莱、智利和新西兰,但随着美国及亚太一些主要经济体宣布加入谈判,TPP成为当前左右亚太一体化路线的主要力量。TPP是一个门槛高、谈判议题覆盖面广的开放性的自由化协定,配合了美国亚太战略的执行,但其是否能扩大影响取决于成员范围的扩大。由于亚太地区各国开放程度和经济发展水平的不平衡,其成员扩展存在不确定性,已正式确认参加谈判的国家包括澳大利亚、秘鲁、越南、马来西亚,其中,越南、马来西亚由于经济开放度不达标,无法确定是否加入,而加拿大、韩国、日本、墨西哥等还尚未正式参加谈判,各国在一些敏感议题上存在利益分歧,TPP仍然面临诸多不确定性。

2.亚太自由贸易区(FTAAP)。1994年《茂物宣言》提出了“茂物目标”,即在2020年前实现贸易投资自由化,亚太自由贸易区也相应地被提上日程,旨在达成一个“高质量全面的多边协议”,但随后一直处于可行性研究阶段。各国普遍认为FTAAP是亚太地区一体化的趋势,但目前只有美国、加拿大、澳大利亚等APEC发达成员以及新加坡等开放程度较大的小国态度积极。东亚各国经济发展水平和开放程度不均衡,对FTAAP的认同程度不一,谈判前景不容乐观。

3.亚太共同体。澳大利亚于2008年提出在2020年前创建一个效仿欧盟的“亚太共同体”,构建多边安全协调和对话机制,协调资源竞争、能源安全、气候变化、粮食保障、核扩散等重大问题。成员范围较广,包括中国、日本、韩国、东盟、澳大利亚、新西兰、印度以及美国。由于澳大利亚的政治经济制度、社会形态与文化氛围更接近西方国家,同时又对东亚诸国有着强烈的经济依赖,因此,亚太共同体既体现了对东亚市场的重视,同时也不排除美国的参与。

对亚太现存的两种主要一体化路径未来发展趋势进行预测,仍然要以各国经贸联系密切程度和相互依赖程度为出发点,一国往往优先选择与自己构成明显对称依赖的国家作为合作伙伴,其次选择对其市场有着明显单方面依赖的国家,但还要考虑地缘政治、国家安全等因素。我国已签订FTA协议达到9个,与澳大利亚、海合会等国家和地区的FTA谈判也在积极推进中,两种主要路径下的FTA均有所推进。随着亚太地区一体化态势不断出现新的东西,我们需要比较分析我国与主要亚太经济体之间的贸易依赖程度,分析未来两种路线图下的一体化安排是否符合我国利益,并设计我国推进相关谈判的路线图及对策。

二、我国与亚太主要经济体的贸易依赖程度分析

我们选取我国已经建立FTA的国家以及未来FTA可能涉及的主要国家为研究对象,即东盟、日本、韩国、美国、澳大利亚、智利、新西兰、秘鲁、印度、墨西哥,选取综合贸易份额指数、贸易密集指数和HM指数,对中国与这些经济体的贸易依赖关系进行测算,对未来我国可选择的区域一体化安排路径进行预测。

(一)绝对贸易依赖程度测算

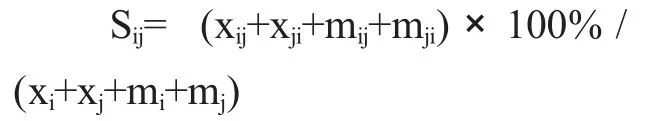

一般综合贸易份额指数的运用较为广泛,可以全面地考虑进口和出口的影响因素,反映两国的贸易依赖程度,其计算公式为:

其中,xij、xji、mij和 mji分别表示i、j两国对彼此的出口额以及来 自 对 方 的 进 口 额 ,xi、xj、mj和mi。指数取值范围在0至1之间,数值越大,说明两国之间的贸易依赖程度越高。

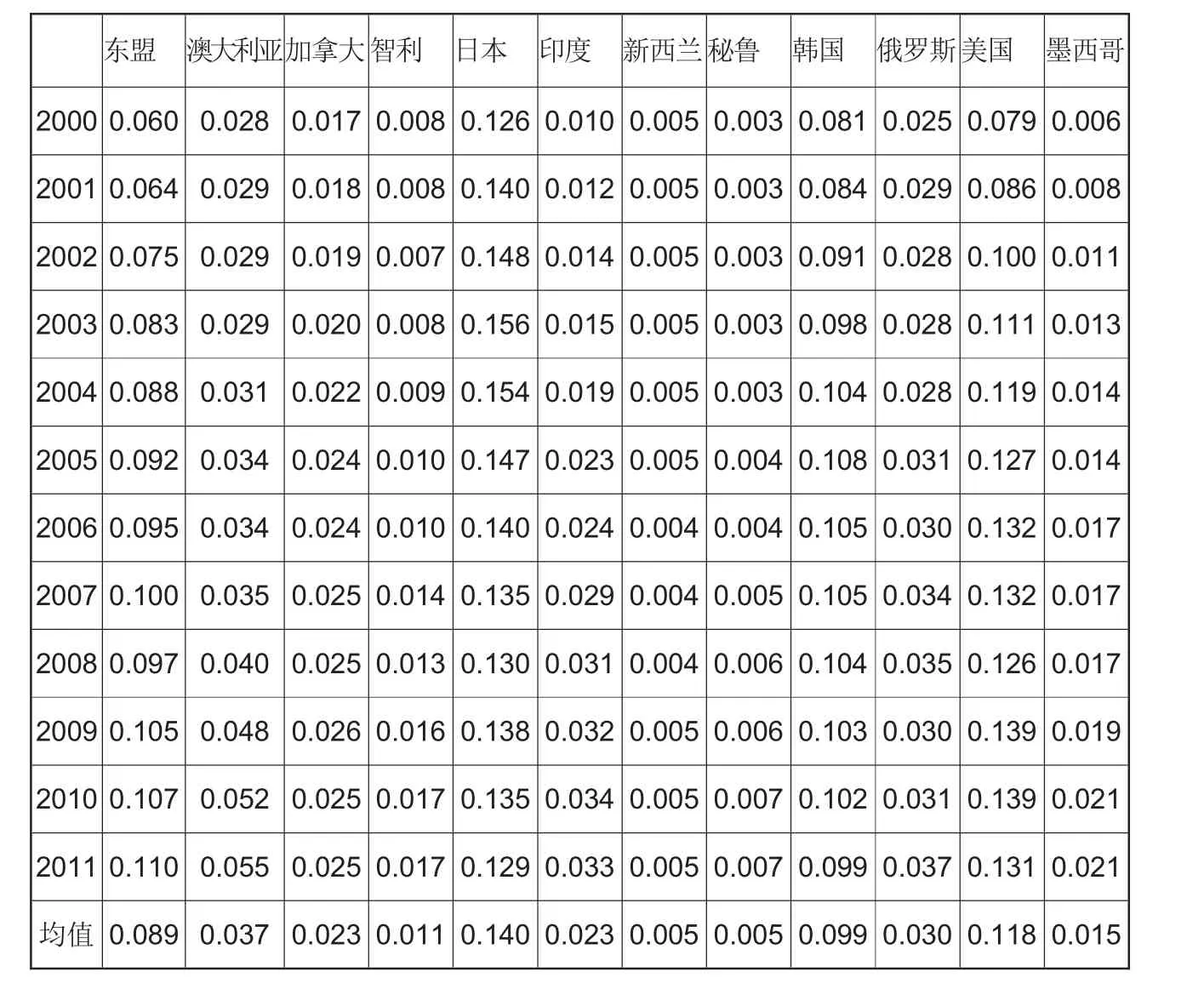

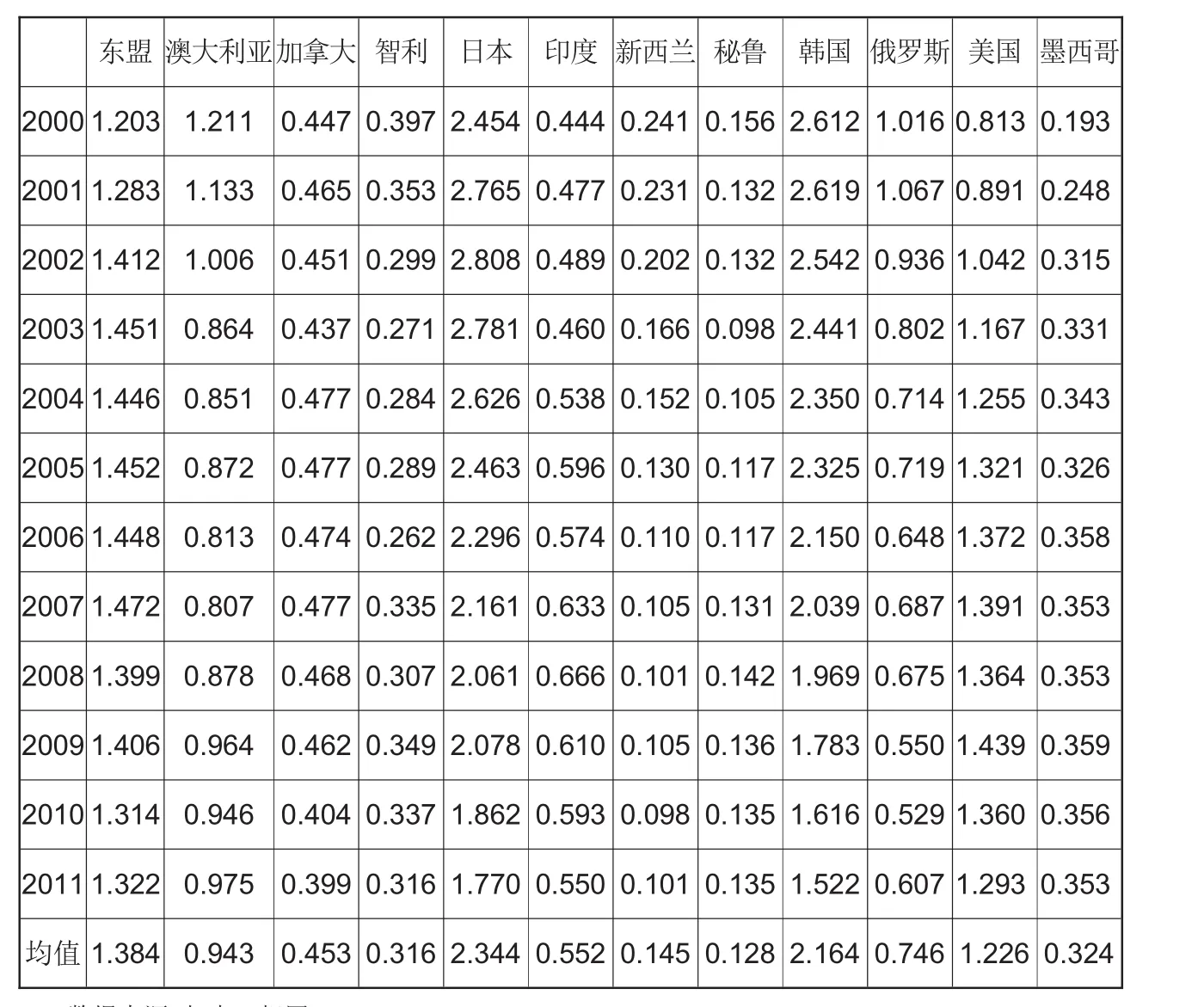

我们选取各国2000-2011年的贸易数据,测算我国与主要亚太经济体之间的贸易依赖程度,结果如表1。

整体而言,各国与我国贸易依赖程度呈不断上升趋势,反映了我国参与亚太分工体系的程度不断深化的趋势。其中,日本与我国贸易依赖程度最高,各年综合贸易份额指数均在0.12以上,且保持稳定,其次是美国、韩国、东盟。

(二)相对贸易依存程度分析

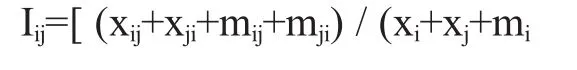

进一步对各国间贸易依赖程度进行横向比较,需要采用Brown(1949)、Kojima(1964)、Drysdale 和Garnaut(1982)、Anderson(1983)以及Frankel(1997)等创立的贸易密集指数,计算公式为:iij=(xij/xi)/(xi/xw),其中,xw则表示全球的出口总额,即将i国对j国的出口占在i国总出口的比例与i国总出口占全球总出口的比例相比较,反映了j国市场对i国出口的重要程度。进一步考虑进口在贸易依赖分析中的作用,可将公式拓展为:

表1 各国综合贸易份额指数比较(2000-2011)

其中,mw则表示全球进口总额。如果Iij大于1,说明i国和j国彼此之间的依赖关系超过了它们对全球市场整体的依赖。相互贸易依赖指数结果如表2。

日本、韩国、东盟、美国与我国的贸易联系紧密程度均超过了其对全球市场的依赖程度,反映了我国与主要贸易伙伴国间经贸关系不断深化的趋势;澳大利亚、俄罗斯、新西兰、秘鲁该指标均呈下滑趋势,反映了我国市场对其重要性相对下降,其与我国市场的背离也在一定程度上反映了我国市场需求结构的变化,作为加工制造大国,我国中间产品贸易比重逐渐上升,初级产品和原材料进口比重则相对下降,与俄罗斯、新西兰等能源、初级产品出口国的贸易密切程度相对下降。

(三)HM 指 数 (Hub and Spoke Index)

Baldwin(2003)通过构建HM指数反映FTA中潜在的“轴心—辐条”关系,计算公式为:HMj=xij/xi×(1-mij/mj)。主要衡量i国出口对j国市场的依赖程度,其取值范围为[0,1],越靠近 1,表明 i国出口对j国市场的依赖程度越大。如果多国出口对某一个或几个国家形成依赖,那么这一个或几个国家即为轴心。

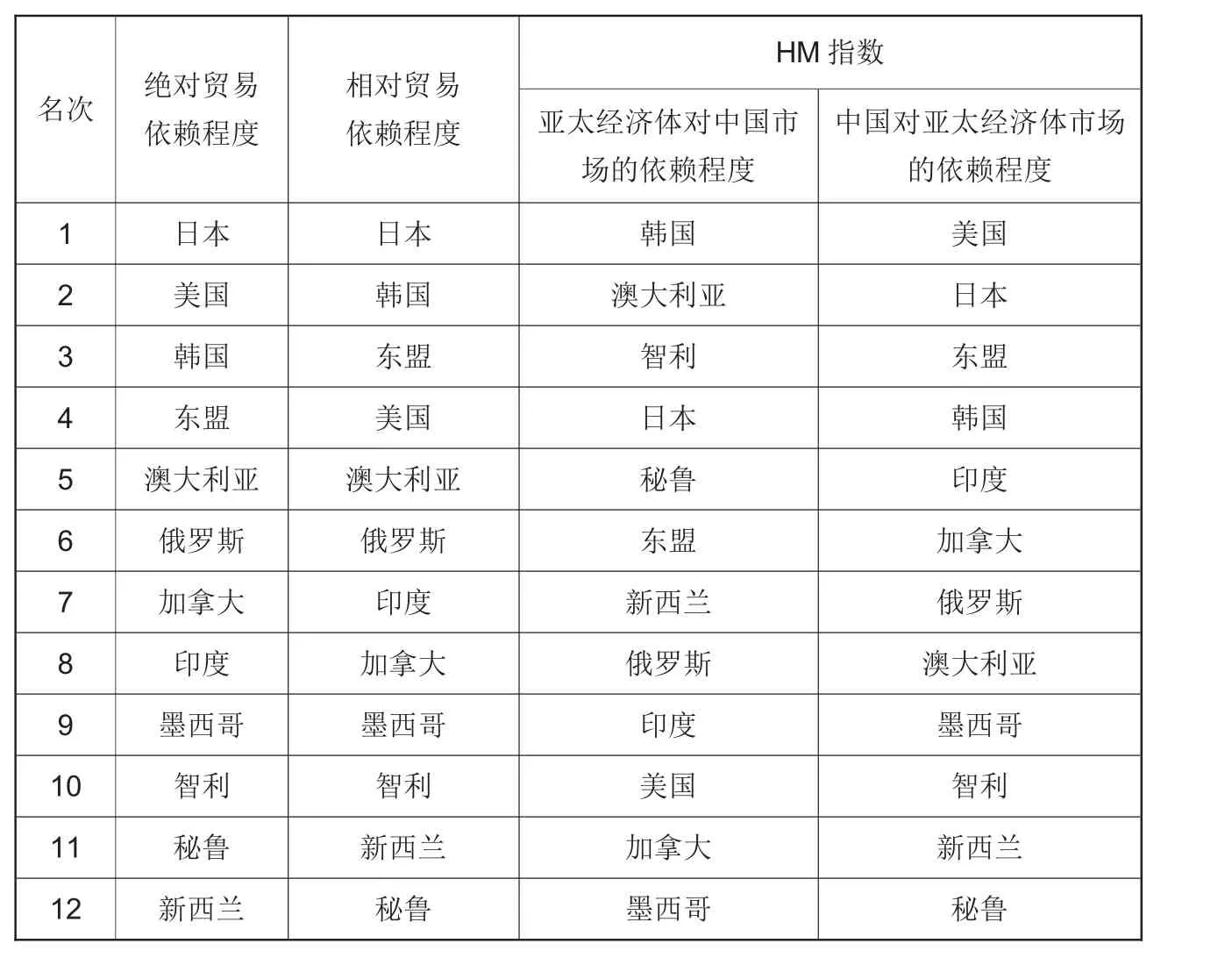

表2 各国贸易密集指数比较(2000-2011)

表3 亚太经济体贸易依赖测算结果比较

从其他国家对中国市场的依赖程度看,韩国、澳大利亚、智利、日本、秘鲁、东盟依次排前六位;从中国对其他国家市场的依赖程度看,前6位依次为美国、日本、东盟、韩国、印度、加拿大。因此,除了日本、韩国、东盟外,其他国家与中国市场基本呈现非对称单向依赖关系。其中,澳大利亚、智利、秘鲁对我国市场单向依赖强烈,但我国对美国的依赖也是非对称的,且较为明显。这种结果表明,我国与日、韩、东盟贸易依赖基本对称,呈互相依赖态势,与这些经济体比较容易建立起双边或多边合作机制;对美国的依赖是非对称的,我国外部需求结构仍有待改善。

综合以上测算结果可以看出:

首先,从绝对贸易依赖程度和相对贸易依赖程度看,我国与东亚各国贸易联系紧密程度相对较高,除美国之外,墨西哥、智利、秘鲁、新西兰在贸易依赖指数测算结果中均排名较后。

其次,日本、韩国、东盟与我国表现出较强的对称依赖。从绝对贸易依赖程度和相对贸易依赖程度的比较来看,日、韩、东盟三大经济体均排前列,对我国市场间依赖程度超出对全球市场的依赖;从HM指数测算结果看,中、日、韩、东盟呈现出比较对称的相互依赖关系,这也与我国与东亚主要经济体传统经贸联系日益强化的特征吻合。

第三,中美之间贸易依赖关系不平衡。中美之间绝对和相对贸易依赖程度均较高,但从HM指数看,中国对美国市场表现出较强的单向依赖关系,反映了金融危机后美国市场作为我国企业的重要出口目的地的地位仍没有改变。

第四,澳大利亚、智利、秘鲁、新西兰等国虽然与我国依赖程度不明显,但表现出对我国市场的单向依赖,在未来亚太地区一体化发展进程中与这些国家缔结有关协定的阻碍较小。除美国外,我国对印度、加拿大、墨西哥也表现出单向依赖。

三、中国参与亚太一体化路径选择建议

通过以上分析,对于亚太一体化两种主路线而言,东亚主要经济体间率先组建相关一体化安排的可能性较高,“东亚路线”要优于“亚太路线”,而且东亚路线下的各种合作机制的发展相对成熟,具备继续深化的基础;亚太路线下各种机制虽不成熟,但在议题覆盖范围、进入门槛、开放度要求等方面相对要求较高。对于亚太路线下的合作机制而言,由于美国因素的干扰,直接威胁到我国在亚太一体化进程的主导权和国家利益,未来中国推进亚太一体化需要从以下几个方面做好准备:

第一,立足眼前。两种路线的并行发展反映了东亚核心国家与美国发展战略中的相互抗衡,未来两种机制的发展趋势均不明确。从各国经济依赖程度看,我国与日本、韩国、东盟呈现出较为对称的相互依赖关系,中国与东盟FTA已顺利完成谈判,未来东亚路线的推进,仍是该地区面临障碍较小的一体化安排选择,尤其是中日韩FTA的达成将是实现东亚一体化的关键,但囿于中日政治争端带来的不利影响,为中日韩FTA谈判增加了不确定性,未来可以遵循中韩FTA谈判→中日韩FTA谈判的路径,先易后难,渐进实现以“10+3”为基础的东亚主轨道的区域合作。

第二,着眼长远。东亚各国对于美国市场的高度依赖在短期难以改变,东亚路线下的各种合作机制都受到美国因素影响,从长远看,全球范围内的贸易投资自由化趋势不可违背,双边和多边协定的标准也必定“水涨船高”。亚太路线下的各种合作机制有其存在和发展的理由和基础,在东亚路线进展不顺利的情况下,应做好参与亚太路线机制相关谈判的准备,顺势而为,避免被孤立或排除在亚太区域一体化合作框架外。亚太路线下各种机制的规则标准和门槛较高,但这仍是一个技术性问题,中国企业在加入WTO后的国际参与度不断提高,应对多边和双边贸易规则的水平也有所提升,较高的贸易自由化标准并不会在长期内成为影响我国企业竞争力的主要因素,而积极参与TPP规则的制定也有利于我国抓住制定新规则的契机。

第三,分而治之。亚太路线下的各种机制在成员扩展和各方达成一致方面均存在困难和障碍,这给我国适时推进东亚路线提供了契机,我们应与亚太地区其他国家积极构建多元合作关系,针对不同梯队的国家采取不同的策略,尽可能地结友筑盟,对美国主导的亚太路线进行分化。对于澳大利亚、智利、秘鲁、新西兰等与我国存在单向贸易依赖的国家,在已有的双边贸易协定基础上,积极开展FTA相关研究,争取这些国家的支持,深化我国与潜在贸易伙伴的分工网络。对于印度、加拿大、墨西哥等我国市场对其有单向依赖的国家,在未来亚太一体化可能发展路径中要密切注意这些国家的动向,避免其一体化路径的选择对我国产生不利影响;特别是在于发展中国家的合作进程中要采取灵活务实的方式,增加或删除一些门槛较高的条款,同时强化对亚太地区发展中经济体的南南合作和援助,尽可能地化解矛盾,争取支持。▲