试析合并报表中的递延所得税问题

2013-09-19

(北京物资学院 北京 101149)

一、会计和税法对企业合并的界定

会计上所界定的企业合并是将两个或两个以上单独的企业合并形成一个报告主体的交易或者事项。视参与合并各方在合并前及合并后是否为同一方或相同的多方最终控制,分为同一控制下的企业合并与非同一控制下的企业合并两种类型。税法和会计准则对企业合并的划分标准不同,税法界定的合并是指一家或多家企业将其全部资产和负债转让给另一家现存或新设企业,被合并企业股东换取合并企业的股权或非股权支付,实现两个或两个以上企业的依法合并,对应会计上的吸收合并和新设合并。而控股合并对应股权收购,是指一家企业购买另一家企业的股权,以实现对被收购企业控制的交易。

二、购买日合并报表中递延所得税事项

(一)税法的规定

对企业合并的税务处理,除满足特定条件适用特殊性税务处理规定外,都遵循一般性税务处理规定。

1.一般性税务处理。在股权收购业务中,被收购方应确认股权、资产转让所得或损失;收购方取得股权或资产的计税基础应以公允价值为基础确定;被收购企业的相关所得税事项原则上保持不变。在企业合并业务中,合并企业应按公允价值确定接受被合并企业各项资产和负债的计税基础;被合并企业及其股东都应按清算进行所得税处理;被合并企业的亏损不得在合并企业结转弥补。

2.特殊性税务处理。在股权收购业务中,被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定;收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变。在企业合并业务中,合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定;被合并企业合并前的相关所得税事项由合并企业承继;可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率;被合并企业股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定。

(二)会计的规定

对于同一控制下的企业合并,合并中取得的有关资产、负债基本上维持其原账面价值不变,合并中不产生新的资产和负债;对于非同一控制下的企业合并,合并中取得的有关资产、负债应按其在购买日的公允价值计量,企业合并成本大于合并中取得可辨认净资产公允价值的份额部分确认为商誉,企业合并成本小于合并中取得可辨认净资产公允价值的份额部分计入合并当期损益。

(三)对比总结

由上文可知,会计准则和税法对企业合并的处理原则不同,在编制购买日合并财务报表时,资产和负债的账面价值和计税基础会产生暂时性差异,需要确认递延所得税。现分不同情况总结如下。

1.同一控制下的企业合并。

表1

表2

表3

表4

由表3和表4的总结可以看出,非同一控制下的企业合并比较复杂,除吸收合并和新设合并适用一般性税务处理规定时不涉及递延所得税调整事项,其他情况都有涉及。

三、案例分析

下面以一个案例为基础,分不同情况对购买日合并财务报表中的递延所得税事项进行系统的梳理。

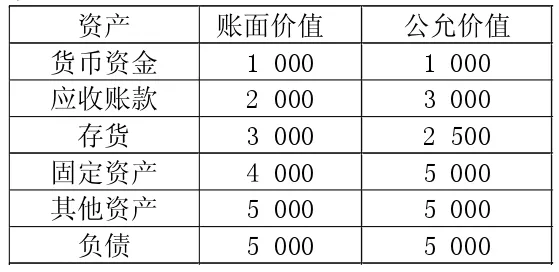

例:A公司以增发2 000万股普通股(每股面值1元,公允价值6元)为对价,对B公司进行吸收合并。购买日B公司各项可辨认资产、负债的账面价值和公允价值如表5。假设购买日账面价值和计税基础相等,合并前二者没有进行其他交易,所得税税率为25%。

表5 B公司可辨认资产负债数据 单位:万元

(一)同一控制下企业合并。

1.一般性税务处理。在本例中,B公司各项可辨认资产、负债以其账面价值计入合并财务报表,此时,A公司应以购买日公允价值确定其计税基础,账面价值和计税基础不同产生暂时性差异,需确认递延所得税。2.特殊性税务处理。在本例中,B公司各项可辨认资产、负债以其账面价值计入合并财务报表,同时计税基础保持原有计税基础不变,由于账面价值与计税基础相等,不存在暂时性差异,不需要确认递延所得税。B公司不存在可弥补亏损,也不需要确认由此产生的递延所得税。

同一控制下企业合并递延所得税的计算如表6。

(二)非同一控制下的企业合并

1.一般性税务处理。在本例中,A公司以购买日公允价值作为各项可辨认资产、负债的入账价值,同时应以公允价值确定其计税基础,由于账面价值与计税基础相等,不存在暂时性差异,不需要确认递延所得税。A公司的合并成本为12 000万元,而购买日B公司可辨认净资产的公允价值为11 500万元,合并成本大于可辨认净资产公允价值的部分所产生的商誉账面价值与计税基础相等,不存在暂时性差异,不需要确认递延所得税。

2.特殊性税务处理。在本例中,A公司以购买日公允价值作为各项可辨认资产、负债的入账价值,同时应以各项可辨认资产、负债的原有计税基础确定计税基础,由此产生的暂时性差异需确认递延所得税。B公司不存在可弥补亏损,不需要确认由此产生的递延所得税。A公司的合并成本为12 000万元,而购买日B公司可辨认净资产的公允价值为11 125万元(11 500-250+125-250),合并成本大于可辨认净资产公允价值的部分所产生的商誉计税基础为0,账面价值和计税基础不等形成的暂时性差异,会计准则规定不需要确认递延所得税。

由表1和表2的总结可以看出,同一控制下的企业合并中,控股合并无需确认递延所得税,其他类型的合并可能会产生递延所得税。

2.非同一控制下的企业合并。

表6 同一控制下企业合并递延所得税的计算 单位:万元

四、内部交易抵销涉及的递延所得税问题

在每个资产负债表日编制合并财务报表时,按照会计准则的规定,纳入合并范围的企业之间发生的未实现内部销售损益应予以抵销。因为从个别报表的角度看,内部交易中卖方实现收入,结转成本,中间的差额确认为利润。而从合并财务报表的角度看,此项交易只是集团内部资产位置的转移,并没有发生价值的增值,不产生损益。个别报表中确认的利润为未实现内部销售损益,应予以抵销。因此,对于所涉及的资产负债项目在合并资产负债表中列示的价值与其所属的企业个别资产负债表中的价值会不同,进而可能产生与有关资产、负债所属个别纳税主体计税基础的不同,从合并财务报表作为一个完整经济主体的角度,应当确认该暂时性差异的所得税影响。

新会计准则从“资产负债观”出发,采用资产负债表债务法对递延所得税进行核算,能为会计信息使用者提供更可靠、相关的信息,会计与税法分离也更加明显,在合并财务报表编制中递延所得税的处理也更加复杂,实务中应更为仔细。