利率市场化对我国商业银行经营绩效的影响研究

2013-09-18欧阳川

欧阳川 伍 艳

(西南民族大学经济学院,四川 成都 610041)

一、引言

关于利率市场化改革的探讨源于美国经济学家肖和麦金农在1973年提出的“金融深化”理论。他们都认为发展中国家要发挥金融对经济的促进作用,就应该放弃政府对金融体系和金融市场过度干预的做法,放弃对汇率和利率的管制。所谓利率市场化,指货币当局放开对存贷款利率的控制,使其由资金市场供求状况决定,充分发挥市场的作用,同时也就取消了给予银行的租金机会——既定存贷利差。若让商业银行掌握利率的定价权,由此带来的利率波动抑或是说利率风险将成为银行资产负债管理关注的重点。正如70年代以后许多发展中国家,如巴西、阿根廷、智利等国,积极推行金融自由化改革、利率自由化改革,最终却招致金融恐慌和银行倒闭事件,引发严重的债务危机。

我国的利率市场化改革正在有序展开。2000年,我国逐步放开了外汇业务的存贷款利率和同业拆借利率。2004年,中央银行放宽人民币贷款利率的浮动区间,允许人民币存款利率下浮,规定人民币存款利率可在不超过各档次存款基准利率的范围内浮动,贷款利率原则上不再设定上限。而且“稳步推进利率市场化改革”成为《中共中央关于制定国民经济和社会发展第十二个五年规划的建议》中的重要内容。尽管当前利率的系列改革仍有利于银行方,但完全意义的利率市场化即存款利率的放开实施后势必使银行丧失“坐收渔利”的地位。

一旦存贷款利率能自由浮动后,银行处于竞争的存款市场为揽获资金,提高存款利率,同时在竞争的贷款市场中可能会降低贷款利率追逐优质客户,结果使得存贷利差缩小,进而影响到银行的资产负债状况和盈利格局。在经营管理上,银行不得不面临更严峻的利率风险,进而很大程度上影响到银行安全性、流动性、盈利性。为此,论文考察利率市场化所带来利率风险对商业银行经营绩效的影响,对改善商业银行经营管理和推进利率市场化改革具有一定的现实意义。

二、相关文献回顾

国内学者较少研究利率市场化或利率变动对商业银行经营绩效影响,更多停留在对国外利率风险管理方法的研究上。而国外银行利率风险管理方法相对成熟,主要采用缺口模型和久期模型进行管理。如Van Sonlai and Kabir Hassan (1997)、Madhu Vij (2001)通过实证研究缺口模型在美国中小银行的运用情况,都认为其风险管理的效果较好,发展中国家银行也可以采取。因此国内研究者通常借鉴缺口模型测度利率波动对银行资产价值变动的结果,间接说明利率波动对银行的经营绩效造成的影响。当然国内学者也关注到该问题,并期望通过其他方法分析利率市场化对商业银行绩效的影响。因而国内基于利率敏感性缺口管理侧面反映银行经营绩效的文献在此不再综述,以下仅仅说明从其他角度出发的研究成果。肖欣荣和伍永刚(2011)分析美国利率市场化对银行业的影响,以此折射我国利率市场化的未来情况。他们认为利率市场化会导致存贷利差呈缩窄趋势,但在改革完成初期由于贷款占资产比重较高对银行净息差冲击较小,而随着利率市场化改革逐步完善以及金融脱媒,净息差仍呈下降趋势。冯鹏熙和龚朴(2006)采用Flannery部分调整模型对我国上市银行的利率风险管理进行长时间窗口实证分析,利率变动期内其资产负债管理并未为银行带来实质收益。

从上述学者的研究成果看,无论是分析美国利率市场化改革情况还是采用Flannery部分调整模型,仍然是从侧面说明我国进行利率市场化改革后银行可能面临的结果,而没有量化到银行的收益率指标上。存贷利差波动对银行盈利水平会产生多大影响,这个问题并没有得到解决。

为此,本文试图探讨能直接反映利率变动对银行经营绩效影响的方法,通过选取适当的银行盈利指标,来分析浮动利率对银行经营绩效的影响。

三、利率市场化对商业银行经营绩效的影响

(一)利率市场化风险对商业银行经营绩效的影响

利率市场化改革带来的风险按照其发生的时间可分为阶段性风险(短暂性风险)和持久性风险。阶段性风险是指在政府利率管制到市场化改革初期,商业银行不能适应利率水平的骤然升降和不规则波动而产生的经营风险。而随着市场逐渐趋于成熟,银行能够积极采用有效的金融避险工具,阶段性风险也就消失。但持久性风险——利率风险是银行无法避免的,利率变动的不确定性伴随银行经营而持久存在。利率市场化后,利率风险影响银行经营绩效的表现如下三个方面:

第一,利率结构和存贷结构风险。利率市场化实质就是政府让各经济主体拥有自主决定资金价格的权利。利率自由化后,无论在存款市场还是在贷款市场都会出现银行抢占优质资源的现象。其直接结果就是存贷利差缩小,致使银行净利息收入大幅减少,甚至可能改变商业银行现有的营业收入构成。利率结构风险在我国外币市场已经显现,各商业为争夺市场份额和扩充资产规模展开利率竞争。此外,一家商业银行的存款和贷款类型、数量和期限很难保持完全一致,因而利率变动就会影响到银行存贷之间的利差收益。

第二,客户提前还款和取款的利率风险。利率市场化使得理性客户在存款或贷款的时间和期限上有更多的选择。比如在利率上升时,存款客户会提前取出以往的定期存款,然后再以上升后的利率进行定期存款。在利率下降时,贷款客户会利用新利率贷款进而提前偿还以往高利率的贷款,实现低利率新债换高利率旧债。即使银行对提前还款和取款行为能采取一些限制措施,但为了尽可能的留住自己的客户资源,银行更可能向客户妥协,被动面临更高的资金成本。

第三,脱媒风险。就存款而言,银行负债业务是银行经营的前提。客户一旦掌握与银行就某项存款利率的谈判权,会更关注该项存款的实际利率而非名义利率。如果发生较高通货膨胀率,银行将陷入不利地位。客户与银行协商利率时无法达到预期,就可能把资金投向其他金融渠道甚至自己寻找资金需求者。若出现脱媒,银行的利润空间也就被压缩。

(二)利率市场化与银行经营绩效的动态关系

为了具体说明两者的内在关系,本文采集了中国工商银行(ICBC)、中国建设银行(CCB)、中国银行(BOC)、招商银行(CMB)、中信银行(CITIC BANK)、上海浦东发展银行(SPD BANK)的净利息收益率数据和中央银行基准利率绘制了2005—2011年六家商业银行净利息收益率与存贷利差的比较图,为了更好地展现利率市场化实际情况,此处存贷利率是在中央银行基准存款利率基础上,上浮基准贷款利率20%后所计算的存贷利差。图1所示,2005—2008年各商业银行的净利息收益率不断上升,在2008年达到阶段顶峰;在经历2009年急剧下滑后开始处于恢复过程中。与此同时存贷利差在2007年达到最大,2008年以后面临收缩。总体上看,尽管六家商业银行的净利息收益率变化滞后于存贷利差的变化,但二者走势基本保持一致,说明利率的自由浮动对银行经营绩效影响明显。

图1 2005-2011年我国商业银行净利息收益率与存贷利差比较图

四、利率市场化对银行经营绩效影响的实证检验

(一)模型的构建

本文将吸取微观经济学的弹性分析和资本资产定价模型(CAPM)的理论建立利率变动与银行盈利指标之间的关系。资本资产定价模型具有如下严格的假设前提:投资者是厌恶风险的,期望期末财富效用最大化;投资者是价格接受者,同质期望;投资者能以无风险利率借入或贷出款项;资本市场无摩擦,且市场完全;资产数量固定。套用其思想,投资于银行的股东或存款人就类似资本市场上的投资者,他们能满足期末财富效用最大条件。同时我们也假设同质期望、市场无摩擦且完全、可投资银行数固定、允许卖空等等。

类似地,本文建立如下关于利率波动与银行盈利指标间的模型:

(二)变量选取和数据说明

目前我国绝大部分商业银行的营业收入主要来源于存贷利差收入,同质化发展严重。为了更能代表国内银行业整体情况,考虑到经营管理水平、上市时间等因素,本文选取的样本银行为中国工商银行、中国建设银行、中国银行、招商银行、中信银行、上海浦东发展银行等六家商业银行。

分析所需要的净利息收益率R样本数据摘自中国工商银行、中国建设银行、中国银行、招商银行、中信银行、上海浦东发展银行2005—2011年公开披露的财务年报,而存贷利差根据中央银行公布的2005—2011年基准存款利率以及商业银行的贷款利率计算得到,由于我国商业银行发放贷款时均将中央银行的基准利率上浮,为此本文将商业银行的贷款利率上浮10%和20%的比例后计算存贷利差,这样更能符合实际情况。

(三)数据处理方法

计算净利息收益率和存贷利差二者的协方差,从而得到2-1模型中。至此,在设定的无风险利率下将、代入2-1模型,进而探究净利息收益率和存贷利差二者数量关系。

(四)实证结果

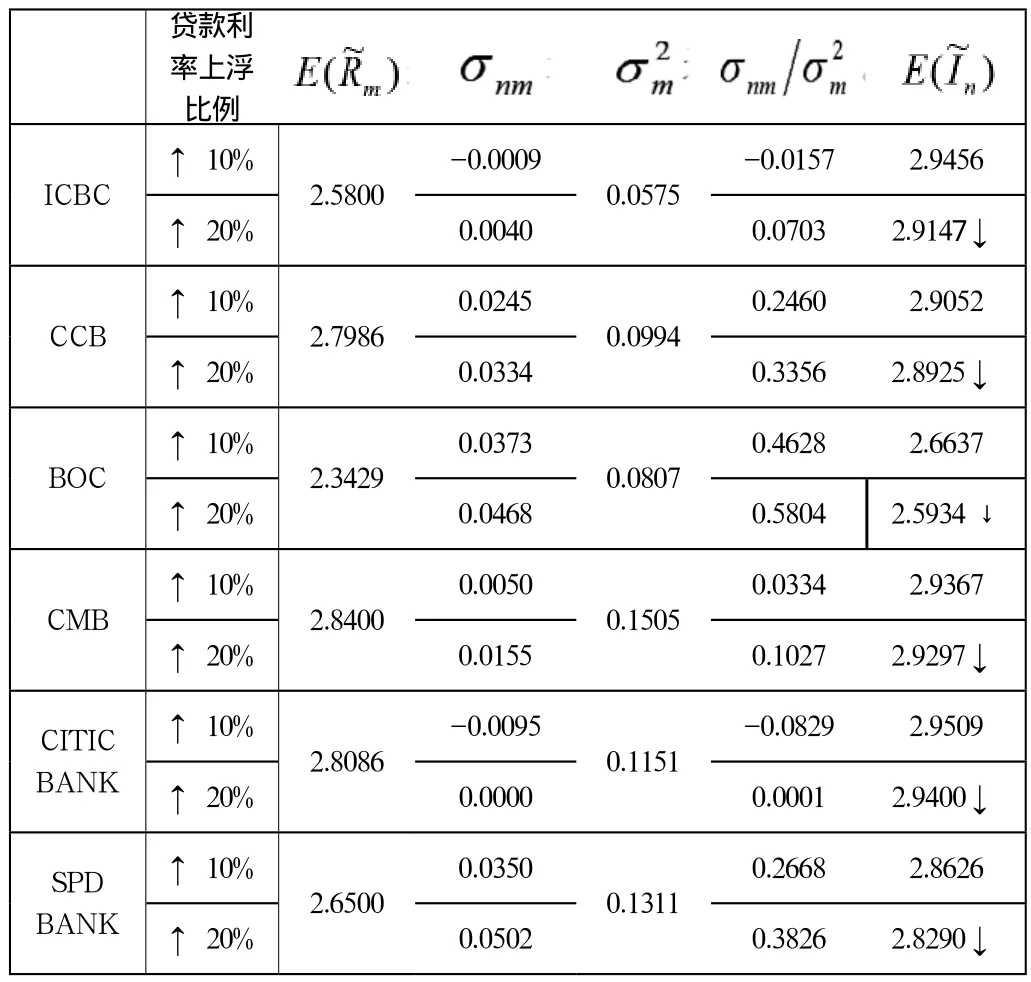

通过对原始数据计算,实证结果如表1:

表1 六家商业银行在贷款利率不同上浮比例时各统计值计算结果一览表

从上表中我们看到随着贷款利率上升,商业银行所要求的存贷利差在减少,其原因可能是银行追逐高收益使得风险也随之提高,资金盈余者自然要求更高的回报,为了吸引更多的资金,存款利率可能上浮,从而导致存贷利差缩小。同时上述结果中中信银行的值远低于其他银行值,在贷款利率上浮20%时甚至接近于0,为此下文进一步的分析中将剔除中信银行而仅考虑其他五家银行。假设贷款利率上浮20%,若在风险条件不变的情况下,本文利用表1中各银行所要求的存贷利差的计算结果来反推银行的净利息收益率变化。本文将银行所要求的存贷利差缩小10%和扩大10%,假设无风险利率为2.94%,进而将已知变量代入(2-1)模型即

从而得到如下数据表:

表2 存贷利差扩缩时各商业银行净利息收益率变化结果一览表

若银行所要求的存贷利差缩小10%,各银行的净利息收益率均下降;若银行所要求的存贷利差扩大10%,各银行的净利息收益率均上升。为了测算各商业银行净利息收益率对存贷利差变化的敏感程度,本文利用弹性分析方法。若用表示净利息收益率的存贷利差弹性,存贷利差I的变化率为,净利息收益率R的变化率为则净利息收益率的存贷利差弹性可表示如下:

具体说来,净利息收益率的存贷利差弹性说明的是存贷利差每变化百分之一所引起净利息收益率变化百分比,且二者的变化方向一致。根据表2数据结果测得它们的净利息收益率的存贷利差弹性如下表:

表3 各商业银行净利息收益率的存贷利差弹性结果一览表

显然,工商银行(ICBC)和招商银行(CMB)的净利息收益率的存贷利差弹性都较大,说明其经营业绩对存贷利差变化反应敏感。其平均水平为6.78,即存贷利差每扩大(缩小)1%,将使得银行整体净利息收益率增加(缩小)6.78%。

五、结论与建议

本文通过借鉴资本资产定价模型的思想建立起利率变动(存贷利差)与银行经营绩效(净利息收益率)之间的模型关系,通过实证研究说明利率市场化对银行经营绩效的影响。根据实证的结果,我们基本可以得出如下结论:

1.在贷款利率上升的同时,商业银行所要求的存贷利差却在减少。其原因可能是银行追逐高收益使得风险也随之提高,资金盈余者自然要求更高的回报,为了吸引更多的资金,存款利率可能上浮,从而导致存贷利差缩小。

2.实证结果表明,存贷利差的缩小会恶化银行经营绩效。且银行净利息收益率对存贷利差的变化反应敏感,若存贷利差每扩大(缩小)1%,将引致银行整体净利息收益率增加(缩小)6.78%。

因此,利率市场化改革会改变商业银行的营业收入规模和结构,仍然依赖传统存贷业务的银行在间接融资占主导的环境中也将难以维持长久发展,为此银行拓展其他利润渠道成为必然。而我国的中间业务市场空间巨大,银行应该积极挖掘。并加强银行金融产品的创新、引进国外先进的银行管理经验。

[1]Van Sonlai & M. Kabir Hassan. An empirical investigation of asset- liability management of small US commercial banks[J].Applied Financial Economics, 1997((07)):525~536.

[2]Madhu Vij Asset. Liability Management in Banks and Financial Institutions, A case study of IDBI[J]. Manage-ment Research,2001((02)).

[3]冯鹏熙,龚朴.利率变动周期与商业银行绩效的实证研究[J].国际金融研究,2006(09).

[4]肖欣荣,伍永刚.美国利率市场化改革对银行业的影响[J].国际金融研究,2011(01).

[5]钟锦.利率市场化与商业银行利率风险管理[J].当代经济科学,2003(06).

[6]邵伏军.利率市场化改革的风险分析[J].金融研究,2004(06).

[7]袁云峰,张波.商业银行经营绩效综合评价体系研究[J].国际金融研究,2004(12).

[8]陈仲常.商业银行绩效评价体系及影响因素研究[J].工业工程,2011(03).