货币渠道与信贷渠道传导差异的实证研究——基于浙江数据的VAR模型

2013-09-02暨南大学王浙皖

暨南大学 王浙皖

货币政策传导机制是指货币当局运用货币政策工具影响货币政策中介指标,进而实现货币政策最终目标的传导渠道和作用机理。货币政策传导过程的复杂性和有效性一直是各国货币当局非常关心的问题,其相关研究也是货币银行学研究的热点。学术界在货币供应与信贷配给对产出的影响孰大孰小问题上争论不休,也即究竟是货币渠道在货币政策传导中占主导还是信贷渠道传导占主导。本文抛弃传统计量方法,采用协整检验、格兰杰因果检验、脉冲响应函数和方差分解等处理时间序列非平稳数据的计量建模方法,运用向量自回归模型来对我国90年代经济转型期以来的货币政策传导渠道的区域效应进行实证研究,为货币当局进一步提高货币政策传导的有效性和货币政策的科学性提供理论指导和政策建议。

1 国内外相关文献回顾和研究现状分析

货币政策传导渠道问题是一直是宏观经济学的核心问题之一。目前学术界对于货币政策传导渠道问题存在不少争议,公认的货币政策传导渠道大致可以分为两大类,即货币渠道和信贷渠道。前者主要包括利率渠道、资产价格渠道和汇率渠道,后者主要包括银行贷款渠道和资产负债表渠道,两者的本质区别在于货币当局对货币政策的具体操作方法上。

究竟是货币渠道在货币政策传导过程中占主导还是信贷渠道占主导,为此国内外学者对其进行了广泛而深入的研究,得出了不同结论。国外学者早在20世纪80年代就对货币政策传导问题进行了相关研究。Bernanke(1986)利用计量分析得出,美国银行的信贷冲击对其国内总需求产生了一定的影响。Cover(1992)基于分析得出,“负的货币冲击对GDP的减少作用远远强于正的货币冲击对GDP的增加作用”。Ariccia & Garibaldi(1998)研究表明,央行的货币冲击无法对商业银行的信贷配给产生明显影响,认为信贷渠道传导效应微乎其微。

2000年以来,国内学者也陆续对货币政策传导渠道问题展开了一系列的实证研究,但仍无法得出统一结论。王振山、王志强(2000)利用数据进行协整和Granger因果检验得出,信用渠道是我国八九十年代货币政策的主要传导途径。周英章、蒋振声(2002)通过分析表明,货币渠道和信贷渠道共同作用于我国货币政策传导且信贷渠道占主导地位,但需增加有效信贷供给以应对转轨时期信贷渠道的阻滞问题。蒋瑛琨等(2005)认为,相比货币渠道而言信贷渠道在我国货币政策传导中占有更重要的地位。江群(2008)利用IRF分析,证明了信贷渠道在货币政策传导过程中的重要地位,认为货币政策的效果与信贷渠道的顺畅与否密切相关。

2 变量选取和数据来源及处理

(1)变量选取。由于数据可得性及适用性,本文将选取货币供应量M2作为货币渠道的代理变量,选取金融机构各项贷款余额作为信贷渠道的代理变量。由于货币政策最终目标在经济增长和物价稳定之间往往存在矛盾,很难在同一时期达到双赢,因此本文最终选择当前我国宏观经济发展最重要的指标经济增长作为当下检验货币政策效果的变量。本文以年度浙江省国内生产总值GDP作为检验货币政策在浙江省传导效果的指标。

(2)数据来源及处理。本文所涉及的变量年度数据主要来自于中经网数据库、国泰安金融数据库及国家统计局网站,模型的样本区间为1993~2012年。由于M2、LOAN和ZJGDP均为名义数据,进入模型的数据均通过消费者物价指数CPI(以1993年为基期)进行消胀调整,并对其取对数。

3 实证分析过程

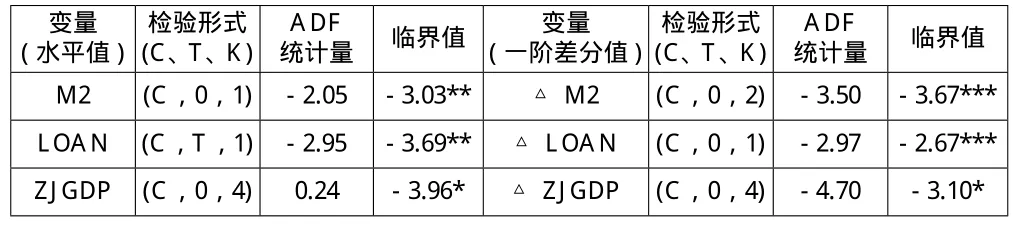

(1)平稳性检验。为防止时间序列数据在实证过程中出现谬误回归问题,本文首先对变量M2、LOAN和ZJGDP各序列进行ADF单位根检验,以判断各序列是否平稳。利用Eviews7.0软件分别对序列M2、LOAN和ZJGDP的水平值和差分值进行检验,发现序列M2、LOAN和ZJGDP为非平稳序列,一阶差分值平稳,各序列均为一阶单整变量,即I(1)过程。单位根检验结果如表1所示:

表1 单位根检验结果

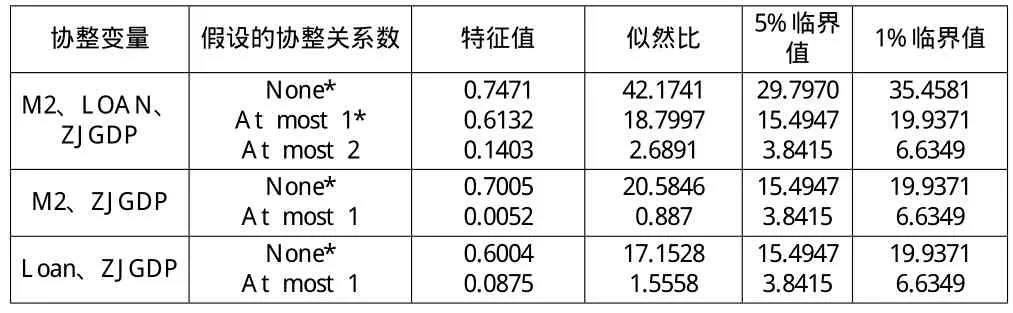

(2)协整检验。ADF检验发现变量之间是一阶单整即I(1)过程,故可将变量分成三组进行Johansen协整检验。利用Eviews7.0软件对(M2、LOAN和ZJGDP)、(M2、ZJGDP)和(LOAN、ZJGDP)三组变量进行检验,检验结果如表2所示:

从表2中可以看到,在1%的显著性水平下,第一组变量M2、LOAN和ZJGDP之间存在着一个协整方程,这表明M2、LOAN和ZJGDP三者间具有长期稳定关系,这说明货币渠道和信贷渠道共同作用于货币政策传导过程并最终实现经济增长目标。若要进一步判断谁是因谁是果,哪种渠道的效力更大,则需要进行格兰杰因果检验。

表2 协整检验结果

(3)格兰杰因果检验。协整检验表明M2、LOAN和ZJGDP三者之间存在长期稳定关系,为进一步判断货币供应、信贷配给和经济增长的因果关系,故采用格兰杰因果检验。检验结果如表3所示:

表3 格兰杰因果检验结果

第一组检验结果表明,LOAN不是引起M2的原因,而M2是LOAN的格兰杰原因,二者之间存在单向关联。第二组检验结果显示,即使在10%的显著性水平下,ZJGDP也不是引起M2的格兰杰原因,相反,M2在5.13%的显著性水平下是引起ZJGDP的格兰杰原因,说明货币渠道是货币政策在浙江省传导的渠道之一。第三组检验结果表明,在10%的显著性水平下ZJGDP不是LOAN的格兰杰原因,而LOAN在6.72%的显著性差异水平下是ZJGDP的格兰杰原因,说明信贷渠道也是货币政策在浙江省传导的渠道之一。由于显著性水平的数值越小说明自变量预测因变量的能力越强,对比二、三两组可以发现,相比LOAN在6.72%的显著性水平下是ZJGDP的格兰杰原因和M2在5.13%的显著性水平下是ZJGDP的格兰杰原因,由此可见,对浙江省经济发展而言,货币渠道比信贷渠道所起的作用更大,本文后半部分的脉冲响应和方差分解也证实了这一点。

(4)VAR模型和脉冲响应分析。VAR模型其突出优点在于它不需要对模型中变量的外生性或是内生性做出事先假设,这使得VAR模型特别适合用来分析货币政策冲击对不同地区或行业的动态影响。VAR模型的一般数学表达式如下:

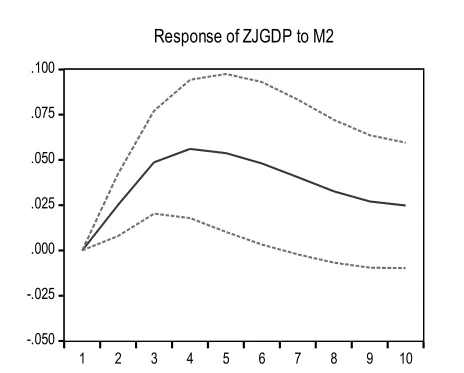

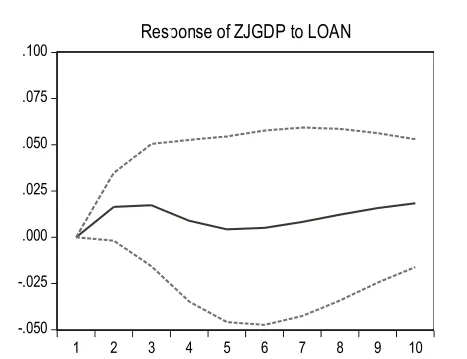

AR模型基础上,运用IRF来分别判断浙江产出对货币供应和信贷配给两个标准差大小的冲击所做出的响应,所得脉冲响应图如图1和图2所示:

从图1可以看到,货币供应对浙江产出产生了持续深远的影响。在货币供应的当期冲击下,浙江产出在第一年就有响应并在第五年达到峰值5.38%然后回落,货币供应增加后即对浙江省经济发展产生正向影响,基本不存时滞问题。可以看到,货币供给在初期带来的经济增长作用是显著而有效的,但随着 时间向后推移存在减弱趋势,这说明扩张性货币政策能够在一定程度上使萧条阶段的宏观经济回暖并促使经济持续不断地稳定发展。从图2可以看到,在信贷配给的冲击下,浙江产出从第一年开始响应,第三年出现峰值1.74%,然后逐渐回落到第六年的0.51%之后趋于稳定,从第六年开始产出的响应逐渐增加,呈现发散状态,但其响应仍小于货币冲击对浙江产出带来的影响。这说明信贷渠道在浙江省的传导效应弱于货币渠道的传导效应,信贷渠道在浙江省有阻滞和弱化的现象。

图1 ZJGDP对M2冲击的响应

图2 ZJGDP对LOAN冲击的响应

4 结论和政策建议

本文运用协整检验、格兰杰因果检验、VAR模型和脉冲响应函数、方差分解等处理时间序列非平稳数据的计量方法对货币渠道和信贷渠道进行了实证研究,得出以下结论:(1)转型期货币渠道和信贷渠道共同作用于货币政策在浙江省的传导并对浙江经济发展产生积极影响。协整检验显示M2、LOAN和ZJGDP之间存在着长期稳定关系。格兰杰因果检验显示M2和LOAN均为ZJGDP的格兰杰原因。由此认为,两种渠道共同在货币政策传导中发挥作用,货币当局应在宏观调控中兼顾货币渠道和信贷渠道,使其共同为经济发展做贡献。(2)货币渠道相对信贷渠道在货币政策浙江省的传导过程中占有相对重要的地位,货币渠道较信贷渠道在浙江经济发展中发挥着更加积极有效的作用。其原因可能是随着近年来浙江民间金融、地下钱庄等非正规金融的快速发展,导致传统银行金融机构信贷渠道的弱化以及由于本身金融结构不合理致使信贷渠道一定程度的阻滞,加上银行信贷无法惠及浙江广大中小企业,导致信贷渠道的传导效应不如货币渠道传导效应强。在货币政策实践过程中,货币当局应在发挥货币渠道传导效应时,积极理顺信贷渠道,促进信贷渠道的健康发展。(3)信贷渠道在货币政策传导过程中存在一定程度的弱化和阻滞现象。这与浙江省经济结构、企业结构和浙江民间金融发展有着密不可分的联系,同时也与金融创新有着密切关联。金融创新的发展使非银行金融机构和非银行金融工具可以提供比银行贷款融资成本更低的金融替代物,这也使得银行贷款渠道作用进一步减弱。货币当局应充分考虑这些时滞效应并制定具有前瞻性的货币政策,以增强货币政策的有效性和科学性。在兼顾信贷渠道的同时,还应加强货币市场和资本市场建设,稳步推进利率市场化,进一步加强货币当局的独立性,为利率渠道、资本市场渠道等多种货币政策传导渠道发挥作用创造良好的经济环境。

[1] 王振山,王志强.我国货币政策传导途径的实证研究[J].财经问题研究,2000(12).

[2] 刘斌.货币政策冲击的识别及我国货币政策有效性的实证分析[J].金融研究,2001(7).