县级地方财政运行分析——基于山东省三县一区的实地调研

2013-08-08马万里李齐云

马万里 李齐云

(山东大学经济学院,济南 250100)

自党的十七大提出建立“财力与事权匹配财税体制”五年来,县乡财政困难问题大有好转,对于促进地方财政有效运行、满足公共需要、提供公共品具有重要意义。但是在诸如区域财政差距、财权事权倒挂等问题上依然突出,成为加大民生投入、促进地方财政有效运行的制约因素。党的十八大再次提出建全“财力与事权匹配的财税体制”。因此,如何解决现存的一些问题,构建科学合理的政府间财政关系无疑具有重要意义。调研中所选取的三县一区分别是山东省内经济较发达和贫困地区,具有代表性,其经济总量与财政收支存在较大差异,实际地方财政运行中也因此而存在各种问题。

一、地方财政运行基本情况

(一)经济发展

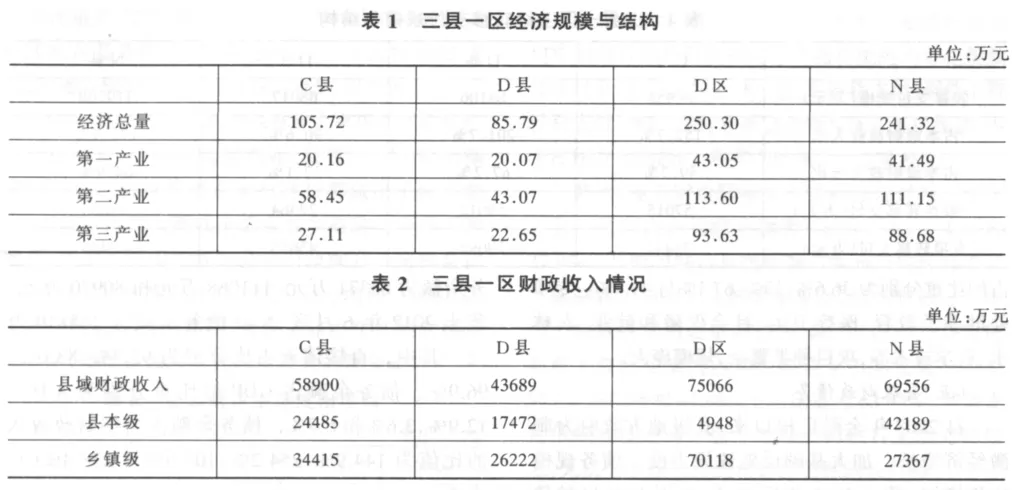

本次所调研的C县与D县在经济上属于贫困县,而D区与N县经济情况相对较好。2011年县域内GDP总量分别是105.72亿元、85.79亿元、250.3亿元和241.32亿元①文中数据如无特殊说明,均来自于实地调研。。其中,第一产业占GDP的比重分别是19.1%、23.4%、17.2%和17.2%;第二产业占GDP比重分别是55.3%、50.2%、45.4%和46.1%;第三产业占GDP比重分别是25.6%、26.4%、37.4%和36.7%。C县与D县是经济不发达县,其经济总量要远远低于D区与N县,其中,C县GDP是D区GDP的42.2%,是N县GDP的43.8%;而D县经济总量则分别是D区与N县的34.3%和35.6%。存在明显的区域差距(见表1)。

(二)县级财政收入

2011年,三县一区县域内财政收入分别是58900万元、43689万元、75066万元和69556万元,占GDP比重分别是5.6%、5.1%、3.0%和2.9%,平均水平为4.15%。其中,县本级财政收入完成情况依次为24485万元、17472万元、4948万元和42189万元,占县域财政收入的比重分别为41.6%、40%、6.6%与60.7%;乡镇级财政收入完成情况依次为34415万元、26222万元、70118万元和27367万元,占县域财政收入比重依次为58.4%、60%、93.4%和39.3%(见表2)。

分项来看,四大主体税种(增值税、企业所得税、营业税和个人所得税)完成情况分别是15452万元、13301万元、39360万元和47006万元,占当年全部税收收入的比重分别是34%、41.1%、57.9%和73.9%。非税收入分别完成13426万元、11302万元、7116万元和5935万元,占全部地方财政收入的比重是22.8%、25.9%、9.5%和8.5%。

(三)县级财政支出

2011年三县一区县域内财政支出分别是150706万元、131142万元、183092万元和183609万元,占GDP比重依次是14.3%、15.3%、7.3%和7.6%。其中,县级财政支出占比分别是75.4%、79.0%、79.1%和84.7%;乡镇级财政支出占比依次是24.6%、21.0%、20.9%和15.3%(见表3)。

从结构来看,教育、社会保障和就业、医疗卫生支出以及一般公共服务支出是县级地方财政的主要支出项目。2011年三县财政最大支出项目是教育支出,分别是42607万元、33326万元和52150万元。

从具体支出项目来看,工资性支出与人员经费支出日益增加。以D区为例,该区2011年全区财政供养人员达19743人,全年工资性支出7.6亿,占灶内支出①所谓灶内支出,是指地方财政本级一般预算总出中剔除专款支出后的部分。比重达57%。而D县人员支出为79229万元,占一般预算支出的60.42%,基本上属于“吃饭财政”。

(四)县级财政转移支付

2011年,上级财政对三县一区地方财政转移支付数额分别是89952万元、88106万元、68017万元和119200万元,占各自财政支出的比重依次是59.7%、67.2%、37.1%和64.9%,平均为57.2%;占各自财政收入的比重是 152.7%、201.7%、90.6%和171.4,平均为154.1%(见表4)。由此可见,转移支付对地方财政有效运行发挥着重要作用。

从结构上来看,一般性转移支付所占的比重分别是63.4%、67.0%、32.9%和49.2%,除D区外,其他三县一般性转移支付的平均比重是59.9%。一般性转移支付中主要包括均衡性转移支付、调整工资转移支付、教育转移支付、社会保障转移支付、企事业单位划转补助、结算补助等;而专项转移支付所占的比重分别为36.6%、33%、67.1%与41.4%。专项补助涉及教育、医疗卫生、社会保障和就业、农林水、科学技术等,项目种类繁杂,规模庞大。

(五)县级财政债务

自2008年金融危机以来,县级地方政府为刺激经济增长,加大基础设施建设力度,债务规模逐年增加。截止2011年底,C县、D县与D区的债务余额为85371万元、111068万元和80970万元,截止2012年6月底,N县债务余额为165810万元。其中,直接债务占比分别为95.3%、83.6%、96.9%。债务余额占GDP的比重分别为8.1%、12.9%、3.6%和6.9%,债务余额占当年财政收入的比值为144.9%、254.2%、107.9%与 238.4%(见表 5)。

从结构上来看,三县一区债务主要包括如下内容:国债转贷、农业综合开发借款、地方政府债券、政策性亏损挂账(粮食企业和供销企业)、融资平台借款、扩大内需调控资金贷款、基础设施建设借款、信用担保等,其中,地方政府债券、国债转贷和融资平台借款是县级地方政府债务的主要组成部分。

二、地方财政运行中存在的主要问题

(一)经济基础薄弱,财力水平低

本次调研的C县、D县和N县均是农业大县,经济基础薄弱,财政创收能力有限。根据表2、表3可知,三县一区财政自给度①财政自给度=财政收入÷财政支出×100%。分别为39.1%、33.3%、41%和37.9%,财政自给平均水平为37.8%。其中,C县2011年的人均地方财政收入954元,比全市平均水平低1152元;而D县人均财政收入仅有646元,与全市比较差距较大。

与此同时,财政汲取能力有待进一步提高。2011年三县一区财政收入占GDP的比重分别是5.6%、5.1%、3.0%和2.9%,平均水平仅为4.15%。例如,C县与D县是典型的农业县,县乡经济以传统农业为主,财源单一。随着农村税费改革和农业税的取消,来自农业的税收大幅下降,而二、三产业发展缓慢,县域内缺少支柱型的大企业,没有形成支柱财源,为县财政提供的收入有限。而乡镇企业不发达,对县乡财政贡献不大,处在“粮食大县,工业弱县,财政穷县”的状况。

由于缺乏财源,县级地方政府只有将非税收入作为拉动地方财政收入增长的主要因素,从而使企业和个人的税费负担加重。例如C县和D县,其非税收入分别完成13426万元和11302万元,占地方财政收入的比重是22.8%和25.9%,而经济情况相对较好的D区和N县非税收入分别完成7116万元和5935万元,占地方财政收入的比重仅为9.5%和8.5%。

(二)支出责任下移,县级财政支出压力日益增大

近年来,中央对基层农业、教育、计生、社会保障、公检法、科技等重点支出增长都做出了硬性规定,但最后落实大都或全部在县乡财政。一些工程项目、增加工资等均规定县乡财政配套一定资金比例,造成县乡地方财政支出压力日益增加。例如,国家对种粮农民实行补贴,而资金却出在县粮食风险基金中,使粮食风险基金出现较大的资金缺口。

从财政支出规模来看,本次所调研的三县一区的财政支出分别是150706万元、131142万元、183092万元和183609万元,比上年增长23.53%、23.67%、23.1%和16.35%。从结构来看,教育、社会保障和就业、医疗卫生支出以及一般公共服务支出是县级地方财政的主要支出项目。如表6所示,2011年三县财政最大支出项目是教育支出,分别是42607万元、33326万元和52150万元。教育、科学技术、文化体育与传媒、社会保障和就业、医疗卫生和节能环保支出占三县全部财政支出的比重分别是63.3%、59.3%和60.1%,平均为60.9%。此外,如教育、计划生育等支出属于刚性支出,均有一定的增长比例,在财政自给率较低的同时必然给县域财政带来巨大的支出压力,县级财政无力保障。

(三)转移支付制度有待进一步完善

首先,转移支付测算方法与结构存在问题。在实际调研过程中,据地方财政负责人反映,转移支付是按照“基数法”分配的,部门财力苦乐不均,地方财政难以形成有效统筹的财力水平。此外,一般性转移支付中的具有弥补财政纵向非均衡功能的均等化拨款比重过低,而且诸如公、检、法、司转移支付、调整工资转移支付、教育、医疗和社会保障与就业等项拨款,由于使用方向的制约,事实上已演变为专项补助。

其次,地方财政转移支付依赖程度过高。由于三县一区财政自给度分别为39.1%、33.3%、41%和37.9%,其财力缺口只能依靠上级政府的转移支付才能弥补。根据表4的数据显示,地方财政运行中对上级政府的财政依赖过高,除D区外,三县政府财政上级转移支付占本级财政支出的比重分别是59.7%、67.2%和64.9%,平均比重为63.93%。转移支付依赖程度过高,会导致地方财政自主能力的缺乏,无法为本辖区提供具有异质性的公共品。

另外,专项转移支付比重过高。一方面,专项转移支付规模的扩大会使得地方财政配套负担加重。专项转移支付项目种类繁多、规模庞大,并带有附加条件,要求县级地方财政层层配套资金,既干扰了地方财政预算安排,也增加了地方财政压力。另一方面,虽然对教育、新农合、新农保、城乡低保等专项转移支付的数额逐年增加,但由于皆有特定用途,县乡财政没有实际自由支配权,相应弱化了县乡财政自身的调控能力,从长远来看,不利于县域经济的发展。例如,C县属于粮食主产区,对粮食生产区中央要求根据粮食风险基金规模,按1∶1.5的比例进行配套,除省给与的补助外,该县每年需安排财政资金310万元。

(四)债务规模日益累积,经济发展负重爬坡

由表5可知,三县一区地方财政债务余额占GDP的比重分别为8.1%、12.9%、3.6%和6.9%,债务余额占当年财政收入的比值为144.9%、254.2%、107.9%与238.4%。此外,除D区外,地方三县财政的直接债务占地方财政收入的比重分别是138.2%、212.6%和231.0%,换言之,地方全年的财政收入都无法完成债务的偿还。例如N县,截止2011年底,该县政府债务比上年增加了4960万元,增长3.63%,负债总额是当年地方财政收入的两倍。而D县政府性债务为11.22亿元,为当年地方财政收入的2.57倍。地方财政偿还债务的压力巨大,已成为地方经济发展的沉重包袱,从而限制了地方政府对基础设施、教育、科技等地方公共品的投入,经济发展的外部环境难以改善,延缓了地方经济发展。因此,如何化解财政风险是地方财政面临的重大问题。

三、促进地方财政有效运行的政策建议

(一)健全地方税制,增强县乡基层财力水平

现行基层财政地方税收体系还不完善,税收管理权限多集中于中央,难以适应各地复杂的经济情况和千差万别的税源现状,难以保障县乡政府都有相对稳定的财政收入来源,不利于调动地方组织税收收入的积极性。此外,共享税过多,基层财政缺少主体税种。例如,在本次调研中,增值税、企业所得税、营业税和个人所得税四项主体税收收入占全部县级财政税收收入的比重是34%、41.1%、57.9%和73.9%。应深化税制改革,调整、改革税收征管制度,完善地方税体系,尽快建立和健全地方税制。建立房产税、城镇土地使用税、车船使用税等税种为主的财产税体系。同时,适度扩大地方政府税收管理权限,增强地方组织收入的能力。要坚持依法治税,从严征管,坚决堵塞收入漏洞,确保各年度财政收入任务顺利完成和年度预算收支平衡,为地方政府宏观调控提供必要的资金支持。

(二)理顺政府间事权划分,减轻财政支出压力

应进一步理顺政府间事权划分,降低县级政府支出责任的比重。合理划分政府事权关系,本着财权与事权对等的原则,重新界定省以下各级政府事权和支出责任,规范财政支出范围。积极探索共同事务的经费负担办法,根据各方面受益程度,综合考虑县、乡财政的承受能力,确定合理的负担比例。在规范政府职能的基础上,统一预算内外资金,凡属政府行使职能取得的收入,应逐步纳入预算统筹安排,提高政府调控能力。进行地方政府的机构改革,转变政府职能,精简机构,裁减冗员,减少开支,缓解县乡地方财政的支出压力。

建议未来政府间事权划分应按照“内外清晰,上下分明,双向调整”的思路进行,从而明确县乡地方政府事权定位,进而为安排财政支出提供必要条件。所谓内外清晰,是指政府与市场的职能边界划分要清晰明了,避免“公”、“私”内外边界含混不清,避免政府职能的“越位”与“缺位”;所谓“上下分明”是指各级政府事权划分明确、稳定,理顺政府间事权的纵向分解,从而避免政府间事权划分“错位”的问题;所谓事权的双向调整,是指政府间事权上划与下放同时进行,从而达到政府间事权配置更科学更合理;按照双向调整的要求,原本应由上级政府承担的事权,必须由上级政府承担,应由下级政府履行的要交由下级政府执行,避免政府间事权划分的错位。例如,从分项财政支出来看,本次调研的县乡地方政府在教育、社会保障和就业、医疗卫生、节能环保等项支出上承担的支出责任过大,并且占全部财政支出的比重平均达到了60%以上。这不符合世界各国的实践,也不符合公共品供给的效率要求。未来的改革中央与省级政府应上收这些事权,承担更大的支出责任。

(三)改革和完善转移支付制度

中央、省应加大对县乡财政转移支付力度,保证县乡财力水平增长的可持续性。进一步清理省对下的一般性专款,将分散在政府各部门的专项资金逐步纳入转移支付制度调整范围,提高专项拨款的科学性、公正性和效益性,科学确定专项转移支付的配套资金比例。同时,构建转移支付激励机制,将转移支付与经济增长质量、收入增幅等挂钩,变“输血”为“造血”,调动各级培植财源、增收节支的积极性。

首先,转移支付测算应以“因素法”替代“基数法”。因素法的基本特点是,选取一些不易受到人为控制的、能反映各地收入能力和支出需要的客观性因素,如人口数量、城市化程度、人均GDP、人口密度、国土整治面积等。为了鼓励增加收入的积极性,可考虑县乡征税努力因素,如财政收入占GDP的比重,根据不同因素来衡量县乡财政地位,以公式化的形式确定县乡转移支付数额,不但可以提高转移支付的透明度、可预见性和客观公正性,而且有利于规范政府间财政关系,提升财政管理的科学化程度。

其次,逐年扩大一般性转移支付比重,以使县乡财政有足够的财力来履行应承担的支出责任,从而使不同县域内的居民均可享受到水平大体相当的基本公共服务和社会福利。

最后,清理现行分散在各个预算支出科目中的专项补助,将其逐步规范为“整块拨款”和“配套拨款”。县乡政府在接受了指定用途的“整块拨款”后,有助于刺激地方显著地增加对该项目的投资;而“配套拨款”能更有效地增加中央认为重点产业的投资额,以解决县乡政府因外部效应而对某些项目投资过低的问题。而上级财政对县乡地方财政的专项补助应主要用于一些特殊情况,如救灾、扶贫、国土整治、环境保护、跨地区的基础设施建设项目等,并且与均衡拨款协调起来,改进分配方法,提高财政均衡功能。

(四)规范政府行为,加强债务管理

按照责权利和借用还相统一的原则,对政府财政债务实行归口管理,控制政府债务总量。科学测算和制订地方政府债务规模、中长期还款规划及年度还款计划,建立偿债准备金制度,增强化解债务的能力。按照法律程序办事,严格执行政府担保的管理规定,对市场竞争性项目要采取借款单位与贷款机构借贷直对方式,财政不予担保;对需要财政担保的技术性和工业性项目,一定要考虑实际财力和承受能力,完善贷款手续,落实好还款责任和还款资金来源。全面调查政府债务项目和还款金额,弄清底数,分清责任,强化还款意识,采取单位还款、预算扣款等有效办法,加快回收债务资金的速度。

(五)因地制宜,简化政府级次

始于1994年的分税制财政体制,是以当时既定的政府职能划分为前提的,该体制已经实际运行了近20年,伴随着社会主义市场经济体制的建立和完善,很多弊端开始逐渐显现。当前,应适应政府职能的调整和上下级政府职能交叉情况的解决,调整完善现行分税制财政体制,大力推进省以下财政管理体制改革,针对市、县、乡三级管理级次较多的实际情况,按照精简、效能的原则,进一步明确各级财政职能定位,减少不必要的管理环节,提高体制运行的整体效率。例如,本次调研中的N自2009年起被列入财政“省直管县”试点范围,省财政在理顺财政体制、规范项目和资金管理、加强信息交流等方面,都给予了更多的政策扶持和资金倾斜。2011年,该县上级政府转移支付为11.92亿元,远远高于同级的C县、D县与D区,为县域经济的发展注入了新的活力和财力支持。因此,建议有条件的地区加快财政“省直管县”,明确省、市、县、乡财政职能,理顺财政体制,加大对县乡基层财政的财力倾斜,通过放权让利,对县乡的财政补助保持相对稳定,并按一定比例逐年递增,壮大其财权财力,切实把县级财政建成实力财政。