美国新股发行体制改革

2013-07-05谭平

文/谭平

美国新股发行体制改革

文/谭平

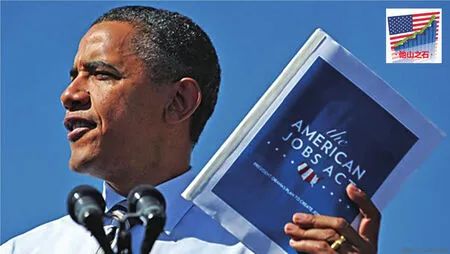

事有巧合,在中国证监会出台《关于进一步深化新股发行体制改革的指导意见》的同一个月,美国也开启了一轮“新股发行体制改革”。这就是2012年4月5日由美国总统奥巴马签署的《初创期企业推动法案》(Jumpstart Our Business Startups Act,简称JOBS法案)。

JOBS法案应运而生

这项法案的目的是使中小企业上市融资更为便利。由于此前《萨班斯法案》的严厉监管与金融危机的重创,使得中小企业融资越发困难,发行新股上市的性价比越来越低。在美国,拟上市公司需要向美国证券交易监管委员会(SEC)提交申请,并披露足够的公司信息。申请流程漫长,材料要求严苛。在上市之后,信息披露义务也比较繁重,包括按照比较复杂的GAAP会计准则进行信息披露、按时披露高管薪酬的相关信息、按照《萨班斯法案》按时提交审计师提供的公司内控的证明报告、按照PCAOB的要求实施审计师轮换制度等等。

受这种较为严格的上市体制的影响,近十几年来美国中小企业的IPO数量急剧下降。有研究表明,在监管日益严格的情况下,信息披露成本以及合规成本对小型公司的影响远远高于大型公司。与此同时,由于中小企业的其他融资渠道较少,从而出现了中小企业整体活力减弱、经济贡献值降低、解决就业人数减少的现象。而这与重振美国经济、摆脱危机阴影的战略方向是相抵的。如何解决中小企业的上市融资难问题,成为美国资本市场的当务之急。

JOBS法案就在这个时点应运而生。其立法主旨是进行新股发行体制改革,吸引更多中小企业上市融资,并增加其股份在二级市场交易的便利,从而鼓励更多的风险投资者投资初创期企业,并给美国经济带来更大的活力,改善现政府最关注的失业率指标。为此,美国在2011年1月宣布开始创业美国(Startup America)计划。2011年3月,美国财政部举行了“小型公司进入资本市场”研讨会,具体提出了一些改革措施,在这些措施中,第一条就是要通过修改现有新股发行规则来拓宽小型公司与资本市场对接的通道,让小型公司能够更容易获得成长所需的资本。而这也成为了今天JOBS法案的蓝本。

JOBS法案四大调整

JOBS法案的通过与生效几乎是一帆风顺的。2012年3月8日,众议院通过了JOBS法案,3月22日,参议院就JOBS法案关于公众小额集资(Crowdfunding)提出修改意见。3月27日,众议院通过了参议院的修改意见并将方案提交给总统。4月5日,奥巴马签署JOBS法案,使其正式成为一项法律。JOBS法案导致现行美国《证券法》、《证券交易法》及相关规则出现了重大调整,其具体调整体现在以下四个方面。

首先,界定了一批“成长期”公司,减轻了它们发行新股的审批标准。“成长期公司”(Emerging Growth Company,EGC)是指在过去一个财年里总收入低于10亿美元并在首次IPO后市值低于7亿美元的新上市公司。此类成长期公司享受一系列的发行和合规便利,包括:(1)降低了在IPO发行注册中披露历史财务数据的要求,只要披露两年财务审计报告(而常规IPO则需要三年);(2)可将财务报告先秘密提供给SEC评审,进行事先沟通,减少公开信息可能带来的外部成本;(3)允许该公司或其代表与机构投资者先行沟通,了解市场认购需求可预估发行总量和价格;(4)允许交易商或经纪人在注册文件生效之前发布涉及该次发行的研究报告。根据美国《证券法》原来的规定,这种提前发布研究报告可能构成“提前销售”从而应进行报批,但是在JOBS法案中对此进行了专项豁免;(5)在财务和审计要求方面,不要求其审计方证明其满足《萨班斯法案》404(b)关于内部控制的要求。这一规定原本对于内部控制有着严格的要求。但是根据JOBS法案,SEC公众公司财务监察委员会原本要求的提供审计服务的会计师事务所强制轮换和审计人员讨论、分析等规定,将从此不适用于“成长期公司”。从而为这些新上市企业提供了一定的缓冲空间,防止一上市就被严苛的规章制约而花费甚巨。

其次,对于发行方式进行了改革,允许采取公开方式进行私募发行。无论是否“成长期公司”,只要中小企业在上市过程中,有发行人或卖方采取合理的步骤证明,参与发行认购的是合格投资者或合格机构投资者,那么就可以依法享受注册豁免,并采取向投资者公开劝说或广告的形式兜售证券。这一规定事实上突破了美国《证券交易法》的相关规定,甚至突破了公募与私募的界限,可谓大大解放了中小企业发行新股的认购与募资压力。

再次,允许公众募资平台进行私人公司筹资。JOBS法案规定,只要经由SEC注册的经纪人充当中介,私人公司可以不用到SEC注册就可以从众多的小投资者处筹集少量资本,以实现初步融资。私人公司可以在12个月内通过发行受限证券(例如,转让限制)的形式筹资不超过100万美元。每个投资者可投资数依据其年收入和净资产水平从2000元到10万元不等。当然,为了防止欺诈、侵害投资者权益,发行人和中介机构都必须满足相应的要求。除此之外,发行人、经营层和董事亦对购买证券者承担责任,如果涉及任何实质性虚假陈述或遗漏,投资者可要求赔偿损失或全额退款。

最后,对于私人公司的股东数上限进行了改革。在本次改革法案之前,根据《证券法》1964年的修正案,即使是从事场外交易的私人公司,只要一旦在册的股东人数达到500人并且资产规模到了1000万美元,就必须到SEC注册登记,并承担与上市公司无异的披露义务。但是,改革后的JOBS法案则将这一股东人数上限提高到了2000人,从而明显地减轻了中小企业在发行新股之后的披露压力与成本负担。

我们看到,在金融危机后,美国出台了《华尔街改革和消费者保护法案》(又称《多得·弗朗克法案》),又出台了JOBS法案。这一番努力的目的很明确,就是既要及时满足企业的融资需求,又要在激活资本市场与投资者保护之间,寻求一个最佳的平衡点。这与我国当前进行新股发行体制改革的主旨是一致的。因而,在这个意义上,我国完全可以借鉴美国在金融创新与制度保障中寻找“平衡点”的经验,更好地回应投融资需求,引导实体经济与公众福利的健康发展。

编辑:薛华 icexue0321@163.com