建造固定资产的估价核算

2013-07-04蔡建红

□文/蔡建红

(南通科技园投资管理有限公司 江苏·南通)

单位自建房屋建筑物已经达到可使用状态,但是因为工程审计、工程结算、工程验收等各种各样的情况干扰,未办理竣工结算。根据《会计准则》和税法的要求,必须将已经可使用的在建工程结转入固定资产,并计提折旧。但是,如何估价以及如何折旧,后续资产价值的调整、折旧是否调整、每年的所得税差异处理等一系列问题,在会计核算、税法核算上均存在一定的差异。笔者以南通科技园的固定资产为例,来解析上述问题。

南通科技园自行建造的房屋建筑物的基本情况:南通科技园首期建设项目于2006年9月21日经市发改委批复正式立项。2010年12月20日达到可使用状态,2012年5月通过竣工验收。工程预算2亿元,截至2010年12月20日实际支出1.45亿元;单项工程已经审计或初审确定的造价为3.88亿元;2012年5月竣工结算时,发生未估价以及调整初审价合计为221万元。截至2012年12月,尚未收到的工程发票500万元。该发票在2013年4月份收到。2013年1月份工程财务决算审计,工程总造价为3.95亿元。

一、估价入账的时点

《企业会计准则第四号-固定资产》的应用指南规定:已达到预定可使用状态但尚未办理竣工决算的固定资产,应当按照估计价值确定其成本。

税法没有明确规定建造固定资产的入账时间,但根据“规定从投入使用的次月开始计提折旧”,推出结转固定资产的标准也是以达到预定可使用状态为准。

因而会计核算与税法在估价时点上是一致的,都是2010年12月20日,开始折旧的时间均是2011年1月份。

二、估价依据的确定

如何进行估价,估价的依据是什么呢?在具体账务处理时,往往会遇到这些问题。2006年的会计准则,没有相关的规定。但根据企业会计制度财企[2002]310号第三十三条规定:所建造的固定资产已达到预定可使用状态,但尚未办理竣工决算的,应当自达到预定可使用状态之日起,根据工程预算、造价或者工程实际成本等,按估计的价值转入固定资产。由此可见,南通科技园在2010年12月20日结转固定资产的价值是3.88亿元,实际支出与估价的差异计入“其他应付款-估价款”。

会计分录为:

借:固定资产-房屋建筑物 3.88亿元

贷:预付账款-预付工程款 1.45亿元其他应付款-估价应付款 2.43亿元

当收到工程发票时,借记“其他应付款-估价款”,贷方记“其他应付款—工程款(单位)”。

《企业所得税法》第五十八条规定:“自行建造的固定资产,以竣工结算前发生的支出为计税基础。”这一规定与会计规定是有差异的,因为会计上规定的标准是预定可使用状态,预定可使用状态不等同于工程的竣工结算,事实上有可能存在已达到预定可使用状态但并未办理竣工结算的固定资产。针对这一情况,国家税务总局在2010年出台了补充规定。《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)规定:“ 可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。但该项调整应在固定资产投入使用后12个月内进行。”在实际工作中,因为投入使用时尚未竣工决算,相关的支出还没付完,发票还没收到,可以以会计上的估价先行核算。在有审计价及预审价、工程支出时;估价价值同会计核算的价值一致。

三、估价的调整

《企业会计准则第四号-固定资产》的应用指南规定:估价的固定资产待办理竣工决算后,再按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。按此规定,南通科技园的固定资产2011年应计提折旧额3.88亿元×0.95(5%的残值率)×1/30(使用年限30年)=1229万元,2012年调整后的固定资产价值3.88亿元+221万元=3.9021亿元。

税法允许估价的固定资产在投入使用后的12个月内调整折旧的原值。所以,2011年税法折旧同会计上的折旧相同,为1229万元;2012年固定资产的价值调整为3.88亿元+221万元-500万元=3.8521亿元;2013年固定资产的计税价值不变。

四、折旧的计提

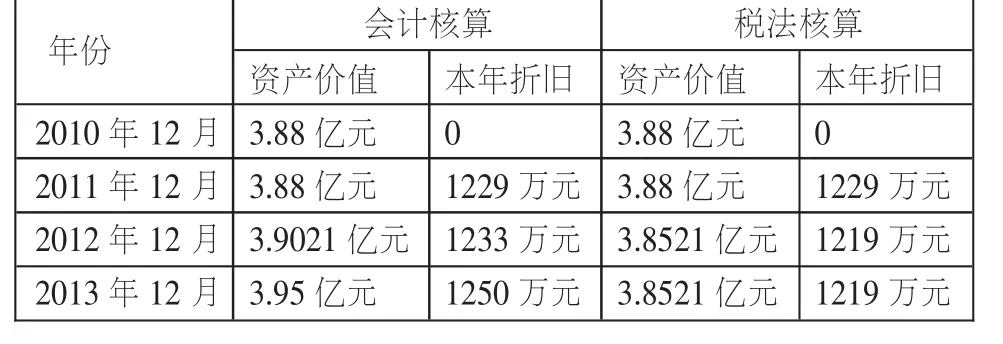

由于会计与税法在固定资产原值上存在差异,因而折旧的计提也存在差异,具体的比较如表1所示。(表1)(注:假设5%的残值率、使用年限30年,会计与税法一致)

表1

2011年的税法与会计折旧一致,2011年折旧=3.88亿元×0.95×1/30=1229万元

2012年的会计折旧:调整的估价不补计提以前的折旧,只调整当年增加月份的折旧即7个月的折旧,2012年的折旧=1229万元+221万元×0.95/30/12×7=1233万元;2012年税法可以计提的折旧=3.8521亿元×0.95/30=1219万元,因为在2011年所得税汇算清缴之后,所以不补计提2011年的折旧。

2013年的会计折旧:3.95亿元×0.95/30=1250万元,不补计提以前年度的折旧;2013年税法可以计提的折旧=3.8521亿元×0.95/30=1219万元。

五、使用期内所得税的差异

假设固定资产总造价3.95亿元的后续发票在投入使用后的12月内收到的,如在2012年1月份收到的。会计与税法在资产价值差异、折旧计提差异以及形成的所得税差异比较,如表2所示。(表2)

估价调整形成的差异,由于折旧不补计提,会在使用期结束时,滞留在残值中,形成资产差异和处置收益差异。而实际上南通科技园的固定资产会因为发票滞后取得,不得计入资产的计税价值,而形成永久性差异3.95亿元-3.8521亿元=979万元。

表2

[1]财会[2006]18号.企业会计准则——应用指南.2006.10.30.

[2]国税函[2010]79号.国家税务总局关于贯彻落实企业所得税法若干税收问题的通知.2010.2.22.

[3]中华人民共和国主席令第63号.中华人民共和国企业所得税法.2007.3.16.