股利指数收益率分布的经验检验

2013-04-29李敬

【摘要】本文通过时间序列计量软件EVIEWS对由三类不同分配形式股票样本构成价格指数进行了金融时间序列经验上的验证和对比研究,证实编制指数本身在统计上的合理性,为后期的研究提供严格的检验。验证结果表明根据股利形式进行编制的价格指数其收率率分布具有尖峰厚尾的和集聚性特征,尾部呈现左偏,股票股利指数的偏度最小,而无股利组合的偏度最大,现金股利组的偏度居中。

【关键词】股利价格指数;尖峰厚尾;波动集聚性

一、股票收益率分布和波动集聚

金融资产收益率分布函数的确定是整个金融计量研究的基础,经典的或称传统的金融理论和模型,例如资产组合理论、资本资产定价模型等都是以收益率服从正太分布为基础。但是金融计量学方面的实证研究表明股票收益率呈现的是非对称分布,收益率的概率密度曲线呈现“尖峰厚尾”特征。而产生厚尾特征的原因来自于价格波动的集聚性,或称聚类现象引起。所谓集聚性表现为大的波动后接着的价格波动也大,小的波动后面波动也小。1982年美国经济学家恩格尔提出了ARCH模型来描述金融资产价格行为,被证明能够刻画收益率序列的厚尾现象。而国内朱少醒等(1999)用羊群效应解释了收益率分布的厚尾特征。目前这一尖峰厚尾的经验特征被金融学家努力的收容在了原有的理论框架之中,使金融理论和实证研究出现了很多创新性的进展。

二、国内外相关文献和研究假设

1.国外相关研究

Kon,Badrinath和Chatterjee,以及Mittnik和Rachev的研究用均值、中值、标准差、最大值、最小值、全距、偏度检验发现股票收益率分布具有尖峰厚尾特征。W.Lo and A.J.Y Campbell、Andrew W.Lo和A.Craig Mackinlay(1997)以及Pierre-Yves Moix(2001)研究都有同样类似结论。在收益率尾部研究上Jondeau和Rockinger(2003)研究发现成熟金融市场股票收益率分布的尾部特征左偏。左偏的特征往往由于市场在接受好坏消息时反应程度的不同而引起,即市场的非对称性反应。但是这点与国内大部分的实证检验相反,不支持左偏而是右偏。

2.国内相关研究

国内在这方面的研究也比较丰富,较早的有陶亚民等(1999)、王志诚和邓召明(2001)、徐龙炳(2001)、李亚静和朱宏泉(2002);近期的有徐晓岭等(2010)、陈宴祥(2011),他们的结论均支持股票收益率的尖峰厚尾特征关于股票收益率尾部特征的研究结论,但是在描述尾部特征时一些研究者支持右偏,例如徐龙炳(2001)、许冰,陈娟(2006)、蒋春福(2006)、文凤华(2007);研究发现股票收益率分布陈宴祥左偏(2011),陈宴祥研究的是低碳行业的收益率分布而不是各类大盘指数,可能是局部市场的收益率分布特征和国外成熟的证券市场具备同样的左偏特征。

3.检验假设

鉴于各类研究成果,本文对三类不同股利指数的收益率分布提出以下研究假设:

假设1:三类股利指数呈现尖峰厚尾特征;

假设2:三类股利指数的价格波动呈现集聚性。

如果2个研究假设得到验证,那么自编的三类股利指数就能够满足检验的支持。

三、实证研究分析

1.三类股利指数简介

本文研究对象为李敬(2012)中编制的三类股利指数,指数为股票股利组合指数(IS)、现金股利组合指数(IC)和无股利指数(NI)。三类指数所含的样本股是从HS300的样本总选择。样本的时间跨度为为5年,从2004年12月31日至2009年12月31日,开始的时间和HS300指数的基期相对应。

2.股利组合和HS300指数收益率的描述性统计分析

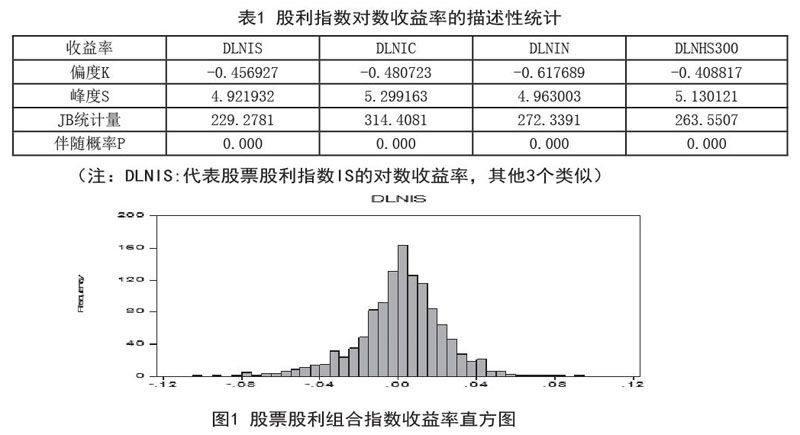

利用EVIEWS对时间序列的描述性统计来判断收益分布的特征,结果如下:

(注:DLNIS:代表股票股利指数IS的对数收益率,其他3个类似)

偏度统计量数据表明所有指数的收益率的偏度都是小于零(当收益率序列分布为正态分布时偏度统计量为零)的,这说明股指收益率序列的分布是左偏的,换句话说就是他们的概率分布圖会有较长的左拖尾,左边的尾部比右边的尾部要厚,左偏越大说明样本期间收益率出现负数的次数越多,三个红利指数比较下来无股利指数左偏最大为0.6177,最小的为股票股利组合0.4569。

峰度统计量说明所以指数的峰度都比正态分布下的峰度(K=3)要大,他们的分布都具有尖峰特征,红利指数中峰度最大的是现金股利组合5.299,最小的为股票股利组合。所以说红利组合指数和HS300指数的收益率序列的分布都具有尖峰、厚尾特征,和正态分布有差异。假设1得到验证。但是左偏的特征不符合国内大部分学者的检验结果,但是和国外成熟证券市场的检验结果一致,从行为金融学的角度解释这个原因可能来自于2008年金融危机带来的大幅负面冲击引起。

通过EVIEWS给出的JB(Jarque-Bera)统计量也可以判断出收益率分布是否是正态分布,该统计量服从自由度为2的分布,JB检验的原假设为样本服从正态分布,根据EVIEWS算出的拒绝零假设而犯下第一类错误的概率(相伴概率:P)可以判断是否拒绝零假设。表中的数据表明JB统计量远远大于5%显著水平下卡方分布的临界值5.99(=5.99),并且相伴概率几乎为零。所以几乎100%地拒绝样本为正态分布的零假设,三个红利组合指数的分布图如下。

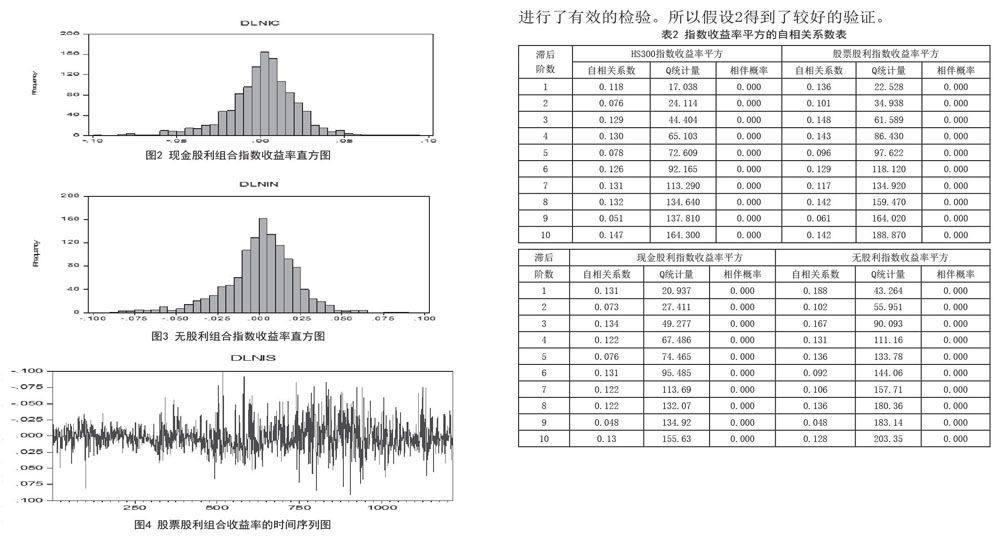

收益率的分布图很直观的表明三个指数的收益率序列的分布都有尖峰厚尾特征,并且都是比较明显的左偏,而且左边的尾部较为肥厚。这一特征表明收益率序列具有一定的集聚性,简单的将就是收益率波动具有一定的状态持续性,可以继续利用GARCH模型对这一特征进行深入的比较分析,GARCH模型中条件方差滞后项前的系数大小可以刻画状态的持续程度,对应峰度值,分析三类红利组合指数状态持续程度上的差异,这对于预测波动性有很大帮助,尾部越厚则状态持续时间会越长,这样前期波动对后期波动的预测就更加重要。能够更加直观体现收益率波动状态持续性特征的是收益率的序列图,接下来对收益率波动集聚性进行进一步的检验。

3.股利指数价格波动的集聚性检验

股票价格的集聚性是对收益率分布厚尾特征的一个有效解释,股票价格或者股票价格指数在市场中会发生突然性的波动,并且在较大的波动之后会接着出现较大波动,在小的波动之后又常常会跟随小的波动,这种现象被称为波动的集聚性或叫聚类现象。通过收益率的时间序列图便可以直观的说明这种集聚现象。这里仅仅给出股票股利指数对数收益率的时间序列图。

图4横向250-500-750-1000大至代表05年年末至2008年年末,从图4中可以发现06年年末至08年股市的收益率的波动一直很大,而在05年后半年一段时间波动一直比较小,该图直观的说明的股票价格的集聚特征。经验研究表明收益率序列相关性不太明显,但收益率平方后的自相关是非常明显的,即收益率序列有明显的波动集聚性。对收益率平方序列的自相关检验其实是对指数波动集聚性的检验,从收益率自身的自相关系数并不能有效说明波动的集聚性或者说持久性,收益率大的波动后接着一堆较大的波动,小的波动后接着一堆较小的波动,这一集聚现象只能借助收益率平方的自相关性来证明,这为波动预测提供了理论基础,也为本文接下来利用条件异方差模型有效刻画指数的波动集聚性提供了经验支持(见表2)。

收益率样本数N=1215,因此自相关系数为零时的两倍标正负准差边界为±2/=±0.05737,当自相关系数在(-0.05737,+0.5737)区间内时,在5%的显著性水平下,不能拒绝相关系数为零的零假设。

收益率平方的自相关系数统计结果表明:其平方序列存在明显的自相关,这从比较大的Q统计量,以及统计结果几乎为零的相伴概率可知。这一现象说明日收益率有明显的波动持续性且滞后若干期依然有明显的自相关,从而对指数收益率的波动集聚性进行了有效的检验。所以假设2得到了较好的验证。

四、结论

三类不同形式的股利指数的收益率均不符合正态分布,都带有尖峰厚尾特征,而且三类指数的价格波动呈现集聚现象,符合一般金融指数的统计特征。另外从偏度的比较上发现,三类指数均为左偏,这一点虽然和国外成熟市场的实证检验相符,但是和國内的实证检验的大部分右偏的结论不符。唯有陈宴祥(2011)研究的低碳类上市公司的收益率分布特征呈现左偏。

但是左偏符合行为金融学研究的结论,从行为金融分析的角度而言,说明这类股利组合带有明显的处置效应,投资者面对利空消息进行调整的滞后时间要长于面对利好消息时进行调整的滞后时间,这会导致收益率分布的左尾比右尾具有更厚的尾部,也就是收益率分布左偏。从样本选取的时间角度而言05-09年中国股市经历了过山车一样的行情05-07年的牛市行情,08年一年就将之摧毁,不用去统计用眼睛看05-09的大盘指数都能看出市场对08年金融危机的负面反应是多么迅猛,这种对坏消息的快速释放使得高位追进的投资者深度套牢。长期来看不管是股利股票类还是现金股利类的证券,在当前的中国股市并不适合做长期投资,原因在于长期来看左偏——收益为负的概率更大,这里的研究结论和蒋春福(2006)研究结论中所讲的“长线是金”相反。

注译:

①本文所研究的三类股利指数5年的日收益数据可以通过本人邮箱tz6543@126.com或者QQ9130936联系获取。

参考文献

[1]Campbell,J.Y.,Andrew W.Lo and A.Craig MacKinlay,1997,The Econometrics of Financial Markets,Princeton University Press.

[2]Pierre-Yves Moix,2001,The Measurement of Market Risk:Modeling of Risk Factors,Asset Pricing and Approximation of Portfolio Distributions,Springer-verlag,New York.

[3]Jondeau,E.,Rockinger,M.Testing f or differences in t he Tails of stock-market returns.Journal of Empirical Finance,2003,10:559-581.

[4]陶亚民,蔡明超,杨朝军.上海股票市场收益率分布特征的研究[J].预测,1999,2.

[5]文凤华,陈耀年,黄德龙和杨晓光.过度自信、后悔厌恶与收益率分布非正态特征[J].财经理论与实践,2007(9):50-65.

[6]蒋春福,梁四安,尤川川.中国股市收益率偏尾特征的实证检验[J].现代管理科学,2006(1):

113-115.

[7]陈宴祥.试析中国股市低碳板块收益率分布特征[J].财会月刊,2011(2):21-23.

[8]李敬.国内证券市场分类股利指数研究[J].中国证券期货,2012(7):41-43.

作者简介:李敬(1981—),男,江苏泰州人,经济学硕士,讲师,现供职于泰州职业技术学院,研究方向:证券投资与宏观经济。