机关事业单位养老制度转轨财政压力分析

2013-03-20周凤珍

周凤珍

(安徽财经大学,蚌埠 233030)

一、“双轨制”养老制度引发的问题

目前,我国机关事业单位人员和企业人员退休养老归属于不同的制度,被舆论广泛称为养老“双轨制”,即企业职工实行由企业和职工本人按一定标准缴纳的“缴费型”统筹养老制度。机关事业单位职工养老制度还是沿用计划经济时代财政大包大揽的办法,个人不用缴纳养老保险,退休金由国家财政统一发放,而且养老保险替代率确定为90%-107%,基本上连年保持在100%左右,而企业人员每月缴纳养老保险,养老金替代率仅为40%左右,比如2011年,企业职工养老金平均每人每月1516.68元,城镇非私营单位在岗职工平均工资42452元,月均约3537.67元,按照这个数据可以计算出,2011年我国企业养老金替代率为42.9%。目前,不同的养老制度导致机关事业单位与企业单位退休职工的养老金数额相差几倍之多,而且存在差距继续扩大的趋势,因为企业的退休金相对固定或调整很慢,而机关事业单位职工的退休金随着在职职工的工资不断上涨。事实上,一般公务员也就是普通的劳动者,只不过工作的对象是社会公共事务,工作单位在公共部门,很难说对社会有多少特殊贡献,本质上与其他的从业者应该没有区别。这种显而易见的制度层面的不公平,不仅引起广泛的诟病,不利于社会的和谐发展,而且给财政带来巨大隐形负担。

为了照顾公平,政府连续八年增加企业职工退休养老金给付水平。国家审计署2012年8月发布的社保审计报告显示,从2005年至2011年,我国企业职工养老金年均增长13.4%,由2005年的每人每月713.25元提高到2011年的每人每月1516.68元;在“八连涨”的基础上,2012年1月21日,人社部宣布,企业职工养老金2012年再次调高,涨幅为10%。尽管如此,仍然难以弥补成倍数计的差距。从发展趋势上可以预见,由于二者增长的机制不同,双轨制运行的时间越长,企业人员养老金与机关事业单位的差距就越大,而且这种差距也必然引领企业养老金跟着连年上涨,那么,企业基本社会养老的资金缺口就越大,弥补缺口的财政支出压力也越大,同时企业和在职员工的缴费压力也越大,将会对企业的国际竞争力、在职者的劳动积极性、代际公平等方面产生消极影响。

我国“未富先老”的国情,决定了养老金过高是不现实的,筹资各方都将难以持续承受,如此下去会拖垮整个养老制度,机关事业单位养老制度与企业人员的并轨改革已不能回避。把两个存在较大差距的制度统一起来,需要精心设计平滑过渡的转轨方案,并估算转轨会给财政带来的压力,这样才有利于顺利实现“双轨”制度稳妥并轨。国内这方面的研究文献不多,2008年卢驰文以2004年的数据为依据作了估算,得出财政转轨压力不大的结论,但没有对转轨后补充养老制度进行精细设计,缺少估算依据的制度基础。估算转轨财政压力需要先从制度上进行系统设计,才能清晰地分析财政压力的结构分布和主要来源。

二、转轨方案设计与财政压力测算

(一)转轨方案设计

把机关事业单位转轨时点之前已退休的职工称为“老人”,已经工作还未退休的称为“中人”,转轨时点之后才进入单位工作的称为“新人”,下文分别简称为老人、中人和新人。假如把老人留在旧制度中,即老人的退休金按照原办法由财政统一发放,只把中人和新人归并到现行企业养老保险制度中去,显然各级财政除了要支付原来的离退休人员的退休金外,还要为中人和新人缴纳基本养老保险费,按照企业现行基本养老制度规定,单位要缴纳当期就业人员工资总额的20%到社会统筹账户,那么,单单这一项就要纯增加人员工资20%的财政支出,再加上补充养老缴费会使财政负担更加沉重。以2009年的数据计算,社会养老的统筹账户缴费使财政支出纯增加额大约是2802亿元,这会使各级财政部门难以接受,因为一定时期的财力毕竟是有限的。如果把机关事业单位老人、中人、新人一起并入企业养老制度中,由于转轨前机关事业单位离退休职工的养老金是同一地区城镇企业离退休职工养老金的两倍三倍甚至更多,若转轨后与企业职工养老待遇标准看齐的话,则机关事业单位老人的待遇水平将会大大降低,这必将遭到广大机关事业单位退休职工的反对。为了减小改革阻力,可以按照先并轨制度,但可以采用不同的办法计发养老金待遇,即实行“老人老办法、中人中办法、新人新办法”。

虽然机关事业单位的退休养老制度转轨了,但老人的养老金待遇可以不变,只是对资金来源结构进行了调整。原来全部来自财政,转轨后分别来自城镇职工社会养老统筹账户、机关事业单位职工的职业年金账户以及财政补贴,因为老人个人账户没有资金积累,原来的待遇水平与前两个账户支付额之差额部分就由财政来补齐。所以,转轨后老人的待遇来源结构是社会统筹账户、职业年金和财政补贴。

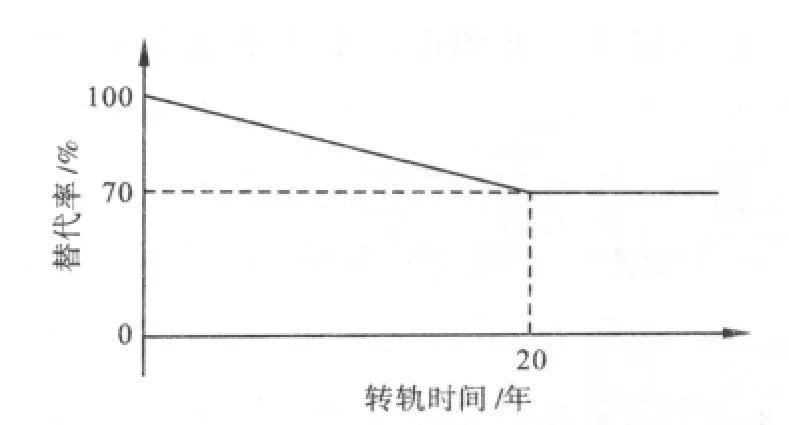

转轨后,新人的社会养老制度与企业职工完全一样,退休金的来源结构是社会统筹账户、个人账户和职业年金,待遇水平主要依据这三个账户的情况而确定。中人的情况介于老人和新人之间,为了减小阻力平稳改革,其待遇水平可以设定一个过渡期。养老保险金的替代率反映了离退休人员养老金待遇与在职职工工资待遇的对比关系,也是退休者生活水平的标志性指标,因此,过渡期可以依据“替代率”的平滑变化关系进行设定。以国际经验来说,如果退休后的养老金替代率大于70%,即可维持退休前现有的生活水平,因此,可以把机关事业单位职工社会养老制度转轨改革的目标替代率设定为70%,即新人将来退休的养老金目标替代率是70%,而现在机关事业单位退休工资替代率以100%计算,假设用20年的时间作为替代率过渡期,即从起点100%经过20年过渡到70%,若采用直线递减的办法,那么转轨后20年内退休的机关事业单位职工中人,每晚退休一年,其退休金替代率就减少1.5%(如图1所示)。

由于“中人”在转轨前的工作时段里没有缴费,在退休后计发养老金时,可以把转轨前的工作年限按照视同缴费处理,相当于在名义账户中予以记录,并参照其前期退休者的待遇水平给予适当微调。

图1 “中人”养老金替代率过渡期

(二)机关事业单位职业年金缴费率测算

我国自1991年开始养老保险制度改革,提出了逐步建立基本养老保险(第一支柱)、补充养老保险(即企业年金或职业年金,第二支柱)和职工个人储蓄性养老保险(第三支柱)相结合的制度设计。其中转轨后与财政负担关系密切的主要是养老的前两大支柱——基本社会养老保险和职业年金,基本社会养老保险制度已贯彻执行,缴费明确;但补充养老保险,即职业年金制度是有弹性的,由单位自主决定,且一般也以单位缴纳为主。因此,计算转轨的财政压力,尚需要把机关事业单位职工群体的补充养老——职业年金制度设计出来。

1.职业年金账户计息率假设。现在个人账户基本上处于空账状态,所以基本社会养老制度虽然是按照部分积累制设计的,但实际的运行模式相当于现收现付制。在这种情况下,个人账户增长的利息并不是实际的投资所得,只能是名义账户的记账利率,账户积累额增长多少全由财政负担,如果记账利率太高,政府的财政负担将加大,如果记帐利率太低则个人账户会受到通货膨胀的威胁。因此,在账户空账运行的情况下,采用社会平均工资增长率作为名义记账利率不失为一种折衷的办法。机关事业单位职业年金与基本社会养老制度的个人账户具有相似的特点,实行名义积累下的现收现付制,因为老龄化的迅速发展难以实账运行。因此,不妨把社会平均工资增长率作为职业年金账户记账的利息率。

2.职业年金账户目标替代率和缴费率测算。在前述计息率的假设条件下,基本社会养老保险以一个职工缴费年限35年退休为例,测算出现行制度的养老金替代率是:基础养老金替代率可达到35%,个人账户养老金替代率可达到24.2%,基本社会养老保险的总目标替代率可以达到59.2%。那么,一个缴费35年的机关事业单位职工的养老金总替代率要达到70%,减去基本社会养老保险59.2%的替代率,职业年金的补充养老替代率必须达到10.8%(即等于70%-59.2%)。假如职业年金发放的办法同个人账户一样,以账户积累总额除以生命余岁,现在一般是按139个月计,那么可以倒推算出每月大约需要缴费额是职工工资的3.6%。所以,机关事业单位养老制度转轨后,如果职业年金缴费全部由财政负担的情况下,财政应分别向社会统筹账户和职业年金账户缴纳职工工资总额的20%和3.6%,二者合起来,应缴纳职工工资总额的23.6%。

(三)转轨财政压力计算公式推演

根据前文假设,转轨后机关事业单位职工的职业年金账户是名义账户,且以社会平均工资增长率作为计息率,且机关事业单位“老人”退休金待遇不变,只是资金来源结构调整。那么,通过机关事业单位工资总额,可以计算出财政缴纳的基本养老保险费、职业年金总额和老人待遇补贴,即转轨后的财政养老支出,再与转轨前的财政养老支出,即原制度下机关事业单位离退休费用和企业养老缺口补贴进行比较,从而估算出机关事业单位养老保险制度转轨的财政压力。

设:转轨前由财政支出的机关事业单位离退休费和企业基本社会养老保险金缺口分别为P1和P2,转轨后财政应向基本社会养老保险统筹账户缴费F1,同时建立机关事业单位年金制度,财政向职业年金账户缴费F2,B表示转轨后因老人的待遇保持不变,而基本社会养老统筹账户和职业年金账户的支付之和,低于老人原待遇时需要财政提供的差额补贴。所以,转轨的名义财政压力为:[(F1+F2+B)-P1]。

实际上,由于机关事业单位工资水平相对较高,一般高于社会平均工资水平,而且参保后缴费规范,转轨后机关事业单位职工缴费,注入基本社会养老保险的总资金会远远大于老人从基本社会养老保险制度中领取的基本养老金总额。这样,转轨前企业养老金缺口在转轨后会大大缩小,甚至会被完全抵消而且还有剩余,原来财政承担的养老金缺口支出就因转轨而消失了。因此,转轨的实际财政压力为:[(F1+F2+B)-P1-P2]。

其中:F1=W×20%,F2=W×3.6%,W为机关事业单位工资总额,W、P1、P2均可从统计年鉴中直接查取数据,下面推导B的计算方法。

机关事业单位与企业养老制度并轨后,机关事业单位的老人在基本社会养老制度中领取的养老金待遇与企业职工的待遇水平不会悬殊太多,要保证机关事业单位老人的待遇不受制度转轨影响,财政就要补足差额。这一部分财政补贴支出为:财政补贴=老人离退休金总额-基本社会养老金支付额-机关事业单位职业年金支付总额。

假设转轨前机关事业单位退休待遇是企业的n倍,则并轨后财政为保证老人待遇不变而补贴的金额为那么,实际财政压力

可见,两种养老制度的待遇水平相差越大,转轨时财政压力也越大,而且机关事业单位在职职工的工资越高,财政压力也越大。

(四)以2009年为例转轨压力测算

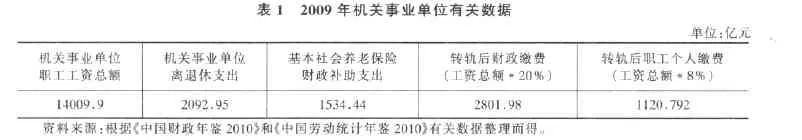

以2009年数据为例进行实例测算,假如2009年机关事业单位退休待遇是企业的2倍,即n=2,则机关事业单位养老制度转轨后,财政支出的增加额是[F1-P1/2-P2],(其中 B=P1×0.5-F2)。

?

由表1可知,2009年,W=14009.9亿元,P1=2092.95亿元,P2=1534.44亿元。假如2009年实行养老制度转轨,根据前文推导的公式,可以计算出财政支出的名义增加额是:14009.9×20%-2092.95×0.5≈1755.5亿元,但转轨前财政对企业社会养老金缺口兜底的支出为P2=1534.44亿元,转轨后机关事业单位在基本社会养老的统筹账户和个人账户的缴费总额是W×20%+W×8%≈3922.8亿元,从中减去机关事业单位老人从中领取的养老金2092.95÷2≈1046.5亿元,相当于并轨后基本社会养老的总账户中得到纯增加资金2876.3亿元(=3922.8亿元-1046.5亿元),这笔资金远远大于转轨前财政对企业社会养老金缺口兜底的支出P2=1534.44亿元,因此可以认为转轨后原来的养老金缺口被机关事业单位的缴费弥补了,即使个别省份还有些资金缺口,其规模也应该大大缩小了,在这里暂时忽略。那么财政实际增加的支出额是1755.5亿元-1534.44亿元≈221亿元,占2009年财政收入68518.30亿元的0.32%。若以机关事业单位退休待遇是企业的3倍计,即n=3,则并轨时财政支出增加额是:14009.9×20%-2092.95÷3-1534.44≈570亿元,约占2009年财政收入的0.83%。

因此,总体而言,全国机关事业单位养老保险制度转轨对财政不构成太大的压力。

三、结语

机关事业单位职工与企业员工退休待遇,除了替代率的巨大差异之外,基数也不同,机关事业单位的基数是其退休前一个月的工资,而企业的基数则是当地社会平均工资,一般情况下,机关事业单位在职人员平均工资远高于社会平均工资。所以,当前社会舆论普遍呼吁尽快废除养老金双轨制,居于主导地位的行政部门如果一再回避和拖延这个问题的解决,只会激化社会矛盾。根据经济社会发展,逐步提高各项社会保障水平,缩小群体之间的社会保障待遇差距,强化财政收入分配职能,有序推进社会保障体系进一步健全,争取对现行养老保险“双轨制”有所突破,是我国今后相当长一段时期内必须要面对的重大社会问题。而且环顾其他各国,财政供养的劳动者群体,与其他就业者养老待遇水平如此悬殊的绝无仅有,只有落实双轨制养老制度改革,才能彰显出社会的公平。同时,根据前文的分析和计算可以看出,从总体的财政支出来说,全国机关事业单位养老制度转轨,财政并没有太大的压力,这说明养老双轨制改革不存在客观的困难,主要是勇于面对这个问题的决心。相信转轨将不仅有利于增进社会分配的公平性,更是开启以应对人口老龄化为目的的一系列劳动和社会保障制度改革的重要环节,比如延长退休年龄,整合现在的职工基础养老金和城乡居民的养老补贴,建立国民基础养老金等等。双轨制问题不解决,其他改革都难以展开,所以,这是个关节点。

〔1〕韩宇明.数据显示企业和机关事业单位养老金待遇差距加大[EB/OL].http://finance.chinanews.com,2012-11-16.

〔2〕卢驰文.机关事业单位养老保险制度转轨的财政压力分析[J].理论探索,2008(1):78-81.

〔3〕白天亮.养老新举措“新”在哪儿[N].人民日报,2005年12月15日.

〔4〕中华人民共和国财政部.中国财政年鉴2010[M].北京:中国财政杂志社,2010年12月第1版.

〔5〕国家统计局.中国劳动统计年鉴2010[M].北京:中国统计出版社,2010年12月第1版.