委托代理视角下的管理层股权激励实证研究

2013-03-15张玉明

牛 雪,张玉明

(山东大学管理学院,济南 250100)

0 引言

所有权与经营权分立是建立现代企业管理制度的必然之选,这种模式的好处是能提升企业的运营效率,规范企业经营管理,做大做强企业等等。在此经营型态下,企业的所有者(股东)为企业资金的主要提供者,往往并无足够的专业能力或知识来进行企业的营运与管理,大多数股东因此便委托具备足够专业能力的人来经营企业。股东们试图研究一种激励机制能实现参与性约束和激励相容约束,使委托人与代理人的目标函数一致,有效地避免委托代理问题或降低委托代理成本。众所周知,2008年的全球金融危机给全球经济带来的负面影响尚未完全消除,2011年又爆发了欧债危机,这给原本脆弱的经济环境又带来一层阴霾。在这样的背景之下,企业又将内部管理问题放到了重要的位置去关注,公司治理问题又一次被推到风口浪尖,成为理论界研究的焦点。那么该如何降低代理成本,最大化股东的利益,股权激励计划就产生了。

1 研究设计

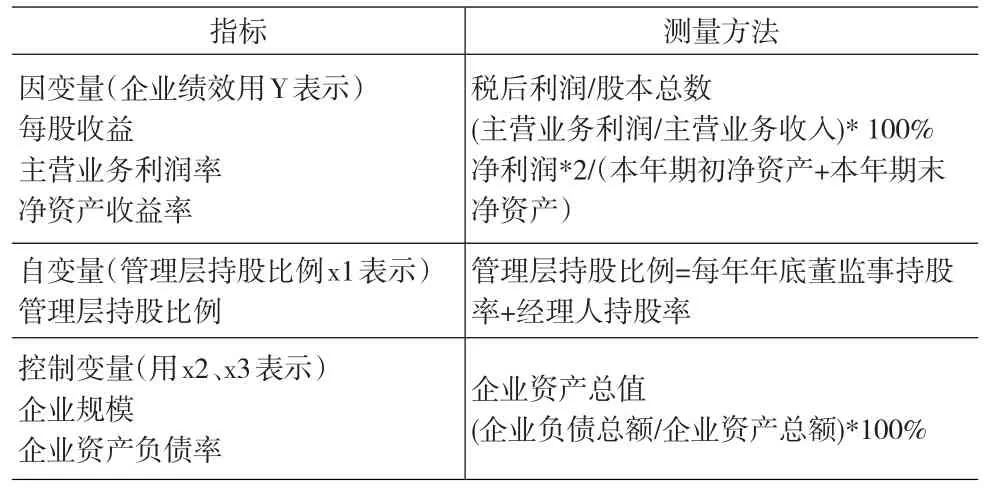

1.1 自变量

本文的自变量是高管持股比例,根据(Demsetz&Villalonga,2001)等学者的观点,以董监事及经理人持股比例,探讨所有权结构对公司价值的影响。故本研究将管理层持股比例定义如下:管理层持股比例=每年年底董监事持股率+经理人持股率。根据证监会的规定,要求上市公司在年报中披露控股股东及实际控制人情况。实际控制人应当披露至自然人国有资产管理部门或者其他最终控制人为止。

1.2 因变量

企业的绩效评价主要从客观和主观两个角度,主观指标主要指满意度等。从过往的企业绩效研究来看,多数学者衡量企业的经营绩效采用的是财务指标评价,比如净资产收益率ROE、总资产报酬率ROA、股票价格、销售利润率ROS、托宾Q值及企业成长率等指标来测量企业绩效,其中,ROA、ROS和ROE使用最多。本文中企业绩效用主营业务利润率、每股收益与净资产收益率等指标来刻画,其中主营业务利润率代表企业核心业务获利能力,用单位业务收入对应多少主营业务利润来表示。净资产收益率反映所有者投资的获利能力,该比率代表投资者收益水平。计算公式为:主营业务利润率=(主营业务利润/主营业务收入)*100%;净资产收益率=净利润*2/(本年期初净资产+本年期末净资产)

1.3 控制变量

本文研究的是股权激励与经营绩效的关系,为了消除其它企业层面的因素对两者之间的影响。集中研究自变量和因变量间因果关系,本文将企业规模、资产负债率确定为控制变量。

①企业规模

依据规模效益理论,规模对企业绩效有重要的影响,这是不争的事实。直接体现在对企业经济总量的影响。另外,规模带来的协同效应也对企业效率的提升有着重要的作用。为了便于回归分析本文确定企业规模为企业资产总值取对数。计算公式为:企业规模=LOG(企业资产总值)。

②资产负债率

资产负债率与企业的经营绩效直接相关,负债率高企业将来偿还的要多风险较大,导致再融资困难;资产负债率低,表明企业没有充分进行资本运作,成长能力会受限。为了消除企业的资本运作对经营绩效的影响,本文确定资产负债率为控制变量。计算公式为:企业资产负债率=(企业负债总额/企业资产总额)*100%。表1为本文实证研究过程中用到的变量及其测量方法的汇总。

表1 实证研究变量及其测量方法汇总

本文针对已披露的35家东北地区上市企业2011年年报信息进行研究。之所以选择东北地区的企业为研究对象,数据的可获性是本文研究时必须考虑到的问题,企业所处的文化背景、经营环境和区域政策相似,本文在做实证分析时不用考虑这些因素的影响。结合本文要研究的问题和上市企业的数量,本文把研究样本的数量确定为35个。本研究提出下列假说:

假设:企业的管理层持股比例对企业绩效有正向的影响关系。

基于以上假设给出如下多元线性回归模型(μ为误差项):

绩效变量=β1+β2*(自变量)+∑β3*(控制变量)+μ

2 上市企业管理层持股比例与企业绩效实证检验

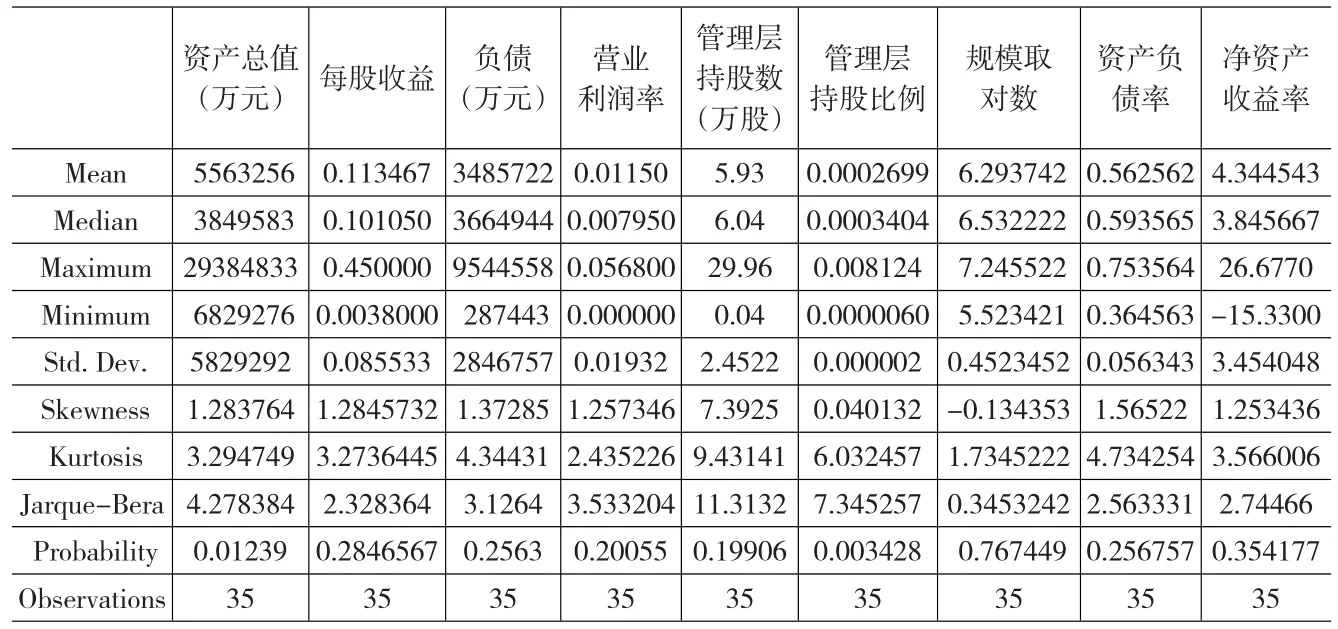

2.1 描述性统计

对统计数据进行描述性分析,分析结果如表2所示。

(l)在反映企业经营绩效的指标中,企业营业利润率的平均值为1.15%,最大值为5.68%,最小值为0;每股收益平均值0.113467,最大值0.45,最小值为0.0038。净资产收益率平均值为4.344;最大值为26.677,最小值为-15.33。企业规模的对数值平均值为6.2937,最大值为7.2455,最小值为5.5234,说明样本企业的规模相当,差距不大;资产负债率体现了不同企业的资本运作能力,它的平均值为56.25%,最大值为75.35%,最小值为36.45%,表明不同企业在融资思路和融资能力上存在一定差别。

表2 描述性统计分析结果

为了确定变量之间是否具有相关关系,在这里采用散点图确定其关系拟合的曲线类型。

图1 散点图

从图1的数据分布情况可以看出,本文所研究的问题属于线性回归问题,因此本文采用多元线性回归分析来进行实证检验。

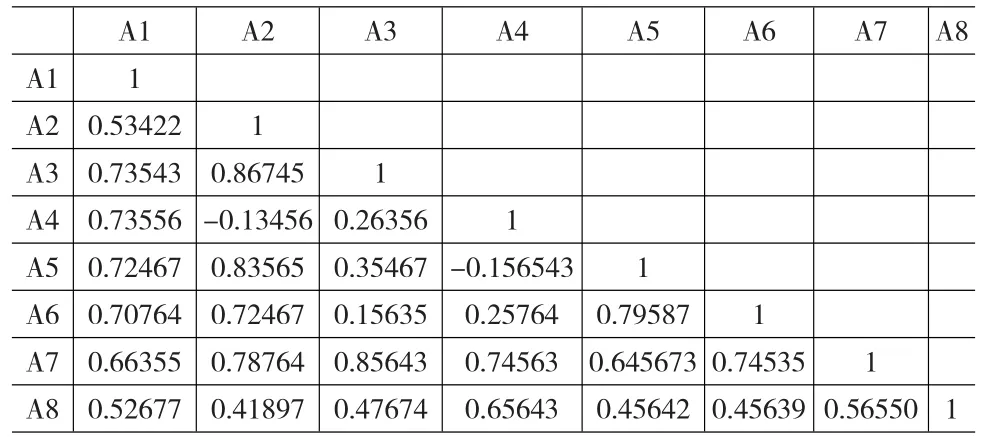

2.2 相关分析

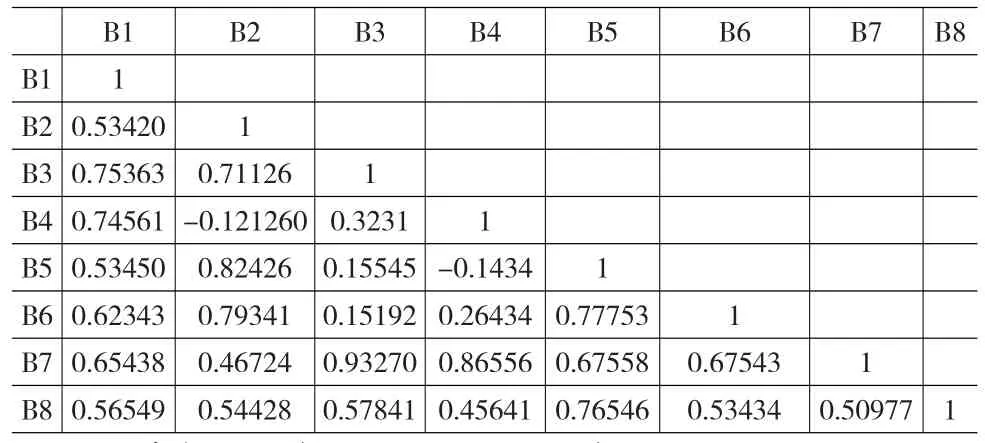

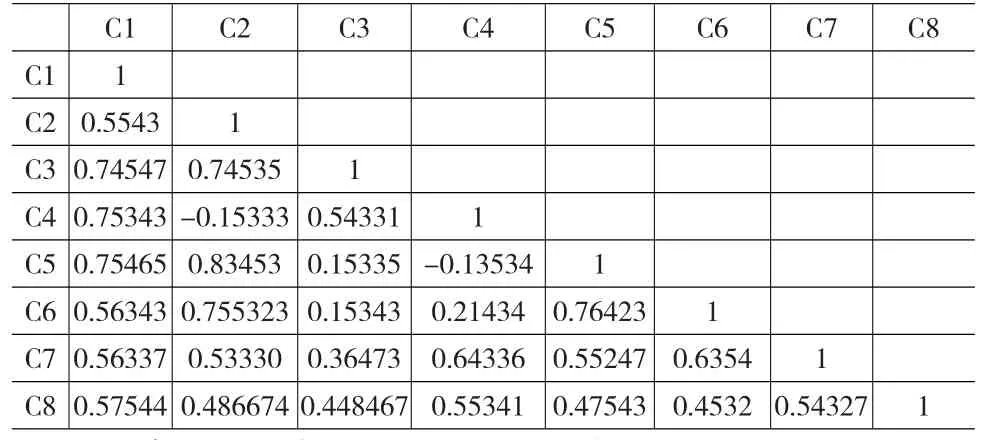

相关分析的目的是初步检查变量之间是否存在相互影响,它反映的是相互作用的可能性。通过相关分析,可以初步判断模型设置或假设是否合理,也可以根据变量相关程度决定是否做共线性检测。本文用spss15.0把所有变量做Pearson相关分析,见表3、表4和表5。分别以主营业务利润率、每股收益和净资产收益率为因变量对测量数据(A1、A2….A8)、(B1、B2….B8)、(C1、C2….C8)进行相关性分析,分析结果如各表所示。变量之间的相关系数均为正值,不存在互斥现象。按照Williams的分类标准,相关系数大于0.7为高度相关,介于0.4-0.7为中等相关,小于0.4为低度相关。

从表3可以看出,主营业务利润率的水平均与管理层持股比例、企业规模以及企业资产负债率具有正向并且统计上显著的相关系数,这一结果说明管理层持股的激励作用明显。从表4可以发现,每股收益的水平均与管理层持股比例、企业规模以及企业资产负债率具有正向并且统计上显著的相关系数,这一结果说明股权激励有利于企业的绩效,从表5可以看出净资产收益率的水平均与管理层持股比例、企业规模以及企业资产负债率具有正向并且统计上显著的相关系数,这一结果说明股权激励有利于企业的绩效。

管理层持股比例、企业规模以及企业资产负债率之间存在的正向而且统计上显著的相关关系,这说明自变量和因变量他们可能共同作用于企业的绩效。

其他变量之间的相关系数很低,说明它们之间存在着一定的关联性,但是均属于低度相关的范围。

通过上述相关分析,本文认为:

各变量之间不存在互斥现象和多重共线性问题。每股收益、主营业务利润率和净资产收益率与企业管理层持股比例相关性大于0.7,反映企业绩效的指标在很大程度上由每股收益、主营业务利润率和净资产收益率决定。两个控制变量的系数在0.4和0.7之间,说明企业规模以及资本结构对企业绩效具有一定程度的影响,但不是决定性的。

表3 样本企业各测量变量间项相关系数

表4 样本企业各测量变量间项相关系数

表5 样本企业各测量变量间项相关系数

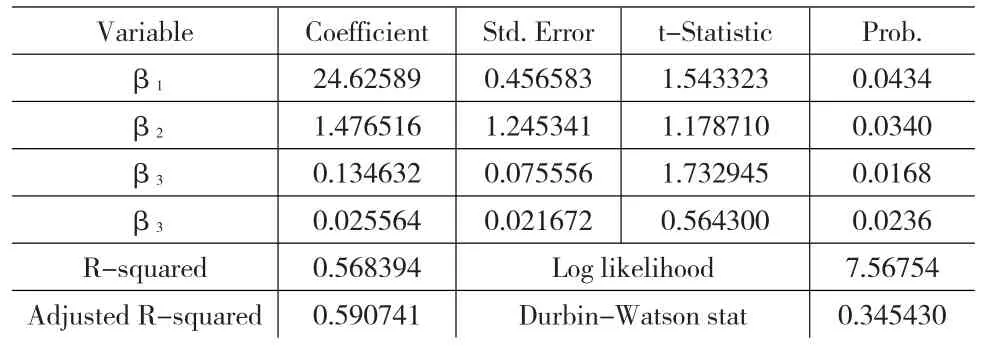

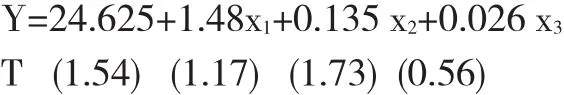

2.3 回归分析

通过相关分析,我们可以了解管理层持股比例与企业绩效的关系符合本文的研究,运用计量经济学软件SPSS15.0采用最小二乘法对假设进行回归检验,估计的结果见表6、表7和表8。从回归分析的结果来看,模型中的估计值与假设预期的符号一致,变量X1、X2和X3的参数在5%的置信水平下都是显著的,可以证实所提出假设,说明变量X1、X2和X3对因变量Y有很强的解释能力。模型估计结果表明:管理层持股比例对企业每股收益、主营业务利润率和净资产收益率产生了显著影响。平均而言,管理层持股比例得分每提高1%,每股收益相应地提高1.65%,主营业务利润率相应地提高3.73%,净资产收益率相应地提高2.21%。

表6 回归结果

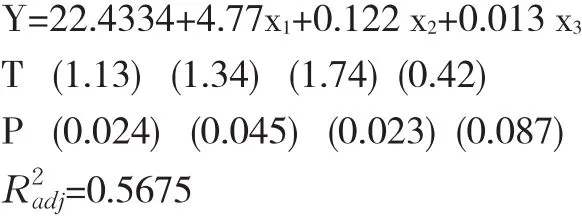

据此可得到如下回归方程:

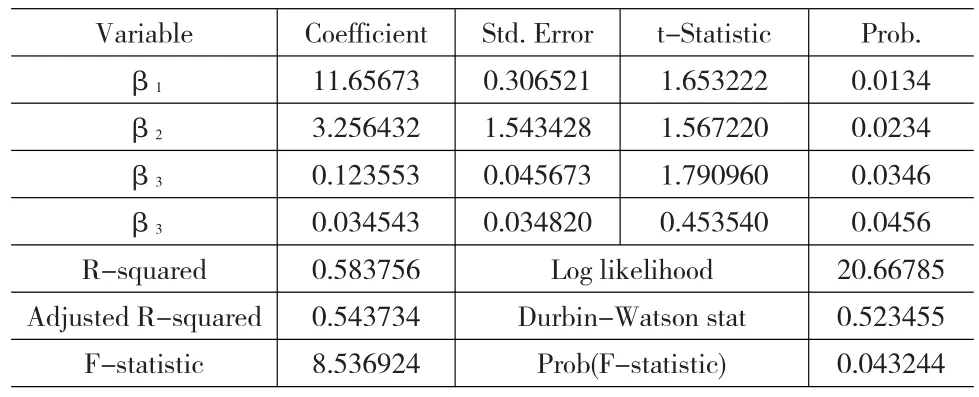

表7 回归结果

据此可得如下回归方程:

表8 回归结果

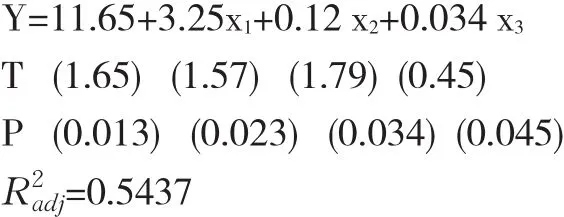

据此可得如下回归方程:

3 结论

本文把所研究的样本用三个模型来检验,引入数据对其进行多元回归分析得出结论:管理层股权激励对经营绩效的影响是正向的。

(1)从分析结果来看各模型的R-Square均在0.4~0.6之间,说明模型的整体解释能力在40%~60%之间,这符合回归分析的要求。回归系数均通过了显著性检验。这表明,管理成持股情况与企业绩效密切相关:即在其他条件不变的情况下,管理层持股比例越高则企业的绩效趋向越好。

(2)总体来看,样本上市企业的回归模型具有较好的显著性,F值分别达到了8.67、8.64和8.54(p<0.05)。整体模型拟合度达到了显著水平说明管理层持股比例与企业绩效有较显著的影响。从回归分析结果来看,三个模型的DW值处于0~4之间,说明各模型不存在自相关问题。可以得出企业管理层持股比例与企业绩效成正相关的关系。

(3)反映企业规模的控制变量总资产的自然对数与企业绩效呈正相关关系,而反映财务杠杆的资产负债率与公司绩效呈负相关关系,并且总资产的自然对数、资产负债率都通过了0.05的显著性检验,说明企业规模以及财务杠杆对企业绩效具有显著影响。

事实上大部分关于管理层持股比例与企业绩效的实证研究中回归方程的拟合优度普遍不高,主要因为管理层的激励只是影响企业绩效的一部分原因,并不能代表对经营绩效的全部影响。本文是为了验证管理层持股对企业绩效的影响,并不是要建立一个关于企业绩效的标准计量模型,因此拟合优度情况并不会影响本文对回归结果的解释。

股权激励在我国现行环境下运作还有一定实际困难,旨在通过管理层激励的方式来提升企业绩效的探讨已经有了很多。有几个问题尚需解决,第一,股票来源问题。在国外实行股权激励的公司必须储备一定数量的股票,为股权持有者行权时所用。国外公司往往通过发行新股或回购部分股票来做到这点。目前我国对发行新股有严格限制,《公司法》中明确规定上市公司不能回收股票,除非注销股份。按这样的规定公司不能持有自身股票,因此现有的制度在很大程度上限制了股权激励的空间。第二,利益对现机制。一方面,股权激励必须设置流通障碍否则可能导致短期套现获利的情况。另一方面,如果股权长期不能变现,股票增值的收益只能停留在账面上,期激励作用同样会削减。而《公司法》规定,高级管理人员任职期间,不得转让其持有的股份,在如此严格的限制下,利益兑现必然破费周折。第三,二级市场的不规范和非理性。在波动剧烈和不成熟的市场下,企业管理者很难对自己的收益作出正确的预期,推行经理人持股就可能不会发挥人们所期待的激励效果。

[1]Thomsen S,Pedersen T.Onwership Structure and Economic Performance in the Largest European Companies[J].Strategic Management Journal,2000,(21).

[2]Johnson S,Kaufmann D,McMillan J,et al.Why do Firms Hide? Bribes and Unofficial Activity after Communism[J].Journal of Public Economics,2000,(76).

[3]Lucian Bebchuk,Jesse Fried,Pay without Performance:the Unfulfilled Promise of Executive Compensation[M].Cambridge:Harvard University Press,2004.

[4]曹兴,邬陈锋,彭耿.基金经理激励:关于委托组合管理研究的评述[J].中南大学学报(社会科学版),2010,(1).

[5]陈颖,贺勇.我国股权激励的发展历程与现状[J].邵阳学院学报(社会科学版),2011,(3).

[6]张宗益,宋增基.中国公司治理理论与实证研究— —国家杰出青年基金项目(70525005)回溯[J].管理学报,2011,8(3).

[7]李小辉.当代社会发展战略演进的终极价值取向探析[J].邵阳学院学报(社会科学版),2010,(6).

[8]周翼翔.公司治理机制动态内生性的研究评述[J].中南大学学报(社会科学版),2011,(5).