保险集团获准发债 融资能力提升

2013-02-18汤巾

汤巾

监管的“松绑”进程仍在继续。

1月18日,中国保监会下发《保险机构销售证券投资基金管理暂行规定(征求意见稿)》,表示符合条件的保险公司、保险经纪公司和保险代理公司可办理基金销售业务。据兴业证券测算,假设保险机构销售的基金份额为5%,预计增厚行业利润约1.1%。

紧接着1月22日,保监会发布公告,对《保险公司次级定期债务管理办法》修改征求意见。原管理办法于2011年10月19日公布实施,只允许依照中国法律在中国境内设立的中资保险公司、中外合资保险公司和外资独资保险公司发行次级债,明确规定“保险集团(或控股)公司不得募集次级债”。而此次修改为:“保险集团(或控股)公司募集次级债适用本办法”,即保险集团(或控股)公司今后将可以募集次级债。

新规提升险企融资能力

在保监会2011年公布次级债管理办法时,在关于是否允许保险集团发行次级债的问题上就有争议。保监会当时不允许保险集团发行次级债,主要目的是希望募集次级债的资金能够切实充实到集团下属的子公司里。中银国际认为,在保监会公布的保险集团偿付能力计算方法中,明确指出,集团账目上的长期股权投资(即保险集团对附属公司的投资)必须作为“内部重复计算的资本”,在计算集团偿付能力时予以扣除。因此从这个角度看,2011年的管理办法中关于不允许保险集团发行次级债的规定,是不必要的。

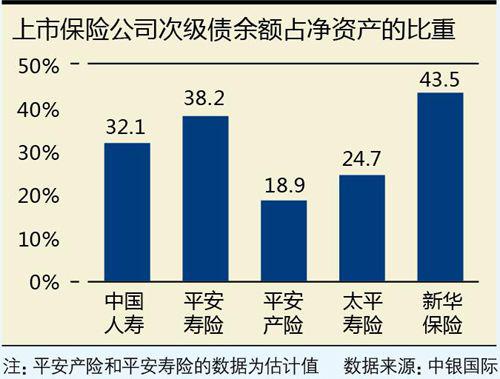

兴业证券认为,旧规对保险公司融资能力的限制太大,自2011年以来股票市场连续两年的持续低迷致使保险公司偿付能力面临威胁,各家保险机构发行次级债融资以补充附属资本,由于次级债补充附属资本的额度不能超过保险公司上年末净资产的50%,因此部分保险公司如平安寿险次级债规模已经接近上限。由于保险集团的净资产要高于旗下子公司,如果保险集团可以募集次级债,保险集团募集的次级债可用于补充旗下产寿险公司的附属资本,则可大幅提高保险公司的融资额度。

2012年保险公司次级债的审批通过规模为731亿元,较2011年次级债获批发行规模增长26.6%。2012年的次级债融资潮中,发行主体主要是上市险企,非上市险企极少出现。新规对于保险公司的影响,招商证券认为,目前上市保险公司基本上对资本金的需求压力较小,次级债规模降至50%红线的新华保险又难收益于此,新规利好于平安、太保等多元化经营的公司。

兴业证券还提出,目前征求意见稿中未明确保险集团与旗下子公司累计发行次级债的融资额度的具体规定,即到底是集团与旗下子公司各自发行次级债累计额度不能超过其各自上年末净资产的50%,还是集团与旗下子公司发行次级债的总额累计不能超过该集团上年末净资产的50%,还没有明确说明,“但我们认为前者对保险公司的偿债能力构成较大风险,后者的概率更大”。

2012年保费收入增长8%

近日,保监会发布了2012年保险行业的经营数据。

2012年,保险市场全年保费收入1.55万亿元,同比增长8%。产险业务继续保持较快发展,保费收入5331亿元,同比增长15.4%;寿险业务呈现回升态势,保费收入8908亿元,同比增长2.4%;健康险保费收入862.8亿元,同比增长24.7%;人身意外险保费收入386.2亿元,同比增长15.6%。保险公司总资产7.35万亿元,较年初增长22.9%。

全行业偿付能力总体充足,偿付能力不达标公司由5家减少到2家,产险公司首次实现全部达标。寿险公司退保金1198.1亿元,退保率为2.76%,低于5%的警戒线。市场秩序有所好转。保险公司依法合规经营意识不断增强,业务和财务数据真实性逐步提高。

据兴业证券统计,2012年,国寿、平安人寿、太保人寿、新华保险分别实现保费收入3227亿元、1287.17亿元、935亿元和977.19亿元,同比增速分别为1.4%、8.2%、0.3%和3.1%。从12月单月保费收入数据来看,国寿、平安人寿、太保人寿和新华保险12月份保费收入分别为239亿元、95.9亿元、54亿元和55亿元,同比增速分别为39.8%、7.3%、1.9%和-8.8%。12月份保险公司寿险保费增速表现呈现出较大的差异:太保增速较上月略有上升;得益于银保高增长,国寿增幅高达39.8%;平安、新华保费增速则较上月有所下降,主要与险企提前为2013年开门红做准备有关。

和寿险相比,产险保费增速有限。平安产险和太保产险保费收入分别为987.86亿元和696亿元,同比分别增长18.5%和13%,增速基本与前11个月步调一致,平安产险和太保产险12月单月保费分别为95.1亿元和68亿元,单月增速分别为9.9%和19.3%,平安增速环比有所下降,太保增速则环比提升。