制造业上市公司资本结构的影响因素分析

2012-10-10程江艳

程江艳

制造业上市公司资本结构的影响因素分析

程江艳

本文以我国深交所制造业上市公司为样本,在借鉴和总结以往数据和理论的基础上,研究制造业上市公司的融资状况,通过验证制造业上市公司是否符合如融资优序理论等相关理论以探究公司资本结构的影响因素。采用SPSS统计软件,将资本结构与盈利能力、企业规模、成长性和非债务税盾进行回归分析,得出相关结论以验证相关资本结构理论。

制造业;资本结构;理论;影响因素

制造业是国民经济的核心,当“中国制造”享誉全球时,也是中国制造业要进行产品结构优化以及技术创新之时,而这亟需政府给予相关的政策和资金支持,以及社会各界大力提供融资支持。

一、理论分析

(一)制造业上市公司融资状况分析

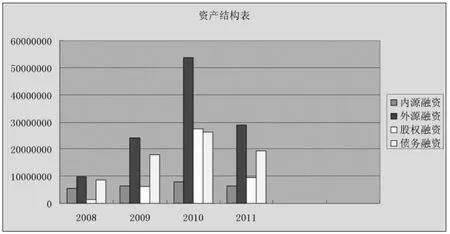

上市公司融资的来源可分为内源融资和外源融资。内源融资是指将本企业的留存收益和折旧转化为投资的过程;外源融资是指吸收其他经济主体的资金转化为本公司投资的过程。本文将扣除盈余公积后的所有者权益变化视作股权融资的结果,将企业负债的变化视为负债融资的结果。选取深交所制造业上市公司2008-2011年四年的数据,对以上指标进行统计,其结果如下表,从而反映了制造业的总体融资性状况。

由图表我们可以发现:

1.内源融资筹集到的资金约占总融资的18.42%,说明公司自我积累能力差;外源融资平均占比达到了81.58%以上,其中债务融资筹集的资金占总融资的50.41%,而权益融资为31.17%。可见,在考虑融资手段时,制造业上市公司会较多地依靠外源融资并且偏重于依靠债务融资。

2.内源融资金额在四年里稳中有升,外源融资金额等呈现倒U型走势,这说明内源融资在资本市场上表现更加稳健,是企业生存与发展不可或缺的重要组成部分。上市公司应该利用好内源融资这一融资方式。

(二)研究假说的提出

本文试图在国内外已有研究的基础上,运用当前可以获得的有关数据资料,对制造业上市公司资本结构影响因素进行了实证研究,以对有关假说进行检验。根据国内外已有研究成果,我们提出如下假说:

假说1:获利能力与资本结构负相关。

融资顺序理论:“融资顺序理论”(pecking financial order theory)是由Mayers(1984)提出,该理论认为企业的融资决策是在综合各种因素如控制权的分散与财务成本根据成本最小化的原则依次选择不同的融资方式,即首先选择无交易成本的内源融资如经营利润的积累;其次选择交易成本较低的债务融资,对于信息约束条件最严格,并可能导致企业控制权分散与价值被低估的股权融资方式则被企业排在末位。

陆正飞、辛宇(1998),吴林江、冯根福、刘世彦(2000),韩慧博、吕长江(2001)的研究都得出获利能力与资本结构负相关的结论,莫生红(2009)通过对家电行业上市公司的数据样本进行实证分析得出家电行业上市公司的资本结构与其盈利能力之间存在显著的负相关关系,左亮(2009) 选取了2001年1月1日至2006年12月31日上海证券交易所270家上市的制造业公司财务数据进行实证研究,得出盈利能力与资产负债率呈负相关关系。

假说2:企业规模与资本结构正相关。

信息不对称理论是指在市场经济活动中,各类人员对有关信息的了解是有差异的,掌握信息比较充分的人员,往往处于比较有利的地位,而对于信息贫乏的人员,则处于比较不利的地位。根据信息不对称理论可知,公司内部经营者要比股东获得更多的信息,从而导致了逆向选择现象。

陆正飞、辛宇(1998)就沪市1996年上市公司(包括A、B股上市公司)进行资本结构影响因素实证研究,发现以主营业务收入的自然对数表示的企业规模对资本结构的影响并不显著。李善民、苏赟(2000)、孔庆辉、孔建华(2011) 实证研究发现企业规模是影响资本结构的重要因素。刘志彪、姜付秀、卢二坡(2003)发现以企业收入的自然对数表示的企业规模对资本结构有显著正相关。李鹏飞(2005)的实证研究显示,对于大多数行业来说,企业规模对企业负债率并没有足够的解释力,对于企业规模对负债率在某些年份的线性解释能力较强的行业来说,会得到解释能力随时间的波动较大的结论。

假说3:成长性与资本结构正相关。

代理成本理论的创始人詹森和麦克林认为,企业资本结构会影响管理者的工作努力程度和其他行为选择,从而影响企业未来现金收入和企业市场价值。债务作为一种担保机制能够对管理者起到更强的激励作用,因为这种机制能够使经理们努力工作做出更好的投资决策,从而降低代理成本。

陆正飞、辛宇(1998)认为成长性强的公司往往有着良好的发展前景,因此通常不愿过多地发行新股,以免分散老股东控制权并稀释每股收益。Baskin(1989)也认为公司的快速成长离不开财务杠杆的支持,他从美国最大的500家公司中选取378个样本,研究发现不管是否存在最优资本结构,公司的负债都与成长性直接正相关。杨广领(2008)、任晋和侯文亚(2011) 通过实证研究得出我国上市公司成长性与资本负债率呈正相关关系。

假说4:非债务税盾与资本结构负相关。

根据权衡理论,企业可以通过增加负债进行抵税从而增加公司价值。折旧与负债融资所产生的节税利益是可以互相替代的。因此,如果折旧等非负债税盾在其预期的现金流量中所占比例较高,企业就会无须过多考虑负债节税利益,进而导致负债减少。

DeAngelo和Masulis(1980) 发现并不只有负债融资能减少公司净利润起到抵税作用。公司非债务税盾与融资行为所产生的节税利益是可以相互替代的,所以,如果公司有较多的折旧等非债务税盾时,负债的动机便会消弱,即负债与非债务税盾比例呈负相关关系。这一因素的实证研究国内与国外学者的意见大致相同。Collinsand Hribar(2001)对NASDAQ上市公司进行研究发现非债务税盾会增加现金流量,从而减少企业通过债务引入的现金流量,即负债与规模负相关税盾与资本结构负相关。国内对创业板的研究中,周健飞、章华(2011)陈德萍、陈永圣(2010)也得出一致结论。

二、实证研究

(一)数据来源

本文将深交所上市的制造业行业上市公司为样本,选取2008年~2011年批露的数据。剔除ST公司及数据不全的公司。共得出2008年样本426家,2009年483家,2010年636家,2011年511家。数据来自国泰安数据库,采用SPSS18.0软件进行分析。

(二)相关变量的描述性统计

表1 相关变量的描述性统计

(三)构建模型

本文主要采用SPSS统计软件分别样本盈利能力,企业规模、成长性、公司的非债务税盾与资本结构的6个指标作了一元线性回归分析。被解释变量的六个指标分别设为 y1、y2、y3、y4、y5和y6,解释变量的四个指标分别设为x1、x2、x3和x4。其基本模型为:

从表1的统计描述中,我们可以看出样本公司的平均资产负债率为42.66%,且资本结构的6个指标中除总负债/股东权益的标准差为8.8992以外,其它几个指标的准差均比较小,说明样本公司整体行业性的资本结构比较稳定。其中在债务融资中流动负债占86.81%,非流动负债占13.19%。说明企业更多的是依靠短期融资而不是长期融资。其长期融资中,最小值为0.0000,说明有些公司根本就没有长期债务。这主要是由于我们的样本是深交所的制造业有关,与上交所上市公司相比规模会比较小,则企业向银行代替融资的途径会比较困难。四个自变量指标中资产增长率标准差比较大为0.5053,明说样本公司的成长性波动较大。其它的几个指标准差较小,水平较为平均。

三、回归结果分析

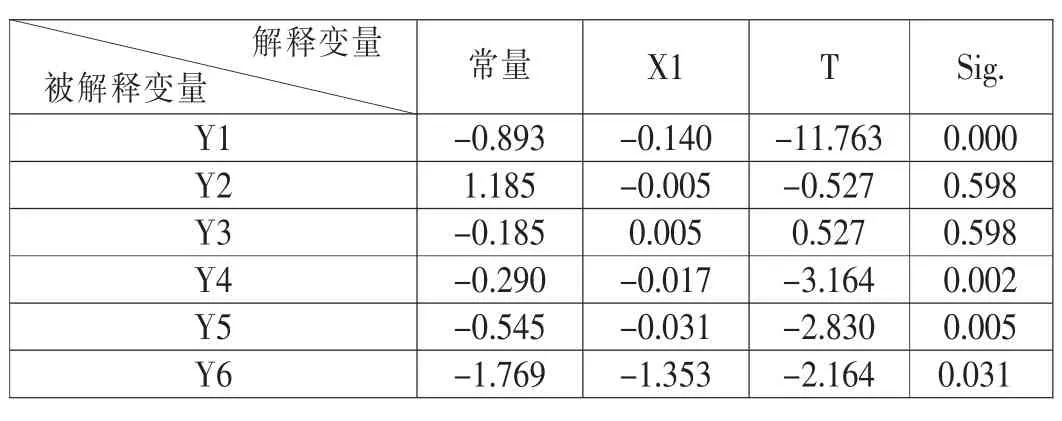

(一)盈利能力

从表2可以看出,除了非流动负债/总负债以外,总负债/总资产,流动负债/总负债,非流动负债/总资产,非流动负债/非流动资产,总负债/股东权益与盈利能力都是呈负相关,支持假设1。所以,从实证分析可以看出,该结果是支持假设1。

表2 盈利能力与资本结构比率回归结果

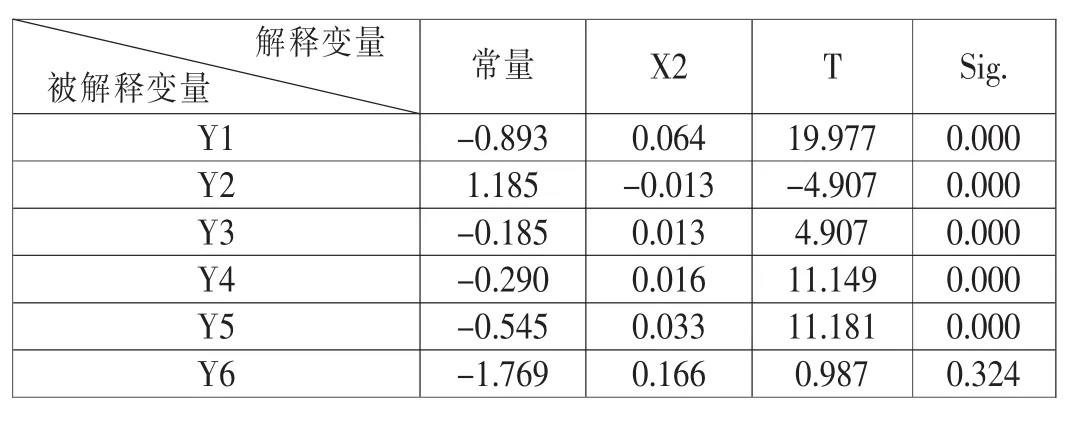

(二)企业规模

从表3可以看出,除流动负债/总负债之外,资产负债率、长期债务占总债务比重、长期债务占总资产比重、长期债务占非流动资产比重、产权比率与企业规模都呈正比,支持假设2。在市场经济活动中,由于企业规模的大小不同,则它们所获取的信息是处于不对称的状态。相比小规模企业,大规模企业由于信息透明度更高则更容易获得债务资本,使资本结构提高,因此从结论中可以看出,除流动负债/总负债比率外,其它与企业规模成正比。流动负债/总负债之所以与企业规模成负相关的原因,根据信息不对称理论可知,由于企业规模对资本结构有双重影响,规模大的企业承受风险能力更强,故会倾向于高负债,而小规模的企业面临更大的破产风险,它会选择短期债权融资,所以流动负债/总负债与企业规模会成负相关。因此,从该回归结果可以看出其符合假设2。

表3 企业规模与资本结构比率回归结果

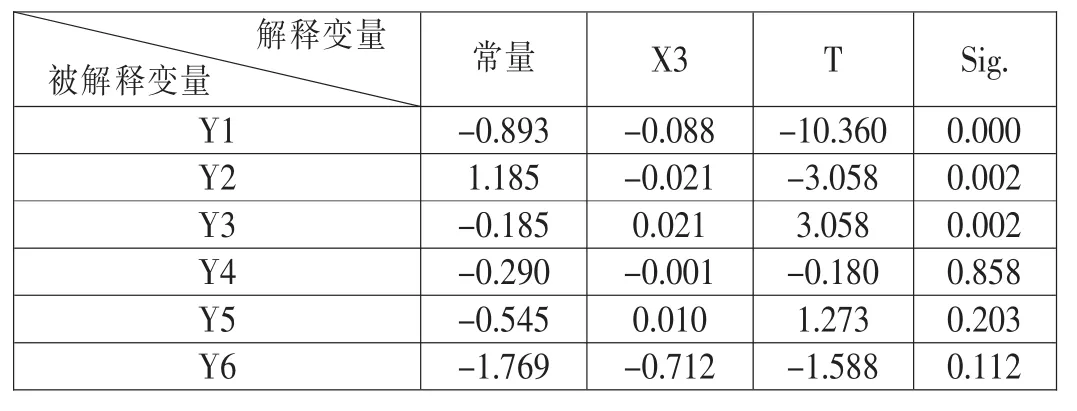

(三)成长性

从表4可以看出,非流动负债/总负债、非流动负债/非流动资产与成长性呈正相关,部分呈负相关,因此不能完全支持假设3。根据回归结果可以看出y4,y5,y6的Sig>0.05,说明它们的相关性不显著,因此该分析结果没有意义,不具有代表性,因此不支持假设3。

表4 成长性与资本结构比率回归结果

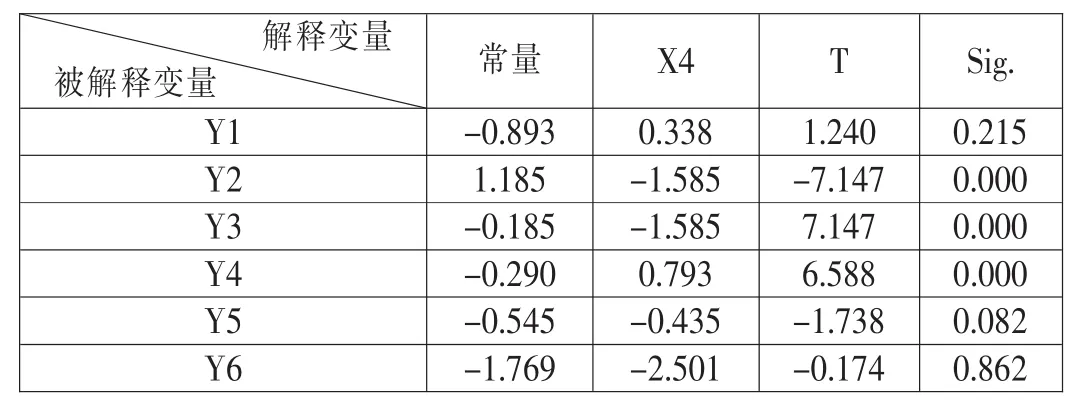

(四)非债务税盾

从表5可以看出,总负债/总资产、非流动负债/总资产与非债务税盾呈正相关,其它与非债务税盾呈负相关。从中可以看到在6个被解释变量中非债务税盾与资本结构的6个指标系数可见在较高的显著性水平下,非债务税盾与资本结构负相关。这说明更高的折旧对税收的影响将会引起负债对税收的节税作业,即企业的非债务税盾越强,那么管理层通过债务来节税的动机越弱,从而正明了权衡理论。

表5 非债务税盾与资本结构比率回归结果

四、结论

本文以深交所上市公司的制造业为样本,首先统计其融资性状况,发现内源融资比较少,而主要是外源融资,其中外源融资中债务融资占有比重较高而股权融资较低。在后面对资本结构影响因素的分析中我们发现企业的获利能力与资本结构负相关。这说明盈利能力越强那么企业首先是内部融资而后进行债务融资。从而验证了融资优序理论。资本结构与企业模型负相关,支持了信息不对称理论;成长性与企业规模负相关,不能完全支持代理成本理论。非债务税盾与资本结构负相关,不能支持权衡理论。

[1]Baskin J.An empirical investigation of the pecking order hypothesis[J].Financial Management 1989,18(1):26-35.

[2]陆正飞,辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究,1998,(8).

[3]李善民,苏赟.影响中国上市公司资本结构的因素分析[C].中国资本市场前沿理论研究文集.北京:社会科学文献出版社,2000.

[4]刘志彪,姜付秀,卢二坡.资本结构与市场竞争强度[J].经济研究,2003,(7).

[5]张春姹,赵经华.首批28家创业板公司资本结构特征及其主要影响因素实证研究[J].金融论坛,2010,(5).

[6]杨文娟.首批创业板上市公司资本结构特征分析[J].武汉商业服务学院学报,2010,(4).

[7]杜夾.从现代企业资本结构理论看我国上市公司的资本结构问题[J].研究与探索,2002,(2).

[8]张锐,顾丽春.从债权资本利用的角度浅议我国上市公司资本结构与西方资本结构理论的背离[J].云南农业大学学报,2008,(12).

[9]王忠文,冯涛.国外资本结构理论综述及我国上市企业资本结构问题分析[J].学术论坛,2007,(9).

[10]袁卫秋.静态权衡理论与啄食顺序理论的实证检验[J].数量经济技术经济研究,2004,(2).

[11]梁杰,张悦.辽宁装备制造业资本结构影响因素研究[J].商业经济,2010,(10).

[12]刘一等.浅析制造业企业资产结构的影响因素[J].东方企业文化,2010,(8).

[13]黄俊君.上市公司资本结构影响因素实证分析 [J].商业时代,2009,(18).

[14]李映照,陈妮娜.我国制造业上市公司资本结构的影响因素研究[J].统计与决策,2005,(10).

[15]陈柳钦.西方新资本结构理论综述[J].区域金融研究,2010,(1).

[16]张佳倩.亚太国家静态权衡理论的实证检验[J].广东财经职业学院学报,2006,(2).

[17]臧悦.优序融资理论中国应用之谜[J].财经视点,2011,(6).

[18]陈小利,刘莉莉.制造类上市公司资本结构影响因素的实证分析[J].业务技术,2009,(7).

[19]左亮.中国上市公司制造业资本结构影响因素研究[D].西南财经大学,2009,(11).

[20]任晋,侯文亚.我国上市公司成长性与资本结构关系分析—房地产上市公司的实证分析[J].经济论坛,2011.

[21]李鹏飞.企业规模与资本结构:基于中国上市公司的实证研究[J].中国海洋大学学报.2005,(6).

[22]孔庆辉,孔建华.宏观经济波动、公司规模和资本结构选择[J].哈尔滨商业大学学报(社会科学版),2011,(3).

责任编辑:姚 旺

F224

B

1671-6531(2012)08-0047-03

程江艳/福建省信息职业技术学院讲师(福建福州350003)。