不同企业所得税会计处理方法的比较分析

2012-09-19陈爱霞

陈爱霞

(江苏城市职业学院,江苏 南京 210013)

我国现行的企业会计法规分别对各类企业的所得税会计处理方法作了规定,对于非上市公司的企业,其适用的所得税会计处理方法具有可选择性。论文通过对各种法定的所得税会计处理方法进行比较分析,针对不同企业提出相应的所得税会计处理方法建议。

我国目前在各类企业中施行的企业会计制度有:1.《小企业会计准则》(2013年1月1日起实施,原执行的是《小企业会计制度》)在小企业中实施执行;2.《企业会计制度》于2001年1月1日起在大中型企业执行;3.《企业会计准则》于2007年1月1日起在上市公司执行,2008年鼓励大中型企业执行。

《小企业会计准则》、《企业会计制度》、《企业会计准则》分别对各类企业的所得税会计处理作了不同的规定:1.《小企业会计准则》规定小企业应采用应付税款法核算所得税;2.《企业会计制度》要求企业根据具体情况选择采用应付税款法或纳税影响会计法进行所得税核算,同时还规定采用纳税影响会计法的企业,可以选择采用递延法或损益表债务法进行核算;3.《企业会计准则》要求对所得税的会计处理采用资产负债表债务法。

一、不同企业的所得税会计处理制度比较

二、不同企业的所得税会计处理方法比较

应付税款法要求所得税费用按税法计算,将本期会计利润与应税所得之间的差异造成的纳税影响额直接计入当期损益,而不递延到以后各期。

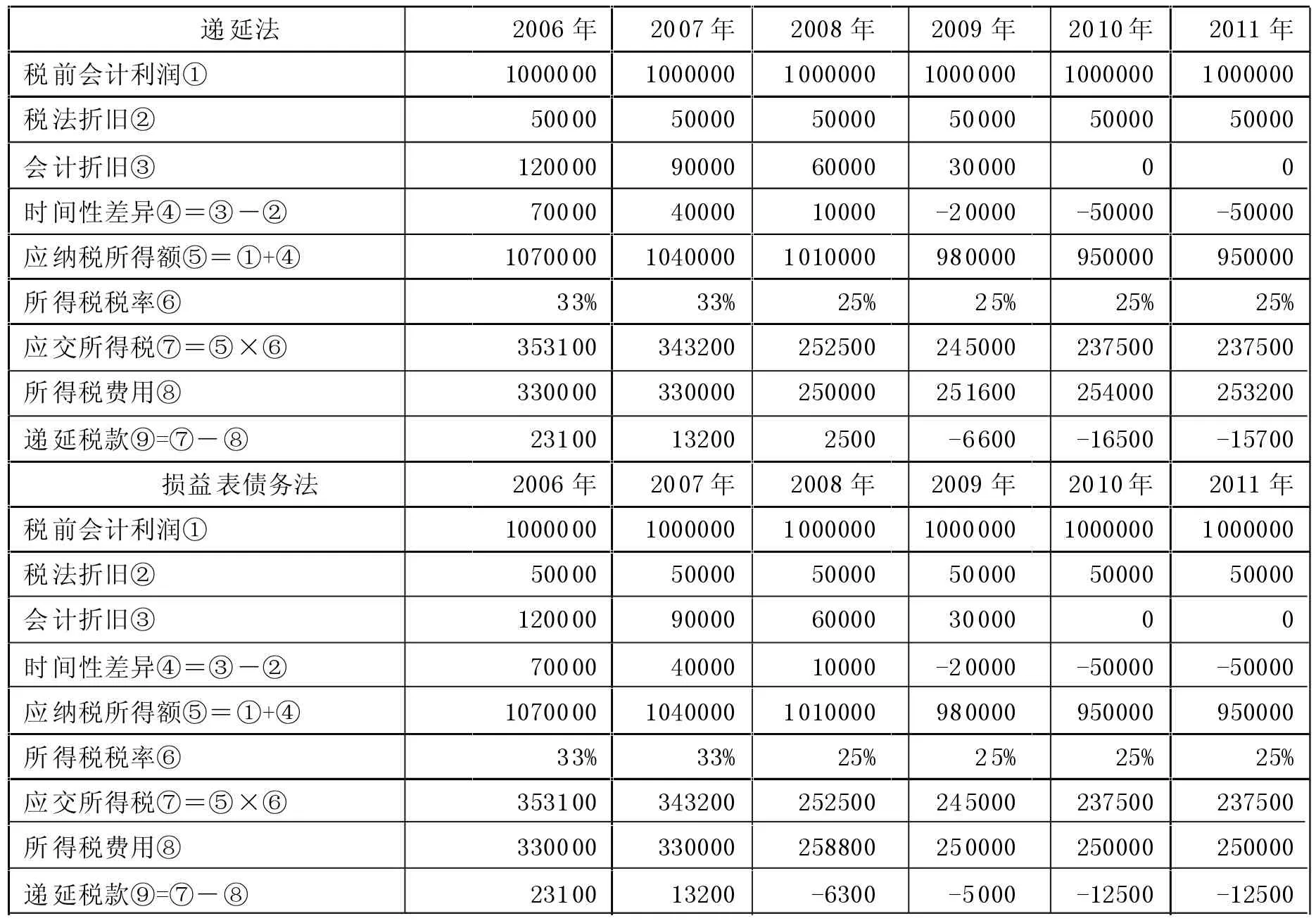

纳税影响会计法对永久性差异的处理与应付税款法相同,但要求时间性差异对所得税的影响金额,递延和分配到以后各期,其分为递延法和损益表债务法。递延法将本期发生的时间性差异对所得税的影响用现行税率计算,以前发生而在本期转回的时间性差异影响所得税金额用前期发生时的税率计算。损益表债务法将本期发生和转回的时间性差异对所得税的影响都用现行税率计算,且当税率变动时,对以前确认的递延税款账面余额要进行调整。

资产负债表债务法中涉及两个关键性指标:计税基础和暂时性差异。计税基础是一项资产或负债在计税时归属该资产或负债的金额。暂时性差异,是指资产或负债的账面价值与其计税基础之间的差额,它包括所有的时间性差异和非时间性差异。同时,按照暂时性差异对未来期间应税金额的影响,分为应纳税暂时性差异和可抵扣暂时性差异。论文通过以下两个例子对上述四种所得税会计处理方法进行比较分析:

例1:假设某企业在2006年年初购入一台新设备,价值300000元,预计无残值。会计上按年数总和法计提折旧,折旧年限为4年;税法上规定采用直线法计提折旧,折旧年限为6年。假设该企业从2006年至2011年每年实现税前会计利润1000000元,2006年、2007年所得税率为33%,2008年—2011年所得税率为25%。

下面分别用应付税款法、递延法、损益表债务法和资产负债表债务法四种方法对此例进行所得税会计处理,如附表1、附表2所示。

例2:企业固定资产的账面价值为10万元,重估的公允价值为20万元,会计和税法都规定按直线法计提折旧,剩余使用年限为5年,无残值。会计按重估的公允价值计提折旧,税法按账面价值计提折旧。假设该企业每年实现税前会计利润500000元,所得税率为25%。

下面分别用损益表债务法和资产负债表债务法对此例进行计算,如附表3所示。

三、结语

通过上述两个例子中各所得税会计处理方法的计算结果来看,应付税款法因为不确认时间性差异对未来所得税的影响,本期发生的时间性差异不单独核算,其当期所得税费用等于当期应交所得税,与纳税影响会计法计算的结果有明显差别(如例1所示)。递延法和损益表债务法的会计处理过程及结果在税率不变的情况下完全相同(如例1中2006-2007年所示),只是在税率变动的情况下,两者计算的所得税费用和递延税款才有明显的差别(如例1中2008-2011年所示)。损益表债务法与资产负债表债务法在处理时间性差异时,两种方法计算的所得税费用结果是相同的(如例1所示),但是对非时间性差异的暂时性差异会计处理上,损益表债务法的核算反映不出这种差异的未来税收影响,类似于永久性差异处理,使两种方法核算下的递延所得税及所得税费用均不相等(如例2所示)。

由此可见,应付税款法操作简单且核算成本低,适合于小企业使用,资产负债表债务法无论是在处理差异所包括的范围上、递延所得税项目的含义上,还是在提供会计信息的全面有用性等方面均优于递延法、损益表债务法,大中型企业应积极选用资产负债表债务法核算企业所得税,以不断改进会计信息质量水平。

表1应付税款法与资产负债表债务法下的所得税会计处理方法计算表

[1]财政部.企业会计准则(2006)[M].北京:经济科学出版社,2006.

[2]陈丽花,黄寿昌,杨雄胜.资产负债观会计信息的市场效应检验——基于《企业会计准则第18号——所得税》施行一年的研究[J].会计研究,2009,(5).

[3]戴德明,张妍,何玉润.我国会计制度与税收法规的协作研究[J].会计研究,2005,(1).

表2递延法与损益表债务法下的所得税会计处理方法计算表

表3不同债务法下的所得税会计处理方法计算表