客户电费回收信用等级评估体系及方法探究

2012-07-06刘爱生

刘爱生

(宁夏电力公司宁东供电局盐池县供电局 宁夏 盐池 751500)

0 引言

客户信用等级评价是客户信用风险管理的核心部分,它是将反映客户信用状况的各种特征加以综合考虑,运用信用评价模型,得到客户信用综合评价值的过程。评估的一般流程如下:

1)确定评估指标体系

根据被评对象的性质、特征及评价目的确定评估指标体系,包括评估指标的分类和层次、评估指标的具体设置、评估标准的确定。

2)收集基础数据

根据评估指标的设置收集评价对象的相关数据,并根据“指标变动方向一致性原则”与“指标同量纲原则”对指标进行预处理。

3)权重确定

4)综合评价

对被评对象的各方面与总体信用状况进行评分并划分级别,以此反映出评价对象的信用风险状况。

1 评估指标体系

1.1 宏观层面影响因素

1)政治、法律等因素。主要包括税法的变革、政治结盟、企业与政府的关系、专利法、环境保护法、政府财政支出、反垄断法律、货币政策、政府法规、国家大选、外国的政治状况、政府预算规模、政府与外国的关系等。

2)经济因素。主要有经济增长速度、利率、汇率和通货膨胀水平等。

3)社会和文化因素。包括社会生活方式的演变、就业预期水平、保护消费者运动、人口年龄分布状况及变化趋势,人口区域迁移情况、平均寿命增长情况、出生率等。

4)技术因素。有国家的研究开发经费支出情况、知识产权与专利保护情况、新技术和新产品开发及向市场转化情况、信息与自动化技术发展可能带来的生产率提高等。

本文用数据挖掘及处理技术采集三峡旅游游记,处理形成游客旅游数字足迹,通过结合实地调研观察对这些数据进行社会网络特征的分析,本文认为三峡旅游经过长期发展有了新的变化,主要表现如下:

1.2 中观层面影响因素

中观层面主要指客户企业所处的产业组织环境。每个行业的产业结构决定了该行业中企业的行为特征,而企业的行为特征,尤其是他们对企业战略的抉择在很大程度上决定了企业的运营绩效。反映企业运营绩效的重要指标是它的利润,在信用管理中,利润被视为还款的保障,因此,中观层面的影响因素通过影响企业的运营绩效来间接地影响其信用行为。以经典的产业组织理论和企业战略理论为指导,可以概括出影响企业信用行为的中观层面因素主要有:

l)行业内竞争激烈程度。根据行业集中度、市场占有率、行业壁垒等经典指标可以将行业按竞争激烈程度分成垄断性行业、竞争性行业、过度竞争行业。行业内竞争激烈程度是影响行业中企业信用行为的一个关键因素。国际专业信用评估机构的研究表明,各行业平均违约水平与该行业的竞争激烈程度成近似正比变化的关系。

2)行业的成长阶段。行业的成长阶段可划分为导入期、成长期、成熟期及衰退期。在行业不同成长阶段的产品、顾客行为、竞争与竞争战略、风险与盈利状况都不同,行业中的各企业所表现的信用行为也不同。研究表明,企业在行业处于导入期、成熟期与衰退期时的信用风险均比处于成长期时大。

1.3 微观层面影响因素

宏观与中观层面的影响因素为企业衡量客户信用风险提供了定性的依据,而微观层面要素则侧重于对客户信用风险的定量化描述,主要包括客户的财务指标与信用记录。

通过客户的财务指标,信用销售的提供者能掌握客户的盈利能力与偿债能力,以此作为信用销售决策的依据。在商业银行对客户的评价系统中,财务评价指标有:销售利润率、销售收入净额、净资产收益率、资产负债率、流动比率、速动比率、现金流量比率等。

信用记录反映的是客户的历史履约情况。在信用管理水平发展较高的国家,企业、个人信用记录的采集由国家征信系统完成,企业与个人的信用记录可以被各自的合作对象查询。这种建立在信息对称基础上的合作能大大降低信用销售者的风险,而我国国家征信系统的建立尚未完善,信用记录指标的设置也没有统一的标准,目前部分开展客户信用评估工作的机构,如:税务部门、金融部门等,都是根据自身评估需要设置客户的信用记录指标,作为决策参考。

2 评估方法

2.1 指标的赋权——层次分析法

层次分析法(AHP)是将与决策有关的元素分解成目标、准则、方案等层次,在此基础之上进行定性和定量分析。该方法是美国运筹学家匹茨堡大学教授萨蒂于上世纪70年代初,在为美国国防部研究“根据各个工业部门对国家福利的贡献大小而进行电力分配”课题时,应用网络系统理论和多目标综合评价方法,提出的一种层次权重决策分析方法。该方法综合了主观赋权法与客观赋权法的优点,既遵循了指标间的客观关系,又包含了专家对指标重要性的判断,因而它的可靠性高,尤其适用于诸如本项目指标数目不庞大的情形。

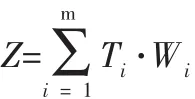

2.2 综合评价——线性加权综合法

2.3 信用等级划分——系统聚类法

客户的信用等级划分是信用评估的最后一个步骤,即采用适当的方法将客户信用的综合评价值划分为几个类别,形成不同的信用级别。

2.3.1 系统聚类法

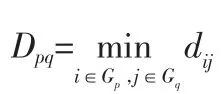

聚类分析是实用多元统计分析的一个新的分支,它的职能是建立一种分类方法,将一批样品或变量,按照它们在性质上的亲疏、相似程度进行分类。本项目中的这批样品即客户的信用风险综合评价值(信用风险指数)。聚类分析的方法很多,本文采用系统聚类法划分不同客户的信用等级。系统聚类法的基本思想是:开始每个对象自成一类,然后每次将最相似的两类合并,合并后重新计算新类与其他类的距离或相近性程度。这一过程一直继续到所有对象归为一类为止。使用者根据实际需要选择类别划分的个数。

2.3.2 欧氏距离

2.3.3 最短距离法

3 结束语

总之,在法律法规尚未完善的环境下,电力企业必须寻求新方法与新手段从源头上控制客户信用风险的发生,这将是短期内防范客户信用风险的有效途径。

[1]于瑞杰.供电企业应收账款管理的研究[D].华北电力大学(北京),2007.

[2]王立群.企业信用管理体系构建研究[D].沈阳工业大学,2006.

[3]李兆艳.供电企业成本费用核算办法及其信息披露的研究[D].华北电力大学(北京),2007.

[4]侯建英.供电企业的客户关系管理(CRM)研究[D].华北电力大学(北京),2008.