人民币汇率变动对居民消费需求的动态影响

2012-04-29周勇陈银忠

周勇 陈银忠

[提 要] 针对当前居民消费需求持续不足,在分析汇率变动对居民消费需求影响机理的基础上,建立了状态空间模型,从动态的角度考察人民币汇率变动对居民消费需求的影响。结果表明:人民币汇率变动对居民消费需求的影响,在2002年后发生了改变,由负向影响转变为正向。结合具体的宏观经济运行对两变量的动态关系进行了解释,并对当前扩大居民消费需求提出相应的建议。

[关键词] 人民币汇率;居民消费需求;状态空间模型

[作者简介]周 勇(1977—),男,江西省招标咨询集团有限公司,经济学硕士,研究方向为经济金融;(江西南昌 330046)陈银忠(1978—),男,四川外语学院国际商学院讲师,研究方向为开放宏观经济、经济增长。(重庆 404100)

一、汇率变动对居民消费需求的影响机理

随着经济全球化的日趋增强,国家间的经济贸易往来越来越紧密。汇率作为本国与国外经济往来的主要经济变量,其变动将会日益深刻地影响到本国的其他宏观经济变量,其中就包括本国居民的消费需求。那么汇率变动是如何影响本国居民的消费需求呢?根据宏观经济学理论,汇率变动对本国居民消费需求影响的途径具体可以总结为:

第一,价格效应。该理论认为汇率变动会引起本国进口商品价格变动,而进口产品作为本国中间投入品和最终消费品的一部分,其价格的变动会直接或者间接地影响到本国的总体价格水平。根据需求原理可得,总体价格水平的变动会导致到本国居民消费需求的变动。本币升值使得进口商品的价格相对变得便宜,进口商品作为本国总需求的一部分,将会导致本国物价总体水平的下降,从而提高了本国居民的消费需求。

第二,收入效应。汇率变动的收入效应主要为:(1)汇率变动会影响到本国商品的出口贸易,例如,本币升值一方面使本国出口的商品变得昂贵,导致商品出口的需求下降,商品出口量减少;另一方面,使得进口产品变得便宜,因此会导致本国居民对进口产品的需求增加,在总需求不变的条件下,必然导致对本国商品的需求减少。其具体分析逻辑为:在本币持续升值的预期下,会促使国外资金的大量流入,从而增加本国的流动性,当这些资金进入资产市场,会导致资产价格的快速上涨,从而由于财富效应,增加了居民的消费需求;(2)由汇率的价格传递理论可知,当本币升值时,会导致本国总体价格水平下降,在名义收入不变的情况下,使得居民的实际收入提高,使得居民的消费需求增加。

因此,可以得出人民币汇率变动对居民消费需求的影响是具有复杂性的。在不同的宏观经济环境下,人民币汇率变动对居民消费需求产生的效应可能会不同。为此,为了深入地研究人民币汇率变动对居民消费需求的影响,我们将通过建立现代计量经济学模型从动态的角度展开探讨。

二、人民币汇率变动对居民消费需求的经验分析

(一)计量经济学模型的建立

基于以上汇率变动对居民消费需求的影响机理,因此为了深入地分析人民币汇率变动对居民消费需求的影响,需要从动态的角度来展开。而基于Kalman滤波技术的状态空间模型,能够根据每次获得的新信息对估计参数进行更新,因此可以动态地刻画人民币汇率变动对居民消费需求的影响。由宏观经济学理论可得,价格水平和居民收入也是影响居民消费需求的主要因素,因此在所建立的计量模型中将这两个影响因素作为研究的控制变量。为此,所建立的状态空间模型具体为:

观测方程:lnxfqt=α+β1tlnreert+β2tlncpit+β3tlnjmsrt+εt

状态方程:βit=βit-1+ut i=1,2,3

其中,lnxfxq为居民消费需求的对数;lnreer为实际有效汇率的对数;lncpi为价格水平的对数;lnjmsr为居民收入的对数。

(二)数据来源及说明

考虑到数据的可获性,选取1994-2010年的季度数据。除人民币实际有效汇率的数据来自于BIS网站外,其它数据均来自于中国经济数据库(CEIC)。以消费价格指数(CPI)同比增长率作为总体物价水平变动的代理变量,由于消费价格指数和人民币实际有效汇率只统计月度数据,因此采用季度内3个月的月度平均值来代替季度数据。另外,居民消费数据只统计了年度数据,而没有季度数据,在此采用二次插值的方法,将居民消费的年度数据转化为季度数据,并用居民消费与GDP的比值,来表示居民的消费需求,同理,以工资总额与GDP的比值来表示居民的收入。人民币实际有效汇率与消费者价格指数均转化为以1994年为100的定基数据,最后对经过处理的各时间序列数据取自然对数。

(三)实证分析

1.数据的检验。采用ADF检验法对各时间序列数据进行平稳性检验发现各时间序列数据均为一阶单整的时间序列数据。

对于同阶单整的时间序列数据,只有在存在协整关系的条件下,由这些序列建立的状态空间模型才具有意义。为此采用Johnson检验法对这些时间序列数据进行协整检验,检验结果表明,这些时间序列数据存在着一个协整关系。

2.状态空间模型的参数估计。使用Kalman滤波方法估计上述建立的状态空间模型,根据AIC和SC准则,结合估计参数的显著性,最终得到状态空间模型的参数估计结果如表一所示。从表3可以看出,状态空间模型的各估计参数在1%的显著性水平下均拒绝零假设,表明所建立的模型具有合理性。

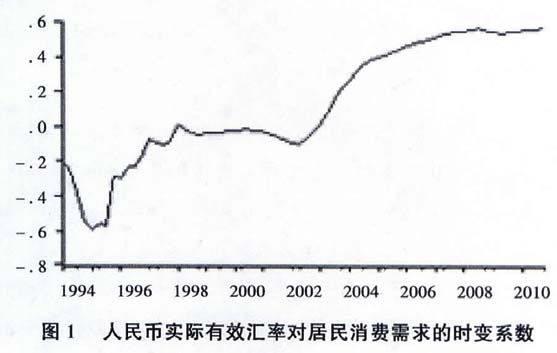

由以上估计出的状态空间模型,可以得到人民币实际有效汇率、物价水平和居民收入对居民消费需求的时变参数,由于观测方程采用的是双对数模型,因此该时变参数,即为时变的弹性系数。为了深入地分析人民币实际有效汇率变动对居民消费需求的动态影响,现将该影响的时变弹性系数绘制如图3所示。

从图1上来观察,人民币实际有效汇率对居民消费需求的时变弹性系数发生了明显的变化,在2002年以前,人民币升值会对居民消费需求产生抑制作用,而2002年以后则具有促进作用。并且在2003年至2008年间,该弹性系数出现了一波快速上升的过程,弹性系数从2003年第1季度的0.016,上升至2008年第4度为0.550,此后弹性系数保持相对稳定。而弹性系数在2002年的这一转折变化,使得研究得到的结论与傅章彦(2008)从静态角度研究得到的结论并不完全一致。2002年以前负的弹性系数所得到的结论与傅章彦(2008)的研究结论不一致,而2002年以后正的弹性系数与傅章彦(2008)的研究结论却是相同的,均认为人民币升值会提高居民的消费需求。

那么是什么原因导致人民币实际有效汇率对居民消费需求的弹性系数产生这样的动态变化呢?主要的原因在于:第一,人民币汇率变动对居民消费需求影响的价格效应较低。国内许多学者,如刘亚等(2008)、项后军等(2011)、郭其友等(2011)等的研究结论都对此提供了验证;第二,在此期间人民币升值并未能改变中国商品出口贸易快速增长的现实,特别是2001年加入WTO以后,出口贸易的快速增长的事实,充分表明人民币升值带来的收入抑制居民消费需求的效应也是很有限。而正是在这两个效应的综合作用下,决定了近年来人民币汇率对居民消费需求的弹性系数的动态变化特征。

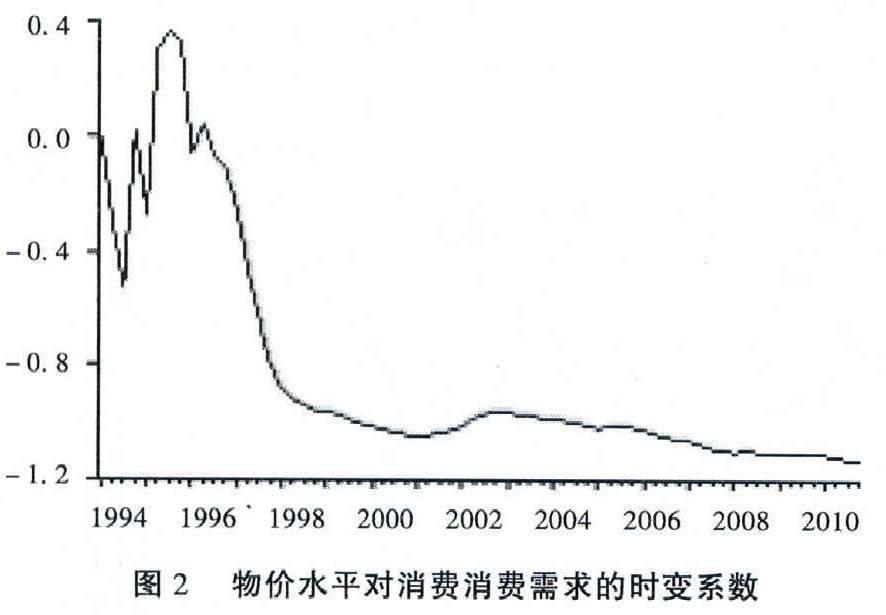

另外,需要值得注意的是物价水平变动对居民消费需求的弹性系数,从图2上看,该弹性系数除个别年份为正外,其他年份均为负,表明物价上涨对居民消费需求的提高具有抑制作用。但是1994-1997年物价上涨对居民消费的抑制作用较小,其中的主要原因可能是该期间物价上涨本身是由于投资过热引起的社会总需求过旺造成的,即物价上涨是由需求的过度扩张造成的。从1997年以后,居民消费需求对物价水平变动的影响逐渐敏感,具体体现为物价水平对居民消费需求弹性系数的绝对值快速增大,而对这一动态变化可能的解释为受亚洲金融危机的影响,1997-1999年中国的经济逐渐出现紧缩,在经济紧缩的背景下,居民的消费需求对物价变动开始变得的敏感。从1997-1999年该弹性系数的绝对值从0.464下降到1.009,此后该弹性系数变化逐步稳定。从弹性的绝对值来比较,近年来居民消费需求对物价变动的敏感程度要远大于人民币汇率变动。还有从居民收入对居民消费需求的时变弹性系数来看,居民收入的增加有利于提高居民的消费需求,这个结论与大部分学者研究得出的结论一致,也与宏观经济理论相吻合。

四、结论及启示

为了分析人民币汇率变动对居民消费需求的影响,文章在分析汇率变动对居民消费需求影响机理的基础上,利用状态空间模型动态地刻画人民币汇率变动对居民消费需求的弹性系数,得出得结论为:(1)人民币汇率变动对居民消费需求的弹性系数,以2002年为界,由负转为正。人民币升值的价格传递效应较低,以及收入抑制作用有限决定了弹性系数动态变化的特征;(2)居民消费需求对物价水平变动的敏感性要远大于人民币汇率变动。而且居民收入的提高对于居民消费需求的增加也具有重要的作用。

基于以上的研究结论得到的启示为:(1)继续推进人民币汇率形成机制改革。虽然从1994年汇率制度改革以来,人民币实际有效汇率已经有了不小幅度的升值。但是根据以上的研究结论,由于汇率形成机制的改革,而带来的人民币升值并不会对居民的消费需求带来不利的影响。因此继续推进汇率制度改革与当前扩大内需宏观经济政策的制定和实施并不冲突。

(2)稳定物价对于扩大居民的消费需求至关重要。这是因为物价上涨对居民的消费需求具有较大的抑制作用。为了摆脱2008年美国次贷危机带来的影响,在超宽松的经济刺激政策下,中国经济得到较快的恢复,但是宽松的政策也给市场带来了巨额的流动性,2009、2010两年里的广义货币增加了25万亿左右。在巨额流动性的推动下,给市场带来了强烈的通货膨胀预期,并在2009年11月,CPI同比增长率开始由负转正,此后逐步攀升。虽然从2010年开始政府管理层开始逐步实施紧缩性的货币政策,但是物价水平依然持续攀升,从而使得“抗通胀”成为2011年宏观经济管理的主旋律。在紧缩性政策逐渐发挥效应的情况下,从2011年11月开始CPI同比增长率开始回落到5%以内,但是影响物价持续上涨的因素并没有根本消除,通货膨胀压力依然存在,政府管理当局当前要对物价的再次上涨保持足够的警惕。

(3)提高居民的收入水平,尤其是提高中低收入居民的收入水平。同时,加快完善社会保障体系建设的步伐。在一个完善的社会保障体系下,会消除居民的后顾之忧,增强了居民的消费欲望,提高居民的边际消费倾向。

[参考文献]

[1]傅章彦.消费-实际汇率悖论在中国的实证检验[J].经济评论,2008,(4).

[2]郭其友,陈银忠,易小丽.汇率变动、流动性过剩与通货膨胀的动态关系[J].经济学动态,2011,(3).

[3]刘亚,李伟平,杨天宇.人民币汇率变动对我国通货膨胀的影响:汇率传递视角的研究[J].金融研究,2008,(3).

[4]项后军,潘锡泉.汇率变动、货币政策与通货膨胀[J].统计研究,2011,(5).

责任编辑:欧阳小芹