大盘见底的两大前提

2012-04-29薛树东

薛树东

本周大盘展开二次探底,此前极为有限的反弹成果顷刻之间化为乌有,深成指创下了新低,沪市2100点也岌岌可危,并创出389亿的地量水平。如果从技术角度理解,似乎有些勉强,但这至少是一个说法或者一个解释,从下图中明显发现,二次探底创新低存在合理性,因为股指要进行突破下降通道上轨的确认走势,以此次下降通道的斜率上看,创一下新低属正常的技术走势。此外,我们重点强调过,历史上的大型底部从来没有整数关口,这是技术上的隐患,现在两个低点都是2100点,感觉还是不踏实,因此,再破一下2100点也并非完全是坏事。

此前始自2100点的反弹,总共上涨了70多点,时间也就是6、7个交易日,如此“短命的”反弹,似乎让多头有些不甘心,但我们认为这是必然的结果。可以肯定的是,如此短暂的时间和有限的空间里,市场所累积超跌反弹动力显然还没完全释放。但我们必须承认,这是一次存量资金运作的超跌技术型反弹,每天沪市600亿左右的成交水平说明,场外资金入市意愿极低,没有场外资金的支持,靠存量资金肯定走不了多远。更重要的是,不能有干扰因素,一旦出现利空因素,反弹戛然而止似乎并不奇怪。

在本栏的预期中,如果一切顺利,此次技术反弹的空间应该在150点左右,存在上摸双头颈线位的潜力,反弹之后会出现二次探底,并在本月下旬击穿2100点,找到中期底部,展开迎接十八大的行情。但现实是残酷的,券商、保险等权重板块的重挫,导致超跌反弹终止,提前进入二次探底之旅。特别值得注意的是,券商板块下跌的诱因居然来自于民间对中信证券的利空传闻,虽然公司做出澄清,但依旧是于事无补。可以试想一下,一个莫须有的利空传闻都可以把市场打的满地找牙,大盘和投资者信心的脆弱程度可见一斑。

很多人会问:大盘什么位置、什么时候才能找到底部?回答这个问题确实很难,我们只能给出思考的逻辑和见底的路径。首先,大盘技术面和估值面已经具备见底的基础,技术角度看,07年6124点以来,大盘已经熊了近五年,09年8月3478点以来已经调整了37个月了,跌幅分别高达66%和40%,应该说从时间和空间角度看,市场具备见大型底部的技术面基础。

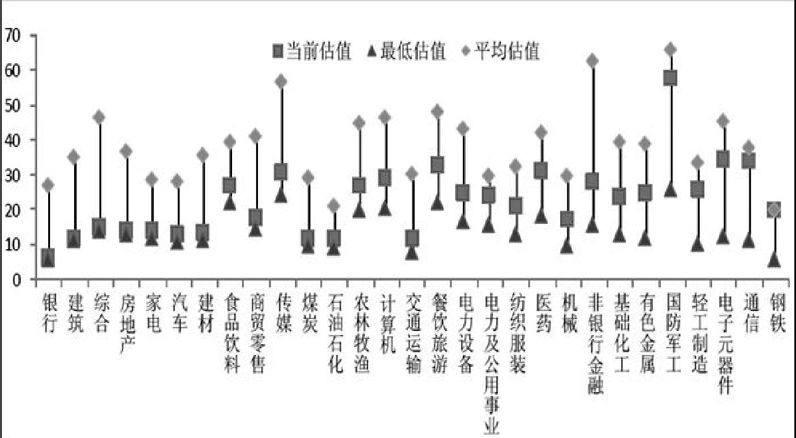

从估值角度看,股价已经足够便宜,沪深300的市盈率仅有10倍,全部A股的估值已接近历史的最低水平,不足历史平均水平的一半。与此同时,从行业市盈率的估值情况看,所有行业低于历史平均水平,一些行业已经是历史最低(见下图)。但需要指出的是,估值足够低是大盘见大底的必要条件,但绝不是充分条件。比如说,本周浦发银行公布中报,每股收益0.92元,增长33%,股价7块多,动态市盈率仅四倍多,市盈率低的离谱,即使明年业绩跌去一半,市盈率也就8、9倍。但即使这样的股票公布中报后照跌不误,大家可以为浦发银行下跌找出各种各样的理由,也可以把你可能想到的所有利空都加上,但有一点可以肯定,如果业绩仍保持不错增速、市盈率只有四倍的股票还要跌的话,这个市场一定出问题了。

通过上述分析不难发现,技术面和估值面完全具备见中期以上级别底部的必要条件,但这不是充分条件。估值面和技术面就在那里摆着,为什么看空市场的舆论占据压倒性优势?这说明市场本身纠错功能已经严重弱化,更没有靠自己本身的力量发动大级别行情的能力。因此我们认为,政策救市和经济见底是大盘见底的两大前提。

对于政策救市的必要性和迫切性,我们近期报告反复做出过分析,股市熊成这样,并不完全是市场本身和外围环境的问题,而更多是市场制度性问题。从市场本身而言,确实存在很多垃圾股、绩差股,影响着市场的稳定和投资信心,但一些老的绩差股票的出现与当年股市为国企改革服务的定位有关,新的绩差股同样存在上市审核不严的情况,新股发审本身就是制度问题。近年来股市依旧是上市公司的提款机,发行市盈率上百倍屡见不鲜,上市后全部是二级市场投资者买单,这都是制度的原因。如果说是全球金融环境的影响,那就更说不过去了,A股市场近年来连续熊冠全球,IPO倒是年年世界第一。近期反差更为明显,全球股市都在反弹,唯独A股还是一副熊样子。

再比如大小非问题,统计数据显示,2012年以来,先后有796家上市公司共计进行了2631宗减持,减持市值达到了468.5亿元。创业板更是成为减持先锋,今年以来减持金额已经达到了53.2亿元,其中高管减持就达到了16.8亿元。股市如此低迷,大小非依然坚决套现,股市成为名符其实的套现场,这和抢基本上已没什么区别。10月566亿元解禁洪峰将至,届时即使股价低估,想必产业资本恐依然是减大于增,二级市场投资者对此毫无办法,没有制度调整,孰能抑制大小非的套现冲动,员工持股计划想来有名无实,大小非的成本极其低廉,加上成本远低于二级市场的PE、VC,一旦解禁,他们的眼睛基本上是血红色的,这双充满饥渴的红眼紧盯着满盘皆绿的股市。

市场已经发生了很严重的信心危机,任何人都不能回避,必须正视这场危机,才能真正解决问题,否则,会发生更大的危机,届时将难以收拾。解决问题的手段只有靠政策,而且必须是实质性、有效性的强力政策。政策的唯一宗旨是保护二级市场投资者的利益,让他们真正在市场当中赚到钱。

一直以来,二级市场投资者为股市、为经济建设、为国企改革、为经济转型付出的够多了,他们理所应当获得应有的回报。而现实是这么多年来绝大多数投资者亏损累累,不仅仅是中小投资人,甚至包括绝大多数机构在内,因为投资股市,财富严重缩水,现在人们谈股色变,跌到2100点还有人逃离股市,股市投资者结算资金余额已不足7000亿,持续减少的趋势并未改变,而二级市场的流通市值高达17万亿,我们面对着这冷酷的数字,还不知道问题所在吗?毫不夸张地说,如果不尽快救市,整个证券业存在生存危局的风险。

与此同时,改革要让位于市场稳定,一切改革没有稳定的市场基础,是很难行得通的,特别是有关扩容、建立做空机制或者多层次的市场等改革,应该在牛市当中再推出。比如说转融通,现在被加紧推进,浦发银行四倍市盈率都被抛售,现在大规模推出转融通,不知道会不会引发蓝筹股被做空,这不是误解,正是因为制度有缺陷,才会让市场本身的功能失效,市场已经到了下跌不需要理由,甚至是没有理由找理由下跌的地步。比如说:期指建好空头仓位,然后融券做空中石油、中国平安等权重股,结果是现货市场将进一步被期指绑架。这个时候如果不把市场维稳作为首要任务,甚至是唯一任务,那结果不言自明。

中国经济与股市从来没有紧密的正相关关系,但在全球经济一体化、股市对外开放的今天,我们相信股市与经济的联系会越来越紧密。从目前股市本质的制约因素上看,经济见底对股市稳定的重要性也是比较大的,如果经济见底信号出现,投资者预期企业盈利不再下滑,至少会产生股价估值修复的动力。虽然GDP下滑趋势依然未改,但我们预期三季度止跌回升的可能依然较大,即使这是阶段性的见底回升,但对市场会产生鼓舞。

本周温总理指出,近几个月,特别是7月以来,经济运行正在出现一些积极变化。一是投资、消费稳定增长,内需支撑作用进一步增强。二是东部地区规模以上工业增速在缓慢回升。三是劳动力市场总体平稳。1-7月城镇新增就业人数812万人。四是结构调整成效显现。目前总的是轻工业比重工业好,高新技术产业比传统产业好,区域发展协调性也在进一步增强,反映出结构调整正出现"倒逼机制"的效应。五是物价涨幅继续回落,货币政策运用空间增大。金融对经济的支持作用在加大。

政策已经在“预调微调”的口号下进入了一轮新的放松周期。随着通胀的下行,以及经济增长的低迷,政策放松的力度正在持续加大。而基建投资(特别是铁路公路投资)的大幅加快表明政策放松已开始实质性的发力。受到基建投资的拉动,总投资增长正在小幅加快。同时,经济增长的环比增速也在低位企稳,并未进一步恶化,令GDP环比增速在3季度明显回升。如果股市能够提前反映这一预期的话,中报风险释放完毕后,大盘存在转机的可能。

乐观地预计,大盘二次探底完成后,有望借助十八大的春风,展开一波次中级以上级别的反弹行情。但真正扭转大盘趋势,只能靠政策救市,三季度如果经济阶段性见底,有助于反弹行情的展开以及拓展向上空间。总之,市场产生底部的前提条件是政策救市和经济见底。马上将进入8月下旬,中报风险进入到最后的释放阶段,进入九月,将是难得的业绩真空期,这有助于股市出现反弹,加上十八大的“助力”以及经济见底的预期,9月行情可以有些乐观的预期。因此,操作上建议在8月下旬逢低布局超跌的绩优成长股,等待9月份的收获。

(作者系深圳芙浪特首席策略师)