对资本约束情况下信贷结构优化的分析与思考——以中国工商银行江西省赣州市分行为例

2012-03-16廖振荣赖光常

廖振荣 赖光常

《巴塞尔协议Ⅱ》确立的新监管框架,大幅提升了对商业银行资本数量和质量的要求。资本已经成为影响全行经营发展的最稀缺资源和最主要变量,未来如何在资本约束更趋严格的情况下,长期保持合理的资本充足水平,持续满足资本监管要求和业务发展需要,是银行面临的一个重大的基础性问题,因此,在资本约束和规模刚性控制“双重约束”条件下,积极推进信贷结构调整是优化信贷资源配置、提高信贷资产质量和效益的重要途径,是增强核心竞争力的重要体现。本文拟从资本约束角度,运用内部评级量化结果对中国工商银行江西省赣州市分行(以下简称“赣州分行”)信贷结构调整情况进行分析与思考。

一、赣州分行信贷总体情况

(一)资源配置和价值创造情况

截至2011年12月末,赣州分行公司客户贷款余额83亿元,较上年增加10亿元。2011年实现EVA6184.58万元,占全省公司客户EVA的24.04%。从万元贷款创造价值角度看,12月末,赣州分行的公司客户每万元贷款创造的EVA为73.99元,较全省工行系统平均水平高了37.51元。

(二)信贷结构分析

1.行业结构。公司贷款主要投向电力、公路、房地产和城市基础设施等行业,2011年年末,上述四大行业贷款总额52亿元,占公司客户贷款余额的62.65%。电力行业、公路行业平均RAROC,低于全省平均水平4.13%、4.03%;电力行业、公路行业平均监管资本占用率,分别比全省平均水平高了3.13%、0.3%;电力行业平均剩余期限高于全省同行业平均水平3.47年。

表1 按行业分类信贷结构情况表 (%)

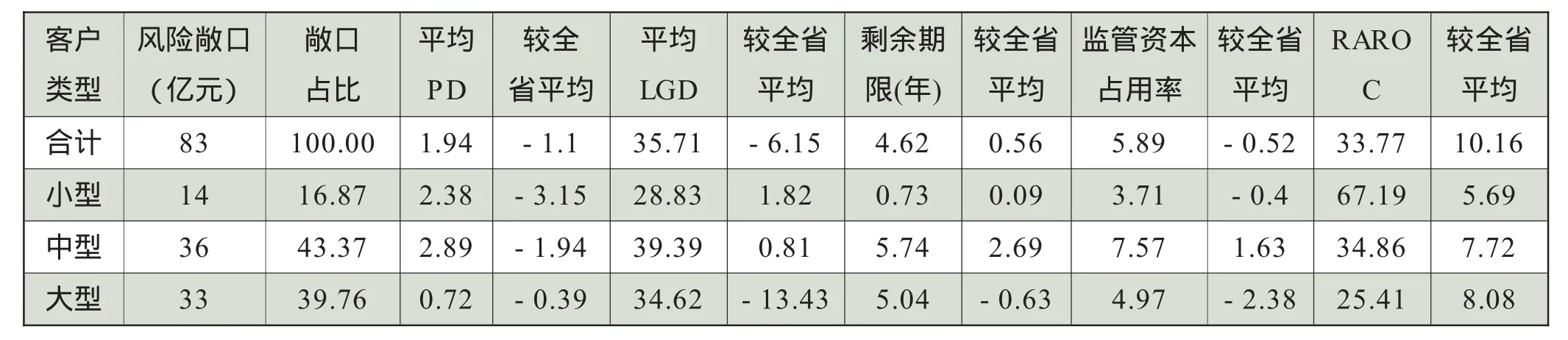

表2 按客户分类信贷结构情况表 (%)

2.客户结构。2011年年末,赣州分行大、中型公司客户风险敞口余额69亿元,占比高达83.13%,客户集中度高。小、中型客户平均LGD分别高于全省平均水平1.82%、0.81%,小、中型客户剩余期限较全省平均水平长0.09年、2.69年,中型客户监管资本占用率高于全省平均水平1.63%。

3.期限结构。2011年年末,赣州分行公司客户贷款中余期时间3年以上贷款为36亿元,其中余期5年以上贷款达25亿元,占比43.37%、30.12%。余期5年以上的占比较全省平均水平高3.74%,余期5年以上公司贷款平均监管资本占用率11.24%,高于全省平均水平1.67%。余期期限越长,贷款RAROC越低,5年以上公司贷款平均RAROC为7.9%,低于全省平均水平3.61%。

4.收益结构。2011年年末,赣州分行公司客户贷款平均贷款利率为5.15%,较全省平均水平低0.76%;平均预期损失率(ELR)0.36%,较全省平均水平低0.06%;平均监管资本占用率5.89%,较全省水平低0.52%。

5.产品结构。2011年年末,赣州分行公司客户贷款中项目贷款平均利率4.15%,较全省平均水平低1.35%,平均RAROC仅比全省平均水平高1.65%。流动资金贷款、贸易融资平均RAROC分别高出全省平均水平5.19%、116.62%。

二、存在问题

1.平均LGD、监管资本占用水平上升。至2011年12月,该行公司客户平均LGD和平均监管资本占用率达到35.71%、5.89%,分别较上年末上升5.84%、0.94%,信贷结构调整过程中面临风险管控能力的挑战。

2.信贷客户和行业集中度偏高,期限较长。截至2011年12月末,该行亿元以上公司贷款户数12户,贷款余额54亿元,占法人贷款余额的65%,远高于全省平均水平。余期5年以上贷款占公司客户贷款的31.12%。投放电力、公路、城建和房地产等4个行业贷款余额占公司客户贷款余额的63%。“贷大、贷长、贷集中”问题导致信贷资源配置效率不高,面临贷款余额波动和议价能力下降的压力,系统性风险增加。

表4 按产品划分信贷结构情况表 (%)

3.贷款收益水平较低。贷款集中的少数大客户,是多家商业银行激烈竞争的重点对象,但工行贷款议价能力较弱,大多执行下浮利率,下浮利率贷款比例较高于全省平均水平,部分贷款除了贷款之外,既没有派生存款,也难以带来中间业务收入,综合回报较低。

三、对信贷结构调整和几点建议

(一)强化资本节约意识,降低资本占用比例

在新的监管框架下,单笔贷款的资本不再统一为8%,而是受信用等级、债项等级、剩余期限等多项因素的综合影响。不同规模企业、不同业务品种、不同期限产品、不同风险缓释手段的贷款,资本占用将出现明显分化,信贷业务结构的调整不仅取决于业务发展战略,也受制于所面临的监管资本约束。因此要牢固树立规模与资本相匹配、收益与风险相平衡的原则,严格资本约束与风险控制,资产规模的扩张必须与资本占用保持协调,强化对于资本的重要性、稀缺性的认识,将资本节约的经营思想贯穿于业务管理的全流程,大力下工夫抓好信贷业务调整,加快向可持续及资本消耗低、风险收益高的信贷结构转变,积极推进了以低资本占用业务为主导的经营转型,突出强化资本约束和管理,真正做到“点点滴滴计资本,一分一毫进收入”,实现由资产持有银行向资产管理银行转变。

(二)主动实施结构调整,增强可持续发展能力

加大行业结构调整力度,抢占信贷市场的战略制高点。抓住赣州“钨、稀土”等资源优势,以现代制造业、高技术产业、现代服务业、现代农业、旅游业等为重点,加大对实体经济投入,积极支持技术领先、附加值高的现代制造业,提高制造业贷款占比。积极拓展物流、文化、旅游、教育、医疗等现代服务业信贷市场,培育新的信贷增长点。通过提高准入门槛、到期收回、转让移出、置换等方式,适当降低某些行业贷款总量。同时抓住我省农业产业化快速发展,创新融资模式,完善林权、采矿权为担保体系,增加特色水产养殖、林业开发等现代生态农林渔业的信贷投入,促进农业产业化龙头企业发展壮大。

(三)加大产品结构调整力度,走资本节约型信贷发展道路

积极拓展以贸易融资为主导的短期融资业务和个人信贷业务,通过发展核心企业上下游供应链客户,加快中小企业贸易融资、商品融资等业务发展。根据产业升级和城市化进程,固定资产贷款优先保证在建续建重点项目信贷需求,控制一般项目贷款投放,逐步降低项目贷款占比。充分运用融资租赁工具,积极推广“信贷+租赁+保理”的融资组合模式。抓住我省现代农业产业化起步阶段,探索适合县域“三农”的信贷产品。推动小企业信贷业务加快发展,进一步推广以网贷通的网络融资业务发展。加快个人贷款业务发展和转型,积极拓展期限短、收益高的个人经营贷款和个人消费贷款。创新发展信用卡透支和分期付款等消费融资产品。稳步发展资本占用低、综合收益高的表外业务,重点增加担保类和承诺类业务。根据我省商品资源、生产特点、贸易结构、物流路径、企业情况合理确定目标市场和发展重点,依托大宗商品的生产和贸易,大力发展商品融资业务。

(四)加大期限结构调节力度,增强信贷资产流动性

一是减少中长期贷款比例,增加短期融资比例。加大对存量贷款调整力度,提高贷款期限管理能力,推进存量贷款结构由“大、小、低”向“小、短、高”转变,逐步控制中长期贷款比重。二是合理设置新增信贷合约期限,提高中长期贷款准入门槛,严格审批融资期限和宽限期超长的项目融资业务,适度控制期限在5年(含)以上的长期贷款占比,特别是降低10年(含)以上超长期贷款的比重。三是调整中长期贷款还款方式,自项目建成投产起,每年至少两次偿还贷款。严格控制贷款展期和再融资。通过发展信贷资产转让等方式分流存量长期贷款,逐步改善长期贷款集中度偏高的现状。

(五)完善信贷资源配置,提高综合收益水平

改进信贷资源配置方式。运用贷款计划、信贷限额、经济资本、RAROC、预期损失率(EL)、EVA、利率、内部资金转移价格等工具,加强信贷定价管理,引导新增贷款向收益高、风险低的客户、项目和地区倾斜。以提高信贷资产收益水平为依据,合理调配区域信贷资源。重点保障具有较强流动性,综合收益水平较高,风险控制良好的中短期融资产品的规模和资金需要,加强对贷款期限长、综合收益水平较低、预期风险较大的信贷投放控制。同时完善与信贷结构相适应的经济资本管理,通过调节不同行业、产品的经济资本配置系数,鼓励发展资本占用少而风险收益高的信贷业务。