上市房地产公司财务报告舞弊研究*——基于Logistic模型实证分析

2012-01-26艾鸿敏王贵春

艾鸿敏 王贵春 刘 倩 陈 洁

(重庆大学土木工程学院/建设管理与房地产学院 重庆 400045)

上市房地产公司财务报告舞弊研究*

——基于Logistic模型实证分析

艾鸿敏 王贵春 刘 倩 陈 洁

(重庆大学土木工程学院/建设管理与房地产学院 重庆 400045)

本文采用实证研究方法,建立Logistic模型对上市房地产公司财务报告舞弊现象进行了识别研究。结果发现:舞弊与非舞弊的上市房地产企业在“现金与总资产比率”、“资产负债率”和“每股经营现金净流量”指标上存在着显著差异,并以此构建Logistic模型,取得了较高的预测准确率。说明Logistic模型适合用于房地产企业进行财务报告舞弊的识别。

财务报告舞弊 房地产 Logistic回归模型

我国的房地产业起步于20世纪80年代中期,是一个成长性很高的行业。如今,房地产业在我国经济生活中已有举足轻重的地位,但由于我国的房地产企业起步晚、规模小、基础差,其企业缺乏规范性管理,企业的财务状况也面临会计核算体系不健全、缺乏有效的内部控制制度等问题,这些都使得房地产企业出现财务报告舞弊的风险加大。本文结合房地产企业的相关运营特点和财务特征,在国内外财务报告舞弊现有的研究基础上建立一套适合我国上市房地产企业的财务报告舞弊的识别模型。同时找出识别房地产企业财务报告舞弊的关键指标,为各有关信息使用者的决策提供依据。

一、文献综述

(一)国外文献 西方国家资本市场产生时间较长,国外学术界较早地进行了上市公司财务报告舞弊的研究。Lee,Ingram和Howard用列举的方式对财务报告舞弊作了定义。在他们看来,财务报告舞弊就是系统性的利润操纵。霍华德.R达维亚(2004)认为财务报表舞弊指的是在企业向外界披露财务报表时有意将财务报表上的一项或多项余额虚报的一种欺诈。在MichaelR.Young看来,只有违规的财务报表被用于决策并造成损失时,这种违规才是舞弊。Persons,Beasley,Beneish等从行业、董事会特征、财务指标等方面对财务舞弊公司的征兆做了进一步研究。Persons(1995),Belland Carcello(2000)运用财务指标建立Logistic模型,Beneish(1997)通过建立Probit模型来识别财务报告舞弊现象。

(二)国内文献 与西方国家相比,我国证券市场建立时间相对较晚,所以我国学者对上市公司财务报告舞弊现象主要进行规范研究。阮锦勤(2003)以48家被公开实施舞弊的上市公司为样本,对财务报告舞弊的现状进行了多角度的考察,并通过反映舞弊征兆和舞弊特征的两类指标建立Logistic回归模型,结果表明调整后每股现金和应收账款与收入比两个指标可以识别财务报告舞弊公司。陈忠明(2006)以8个财务指标为变量进行研究,最终建立了一个由应收账款周转率、毛利率指数和资产质量指数为变量的舞弊识别模型。陈国欣、吕占甲、何峰(2007)研究回归模型表明:实际上只需要盈利能力、管理层持股比例、独立董事规模、审计意见四个变量就可以较好地识别预测上市公司财务报告舞弊,而且通过Logistic回归技术建立的模型整体识别正确率已达95.1%,可以说效果相当显著。梁杰、任茜(2009)在我国上市公司财务报告舞弊信号的审计与识别一文中从公司管理层、关系对象、公司治理结构及内部控制制度等方面揭示了财务舞弊的迹象。

二、研究设计

(一)研究假设 本文以我国上市房地产企业财务报告为样本,通过综合考察上市房地产企业公开发布的财务数据,寻求舞弊房地产企业在财务指标上共有的,能区别于未舞弊公司的特征,从而建立一个由多方面指标反映的识别模型。由此,本文提出以下假设:

假设1::所有可以公开获得的财务报表数据是真实、公允的

假设2:被中国证监会公开进行行政处罚的上市房地产公司均为有舞弊行为的公司

假设3:未受行政处罚的房地产公司均为财务报告正常的公司(即非舞弊公司)

(二)样本选取 本文选择房地产上市公司作为样本。为了研究的方便,笔者把上海和深圳两地证券市场中被中国证监会公开进行行政处罚的上市房地产公司界定为有舞弊行为的公司,而把未受处罚的房地产公司界定为财务报告正常的公司。通过综合考察其公开发布的财务数据,寻求这些舞弊公司在财务指标上共有的,能区别于未舞弊公司的特征,从而建立一个由多方面指标反映的模型,以实现识别财务报告舞弊的房地产公司的目的。(1)舞弊样本的选择。由于公司往往在多个连续的年度内进行舞弊,笔者选择舞弊公司连续两年的报表作为样本。若公开的财务报告只有一年出现舞弊,则选择舞弊当年及舞弊前一年的财务数据作为样本。(2)控制样本的选择。本文建立房地产企业财务报告舞弊识别模型,控制样本应在房地产行业中选择,且尽量保证企业的业务范围一致,即主营房地产开发业务。在分析舞弊样本的经营范围、资产规模和舞弊样会计年度后,笔者选择了与舞弊样本相当的控制样本。

表1 相关性分析结果

表2 T检验结果

三、实证检验

(一)相关性分析 由于Logistic模型对自变量的多元共线性比较敏感,因此在进行多元Logistic回归分析之前,本文将经过描述性检验的14个变量首先进行相关性检验,以消除多元共线性的影响。经过SPSS统计分析软件分析结果如表(1)相关系数矩阵所示。其中若Pearson相关系数绝对值越大说明越相关,同时显著性(双侧)的值小于0.05就说明两者显著相关。若Pearson相关系数为负号说明两者负相关。在筛选过程中Pearson相关系数以0.3为标准,显著性以0.05为基准。在运用spss软件进行各个财务指标的相关性分析后初步选定资产负债率、现金与总资产的比率、每股经营净现金流量作为判断我国房地产上市公司是否存在财务报告舞弊的财务指标。

(二)独立样本T检验 对以上样本进行T检验,将原始数据数据带入后得检验结果如表(2)所示。在分析以上T检验结果时,首先看“方差方程的Levene检验”,若F值的显著性水平(sig.值)大于0.05,则接受方差相等的假设,即分析数据以“假设方差相等”一行的数据为准;否则以“假设方差不相等”一行的数据为准。然后再看对应行的t检验的sig.值,若大于0.05则说明两组在该指标上的数据并无显著差异。以“流动比率”为例,F值的sig.值为0.012小于0.05,故应该看“假设方差不相等”一行的数据,该行中t值的sig.值为0.255大于0.05,则说明舞弊组合非舞弊组在流动比率指标上的数值并无显著差异。同理可总结出着两组样本在“现金与总资产比率”、“资产负债率”和“每股经营现金净流量”3个指标上存在差异,因此可以用这三个指标来建立回归方程,进而判别某公司是否舞弊。综合上述相关性分析和独立样本检验分析结论,本文选择现金与总资产比率、资产负债率和每股经营净现金流量三个财务指标进行Logistic模型研究。

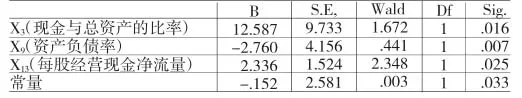

表3 Logistic回归结果

(三)回归分析 运用SPSS进行Logistic回归分析结果如表(3)所示。表B表示每个自变量因素的系数值和常数项值;SE为标准差;Wald为检验值,其值越大表明自变量的作用越显著,就越应重视;Df为自由度;Sig为显著水平。从显著性水平(Sig.)一栏来看,因为每个指标的Sig均小于0.05,说明每个指标对方程都有显著影响。于是可得回归方程为:logitP=-0.152+12.587×X3-2.76×X9+2.336×X13。

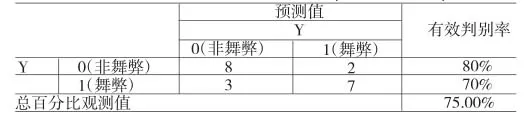

(四)模型检验 为了检验上面建立的Logit模型的有效性,选择10个舞弊的上市房地产企业和10个非舞弊的上市房地产企业的报告作为检验样本,将样本中的3个指标数据带入,若logit值大于0,则说明被检验公司财务报表舞弊;若Logit值小于0,则说明被检验的公司未进行财务报告舞弊。Logistic回归后生成的观测量分类表如表(4)所示。表中列示的是以0.5作为舞弊和非舞弊的分界点得到的观测值和预测值的比较表,可以看出,10家非舞弊上市房地产企业中有2家被误判为舞弊,10家财务报告舞弊的上市房地产企业中有3家被判为非舞弊,模型整体的判别率为75%。这说明模型整体的拟合度较好,能够较好地通过公开的财务报表数据对房地产公司的实际情况作出准确的判断。

四、结论

本文通过相关性分析和T检验,建立Logistic回归模型对中国上市房地产公司的财务报告舞弊情况进行了研究,取得了较好的预测结果。本文得到如下结论:理论上看,从指标的筛选到模型的建立,Logistic模型假设合理,数据分析正确。同时通过相关性检验和T检验得到舞弊与非舞弊上市房地产公司在“现金与总资产比率”、“资产负债率”和“每股经营现金净流量”3个指标上存在显著差异。检验结果显示,该模型的有效判断率为75%,拟合度较好,说明运用Logistic模型对我国房地产公司财务报告舞弊的识别具有一定的实用性,可以为财务报告使用者提供一个财务报告舞弊识别的参考模型,以提高其识别舞弊的能力。并且Logistic模型可操作性强,只需要把3个财务指标代入公式,算出正负就能检测公司是否进行财务报告舞弊。

表4 C lassfication Table(观测量分类表)

*本文系中央高校基本科研业务费资助项目(项目编号:CDJXS11011101)阶段性成果

[1]连竑彬:《中国上市公司财务报告舞弊现状分析及甄别模型研究》,《厦门大学博士学位论文》2008年。

[2]张建刚:《我国制造业上市公司财务报告舞弊识别模型研究》,《山东大学硕士学位论文》2008年。

[3]孙晶:《财务报告舞弊识别的实证研究》,《吉林大学硕士学位论文》2009年。

[4]康金华:《我国上市公司财务报告舞弊分析》,《财会通讯》2009年第7期。

[5]文拥军、朱文杰:《上市公司财务报告舞弊识别实证研究》,《财会通讯》2009年第2期。

[6]叶本顺:《我国上市公司财务报告舞弊的判别模型研究》,《金融经济》2009年第2期。

[7]Steven A Harrastand LoriMason-Olsen.Can audit commiteespreventmanagement fraud.The CPA Journal,2007.

[8]Summers.Sand J.Sweeney.Frauddulentlymisstated Financial Statementsand Insider reading.Accounting Review,2008.

艾鸿敏(1987-),男,福建龙岩人,重庆大学土木工程学院硕士研究生

王贵春(1969-),男,四川渠县人,重庆大学建设管理与房地产学院讲师

刘 倩(1988-),女,重庆市人,重庆大学建设管理与房地产学院硕士研究生

陈 洁(1987-),女,重庆市人,重庆大学建设管理与房地产学院硕士研究生

(编辑 虹 云)