热钱流入对我国一二线城市房价指数的影响

2012-01-05林晓燕胡明志

林晓燕,胡明志

(汕头大学商学院,广东 汕头 515063)

热钱流入对我国一二线城市房价指数的影响

林晓燕,胡明志

(汕头大学商学院,广东 汕头 515063)

国际热钱是指为追求最大盈利在国际金融市场上迅速流动的短期投机性资金。国际热钱的大规模涌入可能引发某一国资产价格的大幅上涨,从而导致投机泡沫的产生。由于近年来人民币汇率的不断升值以及其他原因,大量的热钱流入对我国经济的虚假繁荣起到了推波助澜的作用。运用VAR模型检验分析热钱流入对我国一二线城市房价的影响,结果发现热钱涌入对一二线城市房价的影响尽管存在差异,但都有着较大的冲击,这与过去国内学者的研究结论不尽相同。最后,根据对实证研究结论的探讨,给出政策建议。

热钱;房价指数;冲击差异;影响

一、引 言

热钱又称游资,是投机性短期资金,只为追求高回报而在市场上迅速流动。从2001-2010年十年间,流入中国的热钱平均为每年250亿美元,相当于中国同期外汇储备的9%。热钱的大量涌入可能导致投机泡沫的产生,对一国经济体存在巨大的潜在威胁。一般来说,可以将热钱流入中国市场的原因划分为三种:(1)近30年来GDP的持续快速增长。尤其是2003-2007年间,我国的GDP增长率一度超过10%。在2008年美国次贷危机引发的全球金融危机的背景之下,中国依然保持强劲的经济增长势头。2010年,我国GDP总量超过日本跃居世界第二。(2)房地产市场与股票市场的高利润。当前我国房地产的高利润使得境外热钱进入我国房地产后将获得远远高于其他国家的收益率,从中国目前的情况看,热钱在赌人民币升值预期的同时,趁机在其他市场如房地产市场、债券市场、股票市场以及其他市场不断寻找套利机会,最明显的莫过于房地产市场。最近两年多来,我国住房销售价格直线上升,全国住房销售价格涨幅在12%以上,远远超过消费物价指数,尤其在北京、上海、杭州、南京等一些大城市,房地产每年价格上涨20%以上,甚至达到50%。即使2008年以来严厉的宏观调控也没有抑制房价的急剧上涨。因此,不排除一些套利资本进入了我国的房地产市场。很多房地产开发商之所以不愿意降低房价,一个很重要的原因是对国际热钱心存幻想。(3)政府对外资所采取的福利政策。地方政府在招商引资中的约束机制不健全,一些地方政府将招商引资作为工作的重点,将招商引资指标作为政府部门考核的主要指标,层层分解落实,在上述引资“冲动”的驱动下,采取以优惠的土地价格出让土地使用权等措施,鼓励外资投资当地的房地产行业,加剧了境外热钱流入房地产的趋势。

在美元持续贬值的背景下,基于我国经济发展的良好表现和预期,国外热钱大规模流入。而与此同时,我国房价一直居高不下,国内有关热钱与房产价格关系的研究也日趋热化。房地产价格和热钱之间确实存在长期的均衡关系,热钱是房地产价格上涨的格兰杰原因,并对房地产价格形成持续的正向冲击[1]。大量涌入的短期热钱能够显著地推动房价尤其是豪华住宅价格指数的上涨,房价指数波动率中有约20%是受到境外“热钱”异常所带来的冲击[2]。也有很多学者研究热钱异动对股市所带来的影响,比如柴婷昱分析了热钱的特征、流入原因及其对我国经济的影响,然后运用VAR模型研究了热钱流入规模与我国房地产价格、股票价格之间的关系,最后发现境外热钱的流入在很大程度上推高了我国房地产价格指数,引发股票价格异常波动[3]。此外,大部分流入我国境内的短期资金主要集中在房地产市场并推动房价的迅猛增长,而房价的上涨会进一步地吸引热钱流入。与房地产市场相比,流入股市的热钱份额相对较小,因而对股市所带来的冲击也较小[4]。与此同时,很多国外学者认为金融危机的首要原因是美国及英国房地产泡沫的破裂进而导致贷款拖欠以及住房抵押证券的价格降低,因而开始研究房地产价格的影响因素[5]。例如Jacobsen从房屋需求(住房需求及投资需求)与供给的角度出发,运用计量模型发现实际利率与预期利率,房屋建造,失业率及居民收入是影响房屋需求的重要原因,并且指出由于利率的下降,投资者更倾向于把钱一个资金“过热”的房地产市场进行政策管制将会适得其反,但对一个“冷”的房地产市场进行政策管制将会大大地降低房地产市场价格[7]。Karl和Robert通过比较3个房地产市场繁荣的城市与1个房地产市场并不繁荣的城市的近10年的房地产价格走势,发现房地产市场繁荣的城市比不繁荣的城市的价格预期要高得多,并且投资者更倾向于把房子作为投资品进行出售或租赁,指出正是这种对房产收益的狂热追捧不断地推高房地产的实际价格,所以通过改变投资者的思维方式有助于为房地产市场降温[8]。由此可见,国外学者对房地产市场的研究角度非常多样,其中包括住房供需角度,消费者行为,利率因素,资金流动等,但对热钱流入及房地产价格的关系进行的实证研究很少。因为像美国、英国等发达国家的资本市场己经非常发达,热钱的投资品种非常多,并不会像中国这样集中于房地产市场。而且发达国家的房地产市场经过长期的发展己经非常成熟,对热钱冲击的承受能力更强。因此鲜有国外学者研究热钱与房地产价格的关系,或者研究不够深入。例如Michael和Wayne在对中国热钱问题的研究中指出,大量寻求短期利润的国际游资涌入中国市场,给中国现存的通胀问题雪上加霜,同时也是带动房价与股价波动的重要因素[9]。Michael仅仅分析了国际热钱对中国总体经济的影响结果 (比如CPI在2008年的上半年上涨了7.9%),并没有对热钱异常流动对中国房地产市场与股票市场带来的冲击进行具体的实证分析。

综上所述,目前国外学者对热钱流入及房地产价格的关系进行的实证研究很少,同时中国学者的研究主要集中在热钱规模与全国整体的房价水平之间的关系上。文献综述中仅发现董彦岭等人就热钱对一二线城市的影响程度进行了实证分析,结果表明引起我国一线城市房价指数波动的因素中,热钱流入的贡献率能够达16%左右,然而引起我国二线城市房价指数波动的因素中,热钱流入的贡献率仅能达到8%左右,进而建议要不断优化二线城市的投资环境,吸引外资流入[10]。但是随着流入一线城市房地产市场的游资不断增加,一线城市房产市场投资有可能趋近饱和,因此二线城市房地产市场对外资的吸引力会不断增强。此时引起我国二线城市房价指数波动的因素中,热钱流入的贡献率可能会远大于8%。所以在新的房地产市场投资环境中,吸引外资流入二线城市的建议未必合适。为了更深入地研究热钱流入对我国房地产市场的影响,本文选取一二线城市房屋销售价格指数与热钱规模作为研究变量。房屋销售价格指数的优点是“同质可比”,它反映的是排除房屋质量、建筑结构、地理位置、销售结构因素影响之后,由于供求关系及成本波动等因素带来的价格变动。在此背景之下,运用VAR模型,检验热钱流入与我国一二线城市房价的关系,旨在对比热钱流入对我国一二线城市房价影响的差异,进而给出有效的政策建议。

二、变量与数据说明及其相关检验

(一)样本与数据选择

选取中国一线城市北京、上海、广州与深圳,二线城市天津、南京、武汉、沈阳、西安、成都、重庆、杭州、青岛、大连和宁波作为研究对象。由于在2003年以前中国统计35个大中城市住房销售价格的数据为季度数据,为了提高检验的准确性,本文对月度数据进行分析,数据的时间跨度为2003年1月至2011年12月。所有数据均来自中国官方公布的统计资料或者由统计数据计算得到的。

(二)变量设计

1.热钱规模(HM)

目前还没有一种被广泛接受的热钱规模估计方法,普遍的估算方法包括:直接测量法(国际收支平衡表法)、间接测量法(余额法)和综合测量法(多利法)。直接测量法是由Cuddington所提出的一种最简单的热钱规模估算方法,即利用国际收支平衡表上的净误差与遗漏项来估算热钱规模,误差与遗漏项也等于外汇储备变动额减去经常项目与资本项目之和,为正则代表国际热钱流入,为负则意味着国际热钱外流[11];间接测量法包括世界银行法、摩根担保法和克莱因修正法,这种估算方法并不是直接根据国际收支的具体项目进行简单分解和叠加,而是对数据和项目进行调整,一般是用外汇储备增量减去贸易顺差以及FDI来估算国际热钱流入规模[12];综合测量法主要由Dooley提出,与余额法计算过程相反,综合测量法的思路是先通过国际收支平衡表求出资本流出额,然后用国际市场利率来计算被认为是正常的资本流出部分,两者的差额就是非正常的流动资本[13]。综合测量法相当于在直接测量法的基础上进行适当调整,是混合使用直接法和间接法估算资本外逃规模的方法。从理论上说,综合测量法要比直接测量法和间接测量法更为优越,但是计算所需要的数据比较难以获得;此外,由于我国目前每半年公布一次国际收支平衡表,所以用直接测量法无法估计月度热钱流入规模,因此将采用间接测量法对中国的月度热钱流入规模进行估算,计算公式为[14]:

热钱规模=外汇储备增量-FDI-贸易顺差。

其中,外汇储备增量不能直接得到,其测算公式为:

外汇储备增量=当月外汇储备总量-上月外汇储备总量

贸易顺差=当月出口额-当月进口额①外汇储备数据来源于国家外汇管理局网站,出口额与进口额数据来源于商务部网站及wind数据库。

2.住房销售价格指数(HPI)

目前的房地产价格指数主要包括房屋销售价格指数、土地交易价格指数和房屋租赁价格指数三大类,而房屋销售价格指数与公众对房地产价格波动预期的相关性最强[15]。房屋销售价格指数是反映一定时期房屋销售价格变动程度和趋势的相对数,它是通过百分数的形式来反映房价在不同时期的涨跌幅度。包括商品房、公有房屋和私有房屋各大类房屋的销售价格的变动情况。本文将由选取的四个一线城市的住房销售价格指数计算得出中国一线城市的住房销售价格指数,计算公式为:

一线城市住房销售价格指数(HPIF)=1/4∑一线城市的住房销售价格指数

同理,中国二线城市的住房销售价格指数的计算公式为:

二线城市住房销售价格指数(HPIS)=1/11∑二线城市的住房销售价格指数。②各城市住房销售价格指数来自国家发改委网站以及wind数据库。

三、模型构建

VAR模型(向量自回归模型)于1980年由Sims提出,它不以经济理论为基础,在模型的每一个方程中,内生变量对模型的全部内生变量的滞后值进行回归,从而估计全部内生变量的动态关系[16]。本文使用的VAR模型为:

其中:t=1,2,3…T,T 为样本数量;HPIFt为第 t期一线城市住房销售价格;HPISt为第t期二线城市住房销售价格,xt为第t期热钱流入数量;p,q为滞后阶数;Ap,L为一线城市VAR模型的系数矩阵;Bq,M 为二线城市 VAR 模型的系数矩阵;μt,εt为扰动向量。

四、实证分析

(一)变量平稳性检验

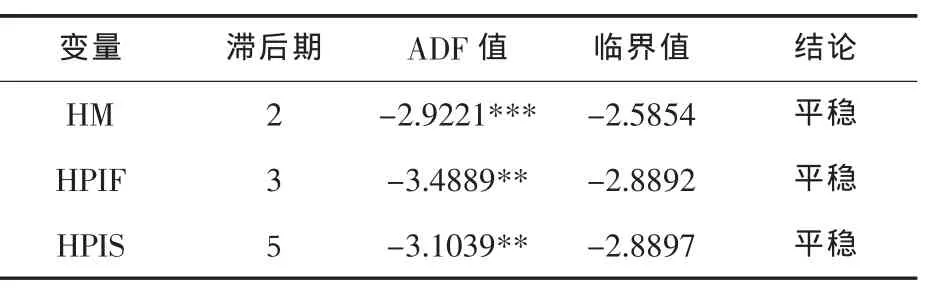

经典的计量经济学理论通常是建立在时间序列平稳的基础上的,研究发现,大部分经济变量是非平稳的。当时间序列处在非平稳状态下,相关系数实际上服从倒U和U字形分布,也就增加了拒绝解释变量系数为零假设的概率,同时,样本容量越大,时间序列单整阶数越高,则这个概率就越大。这样便降低了检验的功效,增加了发生第二类错误的可能性。也就是说,用非平稳变量进行回归分析,是一种虚假回归(伪回归)。因此,在非平稳变量间进行建模分析时,首先就要考虑和检验序列变量的平稳性。检查时间序列平稳性的标准方法是单位根检验。单位根的检验方法种类较多,本文用ADF(单位根)检验方法来检验样本数据的时间序列特征,零假设为存在单位根,检验结果如表1所示。

检验结果表明变量均拒绝存在单位根的假设,即序列都是平稳的,所以不需对这些时间序列做协整检验。

表1 ADF单位根检验

(二)VAR模型实证研究

1.构建热钱规模对一线城市住房销售价格指数的VAR模型

(1)一线城市VAR模型滞后期的确定与平稳性检验。在VAR模型中滞后阶数的确定是非常重要的一个问题,它与之前所讲到的格兰杰因果检验和平稳性检验密切相关。在VAR模型中,滞后阶数的选择有五种常用方式,分别为LR检验统计量,最终预测误差(FPE),AIC信息准则,SC信息准则和HQ信息准则。

表2 VAR模型滞后阶数选择准则表

从以上VAR模型滞后期的5个评价统计量可见,有3个指标表明应建立VAR(4)模型,则HPIF(一线城市住房销售价格指数)的滞后期为滞后四期。同时,经 AR Root Graph检验显示滞后4阶的 SVAR(4)模型,其特征多项式的所有特征根的倒数小于1,位于单位圆内 (由图1所示),因此满足模型的稳定性要求。

图1 VAR(4)模型所有特征根位置图

(2)构建VAR(4)模型。确定VAR模型的滞后期后,根据(1)式即可以构建VAR(4)模型:

利用EViews6.0软件,得出VAR(4)模型的矩阵表达式为:

由VAR(4)的代数表达式可见,一线城市房地产指数在滞后四期内均与热钱流入规模呈正相关关系,并且热钱流入规模对一线城市房地产指数的影响程度随着滞后期的增大而变小。

2、构建热钱规模对二线城市住房销售价格指数的VAR模型

(1)二线城市VAR模型滞后期的确定与平稳性检验。从以上VAR模型滞后期的5个评价统计量可见,有3个指标表明应建立VAR(8)模型,则Y1(二线城市住房销售价格指数)的滞后期为滞后八期。同时,经AR Root Graph检验显示滞后4阶的SVAR(4)模型,其特征多项式的所有特征根的倒数小于1,位于单位圆内 (由图2所示),因此满足模型的稳定性要求。

表3 VAR模型滞后阶数选择准则表

图2 VAR(4)模型所有特征根位置图

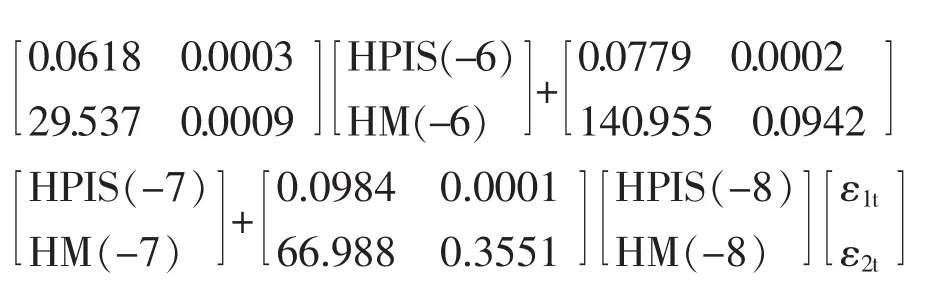

(2)构建VAR(8)模型。 确定VAR模型的滞后期后,即可以构建VAR模型。同理,利用EViews6.0软件,得出VAR(8)模型的矩阵表达式为:

由VAR(8)的代数表达式可见,与一线城市不同,二线城市房地产指数在滞后八期内并非与热钱流入规模一直保持正的关系。

(三)格兰杰因果检验

格兰杰因果关系模型所解释的不是同期变量间的关系,而是某期变量的现期值与另一变量的所有滞后值和自身的滞后值之间的关系,这种关系只是时间上的因果关系,重在影响方向的确认,而非完全的因果逻辑关系[16]。对热钱规模、一二线城市住房销售价格指数进行格兰杰因果检验,结果如表4所示。从表中结果可以发现,热钱流入是一二线城市住房销售价格指数变化的格兰杰原因。

(四)脉冲响应函数分析

在VAR模型的基础上,我们可以得到热钱流入规模对住房销售价格指数所带来的动态冲击响应路径,进而考察热钱规模的变动对一二线城市住房销售价格指数的未来影响。热钱流入与一二线城市房价指数的脉冲响应函数分析结果如图3与图4。其中横坐标为脉冲响应的滞后期数;纵坐标表示一二线城市的住房销售价格指数;实线表示脉冲响应函数,虚线则表示正负两倍标准差偏离带。

表4 对热钱流入规模,一二线城市住房销售价格指数格兰杰因果检验结果

从图3可以看到,当在本期给热钱一个正向冲击后,一线城市的房价会立即上升,并且在滞后六期内保持大约相同的增长速率,在滞后八、九期达到最高点,随后开始下降,并在滞后十五期回到原来的价格指数。由此可见,热钱在中长期内对一线城市住房销售价格指数有一个明显的正向冲击,并且冲击持续时间较长,但在长期来讲,受热钱冲击的一线城市住房销售价格指数有下降趋势,并回到受冲击前价格指数。整个一线城市受热钱冲击后的走向呈抛物线状。

由图4可见,当在本期给热钱一个正向冲击后,二线城市的房价也会马上升高,但是升高的速度要比一线城市的缓和,在滞后第三期到第九期,二线城市的住房销售价格指数呈平缓上升状态。到第九期,二线城市的住房销售价格指数达到最高点,之后开始回落。通过与图3进行对比,我们可以发现,一线城市受热钱冲击后上升辐度要比二线城市的上升辐度要大很多,并且上升速度更快。

脉冲响应分析显示,无论是一线城市还是二线城市,其住房销售价格指数在受到热钱流入正向影响后,虽然上升辐度与速率各不相同,但是在滞后十五期后会回到受冲击前的水平。但是中国近年,一二线城市住房销售价格指数不断上升,这很可能是因为中国不断有热钱流入,进而不停地推高一二线城市住房销售价格指数。

图3 热钱流入(HM)与一线城市住房销售价格指数(HPIF)的脉冲响应函数

图4 热钱流入(HM)与二线城市住房销售价格指数(HPIS)的脉冲响应函数

(五)方差分解分析

通过以上的脉冲响应函数分析可知,热钱规模的变化对我国一二线城市的住房销售价格指数在一定滞后期内存在冲击效应,但是并不清楚热钱流入对房价指数所带来的冲击程度。因此,本文在VAR模型的基础上进一步对热钱规模以及房价指数做方差分解分析,结果如图5和图6所示。

由图5可见,热钱对我国一线城市住房销售价格指数波动的贡献率能达到40%左右;而从图6可以看出,热钱对我国二线城市住房销售价格指数波动的贡献率能达到20%左右。由此可见,二线城市住房销售价格指数受热钱的影响要比一线城市受到的影响小得多。

图5 热钱规模(HM)、一线城市房价指数(HPIF)变化方差分解图

从方差分解分析可见,一线城市住房销售价格指数受热钱冲击的影响更大。那是因为一线城市的房地产市场起步更早,市场容量更大,也更加成熟,进而带来的平均利润率也更高。这种条件更容易吸引热钱的流入,受到热钱冲击的直接影响。一般情况下,当一线城市房地产饱和时,热钱才会寻求在二线城市房地产市场的投资机会,所以二线城市更多的是受到热钱的间接冲击。从方差分析结果可见,二线城市的房地产市场受到热钱冲击比一线城市的要小,但是受到的影响还是较大的。那是因为,近年来越来越多寻求出路的热钱转向二线城市,加大对二线城市房价的影响能力。

图6 热钱规模(HM)、二线城市房价指数(HPIS)变化方差分解图

五、结 论

本文基于2003年1月-2011年12月中国热钱流入,一二线城市住房销售价格指数的月度数据,在VAR模型的基础上对三者间的影响关系进行了探讨。通过格兰杰因果检验,本文发现热钱流入是一二线城市住房销售价格指数的格兰杰原因。通过脉冲响应函数分析结果可以看出,热钱规模对一线城市的住房销售价格指数存在明显的连续正向冲击,冲击在连续上升八期后达到最高点,然后开始下跌,最终回落到最初水平。然而,尽管二线城市住房销售价格指数对于热钱流入也产生了正效应,但是比一线城市的正效应要弱很多,并且上升速度也较慢,最后会回到受冲击前的水平。另外,从方差分解的结果来看,引起我国一线城市住房销售价格指数波动的因素中,热钱流入的贡献率高达40%,然而引起我国二线住房销售价格指数波动的因素中,热钱流入的贡献率仅为20%。

分析表明,热钱对一二城市的住房销售价格指数均有着较大的影响,且对一线城市的影响更大。因此必须合理利用境外流入资本,抑制我国一二线城市房地产市场的过度投机行为。

(一)资本流向的合理引导

加强和规范外商投资房地产开发经营企业所得税征收管理,提高房地产的投资成本,遏制热钱大规模地涌入房地产市场,以防产生房地产泡沫;加强对资本流动的监管,积极将热钱引向生产性行业等其他资金短缺或者融资困难的产业,将短期的热钱转化为中长期的投资资本,促进外商投资房地产开发经营企业健康发展。

(二)加强对一线城市的热钱流入监控力度

在一线城市建立和完善热钱流入的预警和管理机制,严格监控热钱的流入以及异常的FDI和贸易顺差,加大对投机性热钱非法流入等各类投机行为的打击查处力度。此外,限制非居民资金投资房地产,建立严格的外资房地产准入机制。

(三)控制“热钱”大量涌入

尽管热钱对一线城市的住房销售价格指数较二线城市有着更大的影响,但是二线城市的住房销售价格指数受到热钱流入的冲击也是不容忽视的。因此,政府在制定政策时要坚持“两手抓”的策略,严格控制一二线城市涌入大量“过热”的热钱,另外,应加强对内陆三线城市的扶持力度,提高其吸引外资的能力,从而减少一二线城市投资过热现象。

[1]刘轶,史运昌.热钱对住房销售价格的影响——基于京、沪、穗深圳数据的实证研究[J].广东金融学院学报,2009(11):42-52.

[2]刘莉亚.境外“热钱”是否推动了股市、房市的上涨?—来自中国市场的证据[J].金融研究,2008(10):48-70.

[3]柴婷昱.论国际热钱对我国房地产和股票价格的影响与对策[J].商业时代.2011(35):70-72.

[4]邓永亮.“热钱”对我国资产价格影响的实证研究[J].当代经济科学,2010,32(4):20-28.

[5]Wei-Xing Zhou,Didier Sornette.Is there a real-estate bubble in the US[J].Physica A:Statistical Mechanics and its Applications.2006,361(1):297-308.

[6]Jacobsen,Dag Henning.What drives house prices? [J].Economic Bulletin,2005,76(1):29-41.

[7]SW Pank,DW Bahng.Price run-up in housing markets,access to bank lending and house prices in Korea[J].The Journal of Real Estate Finance and Economics,2010,40(3):332-367.

[8]Karl E.Case Jr.,Robert J.Shiller.What Were They Thinking?Home Buyer Behavior in Hot and Cold Markets[R].Yale School of Management mimeo,Working paper,2010:1-65.

[9]Michael F.Martin and Wayne M.Morrison.China’s ‘Hot Money’ Problems [R].CRS Report for Congress,Order Code:RS22921,2008:1-6.

[10]董彦岭,朱兴婷,刘然.热钱流入对我国一、二线城市房价影响差异的实证分析[J].山东经济,2011(7):37-44.

[11]Cuddington,J.T.,Capital flight:estimates,issues and explanations [R].Princeton Universuty:Studies in International Finance,No.85,1986:1-44.

[12]宋勇.流入我国热钱规模的预测模型研究[J].经济观察,2011(6):42-43.

[13]Dooley,Michael,Country-specific risk premiums,capital flight and net investment income payments in selected developing countries[R].Washington,D.C:International Monetary Fund,unpublished manuscript,1986.

[14]裴颖.我国热钱流入的影响因素分析——基于VAR模型的实证研究[J].中南财经政法大学研究生学报,2010(6):1-10.

[15]曾五一,孙蕾.中国房地产价格指数的模拟和预测[J].统计研究,2006(9):27-30.

[16]高铁梅.计量经济分析方法与建模[M].北京:清华大学出版社,2009.

The Inflow of Hot Money and Differences of its Impact on the Housing Price Indexes in China’s First-tier and Second-tier Cities

LIN Xiao-yan,HU Ming-zhi

(Shantou University Business School,Shantou University,Shantou,Guangdong 515063)

International hot money refers to a rapid flow of the short-term speculative funds which pursue the maximum profit in international financial market.The massive influx of international hot money may initiate massive price increase of capital asset,leading to speculative bubbles.In recent years,due to the continuous appreciation of RMB and other reasons,the inflow of hot money has a surprising amount to do with the false prosperity in our country.According to the VAR model,it is found that the inflow of hot money has considerable impact on housing prices in the first-tier and second-tier cities despite some differences in impact,which disagrees to some extent with earlier study results from some domestic scholars.Finally,some policy recommendations are given based on the conclusion of empirical research.

hot money,price of real estate,differences of impact

F 287.8

A

1001-4225(2012)04-0066-08

2012-04-12

林晓燕(1988-),女,广东茂名人,汕头大学商学院硕士研究生;

胡明志(1988-),男,湖北咸宁人,汕头大学商学院硕士研究生。

佟群英)