风投不给力大厂商推动电信业创新

2011-12-17OVUM网络架构首席分析师MattWalker

OVUM网络架构首席分析师 | Matt Walker

本刊记者 | 舒文琼(编译)

风投不给力大厂商推动电信业创新

OVUM网络架构首席分析师 | Matt Walker

本刊记者 | 舒文琼(编译)

在电信领域,具有创新思维的新兴公司很难获得风投青睐,实力雄厚的大厂商在研发方面投入了巨额资金,因此大厂商成为了电信业创新的主要推动者。

在电信领域,风投资助的新兴公司往往能打破传统的条条框框,带来创新性的思维,从而使得整个行业受益。此外,很多大的电信设备商或者在创立时得到过风投帮助,或者收购过风投资助的新兴公司。所以,风投的投资水平是衡量电信业创新能力的一个重要指标。

不幸的是,电信业的风险投资水平在下降:中国的大型网络基础设施供应商在全球迅速崛起,但是它们对于收购羽翼未丰的技术公司缺乏兴趣,而欧洲大型设备商因势力日渐衰弱又采取了保守的财政政策,新兴公司因此受到影响。

因为风投已经开始向绿色能源、IT服务、媒体/娱乐、医疗设备和生物技术等领域转移,所以我们不指望电信基础设施领域的风投能很快回暖。不过,大厂商内部的研发投入能够弥补风投留下的空缺。软件等相关行业成立新公司也能给电信业创新带来间接帮助,最近微软收购Skype就是一个例子。由于风投对电信初创型公司的支持率很低,因此我们希望更多的老牌厂商能够充分利用内部风险投资基金,服务提供商也可以重新审视过去10年来严重削减研发预算的做法,在此Verizon成立风投实体公司值得借鉴。

新兴电信公司时运多艰

风投对新兴电信公司缺乏兴趣主要由以下两方面原因造成。第一,IPO(首次公开招募)市场惨淡,虽然IPO总体上开始回暖,但是新兴电信公司并未从中受益,中国的设备商事实上主导了2010年电信设备领域的IPO,如表1所示。第二,其他领域风头旺盛,与网络基础设施相比,社交网络、游戏、智能手机应用、视频服务等由消费者驱动的领域更为风投所关注,比如Twitter在2010年第四季度得到了2亿美元的风投。

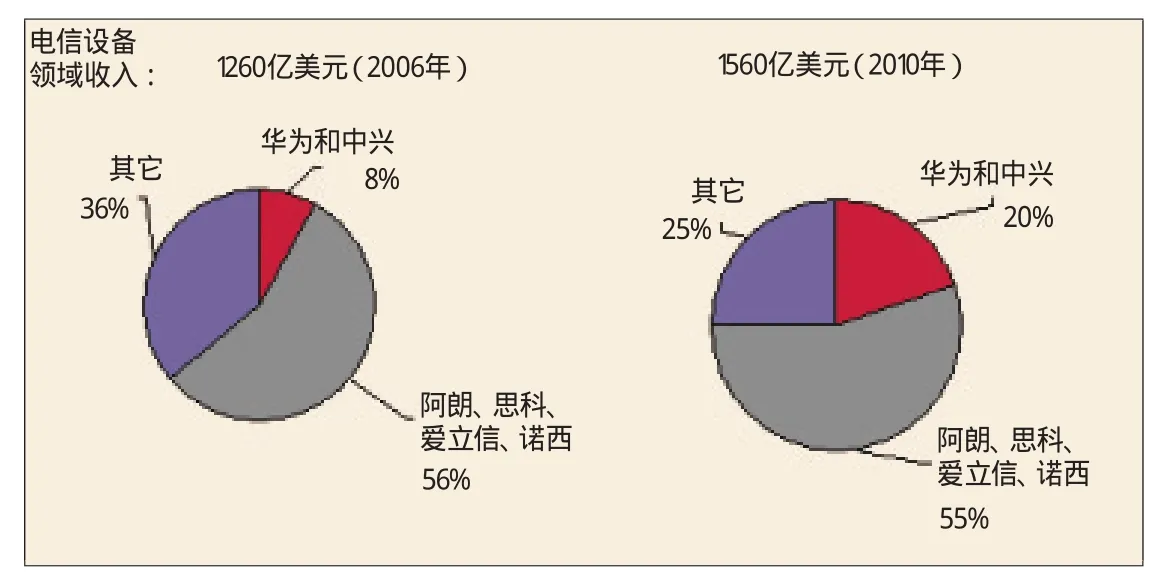

过去10年电信业最显著的变化之一就是,中国设备商持续多年跳跃式发展。从2006年到2010年,华为和中兴通讯在电信设备领域的收入份额从8%提高到了20%(基础设施和服务);阿尔卡特朗讯、思科、爱立信和诺西在这一时期的份额稳中略有下降,总体上从56%降到55%;其余供应商的份额受侵蚀较大,从2006年的36%下降到了2010年的25%(如图1所示)。

图1 中国设备商崛起

这对资本市场不是个好消息,因为中国设备商不喜欢兼并收购,它们几乎所有的成长都是有机进行的。因此在过去几年中,惟一显著且持续增长的设备商对购买新兴公司兴趣不大。而伴随着中国厂商的崛起,很多竞争对手丢失了市场份额,从而不得不采取裁员、缩减产品线,甚至裁撤整个部门的做法。总之,在中国设备商崛起和西方设备商衰落两方面因素的作用下,新兴电信公司遭遇到了投资寒流。

投资创新型公司动力何在?

企业自主研发和企业间联合研发

电信行业的大部分创新是由大型老牌厂商的研发部门完成的,它们的研发部门具有如下功能:提高现有产品性能、开发新产品、创建新的业务模型或流程、确保营销优势等。

阿尔卡特朗讯、思科、爱立信和诺基亚西门子通信(NSN)等大型系统设备商,其研发投入占总收入的15%左右;博通和高通等芯片及元器件厂商的研发投入远远超过收入的20%;收入在5亿到大约20亿美元之间的中小型设备商,其研发投入比重位居前两者之间,这些有泰乐、瞻博网络、博科、Ciena、英飞朗(2011财年的研发支出占总收入的21.3%)。研发支出最少的是设备供应商,在它们的成本结构中,供应链和营销费用占据了相当大的比重,研发所占比重则非常小,平均起来仅超过5%。

华为和中兴通讯的研发投入不到总收入的10%,和竞争对手相比的确不高。但不容忽视的是,中国的工程师相对便宜。即便中国大城市的人力成本也在提高,但是中国的高校遍布各省,这两家厂商近年来都不约而同地将研发力量向人力相对便宜的高校所在地迁移,响应政府号召的同时也能获得一些优惠政策。例如,中兴通讯预计未来5年内将有2.6万名工程师在其西安研发中心工作。

除了公司自己的研发部门外,电信设备商还通过与其他公司结成战略联盟,或者收购由风投资助的研发型新兴公司,以及建立自己的风投公司的方式,来进行研发创新。例如,英特尔、Google、微软、思科、瞻博网络等都拥有自己的风投公司或部门来资助创新。

启动模式:风险资本和天使投资

新兴企业起初往往是由企业家运营和投资的,随后他们从朋友、家人以及关系较好、财大气粗的天使投资人那里获得融资支持。经过一段时间的成长后,他们能够说服风投公司其业务具有诱人的利润前景。风投公司的资金是由有限合伙人出资构成的,其资金来源包括养老基金、捐赠基金和一些富豪。在投资新兴公司的时候,风投公司要求其资本能够“有进有出”,即有机会将股份(通常为优先股)兑换为现金,这也被称为“流动性事件”。风投公司至多坚持5~10年就会退出,接下来它们会转而购买另外一个IPO公司的股票,或者收购另外一家公司,一般而言很少有风投会在一家公司坚持10~20年以上。

表1 2010年电信设备领域的大型IPO

随着时间的推移,新兴公司的研发开始在包括电信在内的所有高科技领域发挥重要作用。风险投资往往会随IPO和并购市场的情况而出现周期性变化,此外,风投普遍追逐现金回报前景较好的行业和公司。因此,无论就总量还是某个特定行业来看风投水平的变化都是很自然的。当然需要指出的是,除非有大的公司资助,新兴公司的负担往往比企业研发部门的负担要低,而且很多事情可以从零开始,因此他们也更愿意冒险。

新兴电信公司吸引力较弱

电信网络基础设施的投资在20世纪90年代后期急剧增长,并出现了大量的市场泡沫;2000年后形势直转急下,市场泡沫开始破灭;2003年第二季度,投资降到了低谷,此后风投开始再度增加,不过网络设备领域的投资颓势难挡,虽然总体上仍高于1995年的水平,但是与高科技领域投资的差距越拉越大。

分析2002年第三季度~2003年第二季度(泡沫破灭后)和最近四个季度(2010年第二季度~2011年第一季度)的风投支出,可以看出,网络设备所吸引的风投只占总投资额的2.6%,风投对电信服务的兴趣也明显下降。总的来说,这两个和电信相关的板块共失去了13.8%的投资;最大的赢家是绿色能源,这是当今最为流行的投资主题,它带动了工业/能源板块的投资占比在8年间增长了12.7%,接近于两个电信板块流失的份额。

大型设备商终将回归

相对于大厂商的研发投入而言,风险投资其实微不足道。例如,在截至2011年第一季度的财年中,Ovum数据库中的电信设备商为研发投入了255亿美元(占营业收入的13.7%),这255亿美元是同期风投在网络设备板块投资额的40.6倍。而在过去3年中,风投对新兴电信设备商的投资只有大的设备商研发支出的2%~4%。

由于时间范围有限,我们没有找到强有力的证据来证明电信设备商的风险投资支出在下降或者转移到了其他市场。不过新兴的电信系统公司的确发现筹集资金非常困难,关于这一点有很多传闻证据。如果你是一家已经启动的新兴电信公司,那么由于IPO市场已经缓慢复苏,因此后期筹资是比较可行的,但是难点就在于你要找到第一个愿意出资的人,这在当今时代非常困难。当然我们认为风险投资最终会回归电信,在可预见的未来,随着电信网络基础设施供应商的情况逐渐改观,它们会拨出更多的资金来作为风资基金,同时合理分配和协调风投基金以及内部研发投资,并使其发挥最大的协同效应。