上市公司财务危机预警模型构建

——基于ST公司的实证研究

2011-11-29浙江万里学院施建华贝洪俊

浙江万里学院 施建华 贝洪俊

上市公司财务危机预警模型构建

——基于ST公司的实证研究

浙江万里学院 施建华 贝洪俊

财务危机是指企业明显无力按时偿还到期的无争议的债务。对于财务危机,通常公认有两种确定的方法:一是法律对企业破产的定义,企业破产是用来衡量企业财务危机最常用的标准,也是最准确和最极端的标准;二是以证券交易所对持续亏损、有重大潜在损失或者股价持续低于一定水平的上市公司给予特别处理或退市作为标准。国外多数同类研究采用破产标准(Altman,1968;Ohlson,1971;Plattand platt,1990 and 1994)。国内学者大都将特别处理(ST)的上市公司作为存在财务危机的上市公司(陈静,1999;李华中,2001)。本文将采用以上学者的思路,以ST公司作为研究样本,并将“财务危机”定义为“因财务状况异常而被特别处理(ST)”。

一、研究设计

(一)样本选取 本文选择了在2009年3月至2009年6月期间,在2008年年报公布后,因财务状况异常而首次被ST的30家上市公司(数据来自wind资讯),为了更好地研究样本的特征,同时选取同行业(按证监会行业代码分类)、同规模的30家非ST公司作为配对样本。在选取样本时注意以下问题:

(1)考虑到ST公司是由于2008年报公布后,连续2年亏损而导致被ST的。在选择观测年限时,取被ST前1年的财务年度的财务指标,即选择2008年的财务指标,对应的配对样本取同期的财务指标。

(2)对ST样本的选择时,由于本文研究目的在于研究财务信息对财务预警的作用,因此剔除了有以下几种情况的公司:

被注册会计师出具无法表示意见或否定意见的审计报告;

追溯调整导致最近两年连续亏损;

在法定期限内未依法披露定期报告;

在规定期限内未对存在重大会计差错或虚假财务会计报告进行改正;

主营业务所属行业发生变化的,行业归属不符合证监会行业要求的。

(二)变量选取 根据我国上市公司的特点,本文从偿债能力、盈利能力、运营能力、现金流量等4个方面选择了19个财务指标作为构建财务危机预警模型的预选指标。分别定义为表示偿债能力等5个指标:已获利息倍数(x1);资产负债率(x2);速动比率(x3);流动比率(x4);长期负债与营运资金比率(x5)。

表示盈利能力的5个指标:销售净利率(x6);资产净利率(x7);净资产收益率(x8);销售毛利率(x9);营业利润比重(x10)。

表示营运能力的5个指标:总资产周转率(x11);存货周转率(x12);应收账款周转率(x13);流动资产周转率(x14);营运资本周转率(x15)。

表示现金流量的4个指标:销售现金比率(x16);现金债务总额比(x17);全部资产现金回收率(x18);现金流动负债比(x19)。

二、实证研究

(一)用因子分析对数据预处理 由于各财务指标之间存在着较多的相关关系,信息重复较多,直接用它们分析现实问题,不但模型复杂,而且还会因为多重共线性问题而引起极大的误差。因此,首先利用因子分析使变量简化降维,用少数因子代替所有变量去分析整个问题。首先进行KMO and Bartlett's测试,KMO取值0.651大于0.6,和Bartlett球型检验中的Sig=0.000,说明检测结果适合做因子分析。

(二)因子分子法运用 具体如下:

(1)定义变量。将上述19个研究变量依次定义为分析变量,记为Xi,i取1,2,3,……19。

(2)将原始数据进行规范化处理。由于财务指标众多,信息重复,直接使用原始数据做因子分析达不到理想的降维效果,因此需要利用SPSS软件功能进行数据的标准化处理(均值为0,方差为1)。

(3)对样本数据进行T检验。应用T检验,可以检验独立的正态总体下样本均值之间是否具有显著性差异。进行两个独立正态总体下样本均值的比较时,根据方差齐与不齐两种情况,应用不同的统计量进行检验。给定显著性水平α为0.05,根据SPPSS 13.0运行的结果,对各个财务指标变量的显著性差异的判断情况如下。

指标X1(已获利息倍数)、X2(资产负债率)、X3(速动比率)、X4(流动比率)、X6(销售净利率)、X7(资产净利率)、X9(销售毛利率)、X11(总资产周转率)、X12(存货周转率)、X14(流动资产周转率)、X16(销售现金比率)、X17(现金债务总额比)、X18(全部资产现金回收率)、X19(现金流动负债比)等14个指标具有明显的差异。鉴于以上十种结果,后续的研究将采用该14个财务指标进行研究。

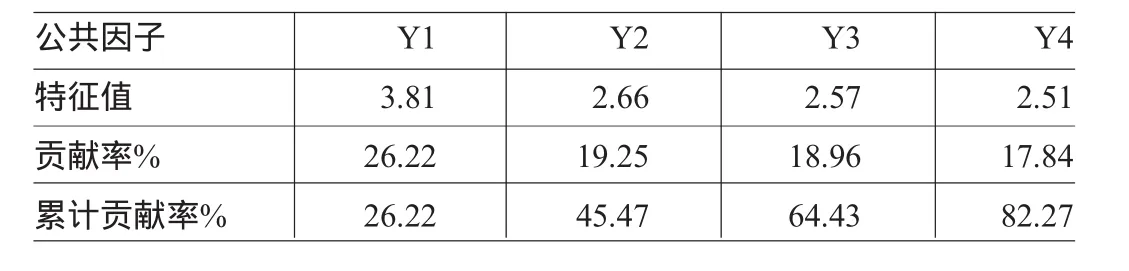

(4)计算公共因子的特征值和方差贡献率,并由大到小排序,提取公共因子(见表1)。

表1 因子解释原有变量总方差的情况

从表1中可以看出,前4个因子的特征根大于1,累计方差贡献率为82.27%,即前4个变量解释了原有变量总方差的82.27%。在因子旋转后,累计方差比没有改变,没有影响原有变量的共同度。总体上,原有变量的信息丢失较少,因子分析效果理想。原有的19个财务信息分别集中到4个综合因子中去(见表2)

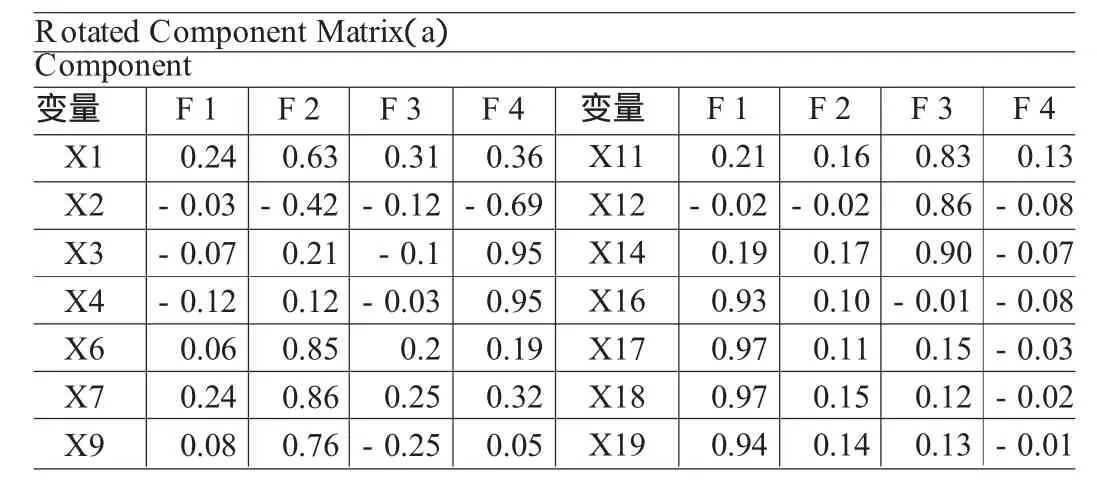

表2 旋转后的因子载荷矩阵

在载荷表中载荷系数越大,表明综合因子对相应的原始指标解释能力越强。由表3可知:

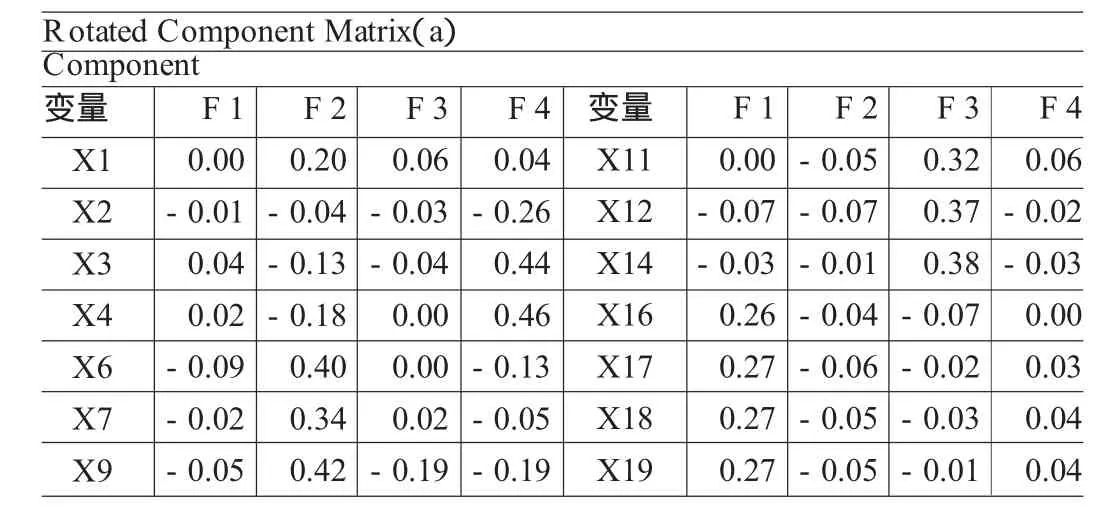

表3 因子得分系数矩阵

现金指标(X16、X17、X18、X19)在第一个因子上有较高的载荷,第一个因子F1可以成为现金指标因子;

盈利能力指标(X6、X7、X9)在第二个因子上有较高的载荷,第二个因子F2可以称为盈利指标因子;

营运能力指标(X11、X12、X14)在第三个因子上有较高的载荷,第三个因子F3可以称为营运指标因子;

偿债能力指标(X3、X4)在第四个因子上有较高的载荷,第四个因子F4可以称为偿债指标因子。

根据表3的结果,可以写出以下因子得分函数:

F1=-0.01X2+0.04X3+0.02X4-0.09X6-0.02X7-0.05X9-0.07X12-0.03X14+0.26X16+0.27X17+0.27X18+0.27X19

F2=0.20X1-0.04X2-0.13X3-0.18X4+0.40X6+0.34X7+0.42X9-0.05 X11-0.07X12-0.01X14-0.04X16-0.06X17-0.05X18-0.05X19

F3=0.06X1-0.03X2-0.04X3+0.02X7-0.19X9+0.32X11+0.37X12+0.38X14-0.07X16-0.02X17-0.03X18-0.01X19

F4=0.04X1-0.26X2+0.44X3+0.46X4-0.13X6-0.05X7-0.19X9+0.06X11-0.02X12-0.03X14+0.03X17+0.04X18+0.04X19

(三)运用Logistic回归建立预警模型 将因子分析得到的4个因子与因变量Y作为引入变量,利用二分类Logistic回归建立预警模型并预测。

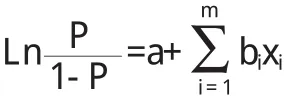

二元逻辑回归拟合的方程为:

其中,P是上市公司发生财务危机的概率;Xi是影响财务危机的第i个因素,i=1,2,…,m;a,bi(i=1,2,…,m)是待估参数。

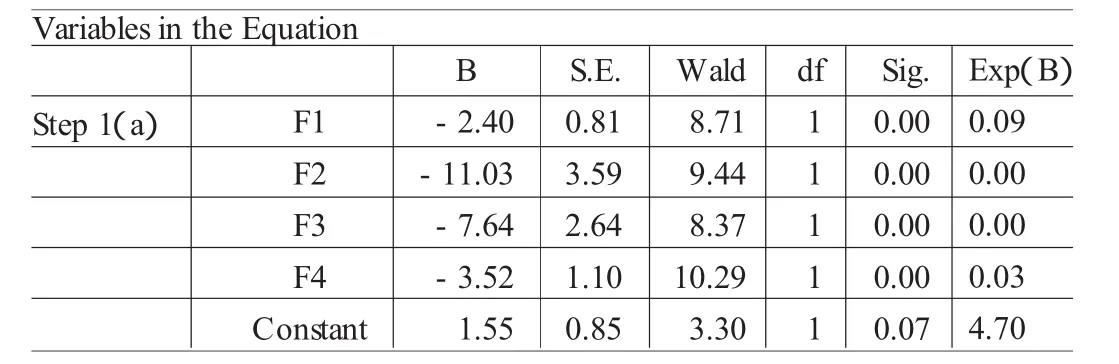

运行SSPS13.0,得到的结果如表4所示:

表4 模型估计及系数检验

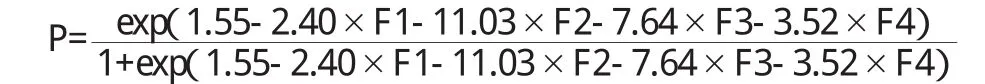

从表4的结果可以看出,所有系数均通过了检验,可建立如下Logistic回归方程:

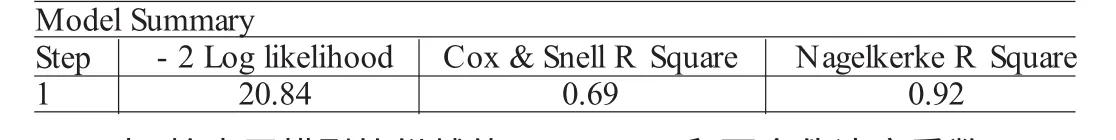

表5 模型总体检验

表5输出了模型的似然值(-2 Log)和两个伪决定系数Cox&SnellRSquare和Nagelkerke R Square,后两者从不同角度反映了当前模型中自变量的变异占因变量总变异的比例。可以看到,这两个伪决定系数分别达到0.69和0.92,说明模型中自变量对因变量的解释程度良好。以0.50为概率最佳分割点进行预测,P大于0.50判断为ST公司。

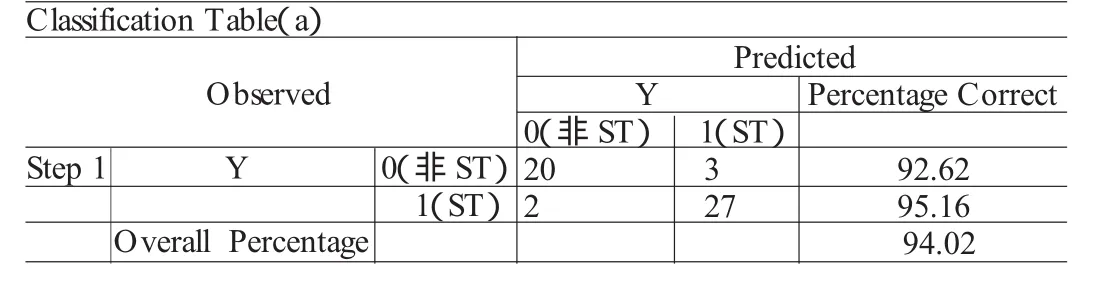

表6 模型预测结果

从表6的预测结果来看,模型的整体预测效果为94.02%,其中ST公司的预测准确率为92.62%,非ST公司的预测准确率为95.16%。这个结果优于现有的研究结论。

[1]陈静:《上市公司财务恶化预测的实证分析》,《会计研究》1994年第4期。

[2]陈晓、陈治鸿:《企业财务困境研究的理论、方法及应用》,《投资研究》2000年第6期。

[3]吴世农、卢贤义:《我国上市公司财务困境的预测模型研究》,《经济研究》2001年第6期。

[4]张玲:《上市公司财务预警分析判别模型》,《数量经济研究》2000年第3期。

[5]李华中:《上市公司经营失败的预警系统研究》,《财经研究》2001年第10期。

[6]张文彤:《SPSS统计分析高级教程》,高等教育出版社2008年版。

[本文系浙江省教育厅科研项目(编号:Y201018565)的阶段性研究成果]

(编辑 向玉章)