征收碳税对中国经济影响的实证

2011-11-28刘洁李文

刘洁李文

(山东大学经济学院,山东济南250100)

征收碳税对中国经济影响的实证

刘洁李文

(山东大学经济学院,山东济南250100)

近年来,中国CO2排放量显著增加,已引起社会各界的广泛关注。碳税作为最有效的经济手段之一,适时开征,不仅是我国应对气候变化、节能减排的要求,也是中国承担相应的国际责任的要求。本文根据中国各省(市、自治区)能源消费量及相关系数对相关能源产品使用产生的CO2排放量进行了核算,并依据国际实践经验拟定了三种不同情景的碳税税率。利用1999-2007年间的省际面板数据,通过面板数据模型定量分析了征收碳税对中国经济的影响,特别是对经济增长、能源消耗影响。研究表明:①征收碳税会降低社会总产出,对经济增长具有消极影响,从长期看,随着碳税体制完善,税率逐步提高,这种消极影响将逐渐减弱;②征收碳税可以提高能源的产出效率,降低能源要素的使用,减少CO2的排放;③碳税税率提高会减小劳动和资本要素之间的收入分配差距。因此,碳税开征具有明显的节能减排效果,且能有效地调整要素间收入分配。但是受中国现阶段经济发展水平的制约,碳税对中国经济冲击较大,短期内暂不适合开征。

碳税;经济增长;能源消费;要素收入分配

CO2作为主要的温室气体,其排放量的不断增加已成为世界各国关注气候问题的焦点。我国作为发展中国家,能源消耗量更是逐年显著增加。仅2000-2005年中国碳排放的增长速度较十年前增加了四倍[1]。近年来,我国已经成为仅次于美国的第二大CO2排放国,随着人口增长、重工业、交通运输业发展,CO2问题会越来越严重[2]。结合哥本哈根气候会议中国政府2020年单位国内生产总值CO2排放比2005年下降40%至45%的承诺,并考虑到中国目前经济的规模及增长速度,中国碳减排的压力在不断增加。

以CO2为主的温室气体排放造成了环境的负外部性。新古典经济家庇古(A.C.Pigou)提出了通过税收的办法将外部成本内部化,按照污染物的排放量或经济活动的危害来确定纳税义务,这就是著名的“庇古税”[3]。碳税就是一种庇古税,征收碳税实质上是对人类行为产生的CO2所造成的环境外部成本内部化的过程,是减少CO2排放量最具有市场效率的经济措施之一[4-5]。

目前,瑞典、丹麦、荷兰、芬兰、挪威等国已征收 CO2税,美国、日本、澳大利亚、法国等不少国家也将建立针对减少碳排放的税收制度提上日程[6]。对CO2征税,应该包括商品制造过程的各个环节所排放的CO2,从原材料的开采过程、生产过程、分配过程到提供最终产品给消费者[7]。但是,在实践和具体操作中,主要是针对化石能源(化石能源在此不仅包括天然化石能源如煤炭、石油、天然气等,也包括有其直接加工转换而成的二次能源如煤气、汽油、柴油、焦炭、洁净煤等)使用所产生的CO2,这部分CO2的排放量占到人类活动产生CO2排放量的70%以上。考虑到化石能源产品的不同性质及化石能源的不完全燃烧,大部分国家在核算化石能源的CO2排放量时多采用含碳量来确定。这也是本文在核算中国各省份的CO2排放量时的重要依据之一。此外,从欧盟国家征收碳税的经验来看,在引入碳税时应坚持税收中性原则,初始碳税税率设置较低。欧盟国家碳税的开征都在一定程度上减少了CO2的排放,且对本国经济发展的影响不大。

目前,国内外学者针对开征碳税对经济影响的研究主要集中在碳税对GDP的影响,及碳税的节能减排效果方面。大部分学者认为开征碳税会对一国经济造成负面影响,而对能源消耗,部分学者的研究结论存在差异。高鹏飞等[8]通过建立MARLAL-MACRO模型得出碳税的减排效果明显,但同时也给经济造成相当大的损失的结论。魏涛远、格罗姆斯洛德[9]采用中国可计算一般均衡模型(CNAGE)研究了碳税对中国经济及温室气体排放的影响,表明征收碳税虽然使CO2排放量有所下降,但会使中国经济状况恶化,且长远看,征收碳税,实施温室气体减排,对中国这样一个发展中国家经济代价将十分高昂。王灿等[10]认为实施CO2减排政策有利于能源效率的提高,但同时也会对中国经济增长和就业带来困难。金艳鸣等[11]根据2002年全国、广东和贵州的三区域绿色社会核算矩阵构建了区域资源-经济-环境可计算一般均衡模型,得出征收环境税如碳税比征收能源税减排效果更明显,环境税对发达地区的经济影响为正,对落后地区的影响为负。苏明等[12]利用一般可计算模型(CGE)分析了碳税对经济的影响,开征碳税会带来GDP和通货膨胀率的双下降,碳税税率越高碳排放下降幅度越大。张明文等[13]通过面板数据的计量模型得出征收碳税能提高我国大部分地区的经济规模,对东部地区的能源消费具有抑制作用。姜克隽[14]提出征收碳税对我国未来CO2排放具有明显抑制作用,碳税会促进经济结构调整到较低的碳排放经济体系,这种经济结构的调整有利于经济发展,进而GDP的损失就不明显,最高在0.45%左右。Matsuo和Naoki[15]研究认为CO2减排5%将带来约1%的 GDP损失。Floros和Vlachou[16]通过研究碳税对希腊制造业及能源行业的影响,认为碳税能有效抑制CO2的排放。Karp和Liu[17]通过联立方程模型发现美国减排30%的温室气体将引起3%的GDP下降。瑞典环境保护部门研究显示1974-1994年间GDP增幅为47%,同期相比总耗能几乎不变,碳税还促进了区域制热由化石能源向生物燃料的转变[18]。

以上学者或部门的研究或基于定性分析或基于未来预测的定量分析,较少涉及以客观数据为研究样本的定量分析。此外,为数不多的基于客观数据的实证分析也较少涉及到全国范围,多是局限于某一地区。本文以1999-2007年各省市的相关数据为样本,对中国各省市在样本期所消费的化石能源的CO2排放量进行了核算,并依据国际经验制定不同碳税情景税率,然后利用1999-2007年间的省级面板数据,通过建立相关的数据模型定量分析了在不同的情景税率下征收碳税对中国经济的影响,特别是对经济增长、能源消耗的影响。

1 中国能源碳排放量的估算及碳税情景模式设置

1.1 中国能源碳排放量的估算

征收碳税的最直接目的是降低最主要的温室气体CO2的排放量,碳税税额的多少是根据化石能源的碳排放量直接决定的,单位能源产品产生的CO2越多,对其征收的碳税税额越大。因此对各种化石能源碳排放量的核算成为碳税征收的关键。在计算碳排放量时需首先获得能源CO2排放系数。能源CO2排放系数指消费单位能源所产生的CO2排放量。不同能源产品如煤炭、石油、天然气等引起气候变化的碳排放量不同,故其CO2排放系数也各不相同。

本文根据联合国政府间气候变化专门委员会(IPCC)于2006年发布的《国家温室气体排放清单指南》中相关数据和计算公式,及《中国能源统计年鉴2005》公布的各种能源的平均低位发热量,《中国能源统计年鉴》(2000-2008)中历年各地区的能源消费量数据,经过相关计算和转化可推算出中国各个年份、各个省(市、自治区)各种化石能源的碳排放量。历年中国各化石能源CO2排放量计算结果如下:

由表1可以看出,CO2排放量的增长速度逐年增加,2007年的碳排放量已达到1999的2.4倍。在各种化石燃料中,煤炭的碳排放量占到总燃料排放量的80%以上。由于中国地域广阔,各省(市、自治区)的经济发展水平、地理位置、能源分布及产业结构和人口密度等因素都会在一定程度上影响能源的生产、使用量进而影响本地区CO2排放量。为了更详细地描述中国各省市自治区的碳排放量指标,将2007年各省(市、自治区)的能源消耗产生的CO2排放量描述如图1所示。通过图1可以看出,中国各省(市、自治区)的碳排放量差异很大,2007年度CO2排放量最多的省份山东省可以达到最低的七个省份CO2排放量的总和。

1.2 碳税情景模型设置

图1 2007年中国各省(市、自治区)化石燃料CO2排放量汇总Fig.1 Total fossil-fuel CO2 emissions for 2007 in China’s Provinces

从中国实际情况考虑,我国在确定碳税税负水平时应考虑以下问题:首先,碳税的提出和实施是以减排温室气体、保护环境为主要目的,不同于筹集财政资金为目的的大部分税种,税率设置越高,越容易达到该税种设置的目的;其次,我国作为发展中国家,正处于工业化和城市化的进程之中,一定时期内将继续依赖能源密集型产业的发展与扩张拉动经济增长,征收碳税会提高化石能源的使用价格,减少能源消费,从而降低社会总产出,对经济规模扩张产生消极影响;最后,我国现行税收负担较重,在征收碳税时初始税率设置应较低,避免企业生产活动产生较大的波动,打击企业生产积极性,同时相应降低其他税种的税率。如瑞典在征收CO2税的同时削减了个人所得税、农业方面的能源税及继续教育方面的税收,丹麦、荷兰、英国等在征收碳税的同时也相应削减了个人所得税和社会保证缴款。总之,我国在碳税征收的初期,应从低征收碳税,减少对经济、社会的消极影响。

从减排成本角度考虑,CO2减排的技术研究表明,通过植物吸收CO2时每减排一吨碳的实际成本约为5美金,通过常规能源技术手段的减排成本约为每吨碳10美金[9]。从碳交易机制角度看,实现清洁发展机制(CDM)交易产生CERs时获得CO2减排价值约为8-12欧元/吨,以配额为基础的欧盟排放许可权EUAs,其2006-2008年间的CO2减排参考价格约为25欧元/t[19]。

根据上述分析,并结合中国的实际情况,本文在此选取三种碳税水平依次为每吨CO25美元、10美元、20美元的定额税率,作为拟征碳税的三种不同碳税情景,并分别建立相应模型,进行回归分析。通过比较进一步分析在不同碳税情景下,碳税对我国经济的影响。

表1 1999-2007年中国化石能源CO2排放量汇总表Tab.1 Total fossil-fuel CO2 emissions in China from 1999 -2007 104 t

2 计量模型的设计及数据说明

2.1 模型设定

为考察碳税与经济增长及能源消费之间的关系,本文在建模时借鉴李绍荣等[20]提出的受税收结构影响的Cobb-Douglas生产函数,并在此基础上将能源因素引入其中,提出其扩展模型如下:

其中Y表示总产出,K表示资本使用量,L表示劳动投入量,E表示能源消耗,xi(,i=1,2,…n)表示第i种税在总税收收入中所占的比重。xi根据本文的研究目的,为得到理想的研究结果,本文将引入碳税后的整体税收收入分为碳税收入和非碳税收入两类,即式(1)中n取值为2,x1表示碳税收入占总体税收收入的比重,x2为非碳税收入占总体税收收入的比重,同时也表示中国现行的税收体系。令式(2)中的i取值为2,可得进一步模型如下:

从式(2)中可以看出,参数 αi、βi、δi分别表示第 i种税种的结构份额对资本、劳动、能源要素产出弹性的影响,同时在一定程度上也表示征收碳税后税收结构份额对资本、劳动、能源的产出效率影响。γi表示剔除资本、劳动、能源要素的影响后,第i种税种的税收结构份额对经济增长的贡献。若γ1为正,则说明在资本、劳动、能源要素不变的情况下,摒除其对经济产出弹性的影响之后,碳税征收对经济增长具有拉动作用,且此时的资本、劳动、资源组合是有利于经济发展、生产规模的扩大。相反,若γ1为负值则说明在其他要素不变的情况下,总产出随着碳税结构份额的增加而降低,征收碳税将对经济增长产生负效应,且此时的资本、劳动、能源组合是不利于经济增长的。

2.2 数据来源说明

上述各变量的观察数据取自《中国统计年鉴》、《中国能源统计年鉴》,样本时间跨度为1999-2007年,截面个体为除上海、西藏外的29个省(市、自治区)。其中Y、K、L观察值分别取自《中国统计年鉴》的各地区国内生产总值、固定资产形成总额、从业人员,E的观察值取自《中国能源统计年鉴》各地区的能源消费数据。x1由各地区碳税收入与总税收收入(加入碳税收入调整之后)的比值决定,碳税收入等于地区碳排放量与单位碳税的乘积,x2为非碳税收入占总税收收入的比重,在数值上等于1-x1。

3 模型估计结果及分析

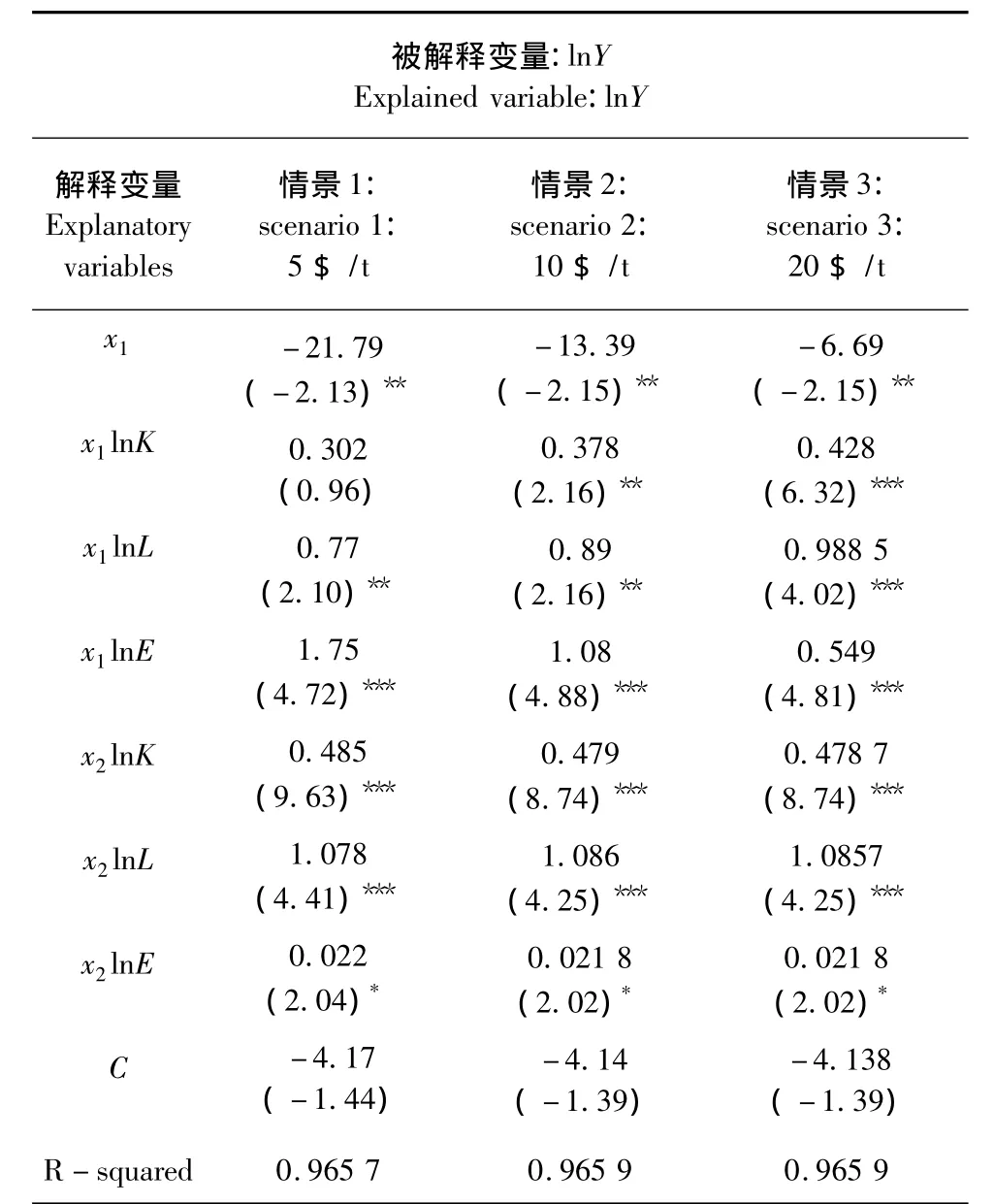

本文选取了我国1999-2007年29个省(市、自治区)的面板数据为研究样本(上海、西藏因数据不完整剔除)。利用Stata10.0软件对模型进行回归分析。模型的筛选及检验过程如下:首先,考察自变量系数所反映的样本整体性效应,选择合适的面板数据回归方式,来确定面板数据适用的回归方式是混合估计模型、随机效应模型还是固定效应模型。其次,根据选定的模型进行相应的异方差及自相关检验。最后,根据检验结果选择相应的模型修正模型。通过以上过程,得到最终估计结果见表2。

从回归结果看,各模型调整后的R平方均在0.96以上,表明整个模型的拟合度较高,解释变量对被解释变量的解释力度很强。大部分参数的估计值的t统计量通过了t检验,变量显著。

在上述三种碳税情景下,x1的系数γ1均显著为负,表明在资本、劳动、能源要素不变的情况下,碳税结构税率的增加会降低社会总产出,对经济增长起负面影响。碳税收入在总税收收入中份额x1的增加,都会带来经济的总体规模不同程度的下降。具体来看,在情景一,征收5美元/t的碳税体制下,碳税收入占总税收收入比重每增加1%,会使经济的总体规模下降到原来的e-21.79%=0.804倍。在情景二与情景三下经济规模分别下降到原来的e-13.39%=0.875 倍、e-6.69%=0.935 倍。即征收碳税会对中国的经济增长产生负面影响,会降低经济的总体规模。而三种碳税情景由一到三,碳税对经济增长的抑制作用是不断减弱的。一方面开征碳税会降低私人及企业的投资积极性,影响经济规模的扩张,抑制经济增长;另一方面,征收碳税增加了政府的财政来源,政府支出增加,政府投资拉动了GDP;此外,碳税税率提高,在一定程度上促进新技术、新能源的开发使用,提高能源要素的使用效率,部分抵消了税率提高所带来的经济消极增长。从长期来看,假设中国开征碳税,税率依次从较低税率5美元/吨提高至10,20美元/t,碳税对经济的抑制作用呈现弱化的趋势。

表2 模型估计结果Tab.2 The estimates ofmodule test

对于能源要素而言,征收碳税时会提高能源的产出弹性,提高幅度会随着税率的增加而降低。当碳税税率分别为5美元、10美元、20美元每吨时,碳税比重每增加1个百分点能源要素的产出弹性分别提高1.75%,1.08%,0.549%。与非碳税税类相对应的比例分别为0.022%,0.021 8%,0.021 8%,远低于碳税对能源产出效率的影响。即征收碳税时对能源要素的作用明显高于现行的税收体制对能源的刺激。而随着碳税税率的提高,能源要素的产出效率逐渐降低,相应的资本、劳动要素产出效率提高,从而形成资本、劳动要素替代能源要素,降低了能源要素的使用。因此,碳税对能源的刺激作用是一个长期的过程。

针对资本、劳动要素而言,对CO2排放征收碳税时,劳动、资本要素的产出弹性均有所增加。且随着碳税税率的提高,资本和劳动要素的产出弹性提高比率均随着碳税税率的提高而增加。如表2所示,碳税所占比重每增加1%时,三种碳税情景下的资本要素产出弹性提高的比例依次为0.302%、0.378%、0.428 4%,劳动要素提高比例为0.77%、0.89%、0.988 5%。即随着碳税税率的提高,税收份额的增加会提高劳动、资本要素的产出效率,而且对劳动要素的正效应要明显大于对资本要素的正效应。在市场经济条件下,若资本和劳动要素是完全通过市场获得收入,那么决定要素收入份额的就是其产出效率。而目前中国实际的资本要素的产出弹性远大于劳动的产出弹性。因此,当分别征收5美元、10美元、20美元的碳税时,劳动要素和资本要素的收入差距将随税率提高而不断缩小。

4结论

综合上述的分析可知,近年来中国CO2排放量显著增加,2007年的碳排放量与1999年相比,达到了后者的2.4倍。中国碳排放压力逐渐增加,碳税作为最有效地经济手段之一,似乎需要择机适时开征。通过实证检验可知:首先,在中国开征碳税将会对经济规模的增长产生消极的作用,造成GDP的明显下降,而下降程度与税率水平成反比。其次,随着碳税税率的提高,能源要素的产出效率逐渐降低,相应的资本、劳动要素产出效率逐渐提高,从而形成资本、劳动要素替代能源要素,最终降低了能源要素的使用。因此,碳税对能源的刺激作用是一个长期的过程。从长期看,随着碳税制度完善,经济发展水平提高,碳税税率逐步提高至较高水平时,碳税对经济的冲击将逐渐减弱,同时资本要素、劳动要素对能源要素的替代效应增强,最终将降低能源要素的使用,减少CO2的排放。反之,从短期来看,仅通过碳税开征来有效地促进节能减排还是面临较大的困难。最后,随着碳税税率的提高,税收份额的增加会提高劳动、资本要素的产出效率,而且其对劳动要素的正效应要明显大于对资本要素的正效应,而目前中国实际的资本要素的产出弹性远大于劳动的产出弹性。因此,当碳税税率提高时,劳动要素和资本要素的收入差距将随税率提高而不断缩小,即碳税税率提高还会减小劳动和资本要素之间的收入分配差距。

因此,虽然长期看来开征碳税具有明显的节能减排效果,且碳税能有效地调节要素间收入分配。但是就目前中国经济发展水平而言,开征以节能减排、减少温室气体排放为目标的碳税对中国经济影响较大,节能减排效果相对较弱,不建议在现阶段开征碳税。针对节能减排和气候变化问题,建议从以下几个方面入手:①进行产业结构优化升级,扶植新兴产业,特别是新能源产业,抑制高耗能、高污染产业的过快增长。②鼓励发展并引进先进的科学技术,大力发展非化石能源,通过技术创新促进绿色生产,提高能源的产出效率,促进经济发展的同时降低环境成本。③加强促进节能减排与新能源的财政政策。如增强重大节能减排工程的财政投资补助力度并扩大范围;对风能、太阳能等再能源及新能源技术、设备及产品实施明确的财政补贴,资金奖励或税收优惠等政策。④增强宣传和教育力度,增加公众的环境保护意识和社会责任感。

References)

[1]Brahic C.Carbon Emissions Rising Faster than Ever[EB/OL].(2006 -10 -10)[2010 -10 -01].http://www.newscientist.com/article/dn10507-carbon-emissions-rising-faster-than-ever.htm.

[2]汪曾涛.碳税征收的国际比较与经验借鉴[J].理论探索,2009,(4):68 - 71.[Wang Zengtao.The International Comparisons of Carbon Tax and Its Experience[J].Theoretical Exploration,2009,(4):68 -71.]

[3]OECD Implementation Strategies for Environment Taxes[M].Paris:OECD,1996.

[4]European Environmental Agency(CCA).Environmental Taxes Implementation and Environmental Effectiveness[M].Copenhegen:EEA,1996.

[5]王淑芳.碳税对我国的影响及其政策响应[J].生态经济,2005,(10):66 - 69.[Wang Shufang.Effect and Policy Responses of Carbon Taxes in China[J].Ecological Economy,2005,(10):66 -69.]

[6]张克中,杨福来.碳税的国际实践与启示[J].税务研究,2009,(4):88 - 90.[Zhang Kezhong,Yang Fulai.The International Practices and Enlightenment of Carbon Tax in China[J].Taxation Research,2009,(4):88 -90.]

[7]Kejun J,Cosbey A,Murphy D.Embodied Carbon in Traded Goods[C].Trade and Climate Change Seminar,Copenhagen,Denmark,2008.

[8]高鹏飞,陈文颖.碳税与碳排放[J].清华大学学报:自然科学版,2002,42(10):1335 - 1338.[Gao Pengfei,Chen Wenying.Carbon Tax and Carbon Emission[J].Journal of Tsinghua University:Science and Technology Edition,2002,42(10):1335 -1338.]

[9]魏涛远,格罗姆斯洛德.征收碳税对中国经济与温室气体排放的影响[J].世界经济与政治,2002,(8):47 -49.[Wei Taoyuan,Glomsrod S.The Impactof Imposing Carbon Tax on the Economy and Greenhouse Emission of China [J].World Economics and Politics,2002,(8):47 -49.]

[10]王灿,陈吉宁,邹骥.基于CGE模型的CO2减排对中国经济的影响[J].清华大学学报:自然科学版,2005,45(12):1621-1624.[Wang Can,Chen Jining,Zou Ji.Impact Assessment of CO2Mitigation on China Economy Based on A CGE Model[J].Journal of Tsinghua University:Science and Technology Edition,2005,45(12):1621 -1624.]

[11]金艳鸣,雷明,黄涛.环境税收对区域经济环境影响的差异性分析[J].经济科学,2007,(3):104 - 112.[Jin Yangming,Lei Ming,Huang Tao. Differences Analysis of the Effect of Environmental Tax on Regional Economic Environment[J].Economic Science,2007,(3):104 -112.]

[12]苏明,傅志华,许文,等.我国开征碳税的效果预测和影响评价[J].环境经济,2009,72(9);24 -28.[Su Ming,Fu Zhihua,Xu Wen,et al.Effect Prediction and Impact Assessment of Introducing Carbon Tax in China[J].Environmental Economy,2009,72(9):24 -28.]

[13]张明文,张金良,谭忠富,等.碳税对经济增长、能源消费与收入分配的影响分析[J].技术经济,2009,28(6):48 -51.[Zhang Mingwen,Zhang Jinliang,Tan Zhongfu,et al.Analysis on Effects of Carbon Taxation on Economic Development,Energy Consumption and Income Distribution[J].Technology Economics,2009,28(6):48 -51.]

[14]姜克隽.征收碳税对GDP影响不大[J].中国投资,2009,(9):20-23.[Jiang Kejuan.Imposing Carbon Tax Will Have Little Influence on GDP[J].China Investment,2009,(9):20 -23.]

[15]Matsuo N.Key Elements Related to the Emissions Trading for the Kyoto Protocol[J].Energy policy,1998,26(3):263 -273.

[16]Floros N,Vlachou A.Energy Demand and Energy Related CO2Emissions in Greek Manufacturing:Assessing the Impact of a Carbon Tax[J].Energy Economics,2005,27(3):387 -413.

[17]Karp L,Liu Xuemei.Valuing Tradable CO2Permits for OECD Counties[Z].UC Berkeley working paper,NO.872,1999.

[18]Swedish Environment Protection Agency.Environment Taxes in Sweden Economic Instrument of Environmental Policy[M].Stockholm:Swedish Environment Protection Agency,1997.

[19]张建国,刘海燕,张建民,等.节能项目节能量与减排量计算及价值分析[J].中国能源,2009,(5):26 -29.[Zhang Jianguo,Liu Haiyan,Zhang Jianmin,Dong Luying .Calculation of Energy Savings and GHGs Emission Reduction of Energy Conservation Project and Value Analysis[J].Energy of China,2009,(5):26 -29.]

[20]李绍荣,耿莹.中国的税收结构、经济增长和收入分配[J].经济研究,2005,(5):118 -126.[Li Shaorong,Geng Ying.The Effects of Tax Revenue Structure on Economic Growth and Income Distribution[J].Economic Research Journal,2005,(5):118 -126.]

Effects of Introduction Carbon Tax on China’s Econom y

LIU Jie LIWen

(School of Economics,Shandong University,Jinan Shandong 250100,China)

In recent years,China’s carbon dioxide emissions have increased significantly,and aroused wide attention of the whole society.Carbon tax is one of themost effective economic means.Taxing on carbon dioxide at proper opportunity is not only China’s response to climate change,energy consumption and emission reduction but also China’s response to assuming corresponding international responsibility.According to the Chinese provincial energy consumption and the correlation coefficient of energy products,this paper accounted the carbon dioxide emissions of fossil energy products,then setting three different carbon tax rates according to the accounting data and international practice experience.Using a panel datamodel and the panel data of China’s provinces from 1999 -2007,we quantitatively analyzed the impact of carbon tax on economy,especially the effect on economic growth and energy consumption.Research shows that:① a carbon tax would redue social output and have negative influence on economic growth.In the long run,as the gradual improvement of carbon tax rates and the tax system become perfect,this negative influence will be weakened.② a carbon tax can improve energy output efficiency,reduce the use of energy elements and cut CO2emissions.③ increasing carbon tax rateswill narrow the income distribution gap between labor and capital.Therefore,carbon taxation has obvious effects on energy saving and emission reduction.But under the restriction of China’s current economic development level levying tax on carbon dioxide has great impact on Chinese economy,so it’s not suitable for taxation in the short term.

carbon tax;economic growth;energy consumption;income distribution gap

F810.42

A

1002-2104(2011)09-0099-06

10.3969/j.issn.1002-2104.2011.09.017

2011-03-23

刘洁,博士生,主要研究方向为税收理论与政策。

国家人事部博士后基金“税制改革中的国际竞争力原则:定位与影响”。

(编辑:刘照胜)