资本结构对公司价值的影响

——基于我国房地产上市公司的实证分析

2011-10-30王小炜石忠义

王小炜,石忠义

(重庆理工大学工商管理学院,重庆 400054)

资本结构对公司价值的影响

——基于我国房地产上市公司的实证分析

王小炜,石忠义

(重庆理工大学工商管理学院,重庆 400054)

利用在上海和深圳证交所上市的房地产公司的数据,采用主成分分析法和线性回归分析法对其资本结构和公司价值关系进行实证分析。研究表明:我国房地产上市公司的资产负债率与公司价值之间呈负相关关系;房地产行业要通过提高盈利能力以取得足够利润来提供其进一步发展所需要的资金,使公司价值得到可持续性提高。

房地产上市公司;资本结构;公司价值

一、文献回顾

资本结构指的是企业资本的构成及其比例关系。广义上的资本结构指的是企业资金来源中债务资本与股权资本的比例关系,狭义上的资本结构指的是长期债务资本与股权资本的比例关系或仅指股权资本结构,本文使用广义资本结构概念。对资本结构问题的研究主要有两类:一是对资本结构的影响因素的分析及最优资本结构的存在问题;二是资本结构与公司价值的关系问题,即资本结构与公司价值之间是否存在相关关系,如果存在相关关系,是正相关、负相关或是非线性相关关系。而这两个问题的实质都是资本结构与公司价值的关系问题。

关于资本结构与公司价值的相关性问题,国内外现有的研究无论是理论研究还是实证分析都从不同角度得出了不同的观点。一种观点是资本结构与公司价值无相关性。持这种观点的研究主要来自理论推导。如MM定理认为,如果公司的投融资政策是相对独立的,没有公司所得税和个人所得税,没有破产风险,资本市场充分有效运行,则公司的资本结构与市场价值无关,亦即公司的资本结构选择不影响公司的市场价值。但是到目前为止,无关论还没有得到实证研究的证实。已有的实证分析大都支持另一种观点即资本结构与市场价值有相关性,但是对于资本结构与公司价值之间的相关关系,不同的理论与实证又得出了不同的观点,归纳起来有正相关、负相关和倒U形三种观点。正相关观点最早见于净利理论(NIA),该理论认为公司利用债券可以降低公司的综合资金成本,因此企业利用负债资金总是有利的。这是一个负债越多,公司价值越高的观点,理论假设是公司在获取资金的数量和来源上均不受限制。所以净利理论认为,负债为100%是企业的最佳资本结构。此外,莫迪利安尼和米勒(1963)、Brennan和 Schwartz(1978)、Masuli S和Ronald W(1980)、Masul15(1983)、Long和 Maltiz(1985)、Lxami Chnad Bhnadari(1988)等分别在理论与实证角度证明了资本结构与公司价值正相关。国内也有学者以我国上市公司不同时期的财务数据做实证分析得出资本结构与公司价值正相关的结论。如刘明和袁国良(1999)、洪锡熙和沈艺峰(2000)、王娟和杨凤林(2002)、吕长江和王克敏(2002)等从不同角度证明了正相关的观点。资本结构与公司价值负相关观点认为公司负债比例的提高会降低公司价值。支持该观点的国外研究有Myesr和Mujluf(1984)提出的顺序偏好理论,Fr1end和 Lang(1998)、Titman和 weSSels(1998)、Rajan和 lingales(1995)、Mohd和 PeryrnadRimbye(1998)、Smierly和Li(2000)等的相关研究。国内的研究主要有:陆正飞(1996)的研究发现,我国企业负债率总体偏高,同时呈现以下特点:负债率与企业规模负相关,以及负债率与收益率负相关。陆正飞、辛宇(1998)发现,企业的获利能力与负债比率显著负相关。李善民、苏斌(1999)的研究发现,在亏损的公司中,净资产收益率与公司的资产负债率和短期负债率均呈显著负相关关系。冯根福、吴林江、刘世彦(2000),张则斌、朱少醒、吴健中(2000),吕长江、韩慧博(2001)等的研究也得出了一致的结论。U形相关观点认为资产负债率与公司价值成 U形相关关系。严志勇、陈晓剑(2002)用房地产公司业绩综合指标与资产负债率和长期负债率做线性回归分析,得出结论:公司业绩与资本结构有密切关系,但并非简单的线性关系,而是满足二项式关系;当负债比率较低时,提高负债率有助于经营业绩的提高;当负债率达到一定程度后,提高负债水平将降低经营业绩。

从上述分析可知,研究公司的资本结构十分必要。在本文中笔者通过分析房地产上市公司的资本结构与公司价值之间的相关关系,以期为房地产上市公司优化资本结构,实现公司价值最大化提供参考。

二、实证分析

(一)研究假设

从现金产生能力角度上来说,公司盈利能力越强,则进一步发展所需要的资金越容易从公司内部取得,资本负债率就会相对其他公司低;同时公司盈利能力越强意味着公司价值越大。所以可以假设公司资本结构与公司价值呈负相关关系。

(二)样本选择与数据来源

本文中出现的房地产上市公司样本均来源于“金融界网站”沪深两市行业分类中的房地产行业上市公司。从该网站中选取了43家房地产上市公司作为样本房地产上市公司。选择样本公司的原则是:①为了克服短期内数据偏差和不稳定情况,本文选取了2006至2009年四年的样本公司财务数据。②2006至2009年四年中均未出现过亏损,均未出现过被PT和ST的情况,保证样本公司的利润数据正常。③2006至2009年四年中均未出现过重大资产重组、主营业务性质重大变化和借壳上市等情况,保证样本公司业务正常进行。④公司主营业务收入中至少有80%是来源于房地产行业,保证样本公司的主营业务为房地产。⑤2006至2009年四年中均未出现利润异常、所有者权益异常等非正常情况,保证样本公司财务数据的正确性。

本文在实证分析中使用到的财务数据来源于:① 巨潮咨询网站:http://www.cninfo.com.cn/。② 证券时报网站:http://www.stcn.com/。③ 上证所网站:http://www.sse.com.cn/。④ 新浪财经网站:http://finance.sina.com.cn/。

(三)研究方法

本文先使用主成分分析法提取解释变量和被解释变量,然后再利用线性回归分析法对我国房地产上市公司的资本结构和公司价值之间的相关关系进行实证分析。

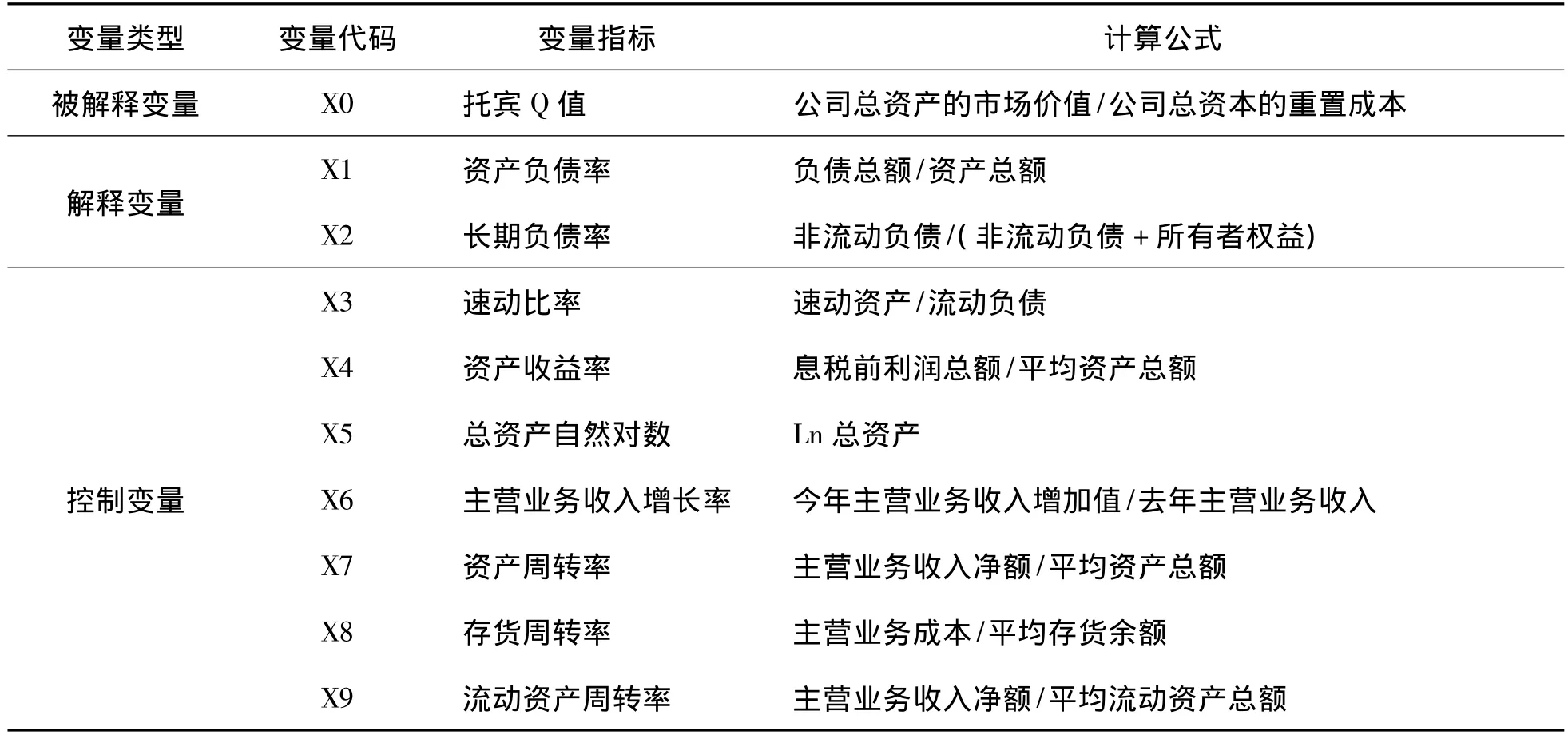

本文设计的变量包括:被解释变量、解释变量和控制变量。在被解释变量方面,本文对公司价值的表征使用了学术界普遍使用的托宾Q值。在解释变量方面,本文对资本结构的表征使用了资本负债率和长期负债率两个指标变量。在控制变量方面,因为公司的偿债能力、营运能力、盈利能力、发展能力和规模都会对公司价值产生一定影响,因此他们被用作控制变量;其中,速动比率来反映偿债能力,流动资产周转率、存货周转率、资产周转率等来反映营运能力,资产收益率来反映盈利能力,主营业务收入增长率来反映发展能力,总资产自然对数来反映公司规模。详细变量描述见表1。

(四)模型构建

1.主成分分析法

(1)方法说明。为了更为精确地描述资本结构和公司价值,我们选择了两个指标变量X1、X2来表示资本结构(解释变量),在选择X0来表示公司价值(被解释变量)的同时引进X3~X9作为控制变量来改进被解释变量。接下来先对表示资本结构的指标变量X1、X2进行主成分分析来提取出一个综合指标变量来表征资本结构,再对表示公司价值的指标变量X0和控制变量X3~X9进行主成分分析来提取出另一个综合指标变量来表征公司价值。

(2)数据处理。对2006年至2009年的财务数据进行处理分别得到2006年至2009年的指标变量X0~X9,然后再计算出2006年至2009年的指标变量X0~X9的算术平均数和几何平均数数据。

(3)主成分分析。使用SPSS统计软件来进行实际的主成分分析,将已经处理好的指标变量X0~X9的算术平均数和几何平均数数据输入SPSS统计软件进行分析,过程如下:

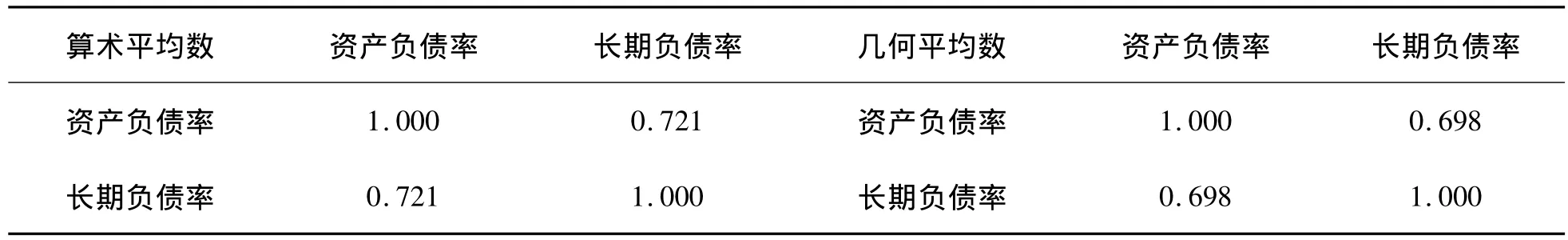

第一步,我们以解释变量为例来分析指标变量之间的相关关系,因为主成分分析的前提是指标变量之间要有较强的相关性。从主成分分析后得到的相关系数矩阵来看,在算术平均数和几何平均数下资产负债率与长期负债率的相关系数分别为0.721和0.698,指标变量之间有较强的相关性,所以可以进行主成分分析。相关系数矩阵见表2。

表1 变量描述

表2 相关系数矩阵

第二步,方差分解主成分提取分析,给出按顺序排列的主成分得分的方差,通过计算方差累计值,可以得到提取的主成分和相关系数(一般情况下,方差累计值大于等于0.850就认为主成分提取到位),从得到的算术平均数和几何平均数的方差分解主成分提取分析表来看,第一主成分的方差累计值分别为0.860和0.849,所以只要提取第一主成分就足够了。表3是方差分解主成分提取分析表。

表3 方差分解主成分提取分析

第三步,通过初始因子载荷矩阵来得到指标变量和主成分之间的方程式。初始因子载荷矩阵描述了指标变量与主成分之间的系数关系,由初始因子载荷矩阵(见表4),可以得到在算术平均数和几何平均数下资产负债率、长期负债率与主成分的相关系数分别为0.928和0.921。要得到指标变量与主成分之间的方程关系还要用相关系数再除以主成分对应特征值开平方根。算术平均数和几何平均数下对应主成分特征值分别为1.721和1.698,所以可以得到指标变量与主成分之间的方程式,方程式中的F为主成分。

表4 初始因子载荷矩阵

算术平均数下的指标变量与主成分之间的方程式:

几何平均数下的指标变量与主成分之间的方程式:

第四步,得出资本结构综合指标变量。对于资本结构只有一个主成分方程式,所以可以得到资本结构综合指标变量的方程式,方程式中的X为资本结构综合指标变量。

算术平均数下的资本结构综合指标变量方程式:

几何平均数下的资本结构综合指标变量方程式:

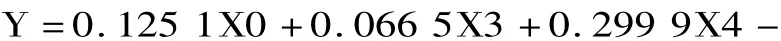

第五步,对于被解释变量使用同样的主成分分析法我们可以得到公司价值综合指标变量的方程式,方程式中的Y为公司价值综合指标变量。

算术平均数下的公司价值综合指标变量方程式:

几何平均数下的公司价值综合指标变量方程式:

(4)综合指标变量数据计算。将指标变量X0~X9的数据代入得到的资本结构和公司价值综合指标变量方程式,可以得到线性回归分析需要的资本结构和公司价值综合指标变量数据。

2.线性回归分析法

(1)建立线性回归模型。以资本结构指标变量为自变量,公司价值指标变量为因变量建立一元线性回归模型,模型方程式如下:

其中,X为资本结构综合指标变量,Y为公司价值综合指标变量,C1、C2为回归方程式系数。

(2)线性回归分析过程。将主成分分析得到的资本结构和公司价值综合指标变量数据输入EVIEWS数学软件中进行线性回归分析,可以得到相关的一元回归方程式,见表5。

表5 一元线性回归方程式

(五)结果分析

观察表5中的线性回归方程式可以发现我国房地产上市公司的资本结构与公司价值之间呈负相关关系,也就是说公司负债率越低则公司价值就越大。这个结论和本文之前对于资本结构与公司价值之间相关关系的假设一致。

三、结论与建议

(一)结论

实证分析结果表明,我国房地产上市公司的资本结构与公司价值之间呈负相关关系,就是说房地产上市公司的负债率越低则公司的价值就越大。这主要是因为我国房地产上市公司的资金来源有资本市场发行股票筹集资金、公司自身盈余资金、银行借贷资金等。在这三个资金来源中,资本市场发行股票筹集资金无法满足房地产公司短期内的巨额资金需求,同时还要不定期的支付给股东股利;银行借贷资金可以满足短期内的巨额资金需求,但是资金成本较高;公司自身盈余资金也无法满足短期内的巨额资金需求,但是资金成本较低。根据顺序偏好理论,盈利能力较好的公司一般会首先选择充分利用自身盈余资金以降低资金成本,只有在自身盈余资金不足时才会选择银行借贷资金以满足短期内的巨额资金需求。这是因为盈利能力较好的公司可以通过其良好的盈利能力取得足够的利润来支持其进一步发展,所以它在负债率较低的同时其所承担的资金成本也比仅仅依赖银行借贷资金的公司低很多,相应的公司的流动性也更好,因此负债率越低的公司其价值越大,资本结构与公司价值之间呈负相关关系。

(二)建议

公司自身盈余资金的不足导致地过度依赖银行借贷资金的现象是我国房地产上市公司容易受到国家宏观经济政策影响的主要原因。我国的经济制度决定了金融系统的主要资源掌握在国有银行手中,所以国家的宏观经济政策包括货币政策、财政政策都会极大地影响房地产行业的发展,例如利率的提高有可能导致房地产公司需要偿还的债务增加,使其流动性变差,从而进一步导致其资金链断裂和破产。因此,为了保持作为我国支柱产业之一的房地产行业健康发展,国家应慎重而又稳健出台相关产业政策,以希望不至引起产业较大波动,进而造成对经济发展的更深层次的影响。

建议继续规范资本市场,建立健全公司治理制度,加大股份流通制改革力度,实现上市公司股份的全流通,进一步充分激活市场机制,发挥资本市场在融资和规范上市公司治理方面的重要作用。使房地产上市公司摆脱单一依靠银行借贷资金的融资困境,进一步提高上市公司融资能力,增强流动性,降低资金成本,从而提升公司价值。

[1]陆正飞,辛宇.上市公司资本结构主要影响因素之实证研究[J].会计研究,1998(8):34-37.

[2]孔沛,张红.房地产上市公司股权结构与治理绩效的关系[J].房地产金融,2005(11):56-59.

[3]张红,朱骏.我国房地产上市公司资本结构实证研究[J].建筑经济,2006(10):34 -36.

[4]田冠军,王丹.公允价值、高管薪酬与盈余管理[J].重庆理工大学学报:社会科学,2010(11):28-30.

[5]王清刚,胡亚君,王婧雅,陈震.公司内部治理与异常高管薪酬行为研究[J].重庆理工大学学报:社会科学,2011(5):30-44.

[6]朱叶.中国上市公司资本结构研究[M].上海:复旦大学出版社,2003.

[7]Jean J Chen.Determinants of Capital Structure of Chinese-listed companies[J].Journal of Business Research,2004.

[8]范林榜,李锦生,潘善启.董事会特征与公司绩效关系的行业分析[J].徐州师范大学学报:哲学社会科学版,2010(1):111-115.

[9]袁玲,吴昊旻.终极控制人性质、两权分离与多元化经营[J].重庆工商大学学报:社会科学版,2010(6).

Capital Structure Influence on Corporation Value——Based on the empirical analysis of listed corporations of Chinese real estate industry

WANG Xiao-wei,SHI Zhong-yi

(School of Business Administration,Chongqing University of Technology,Chongqing 400054,China)

Adopting listed on the Shanghai and Shenzhen exchanges of real estate company’s data,using the principal component analysis and the linear regression analysis to make empirical analysis on the relationship between the capital structure and the corporation value.The studies show that the capital structure and the corporation value of Chinese real estate industry is inversely related.The real estate industry shall adopt to increase profitability in order to obtain enough profit so as to provide needed funds for its further development,and make the corporation value sustainability improved.

real estate listed corporation;capital structure;corporation value

F279

A

1674-8425(2011)10-0041-05

2011-10-11

王小炜(1985—),男,陕西西安人,硕士研究生,研究方向:战略管理;石忠义(1983—),男,湖北武汉人,硕士研究生,研究方向:旅游管理。

(责任编辑 邝坦励)