股权结构对上市公司投资行为的影响

2011-10-25王英龙

□文/王英龙

股权结构对上市公司投资行为的影响

□文/王英龙

本文以第一大股东在不同股权结构下的投资行为动机为切入点,分析第一大股东在股权分散、股权制衡、股权集中三种股权集中状态下表现出的监督效应、隧道效应、利益趋同效应对上市公司投资-现金流敏感性的影响,并比较我国国有、非国有上市公司在三种股权集中状态下投资-现金流敏感性的差异。

股权结构;投资行为;投资-现金流敏感性

一、引言

随着集中型股权结构公司被大量发现,大股东和中小股东之间的第二类代理问题取代了股东和经理之间的第一类代理问题,成为众多学者研究公司财务领域时新的理论依据,同时也引发了许多学者从股权结构入手,研究大股东在不同股权结构下的行为表现对公司投资行为的影响。股权结构包含股权集中度和股权性质两方面因素,其中任何一方面因素发生变化都会引起公司控制主体及各行为主体间利害关系发生变化,这将影响公司的投资行为,最终会波及投资与内部现金流的敏感性。因此,有必要从股权集中度和股权性质两个维度同时对大股东行为动机进行分析,以便找出上市公司投资行为背后所隐藏的更深层原因。

二、第一大股东在不同股权结构下对投资行为影响的理论分析

第一大股东股权结构对投资行为的影响是从股权集中度和股权性质两个维度上表现出来的。股权集中度依据第一大股东持股比例的不同可将上市公司分为股权分散、股权制衡、股权集中三种股权集中状态。通常,第一大股东持股比例小于30%为股权分散,小于50%为股权制衡,大于50%为股权集中。按第一大股东股权性质,上市公司则可分为国有与非国有两大类公司。其中,国有公司包括国家控股公司和国有法人控股公司;非国有公司包括民营控股、外资控股、集体控股、社会团体控股和职工持股会控股几类公司。本文按上述股权集中度和股权性质的划分标准对我国上市公司进行分类,再按股权分散、股权制衡、股权集中的顺序,依次分析第一大股东的监督效应、隧道效应、利益趋同效应对我国上市公司投资-现金流敏感性的影响,并比较我国国有、非国有上市公司在三种股权集中状态下投资-现金流敏感性的差异。

(一)股权分散与上市公司投资行为。国有上市公司中管理者大都是由行政任命的政府官员,尽管利己主义会驱使其进行“帝国建造”或在职消费,但他们更多关注本身的职业安全,正是由于政治上的机会主义会促使管理者在投资决策时往往采取保守态度,不会过多滥用内部现金流。当第一大股东持股比例上升,管理者对上市公司控制权有所提高,有动力激励其追逐私有收益,开始对内部现金流的利用逐渐加强,而国有股东所有者缺位,造成第一大股东(政府)没有动力去制约管理者投资行为,因此第一大股东的监督效应不会很明显。

非国有上市公司,管理者一方面出于自身对私有收益的追求,会更多地青睐于公司的内部现金流;另一方面第一大股东的监督成本较高会形成搭便车现象,导致管理者私有收益的获取成本较小,过度投资行为受到的约束力很弱。综合两方面考虑,非国有公司投资-现金流的敏感系数会很高,但随着第一大股东的持股比例上升,大股东将关心自身投入资产的回报,这会激励其去积极参与公司的生产经营,从而减少搭便车行为,最终对管理者的投资活动起到较好的制约作用。

综上所述,可得出:股权分散时,非国有上市公司投资-现金流敏感度高于国有上市公司的敏感度,并且非国有公司的监督效应比国有公司显著,即随着第一大股东持股比例的上升,非国有公司投资-现金流敏感系数的下降程度大于国有公司。

(二)股权制衡与上市公司投资行为。国有上市公司直接或间接的控股股东为政府,而政府大多肩负社会目标。股权制衡时,随着国有股东持股比例的加大,政府对公司的控制权快速提升,考虑自身的社会目标,政府有动机与管理者合谋,并借助政府在政治上的天然优势对上市公司实施干预,过度利用内部现金流来侵害小股东利益,这正是隧道效应使然。此时,管理者也随着政府控制权的增加,出现了与股权分散时不同的行为:一方面管理者通过与政府合谋完成社会目标,达到自身的政治升迁目的;另一方面管理者作为政府的代理人,政府持股比例的上升也加大了管理者手中的控制权,私有收益的诱惑将使其比在股权分散时更加过度地使用公司内部现金流,最终侵蚀国有资产及小股东利益。由此可知,股权制衡时,国有上市公司同时存在两类代理成本。另外,其他股东这时不仅在持股比例上不足,而且还在政治上处于劣势,显然其对大股东的制衡能力很差。所以,作为第一大股东的政府及其公司管理者在两类代理成本驱动下,对内部现金流敏感度很显著。当第一大股东持股比例进一步加大,政府及管理者对公司的控制权又会明显提升,而政府社会目标的存在和管理者追逐私有收益的动机将继续使两类代理成本加重,表现为对内部现金流的利用程度随之加强。

非国有上市公司中,股东更多关心的是投入的资产是否增值,以期获得最多的投资收益,或是通过收购其他公司的股份达到扩大公司规模的目的。因此,股东有动力去监督公司的各项经营活动,甚至直接参与公司的管理决策,这使我们有理由相信:其他股东对第一大股东的制衡能力较强,也即第一大股东的隧道效应不明显,投资-现金流的敏感系数将会低于国有公司的敏感系数。而当第一大股东持股比例增加时,对公司控制权的加大将减弱其他股东的制约能力,又因为两权分离越发明显,对控制权私有收益的追逐使第一大股东对内部现金流的敏感度有所加大。

由以上分析可得:股权制衡时,非国有公司中其他股东对第一大股东的制衡能力强于国有公司,即国有公司投资-现金流敏感系数大于非国有公司,并且随着第一大股东持股比例上升,两类公司投资-现金流敏感度加大。

(三)股权集中与上市公司投资行为。国有上市公司,作为控股股东的政府随着对上市公司控制权的加大,对管理者的监督作用也随之增强。而此时,由行政任命的管理者又出现了与股权制衡时不同的行为表现:一方面管理者受到政府强有力的监督,自然会收敛追逐私有收益的过度投资行为;另一方面国有资产比重加大使其经营的好坏越来越受到政府及社会公众的关注,因此,管理者会主动放弃满足私有收益的侵占国有资产行为,转而更多地考虑自身的政绩考核指标,如GDP的增长率、财政收入的增加等,即管理者在股权集中时私有收益的获取途径逐渐由对经济利益的追逐转向对政治利益的谋求。而这时政府的社会目标动机正好与管理者的个人政绩动机相统一,两者很容易达成合谋,使隧道效应表现很突出,尤其在政府间接控股公司中,小股东利益此时受到的侵害更为严重。由此看出,股权集中时,国有公司主要由第二类代理问题引起投资-现金流的敏感性,并且很显著。当政府对上市公司的持股比例进一步上升,此时,政府及管理者掌握的资源几乎全为国有资产,利益趋同效应将会使其减少对小股东的利益侵占。在此需要讨论一个问题,通常利益趋同是指大股东与小股东在经济利益上的趋同,而国有公司所有者缺位严重,政府持有的股份没有具体的经济意义上的利益主体,所以,利益趋同中大股东对国有公司来说非常泛化,即由于政府拥有的全部资产产权归属于全体人民,使国有公司股东没有人格化的产权主体。如此一来,上文提到大、小股东利益趋同时就会令人费解。对此,本文做出这样的解释:政府及管理者由于存在完成政绩考核指标的动机,使其与对上市公司的所有权在政治利益上高度结合起来。这样,国有资产的经营好坏直接影响政府及管理者的政治利益获得。当政府对上市公司持有的股份比例加大时,国有资产所占比重随之提高,政府及管理者侵害小股东利益获得政治上的私有收益的成本也在增强,两权分离程度减弱。也就是说,政府及管理者侵占小股东利益使公司蒙受较大的资产转移损失,导致国有资产大量流失,这将不利于其政治目标的实现,故政府及管理者会从公司全局出发考虑投资决策,只有认真经营国有资产,才能保证其政治利益的实现。通过以上分析,可以认为,政府及管理者随着持有股份达到一定程度,利益趋同效应会促使投资-现金流敏感系数下降。

非国有上市公司,第一大股东持股比例的增加,使其两权分离程度较股权制衡时有所提高,大股东侵害小股东的挖隧道行为越发明显。但随大股东持股比例达到某一临界点,其两权分离程度减轻,第一大股东投资变得更理性、更有效率,利益趋同效应使其对内部现金流的敏感度得到减缓。由此可知,股权集中时,隧道效应使国有、非国有上市公司对内部现金流敏感度加大,当第一大股东的持股比例达到某一临界值,国有、非国有上市公司投资-现金流敏感系数受利益趋同效应的影响会减小。

三、结论

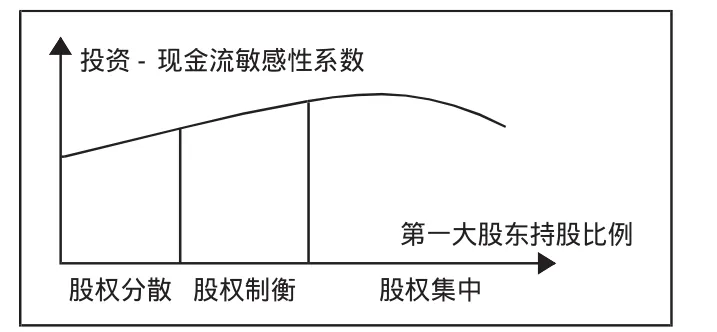

投资与现金流之间的敏感性之所以存在或发生变化正是由于股权集中度和股权性质的改变引起公司控制主体及各行为主体间利害关系发生变化而造成的。即第一大股东性质不同,并且不同性质的第一大股东在不同股权集中状态下行为动机及其与其他行为主体之间的利害关系发生变化都会影响投资-现金流的敏感性。本文从股权集中度和股权性质两个维度对第一大股东行为动机对上市公司投资行为影响进行了分析,得出了较为全面的结论。最后,为了更直观地观察第一大股东在三种股权集中状态下的监督效应、隧道效应及利益趋同效应对投资-现金流敏感系数的影响以及国有、非国有上市公司在三种股权集中状态下投资-现金流敏感性的差异,本文采用图的形式将其描述出来。

首先看国有上市公司。如图1所示,股权分散时,管理者的“职业安全”动机使内部现金流系数较低,随国有股东持股比例上升,投资-现金流敏感度开始加大,但由于受到很弱的监督制约力,现金流系数不会下降;股权制衡时,管理者追逐私有收益的动机再加上与政府合谋侵害小股东利益的隧道效应,即两类代理成本的同时存在致使内部现金流系数很高,另外,其他股东的制衡能力不强,投资-现金流敏感系数在此期间会逐渐提高;股权集中时,利益趋同效应会使政府及管理者的过度投资行为有所收敛,即现金流敏感系数达到某一数值后降低。(图1)

图1 国有上市公司现金流敏感性曲线

再看非国有上市公司。如图2所示,在股权分散时,起初由于管理者获取私人收益的动机及其他股东搭便车行为导致投资-现金流敏感系数很高,大股东持股比例提升后,出于自身利益的考虑会监督管理者的投资行为,现金流系数逐渐下降;股权制衡时,其他股东对大股东的约束能力强于国有公司,因此大股东的挖隧道行为不是很显著,内部现金流系数不如国有公司高;股权集中时,同样受大股东利益趋同效应影响,投资-现金流敏感系数会下降。(图 2)

图2 非国有上市公司现金流敏感性曲线

从图1、图2还可以发现,国有、非国有上市公司受第一大股东的监督效应、隧道效应及利益趋同效应影响,致使第一大股东持股比例与投资-现金流敏感性呈现非线性关系。

(作者单位:河北经贸大学研究生学院)

[1]谢军.第一股东持股和公司价值:激励效应和防御效应[J].南开管理评论,2007.l.

[2]何源,白莹,文翘翘.负债融资、大股东控制与企业过度投资行为 [J].系统工程,2007.25.3.

[3]安灵,刘星,白艺昕.股权制衡、终极所有权性质与上市企业非效率投资[J].管理工程学报,2008.2.

F27

A