国际税收影响跨国公司资本结构选择的理论研究

2011-10-10张磊

张 磊

(上海财经大学公共经济与管理学院,上海200433)

国际税收影响跨国公司资本结构选择的理论研究

张 磊

(上海财经大学公共经济与管理学院,上海200433)

本文以传统的MM理论分析框架为基础,逐步把国内税收和国际税收引入研究框架,重点分析了不同的国际税收规则是如何影响跨国公司的资本结构选择。通过理论分析可知,税收抵免制度、利息分配制度和归集税制都能显著抑制企业利用债务进行融资的倾向。这为我国跨国公司确定合理的资本结构以及完善我国资本弱化管理提供了理论依据。

国际税收;资本结构;MM理论;资本弱化

资本结构是反映公司融资方式和融资结构的概念,本文探讨的资本结构指公司债务资本与权益资本的构成及其比例关系。选择什么样的资本结构使得企业价值最大化是公司理财研究的重要课题。美国经济学家Modigliani和M iller(下文简称“MM”)于1958年提出了最初的MM理论:企业的总价值不受资本结构的影响[1]。但是其基本假设是市场为完美的,包括现实市场中不存在所得税等因素。如果考虑到现实市场的缺陷,MM理论的最初结论将被修正。MM两位学者随后又将公司所得税引入分析框架,对最初的MM理论进行了修正,得出了公司的价值并不是独立于它的债务比例这一结论[2]。但实际上,现实市场的缺陷并不仅仅只有公司所得税一种,还存在个人所得税、资本利得税、股息税等其他税收,而随着国际交往的密切、跨国公司的出现,国际税收差异被引入资本结构的研究框架,从而使得原有MM理论的结论更加多变和复杂,本文对此展开分析。

一、未考虑国际税收时税收对资本结构影响的理论分析

为了更好地阐述,首先来回顾一下未考虑国际税收因素时的资本结构理论。MM认为,在一个完美且无摩擦的世界,公司的融资决策是独立于资本结构之外的,即无论是债务融资还是权益融资,对公司而言并无任何差异,即公司价值由债务价值和权益价值构成,其总的价值并不受二者比例的影响[1][3]。但在考虑公司所得税的情况下,这个结论就被否定了。假设公司的所得税税率为τC,并且债务资本产生的利息可以在税前被扣除,同时假设利息、股利和资本利得分别以τp、τdiv(=τp)、τG的税率被征税。在这个分析框架中,公司每支出$1的利息,扣除个人税后,投资者获得的价值为$1(1-τρ);但如果$1的税前利润采用股利支付,那么其在分配之前会被征以税率为τC的公司所得税,而支付给投资者时也会被征以τE的个人税(τE是股利税税率与资本利得税率的加权平均税率),因此投资者实际得到的收益为$1(1-τC)(1-τE)。由此可以看出,同股利支付相比,$1的债务支付的税收优势为:

如果式(1)为正,那么在考虑了公司所得税和个人所得税的情况下,对投资者而言,债务利息就比权益支付存在税收优势。因此为了最大化公司价值,从税收激励的角度看公司就有发行债券替代发行股票的倾向。如果企业拥有的债务总量为$D,债务的利息率为rD,那么采用债务融资比采用权益融资能多带来的净收益为:

因此,与无负债公司的价值相比,有负债公司的价值可以表示为:

其中,PV为利息扣除额的贴现率。通过式(3)可以看出,如果市场是完美的,那么τC、τp、τE皆为0,此时有Valuewithdebt=Valuenodebt,即债务融资和权益融资是等价的。这恰恰是MM在1958年所论述的结论,此时公司的总价值不受债务资本和权益资本比例的影响。而MM在1963年开始考虑公司所得税与最优资本结构的选择问题,但依旧没有考虑个人税收,也即假设τp、τe都为0,此时式(3)可以简化为Valuewithdebt=Valuenodebt+PV[τCrDD]。此时负债公司的价值大于无负债公司的价值,这是因为利息是可以在公司的应税所得中扣除的,利息的支付使公司的应缴所得税额下降,因此每期支付$rDD的债务利息可以节税的数额为$τCrDD。$τCrDD就是负债带来的税收收益,即税盾价值。如果用债务资本的成本rD作为贴现率,即PV=rD①,并且假设负债额D和债务资本成本rD保持不变,则未来各期的税盾为一常数,从而构成了一个固定的年金,这时候债务公司的价值可以表示为:

公式(4)有两层含义:第一是,由于债务的边际收益τC一般为正数,这说明公司负债越多其价值越大,当公司负债达到100%时,公司的价值最大。因此从理论上说公司应该全部采用债务资本即采用100%债务融资的方式。第二是,公司采用100%债务融资的前提是τC不变或总是大于0,因为随着公司负债的增加,债务的边际收益会下降,例如公司的息税前利润为$1,但负债产生的利息为$1.2,那么超过的$0.2的利息是无法在应税所得中扣除的,因而负债也就无法再产生税盾价值,此时负债的边际收益为0,这种情况下公司也就失去了出于税收利益而负债的动机。因此只有当τC不变或总是大于0时,公司的价值随债务的增加而增加。由此可以得出两个命题:

命题1.1:对于应税公司来说,由于税收利益的存在公司的价值会随债务的使用而增加。

命题1.2:出于税收利益的考虑,公司有采用债务融资的动机,而且这种动机随公司边际税率的增加而加强。

但在现实中,不同的企业有不同的最优债务比率,并且100%的负债率也不存在,这是由于债务比率提高会导致财务风险和其他成本例如破产成本、交易成本的增加,这会抵消税盾价值带来的好处。M iller也认为即使没有这些成本,个人所得税的存在也会导致“100%债务融资”无法实现[4]。原因是债务使企业获得的税收收益可能被投资者持有债务获得利息而承担的个人所得税所抵消。在其他条件包括风险相同的条件下,由于个人所得税的存在,同权益回报相比投资者对债务有更高的投资回报要求,对于企业来说这种较高的债务投资回报率会抵消使用债务融资获得的税收优势。接着用式(3)进行分析,由于个人税收被考虑到分析框架中,因此贴现率也就相应变为(1-τp)rD,公司使用永久债务的价值为:

命题1.3:如果对利息征收的个人税率高于对股权收益征收的个人税率,那么会削弱企业使用债务的动机。

命题1.4:债务的总需求情况与公司所得税和个人所得税的相对值(即τp和τC+τE-τCτE的相对大小)有关。

二、考虑国际税收条件下的税收对资本结构影响的理论分析

随着国际交往的密切和跨国公司的出现,国际税收差异也被引入了公司资本结构的研究框架。一个跨国公司为它在国外的业务进行融资的方法有:内部股权(例如母公司或子公司向关联子公司的股权投资)、内部债务(例如母公司向子公司的借款)、外部资金以及国外子公司的留存收益。如果国外子公司是采用内部股权的融资方式,当子公司向国内汇入股利时就可以看作是母公司获得了它的股本回报。向国内汇入的股利是依据国外子公司的经营业绩,但股利的汇入却常被递延,除非母公司需要一笔现金流或者为了最优化公司的全球税收状况。与此形成对比的是,来自于外部债务融资所产生的利息必须按时支付,同股利的汇回不一样的是利息通常可以在国外的税前收益中被扣除,这种国外的利息税前扣除与前面讨论的国内环境中债务带来的税收利益是一致的。可以看出,国际税收制度的出现以及跨国公司融资选择的多样性,使得债务对跨国公司价值的影响更加复杂多变和扑朔迷离,接下来分析国际税收差异如何影响跨国公司最优资本结构的选择。

(一)国外税收抵免

延用前面的分析框架进行分析。以母公司在美国的跨国公司为例,有两种情况会影响到这个公司的融资决策:国外税收抵免②和利息分配规则。美国的税收管辖权是以个人的居住地或企业所在地为标准的,因此对跨国企业不管它们的收入是来自于美国还是外国都要征税。但跨国公司在国外的收入也会被外国实体征税,因此美国政府规定了国外税收抵免的方式来抵消在国外已缴纳的税收。如果政府不实行税收抵免措施,那么跨国企业在外国的子公司会面临双重征税的情况,这不利于子公司在国外的竞争。税收抵免会对跨国公司资本结构的选择产生如下影响:

假设τFor为跨国公司在境外各国取得的收入被征税的加权平均税率。如果国外税收税率低于美国的公司所得税税率,那么公司由于在国外缴纳了税收而产生了税收抵免,但公司仍应该向美国政府补缴税收抵免限额之外的税款。这样的公司由于缺少足够的国外税收抵免来规避本国的税收而被称为“赤字抵免(deficit credit)”。相反,如果外国的所得税税率高于本国的所得税税率,那么跨国公司避免了就国外收入再向本国政府支付税款,因为它得到了比例为τFor的国外税收抵免,导致一部分国外税收抵免限额未被使用,但按照美国的税收法它可以移前扣减两年或者延后扣减五年来抵消汇入美国的收入产生的税收。这样的公司可以称之为“超限抵免(excess credit)”,因为它实际拥有的国外税收抵免限额大于它所需要的,而且这些积累的超限抵免可以用来抵消以后年度产生的潜在收入。债务的边际税收利益函数τC(·)可以看作是关于国外税收抵免的减函数,这是因为国外税收抵免可以替代利息扣除,从而可以看作是一种非债务税盾。国外税收抵免同非债务税盾一样可以影响公司出于税收利益的考虑而使用债务的动机。考虑一个跨期模型,假设一个跨国公司前期有累积的国外税收抵免而递延到当期(或者假设该公司预期在未来两年会有超额国外税收抵免)。如果一个公司有前期留存的超限抵免额,那么它很有可能是一个“超限抵免”型企业即τFor>τUS,但是只有当τFor<τUS时公司才能使用以前累积的超限抵免额,例如来自于低税率国家的国外来源收入所占的权重上升就有可能造成τFor<τUS。当跨国公司想使用累积的超限抵免额来减税时,这些累积的超限抵免额就像非债务税盾一样可以替代利息的税收扣除效果从而抑制企业使用债务的动机。即国外税收抵免制度可以影响公司出于税收利益的考虑而使用债务的动机。

假设一个跨国公司子企业要往国内汇回$1的国外税前收入,假设这个公司前期有累积的$0.15超限抵免额,并假设τp=0.4,τE=0.2,τFor=0.2,国内的公司所得税税率τUS=0.35(此时公司τC为“赤字抵免”型)。如果不考虑累积的超限抵免额,τC=τUS=0.35,由式(1)有:(1-τp)-(1-τC)(1-τE)=(1-0.4)-(1-0.35)×(1-0.2)=0.08,这说明在没有考虑超限抵免额的情况下,“赤字抵免”型的公司会进行国内债务融资以提高公司价值。而对于存在超限抵免额的情况,“赤字抵免”型公司的实际所得税税率将下降为τC=0.2(τC=τUS-结转到当期的超限抵免额),将τC=0.2代入式(1)得:(1-τp)-(1-τC)(1-τE)=(1-0.4)-(1-0.2)×(1-0.2)=-0.04。可以看出,考虑了国际税收因素以后,存在超限抵免额的“赤字抵免”型公司融资的最优策略可能是权益融资而非债务融资。当然这个结论只适用于“赤字抵免”型公司,而“超限抵免”型公司由于无需就国外来源收入向本国政府纳税,因此国际税收因素并不影响“超限抵免”型公司的融资决策。

由此可以得出命题2.1:

命题2.1:在其他条件不变的情况下,对于“赤字抵免”型跨国公司来说,使用国内债务融资的动机随着累积国外税收抵免的提高而减弱。

(二)利息分配规则

国际税收影响跨国公司融资决策的第二种方式就是债务利息在国内和国外业务中的分配即部分国内的利息应该在国外收入中进行扣除。以美国为例,美国税收法律规定了对国外税收抵免的限制,这限制了可用于国外业务的债务的利息扣除额。按照这个政策,国内的公司应按照国外子公司资产占总资产的比例将国内的利息分配给国外的子公司。如果一个跨国公司2/3的资产在国外,那么当计算允许的国外税收抵免时,2/3的债务利息必须在国外子公司的利润中扣除,当然国外子公司是否允许这部分利息的扣除就另当别论了,此外这种国内利息在国外的扣除只会影响国外税收抵免,而忽略了国外税收抵免后国内的利息扣除是不会受到影响的。

利息的分配政策会导致国内公司因为税收利益而采用国内债务融资的动机减弱,因为债务融资的边际税收收益τC(.)随利息分配程度的增加而减少。如果一个公司所在国实行利息分配规则,且须对国内和国外的收入同时交税,这会降低国内债务利息的扣除额,导致国内债务的边际税收利益函数变为τ 资产/全球资产。对于实行利息分配规则的公司来说,它使用国内债务进行融资的动机会随着国外资产的增加而减弱,因为它很难完全享受到国内债务利息支出带来的税收利益。

(三)国外子公司海外债务融资

跨国公司也可以采用国外或国内外部债务融资的方式。在下面的分析框架中忽略个人所得税,并且假设当年的国外收入必须汇回国内。跨国公司全球范围的税收总额(TaxWorld)等于本国对全球来源的收入的征税总额(TaxUS)加上国外来源的收入在该国缴纳的国外税收总额(TaxFor),并假设TaxFor低于允许的国外税收抵免额。下面分析在不同的税收抵免和利息分配情况下,$1的国内或国外利息被扣除时对全球范围的税收总额(TaxWorld)造成的影响。

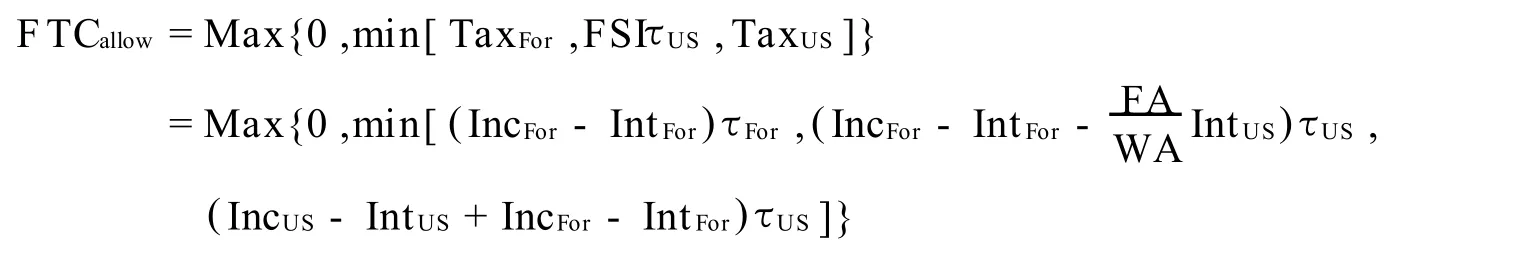

Collins和Shackelfo r曾设计了一个分析框架分析了支付$1的国外利息或国内利息对全球税收总额的影响。他们发现,1986年美国税制改革之后在利息分配规则和税收抵免规则的影响下,公司的最优融资策略是权益融资,而且他们通过实证检验发现在1986年税制改革以后,美国的跨国公司更青睐于采用优先股股票进行融资[5]。但他们的研究框架只考虑了美国税制结构下的资本结构选择问题,而在现实中,不同的所得税税率、亏损与否、抵免类型的配合都会影响国外外部债务融资的选择,现在沿用他们的分析框架来探讨其他情况下国外外部债务融资对跨国公司全球税收总额的影响。在一个只考虑一期的分析框架中,假设国外来源的收益IncFor每年都要汇回国内,除了本国对利息的分配原则以外全球的税收规则都一样,并且不考虑替代性最低税(AM T)、个人税、超额税收抵免的移前扣减或延后扣减。同时按照美国的税收制度国外的亏损(IncFor-IntFor<0,其中IntFor为国外子公司的利息支出)不能抵免本国公司的利润。假设本国的跨国公司要分配$1的税前收益给投资者作为国内权益的收益,设FTCallow为允许的税收抵免额,FA为扣除国外债务后该跨国公司的国外资产总额,WA为扣除国外债务后该跨国公司的全球资产总额,FSI为国外来源净收入,IntUS为本国母公司的利息支出,且。那么可以得出:

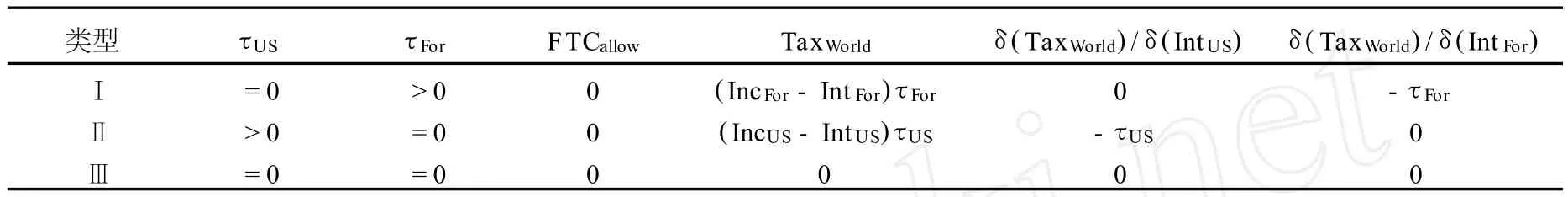

根据上述框架可以分析国内税收和国际税收双重作用下利息对总税收的影响。我们首先考虑三种极端情况:没有国内税收但有国外税收(类型Ⅰ)、没有国外税收但有国内税收(类型Ⅱ)以及国内税收和国外税收都不存在(类型Ⅲ)。为了实现这三种极端,我们需要假设τUS和τFor至少有一个为0。此外在类型Ⅱ中,其假设为没有国外税收影响只有国内税收,但即使τFor为0,由于境外的收入需要在境内补税,这实际上会影响到国内税收,为了避免这种影响,我们除了要假设τUS>0、τFor=0,还要保证境外的收入为负即IncFor-IntFor<0。上述三种极端形成的三种类型见表1:

表1 国内税收和国际税收双重作用下利息对总税收的影响(一)

此外,当国内税收和国外税收都存在的情况下,即当 TaxUS>0且 TaxFor>0时,也有三种类型的组合,可以得出表2的结论:

表2 国内税收和国际税收双重作用下利息对总税收的影响(二)

1.类型Ⅰ、Ⅱ、Ⅲ、Ⅵ的分析。如果国内所得税税率τUS为0(即Ⅰ、Ⅲ两种情况)或者国内收入为负即Ⅵ这种情况(为了保证这种情况下会有全球税收收入的存在,假设 IncFor-IntFor>0且|IncUSIntUS|<|IncFor-IntFor|),在这三种情况下采用国内债务融资是不能获得税收利益的,但是在第Ⅰ、Ⅵ两种情况下,如果国外来源的收入为正,那么国外税前收入每扣除$1的利息会使得全球的税收总额下降τFor。而在第Ⅱ种类型中,国外的所得税税率为0、国外来源的收入为负但国内来源的收入为正,这保证了只有国内税收的影响而没有国外税收的影响,那么公司没有采用国外债务融资的动机,但是每增加$1国内债务的利息可导致全球税收总额下降τUS,因此在类型Ⅱ中跨国公司有采用国内债务融资的动机。

总体来看,在类型Ⅱ中跨国公司有采用国内债务融资的动机,在类型Ⅰ、Ⅵ中跨国公司有采用国外债务融资的动机。对于类型Ⅲ来说国内债务融资与国外债务融资均不导致跨国公司全球纳税总额的下降,这实际上是无税收的MM理论所适用的情形。

2.类型Ⅳ的分析。如果一个跨国公司为“赤字抵免”型即情形Ⅳ,并且该跨国公司在国内外都有利润,那么$1的国内债务利息或国外债务利息都能够产生$τUS的税收利益。在类型Ⅳ中,税率的高低并不影响债务融资的效应,无论是在低税率国家中采用债务融资还是在高税率国家中采用债务融资,单位利息扣除可节税的数额都为τUS。只要跨国公司为“赤字抵免”型且在国内和国外的利润都为正,那么在高税率国家和低税率国家进行利息扣除产生的节税效应是等价的。

3.类型Ⅴ的分析。类型Ⅴ中假设公司为“超限抵免”型,且 TaxFor与 TaxUS都为正,这样当国内债务的利息被扣除时就能产生税收利益,但是国内债务的利息扣除必须受到国内公司资产占全球总资产比例的限制,因此一部分国内债务利息必须在国外来源收入中进行扣除,这会导致单位利息的支出带来的收益下降,下降的比例等于国外资产占全球总资产的比例。因此国内债务的利息分配导致了“超限抵免”型公司使用国内债务的动机减弱,尤其是当这个公司有大量国外附属公司的资产时。由于多数企业都是“超限抵免”型,所以如果一国存在利息分配规则,其产生的影响是很大的[6]。根据上述分析可以得出命题2.2:

命题2.2:当公司为“超限抵免”型且境内外的公司都不存在亏损时,利息分配制度的存在会导致债务利息扣除带来的税收利益随附属的国外公司资产比例的增加而下降。

(四)跨国公司集团内部债务融资

上述Ⅰ—Ⅵ的分析框架也可修正为母公司用国内债务为国外子公司融资的情形。与上面的分析不同的是采用国内内部债务为国外公司融资时,国外公司汇回的利息应按τUS的税率纳税。因此类型

Ⅰ—Ⅵ用国内债务为国外子公司融资时,表1和表2中的δ(TaxWorld)/δ(IntFor)计算结果也要修正,修正后的结果见表3:

表3 集团内部债务为国外子公司融资下的全球税收弹性

如果公司为“赤字抵免”型(类型Ⅳ),那么母公司用国内债务为国外子公司融资的税收利益为0,这是因为这些债务融资在国外产生的利息带来的税收利益被这些利息汇回本国时缴纳的更高的本国公司所得税而抵消。而对于“超限抵免”型的公司(类型Ⅴ、Ⅵ),国外公司采用国内内部债务融资的税收利益为τForτUS,在这种情况下国外的债务利息可以节税的数额为τFor,但会被国内的母公司税收抵消一部分。在类型Ⅱ中,即当τUS>0且τFor=0,同时国外来源的收入为负但国内来源的收入为正,此时跨国公司只受国内税收的影响,那么单位数额债务利息的产生会增加数额为τUS的总税收,这是因为该利息对国外子公司的纳税数额不存在影响,但在汇入国内母公司时产生利息所得税。而在类型Ⅰ、Ⅲ中,TaxUS=0,此时使用国内内部债务或国外债务是等价的,由于国内的税率为0,国外的利息汇入国内时不会产生税收负担。

根据(三)、(四)两节的分析,我们可以得出国外子公司利用海外债务融资的动机以及跨国公司利用集团内部债务为子公司融资的动机与τFor(τFor>0)的关系,见命题2.3和2.4:

命题2.3:在τFor>0的情况下,对于各种类型的“超限抵免”型跨国公司来说,由于税收利益的原因用海外债务为国外子公司融资的动机随τFor的增加而加强;而对于“赤字抵免”型跨国公司来说,由于税收利益的原因用海外债务为国外子公司融资的动机与τFor的大小无关。

命题2.4:在τFor>0的情况下,对于各种类型的“超限抵免”型跨国公司来说,由于税收利益的原因用跨国公司集团内部资金为国外子公司融资的动机随τFor的增加而加强;而对于“赤字抵免”型跨国公司来说,由于税收利益的原因用跨国公司集团内部资金为国外子公司融资的动机与τFor的大小无关。

(五)归集制税制的影响

前面的分析框架是基于经典的税制结构:利息支出可以在税前扣除而股利支出不能在税前扣除。但是在有些国家例如英国、法国等实行的是归集制税制,在这种制度下公司将其缴纳的税收归集给股东,也就是说当股东取得这些股息时需要缴纳个人所得税,但是在缴纳个人所得税时可以抵免掉这些股息之前承担的企业所得税,即抵免额等于该股利承担的公司所得税收,这种制度会部分或全部消除对权益收益的双重征税状况,这会削弱债务的税收优势。在不考虑个人所得税的情况下,Cooper与Nybo rg给出了归集税制下的杠杆公司的价值计算公式[7]:

在式(6)中,τI为归集税的税率。在一个完全归集税制下,股利收入中已缴纳的公司所得税可以在缴纳个人所得税前扣除,那么有τC=τI,此时称为完全税收抵免,这种情况下债务的税收优势为0。而在部分归集税制下,股东只能就股利收入中已缴纳的部分公司所得税在个人所得税征收前扣除,这种情况会削弱债务的税收优势。

命题2.5:出于税收利益的考虑,跨国公司使用债务的动机随股利归集程度的增加而减弱。

三、结论

(一)国际税收与跨国公司资本结构选择

可以看出,当涉及国际税收时,公司能否使用债务融资获得税收优势必须视不同的因素而定,这些因素包括各国的税制因素、本国税率与外国税率的相对值、是否存在利息分配规则、国外税收的抵免制度等,这使得税收对公司资本结构的影响扑朔迷离,有些情况下使用债务反而带来了税收负担。按照本文的理论分析,税收抵免制度、利息分配制度和归集税制都能显著抑制企业采用债务融资的倾向,此时负债会导致跨国公司全球税负的增加。因此对于跨国公司而言,具体应该采用何种融资方式,必须视不同国家的税收制度和国际税收规则而定。企业在采用债务税盾进行税收筹划时,还务必综合考虑影响企业资本结构的其他因素,例如破产成本、财务危机成本等,在权衡各种税收因素和非税收因素之后,选择恰当的资本结构,使得企业价值最大化。

(二)对我国资本弱化管理的启示

世界各国的经验教训表明,建立资本弱化税制能有效地缓解各国的资本弱化问题。为了防范滥用资本弱化避税的现象,我国在2008年新的企业所得税法中增加了“特别纳税调整”一章,第46条即为资本弱化规则;2008年出台了《关于企业关联方利息支出税前扣除标准有关税收政策问题的通知》(财税[2008]121号);2009年1月8日,国家税务总局公布的《特别纳税调整实施办法(试行)》(国税发[2009]2号)第九章对防范企业的资本弱化行为做了明确而细致的规定。我国资本弱化规则的制定开始具体化并逐渐走向完善,但是我国的资本弱化管理法规大多是对国内关联方企业的资本弱化行为进行规范,而缺乏跨国公司资本弱化管理的规则,因此对于跨国企业资本弱化管理问题,还存在一定的空缺。理论上说,通过合理的本国税制因素、利息分配制度、税收抵免制度设计,都可以降低债务税盾价值,能够很好地防范跨国公司资本弱化现象的出现。因此如何构建针对我国跨国公司的资本弱化规则成为学者们需要进一步讨论的问题。

注释:

①因为税盾价值与债务是严格的比例关系,因此两者的风险是一致的,可以用一样的贴现率。

②税收抵免是指一国政府对本国居民的国外所得征税时,允许其使用国外已缴纳的税款冲抵在本国应缴纳的税款,从而实际征收的税款为该居民应纳本国税款与已纳外国税款的差额。

[1]Modigliani,F.,Miller,F.H.The Cost of Capital,Corporation Finance and the Theory of Investment[J].The American Economic Review,1958,(48):261—297.

[2]Modigliani,F.,Miller,F.H.Corporate Income Taxes and the Cost of Capital:A Correction(in Communications)[J].The American Economic Review,1963,(53):433—443.

[3]Modigliani,F.,Miller,F.H.Dividend Policy,Growth and the Value of the Firm[J].Journal of Business,1961,(34):411—433.

[4]M iller,F.H.Debt and Taxes[J].Journal of Business,1961,(32):261—275.

[5]Collins,J.,Shackelford,D.Foreign Tax Credit Limitations and Preferred Stock Issuances[J].Journal of Accounting Research,1992,(Supp lement):103—124.

[6]A ltshuler,R.,Minta,J.U.S.Interest-allocation Rules:Effects and Policy[J].International Tax and Public Finance,1995,(2):7—35.

[7]Cooper,I.A.,Nyborg,K.G.Discount Rates and Tax[Z].Working Paper,London Business School,2004.

(责任编辑:易会文)

F276.7

A

1003-5230(2011)02-0035-07

2010-10-16

张 磊(1983—),男,山东泰安人,上海财经大学公共经济与管理学院博士生。