股价对好坏消息的非对称反应理论评述

2011-08-13李凤羽

□文/李凤羽

一、引言

经验研究发现,股票收益对好消息与坏消息的反应程度具有不对称性,这种不对称性在许多国家和地区的股票市场都存在,比如美国(Cheung and Ng,1992),加拿大、法国、日本、希腊(Koutmos,1992),英国(Poon and Taylor,1992)。与国外大多数股票市场一样,股价对好坏消息的非对称反应在A股市场也同样存在。目前,国内学者在股价非对称反应的存在性上已经达成共识,但在股价对好坏消息的相对反应强度方面还存在较大争议,比如吴林祥和徐龙炳(2002)、朱永安和曲春青(2003)发现股价对坏消息(或利空消息)的反应程度强于好消息(或利好消息);而陈泽中等(2000)和杨德明等(2007)则发现股价对好消息(或利好消息)的反应程度强于坏消息(或利空消息)。争议产生的一个重要原因是上述研究大都直接将股价对好消息和坏消息的反应程度进行比较,而较少考虑具备不同特质的股票在股价非对称反应上的差异。

鉴于此,本文以上市公司定期披露的年度财务报告为研究对象,对公告期间与公告后股票收益对好坏消息的非对称反应模式及成因进行深入细致的研究。有别于国内已有研究,我们并没有纠结于单纯检验股价究竟对何种消息类型的反应更为强烈,而是考虑存在卖空限制条件下投资者异质信念的影响,研究不同异质信念水平股票收益对好坏消息非对称反应的差异,从而为国内这一领域的研究注入了新的内容。

二、股价对好、坏消息非对称反应的理论评述

(一)理性预期假说:杠杆效应和波动反馈效应。Black(1976)和 Christie(1982)基于杠杆效应和波动反馈效应对股票收益对好、坏消息的非对称反应进行了解释。其中,杠杆效应的基本思想是:利空(坏)消息披露引起的股价下跌会提高上市公司的财务杠杆比率,杠杆比率的降低意味着股票未来波动率(风险)的上升。然而,要合理解释股票收益对好、坏消息的非对称反应,杠杆效应还必须与波动反馈效应相结合。波动反馈效应的基本思想是:预期波动率(风险)的上升会提高投资者当前持有股票所要求得到的收益率,从而导致当前股价下跌。基于上述分析,Black和Christie认为,利空消息引起的股价下跌幅度由信息本身导致的股价下跌和杠杆效应及其引起的波动反馈效应导致的股价下跌两部分构成。在这种情况下,股票收益对坏消息的反应要强于好消息。

在国外理论研究的基础上,国内学者对A股市场杠杆效应和波动反馈效应的存在性进行了验证。其中,丁娟(2003)和万蔚、江孝感(2007)发现,在A股市场与国外市场一样也存在杠杆效应和波动反馈效应,而陈泽中等(2000)和刘毅(2008)则未发现上述两种效应存在的证据。可见,国内研究在这两种效应是否存在方面还存在较大分歧,因此我们也就无法基于杠杆效应和波动反馈效应对A股市场股价非对称反应现象进行充分解释。

(二)行为金融假说:反应过度和反应不足。理性预期说假设投资者是理性的。然而,理性投资者假设在现实生活中很难成立,投资者情绪和非理性因素往往会对投资者的决策产生影响,从而使股票收益对信息的反应出现反应过度或反应不足的现象。兆文军和于奇(2008)认为,当投资者产生了过度自信的心理后,会重视能够强化其自信的信息,而忽视有损其自信的信息。在这种情况下,投资者倾向于不愿承认投资决策失误,从而表现为对某些信息反应过度或不足,这也会导致好消息和坏消息对股价产生不同的影响。陆蓉和徐龙炳(2004)认为,“羊群效应”是导致我国股票市场对利空和利好消息非对称反应在牛市和熊市阶段具有不同表现的原因。牛市阶段股票市场的非对称反应体现为利好消息对股票市场的影响大于利空消息对股票市场的影响,而熊市阶段股票市场的非对称反应体现为利好消息对股票市场的影响小于利空消息对股票市场的影响。陈斌等(2002)的问卷调查结果显示,处置效应的存在使得当好消息披露引起股价上涨时,原先被套牢的投资者一旦解套,就倾向于迅速抛出手中持有的股票,以锁定盈利,而当公布利空消息引起股价下跌时,投资者倾向于继续持有直至解套。投资者的这种非理性倾向必然会对股票收益的非对称反应产生影响。

尽管行为金融理论为我们解释股票收益对好、坏消息的非对称反应提供了一个全新的思路,但是在实践中投资者往往同时表现出多种心理和行为偏差,因此无法有效的区分某一具体的心理和行为偏差对股价最终变化的影响。由于不同的心理和行为偏差引起的股价非对称反应可能截然相反,因此我们无法基于行为金融理论对股票收益非对称反应相对强度做出有效判断。

(三)非对称信息假说。Diamond and Verrecchia(1987)将卖空限制与信息不对称理论结合起来解释股价的非对称反应现象。他们假设市场存在两类投资者:知情投资者和非知情投资者。其中,所有知情投资者都能够观测到相同的私人信息,而非知情投资者只能观测到公开信息。在信息披露之前,知情投资者提前获悉信息披露的内容,从而能够先于非知情投资者形成未来股票收益的预期。如果信息的内容是利好消息,知情投资者可以提前购入股票并持有至股价上涨到预期值,知情投资者的买入行为会使其信念体现在公告前股价变动中。而如果信息的内容是坏消息,卖空限制的存在会使知情投资者无法通过卖空交易将其信念完全体现在公告前的股价中,此时卖空限制阻碍了信息披露前股价对坏消息的调整速度。当信息正式公布时,投资者之间的信息不对称消失,股价将调整到新的均衡价格位并体现所有投资者的信念。对于利好消息而言,股价调整幅度只体现非知情投资者的信念。而对于利空消息而言,股价调整幅度除了体现非知情投资者的信念之外,还要体现公告前知情投资者隐藏的信念,从而导致股价的调整幅度大于利好消息引起的调整幅度。

与国外市场相比,A股市场上信息不对称特征更加明显,加之一直以来实行的卖空限制,因此非对称假说从基本假设来看比较符合A股市场的实际情况。然而,非对称信息假说仍然是基于理性预期框架,认为投资者在解读新信息时会得到一致的结论,投资者之间的差异只体现在获得信息的时间先后上。在实践中,信息解读的复杂性以及心理和行为因素往往会使投资者对同一信息产生不同的解释(Zhang,2006),对信息解读的差异会在投资者之间产生异质信念,而非对称信息假说显然并没有考虑这一因素的影响。

三、异质信念假说及待检验假设的提出

Xu(2007)首次在 Miller(1977)研究基础上从卖空限制和异质信念的角度对公开信息披露期间股价的非对称反应进行解释。在其模型中,Xu假设投资者对于股票未来价值具有一致的先验信念,但是对可观测公开信号准确程度存在分歧。当信号为“好(坏)消息”时,乐观投资者会对信息准确程度给出较高(低)的评价,从而对信号做出较为充分(不充分)的反应。而根据Miller(1977)假说,在存在卖空限制的情况下,无论信息内容是好还是坏,股价都将只反映乐观投资者的信念。在好消息条件下,股价上涨的幅度由对信息反应较强的乐观投资者决定;而在坏消息条件下,股价下跌的幅度由对信息反应较弱的乐观投资者决定。其结果是股价对好消息的反应强度高于对坏消息的反应强度。基于此,Xu提出假说:在其他条件不变的情况下,资产价格对好消息的反应强度应强于对坏消息的反应,这种价格反应的非对称性会随着投资者异质信念以及卖空限制程度的提高而更加明显。

与国外成熟市场相比,个人投资者在A股市场投资者结构中占有较高的比重,个人投资者在教育背景和生活环境上的差异使其更容易对信息的解读产生异质信念。更为重要的是,A股市场长期以来一直实行较为严格的卖空限制,因此我们有理由认为A股市场更加符合异质信念假说的基本假设,因此其研究结论应该同样适用于A股市场。另外,需要强调的是,Xu(2007)模型中股价的非对称反应是卖空限制和投资者异质信念共同作用的结果。如果投资者对信息不存在异质信念或异质信念程度较低时,股价的非对称反应将回到Diamond and Verrecchia(1987)的非对称信息框架下,此时股价对坏消息的反应程度要强于对好消息的反应程度。基于此我们提出如下假说:

假设1:当投资者对盈余信息不存在异质信念或异质信念程度较低的情况下,公告期间股票收益对坏消息的反应要强于对好消息的反应;而当投资者对盈余信息异质信念程度较高时,公告期间股票收益对好消息的反应要强于对坏消息的反应。

Miller(1977)认为,投资者的异质信念在公告后一段时间内仍会存在,并且随着时间推移逐步得到解决。类似的,非对称信息假说中利空信息披露前被隐藏起来的私人信息在信息披露后也是逐渐显现的。在这种情况下,我们预计假设1中股价的非对称反应在公告后仍将持续一段时间。

假设2:假设1中股价非对称反应在公告后一段时间内仍将持续存在。

四、样本选择与变量构建

(一)样本选择。本文以沪深两市上市公司披露的1997~2008年年报为样本,共12个报告期。研究所需数据全部来自于RESSET金融研究数据库。在具体选择样本的过程中,我们遵循以下原则:剔除金融保险类上市公司;剔除非正常交易的公司;剔除数据不全的样本公司;由于我们要检验股票价格对好消息和坏消息的非对称反应,因此我们在样本中剔除意外盈余为0的股票样本。经过上述处理后,我们得到12个会计年度的9,327个年报样本。

(二)变量构建

1、异质信念变量。借鉴 Xu(2007)和Chang等(2009),我们采用公告日附近3个交易日([-1,0,1])的异常换手率(ABVOL)作为盈余公告期间投资者异质信念代理变量,其具体计算方法为盈余公告附近3个交易日的平均日换手率减去公告前190个交易日至公告前11个交易日的日均换手率。这种计算方法的好处是能够剔除信息披露前投资者异质信念的影响,而只反映盈余信息引起的投资者异质信念变动。

2、意外盈余。我们采用市场衡量法计算意外盈余(UE):

其中,Ri,t表示第 i支股票在日期 t的日收益,Rm,t表示日期t的值加权市场收益率。t=0,1表示盈余公告当天和后一天。

3、股价反应。定义盈余公告期间的超额收益(EXRET)为经过市场调整的持有到期收益率(BHAR)。第i只股票的经过市场调整的持有到期收益率(BHAR)定义为:

五、经验研究结果

(一)公告日附近股价非对称反应的检验结果。我们首先比较不考虑异质信念时公告日附近股价对好坏消息的反应强度。具体的方法是根据意外盈余大小将每个报告期的样本股票平分为10分位数组合,将组合中股票的等加权平均收益作为该组合当期的收益。计算12个报告期的加权平均收益作为该组合在样本期内的收益,权重为每个报告期样本股票的数量,检验结果由表1的Panel A给出。我们看到,对于大多数组合来说,公告期间的股票收益对坏消息的反应强度要高于好消息(D1和D10的比较结果除外),这一结果与吴林祥和徐龙炳(2002)、朱永安和曲春青(2003)的研究相一致。(表1)

表1 公告期间股价的非对称反应(10分位数分组)

接下来,我们检验投资者异质信念对公告日附近股价非对称反应的影响。具体的做法是对每个报告期的意外盈余10分位组合按照投资者异质信念程度再分成高、中、低三组,这样我们就得到30个(10×3)二维组合,计算二维组合在每个报告期的平均收益作为该组合在该报告期的收益,并将12个报告期二维组合的加权平均收益作为该组合在样本期内的收益,权重为每个报告期样本股票的数量。Panel B给出了不同异质信念水平下的股价非对称反应的检验结果。我们看到,随着投资者异质信念程度的提高,公告日附近股价对好消息的反应强度逐渐高于坏消息。其中,在异质信念最低的组别中,公告期间股票收益对坏消息的反应强度要强于好消息,意外盈余规模最高的组合(D10)在经过市场调整后的超额收益绝对值显著低于意外盈余规模最低的组合(D1),两者之差为-1.82,且在 10%的水平下显著,这一结果符合非对称信息假说,说明在信息披露后公告前因卖空限制而被隐藏的私人负面信息逐渐显现,导致股价对坏消息的反应程度强于对好消息的反应强度。而在中等异质信念程度和最高异质信念的组别中,公告期间股票收益对好消息的反应强度都超过对坏消息的反应强度。其中,异质信念最高组中意外盈余规模最高(D10)与最低组合(D1)收益差为3.94,且在1%的水平下显著,明显高于异质信念低和中组的收益差(1.26,10%水平下不显著)。这一结论符合异质信念假说,说明在存在卖空限制的条件下,投资者异质信念的存在使得股票收益右偏,从而导致公告期间股票收益对好消息的反应强度高于对坏消息的反应强度。

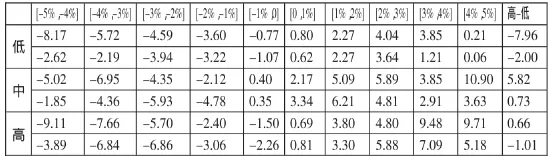

表1采用的意外盈余分组方法能够保证每个意外盈余组别中的股票数量大体相当,因此便于比较。但是,这种方法假设意外盈余呈完全对称分布,其检验结果可能不够精确。为此,我们借鉴Xu(2007)的方法,根据意外盈余实际值进行分组。通过对样本股票意外盈余分布的分析,我们发现96%的意外盈余样本都分布在[-5%,5%]的区间内,因此我们剔除意外盈余规模超出这一范围之外的样本,并将区间[-5%,5%]等分成10个子区间,分别为[-5%,-4%],[-4%,-3%],…,[3%,4%],[4%,5%]。将每期样本股票按照意外盈余实际规模划分为相应的10个子区间组合。然后,我们再根据投资者异质信念程度对每个意外盈余子区间组合进行 二维分组,计算每个二维分组结果的等加权平均收益作为二维组合在该报告期的收益。将12个报告期的加权平均收益作为该类组合在样本期的收益,权重为每个报告期的样本股票数量。具体的分组结果如表2所示。(表2)

表2 公告期间股价的非对称反应(意外盈余规模分组)

表2的Panel A给出了不考虑异质信念的全样本分析结果,我们发现从对大多数股票而言,公告日附近的股票收益对好消息的反应强度强于坏消息,这一结果与表1相矛盾,却与陈泽中等(2000)和杨德明等(2007)结论一致。表1和表2的这种差异说明,不同的意外盈余分组方法会对全样本的检验结果产生影响,这也从另一个侧面证明已有研究单纯比较股价非对称反应在研究方法稳健性上的局限。Panel B的二维分组结果显示,异质信念程度最低组合中,意外盈余组合的超额收益呈现不规则分布,两端的4个意外盈余子区间组合收益显示股价对好消息的反应强度高于坏消息,而中间的6个意外盈余组合子区间组合收益则显示股价对坏消息的反应强度高于好消息。产生这一结果的原因主要是因为意外盈余样本在[-3%,3%]区间的分布密度较高,而两端的分布密度较低,在这种情况下,经过二维分组后两端组合中股票数目较少,从而导致这类组合可能体现组合中股票的特异性风险。而在异质信念程度中、高的组别中,意外盈余组合普遍呈现规律性分布。其中,在中等异质信念组中,股价对坏消息的反应强度高于好消息,而在高异质信念组中,股价对好消息的反应强度高于坏消息。

为了消除组合中股票数量较少所带来的特异性风险影响,我们只比较中间的6个意外盈余组合收益。结果显示,股票收益对好消息的反应强度随着异质信念程度的上升而逐渐增强。其中,在低、中异质信念组中,股票收益对坏消息的反应强度高于对好消息的反应强度。并且从股价对坏消息的反应强度来看,低异质信念组对坏消息的反应强度要明显高于中异质信念组,说明低异质信念组公告期间的股票收益左偏程度更明显。而高异质信念组中,股票收益对好消息的反应强度则高于对坏消息的反应强度,这一结果与表1的检验结果基本一致,从而共同为假设1提供了经验支持。

(二)公告后股价非对称反应的检验结果。我们选择公告后不同持有期收益为研究对象,检验不同持有期收益对好、坏消息的反应强度随着投资者异质信念程度的提高而产生的变动趋势。我们只列出了基于意外盈余实际规模的分组结果,而采用意外盈余10分位数分组时得到的检验结果与此类似。我们选择的公告后股票持有期分别为公告后 10 天([2,11])、公告 后 20 天 ([2,21])、 公 告 后 30 天([2,31])和公告后 40 天([2,41])。表 3至表6列出了具体的检验结果。我们看到,在持有期小于等于20天的情况下,股票收益对好消息的反应强度随着投资者异质信念程度的提高而逐渐增强,反应模式与持有期为公告日附近3天的情况相同。当持有期为30~40天时,股票收益的非对称反应呈现不规则分布。表3至表6的检验结果说明假设1的股价非对称反应模式会一直持续到公告后20个交易日。当持有期超过20个交易日后,随着投资者异质信念的逐步解决和知情投资者在公告前隐藏起来的利空信念显露完毕,股价的变化将不再受异质信念和非对称信息的影响,开始呈现出不规则变化规律。综上所述,表3至表6的检验结果支持了带检验假设2的结论。(表3、表4、表5、表 6)

表3 不同异质信念股票公告后对好坏消息的非对称反应(连续持有10天)

表4 不同异质信念股票公告后对好坏消息的非对称反应(连续持有20天)

表5 不同异质信念股票公告后对好坏消息的非对称反应(连续持有30天)

表6 不同异质信念股票公告后对好坏消息的非对称反应(连续持有40天)

六、稳健性检验

(一)收益指标设定对检验结果的影响。上述检验过程中,我们使用的是经过市场调整的连续持有超额收益(BHAR)指标,而国内关于财务理论的经验研究大多采用经过市场调整的累积超额收益指标(CAR)。因此,我们用CAR指标替代BHAR指标对上述结果进行重新检验,结果显示,选取CAR指标并未对检验结果的稳健性产生影响。

另外,我们还采用经过规模调整后的超额收益指标(包括BHAR和CAR)对上述结果进行重新检验。结果显示,调准基准的设定不会对检验结果产生影响,上述检验结果依然成立。

(二)意外盈余指标设定对检验结果的影响。以上检验过程中,我们采用的是市场衡量法度量意外盈余。因此,在稳健性检验中我们使用会计盈余法度量意外盈余并重新检验。借鉴吴世农和吴超鹏(2005)选择下面的会计衡量法公式:

其中,EPSi,t表示股票 i在会计年度 t的每股收益。

检验结果显示,当采用会计衡量法重新进行检验时,上述结论将不再显著,这一结果出乎我们意料,有待进一步研究。一个可能的原因是,会计衡量法大都将上一年度的每股收益作为投资者对当期收益的预期值,其假设是公司盈余服从随机游走过程,然而我国目前处于转型阶段,各种影响公司业绩的因素存在很大的不确定性,因此我国上市公司的盈利水平很难满足随机游走模型。在这种情况下,采用会计衡量法可能会低估或高估投资者对公司盈余预期。另外,我们也可以用Tversky and Kaheman(1981)提出的“框架依赖”理论对这一现象加以解释,该理论认为投资者对信息的反应模式依赖于信息的度量方法。吴世农和吴超鹏(2005)证明我国A股市场投资者对盈余信息的反应模式也存在“框架依赖”现象。当采用不同指标度量意外盈余时,可能会得出不同的结论。

七、结论及进一步研究方向

本文从投资者异质信念角度研究了我国A股市场盈余公告引起的股价对好坏消息的非对称反应,发现异质信念假说能够解释公告期间和公告后20个交易日内的股价非对称反应;而随着持有期的延长,异质信念假说的解释能力逐渐减弱。

需要特别强调的是,A股市场在样本期内一直实行严格的卖空限制。在这种情况下,我们隐含假设所有股票受到的卖空限制都是无穷大,因此在研究过程中无需考虑卖空限制对检验结果的影响。2010年4月,A股市场开始实行融资融券试点,标志着我国股票市场正式引入双向交易机制。根据国外已有研究成果,我们可以预测,本文研究的股价非对称反应模式应该在受到卖空限制程度较高的股票中表现更加明显。然而,受制于数据的可获得性,本文并未涉及此方面内容,有待我们今后进行进一步研究。

[1]Cheung Y.W,Ng L.K.Stock price dynamics and firm size:an empirical investigation[J].Journal of Finance,1992.

[2]Koutmos G.Asymmetric volatility and risk retum tradeoff in foreign stock markets[J].Journal of Multinational Financial Management,1992.2.

[3]Poon S.H,Tsylor S.J.Stock returns and volatility:an empirical study of the U.K.stock market[J].Journal of Banking and Finance,1992.

[4]吴林祥,徐龙炳.涨跌幅限制扭曲了股票价格行为吗?——来自中国股票市场的新证据 [J].中国会计与财务研究,2002.2.

[5]朱永安,曲春青.上海股票市场两阶段波动非对称性实证研究[J].统计与信息论坛,2003.4.

[6]陈泽中,李锋,杨启智.中国股票市场的ARCH效应研究[J].浙江统计,2000.4.

[7]杨德明,林斌,辛清泉.盈利质量、投资者非理性行为与盈余惯性[J].金融研究,2007.2.

[8]Black,Fischer.Studies of stock price volatility changes.Proceedings of the 1976 meetings of the American Statistical Association[J].Business and Economics Statistics Section,1976.

[9]Christie A.A.The stochastic behavior of common stock variances-value.leverages and interest rate effects[J].Journal of Financial Economics,1982.10.

[10]丁娟.信息对股票收益率波动非对称性影响的研究 [J].天津商学院学报,2003.3.

[11]万蔚,江孝感.我国沪深股市的波动性研究——基于GARCH族模型[J].价值工程,2007.10.

[12]刘毅.中国股票市场波动非对称特性的 研 究 [D/OL].http://www.docin.com/p-243370043.htm l,2010.5.23.

[13]兆文军,于奇.基于行为金融的中国股市波动非对称性研究[J].大连理工大学学报(社会科学版),2008.3.

[14]陆蓉,徐龙炳.“牛市”和“熊市”对信息的不平衡性反应研究 [J].经济研究,2004.3.

[15]陈斌,李信民,杜要忠.中国股市个人投资者状况调查.深圳证券交易所综合研究所,2002.

[16]Diamond D.W,Verrecchia R.E.Constraints on short-selling and asset price adjustment to private information[J].Journal of Financial Economics,1987.18.