我国固定资产投资对经济增长影响的区域差异性研究

2011-08-09任歌

任 歌

(西安交通大学经济与金融学院,陕西 西安 710061)

一、研究问题的提出

改革开放30年来,我国国民经济保持了9.8%的年均增长速度,取得了举世瞩目的成就。然而,伴随着经济的高速增长,区域经济发展不协调、不均衡问题也随之产生。尽管我国实施了 “西部大开发”、“振兴东北老工业基地”、“促进中部崛起”等一系列重大国家战略,但区域经济非均衡问题并未得到根本改变,区域经济发展的非均衡性矛盾仍较为突出,中、西部地区已成为我国区域经济均衡发展的 “短板”。研究发现,我国经济能够实现高速增长的一个重要原因就是巨大的战略空间相继释放出巨大的经济能量,而这一系列纵深战略的背后则是三驾马车中的 “投资”在起着主要的推动作用。据有关统计资料显示,世界金融危机之后,我国经济增长之所以能够实现 “保八”目标,这主要得益于固定资产投资的增长。由此可见,固定资产投资在区域经济增长中扮演着举足轻重的角色。

近年来,固定资产投资对经济增长贡献的区域差异性问题逐渐成为学术界讨论的重点。因此,分区域讨论固定资产投资对经济增长贡献的差异性,对提高中、西部地区固定资产投资效益、缩小东部与中西部地区的经济发展差距,促进区域经济协调发展具有重要的理论意义与实践价值。

二、固定资产投资对区域经济增长影响的实证分析

(一)研究模型及数据选择

1.研究模型

本文以1978-2008年国内生产总值 (GDP)作为因变量①本文选择1978-2008年的数据进行实证分析,主要是基于两点考虑:一是我国1978年开始改革开放,经济发展刚刚起步,因此以1978年为研究的起始点具备研究的可行性与必要性;二是2008年的金融危机对我国实体经济造成了较大冲击,2009年国内生产总值在比较高的水平上实现了恢复性发展,因此剔除2009年固定资产投资额和国内生产总值后的研究结果会更具有说服力。,以全社会固定资产投资额 (I)为解释变量进行回归分析,以实证检验固定资产投资对经济增长贡献的区域差异性。该模型如下式所示:

其中,i(i=1,2,3)分别表示东、中、西部地区,GDPi表示i区域的国内生产总值,Ci表示常数项,αi表示待估参数,Ii为i区域的固定资产投资额。

2.数据分析

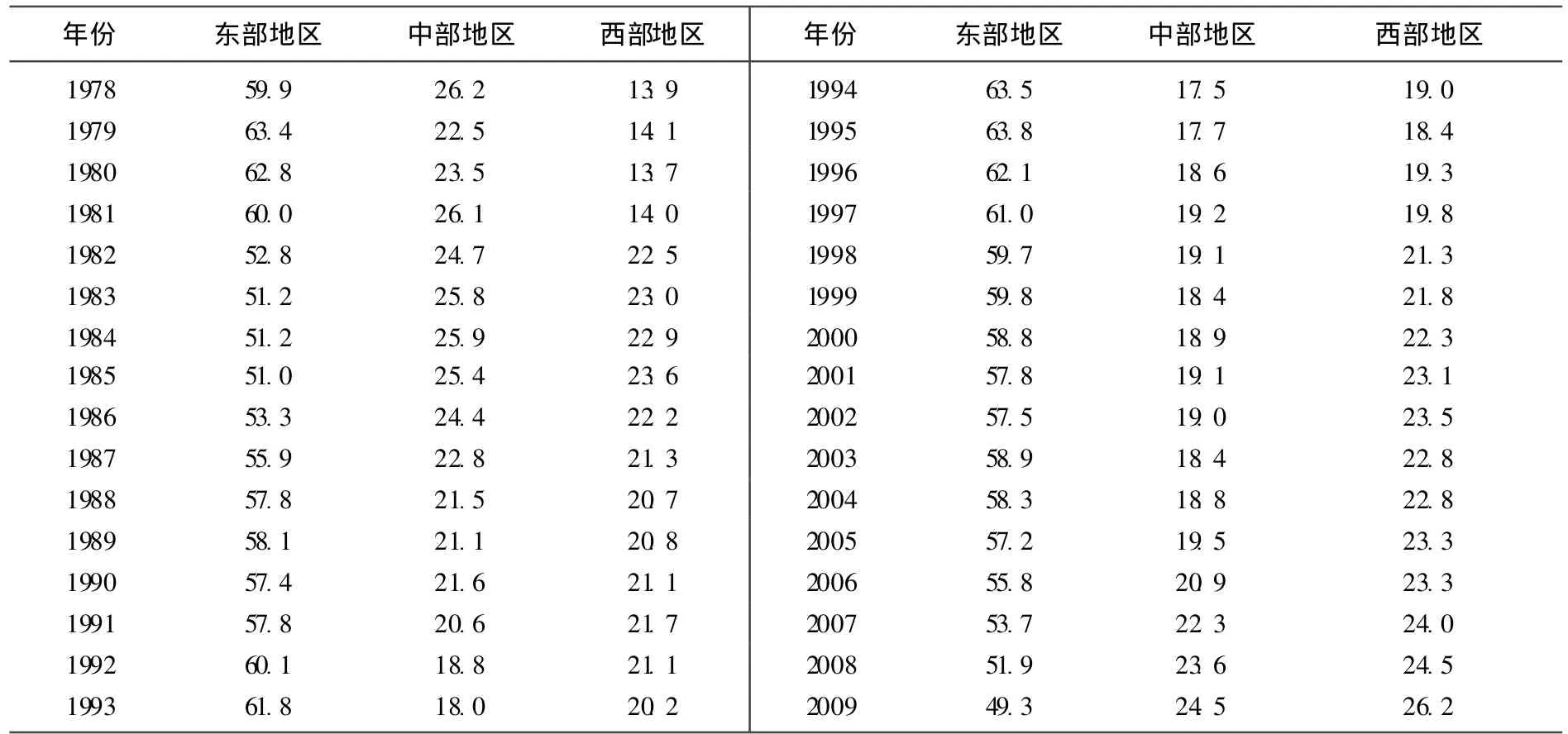

从固定资产投资的区域差异性来看,由于地理优势及改革开放初期的政策倾斜,我国东部地区比中西部地区吸引了更多的投资。由表1可见,固定资产投资存在明显的区域非均衡性。自改革开放以来,东部沿海地区吸引的投资一直都在50%以上 (除2009年以外),而中西部地区的投资比重始终徘徊在30%以下。从近几年的经济发展情况来看,东部地区受土地、劳动力等要素供应趋紧和商务成本等上升的制约,其投资增长逐渐进入相对平稳期。

表1 我国三大区域固定资产投资比重情况 (1978-2009)单位:%

2006-2009年间,东部地区吸引固定资产投资基本在50%左右且呈下降的趋势,而中、西部地区在土地、资源和投资成本上占有比较优势,吸引投资的能力增强。其中,2009年中、西部地区吸引投资分别占全国的24.48%和26.21%(二者共计50.69%),中、西部投资总额超过了东部地区的投资总额,中、西部地区在吸引投资方面发展速度较快,投资的区域差距在逐渐缩小。

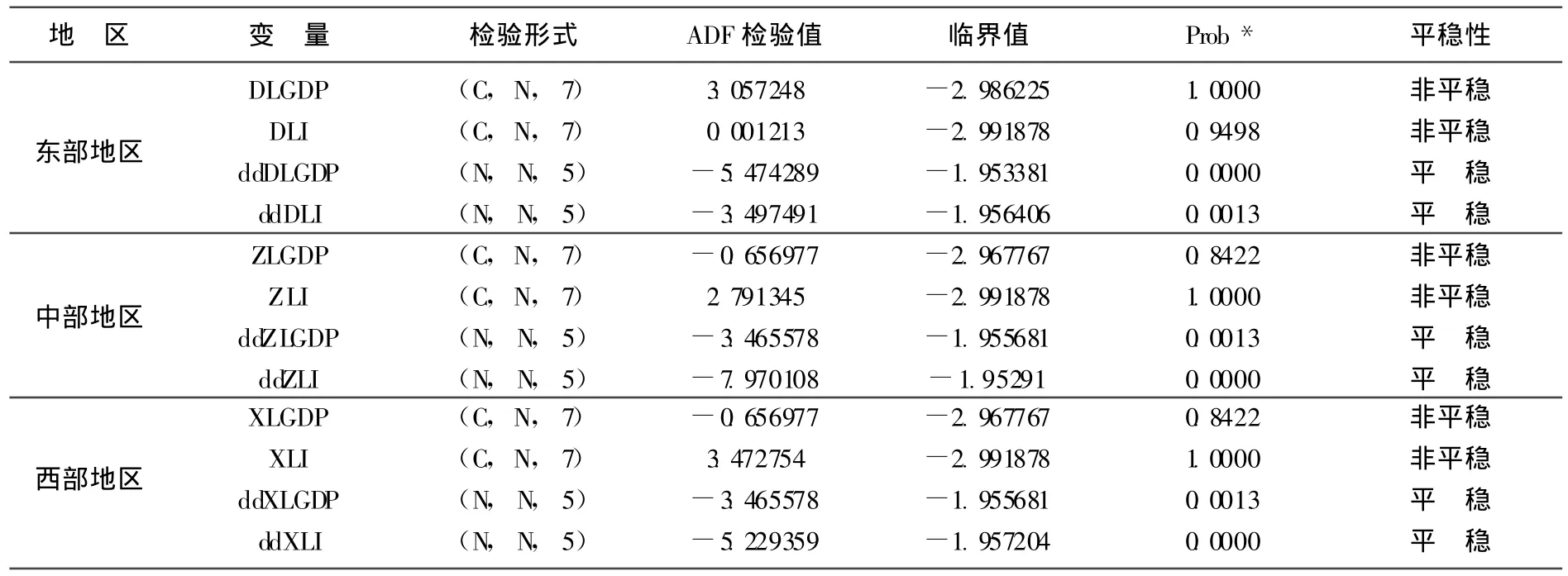

从经济增长的区域差异性来看,按照威廉姆逊的倒 “U”型理论,在工业化初期,区域经济差距较小,随着经济的发展,区域经济差异有逐渐扩大的趋势,这与我国在1993年之前的区域经济发展阶段特征是相似的。随着工业化进程的加快,我国开始由工业化初期向工业化中期转变,1988-1993年区域经济发展差距有所扩大,但1993年以后又呈逐渐缩小趋势。因此,考虑到本文的研究目的,我们对固定资产投资进行加权,利用基尼系数就区域经济发展差距进行测算,探讨固定资产投资对经济增长影响的区域差异性特征。研究模型如下式所示:

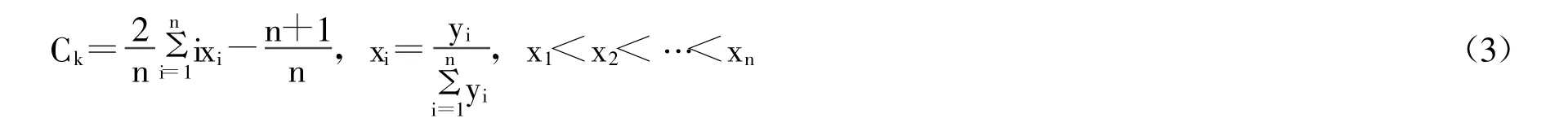

其中,xi是按各省固定资产投资额拉动的GDP值占总比值的份额由低到高的顺序排列的,n为地区数量。由于基尼系数具有不可按地区进行分解的特点 (崔启源,1994),本文就固定资产投资额在区域内按低到高排列进行分解计算,计算公式如下:

其中,G为总的基尼系数,Gk为区域基尼系数,Sk代表K地区固定资产投资额拉动的GDP值。计算结果如表2所示。

含37种脂肪酸甲酯的混合对照品试剂盒(美国Sigma公司,其具体组成见表1);1%水杨酸甲酯溶液[内标,梯希爱(上海)化成工业发展有限公司,批号:119-36-8];正己烷、硫酸、甲醇等试剂均为分析纯,购自国药集团化学试剂有限公司;实验用水为超纯水。

表2 我国区域经济增长差异的基尼系数值

从表2可以看出,1988-2008年我国基尼系数总体呈上升趋势,这说明区域经济发展差距一直存在扩大趋势。从固定资产投资对总基尼系数的贡献率来看,东部地区要远高于中、西部地区,这不仅表明东部地区吸引了较多的固定资产投资,更重要的是东部地区固定资产投资对经济增长的贡献率相对较高。由此可见,固定资产投资对经济增长的贡献存在区域差异性,但仍需进一步的实证研究予以验证。

(二)计量结果分析

经典的线性回归模型通常假定序列是平稳的,但经济领域的时间序列数据往往表现出非平稳性的特征,若直接利用非平稳性的时间序列变量数据进行回归分析,可能会引起虚假回归 (即 “伪回归”现象)。因此,在进行时间序列数据的回归检验之前,必须对时间序列的平稳性进行检验。

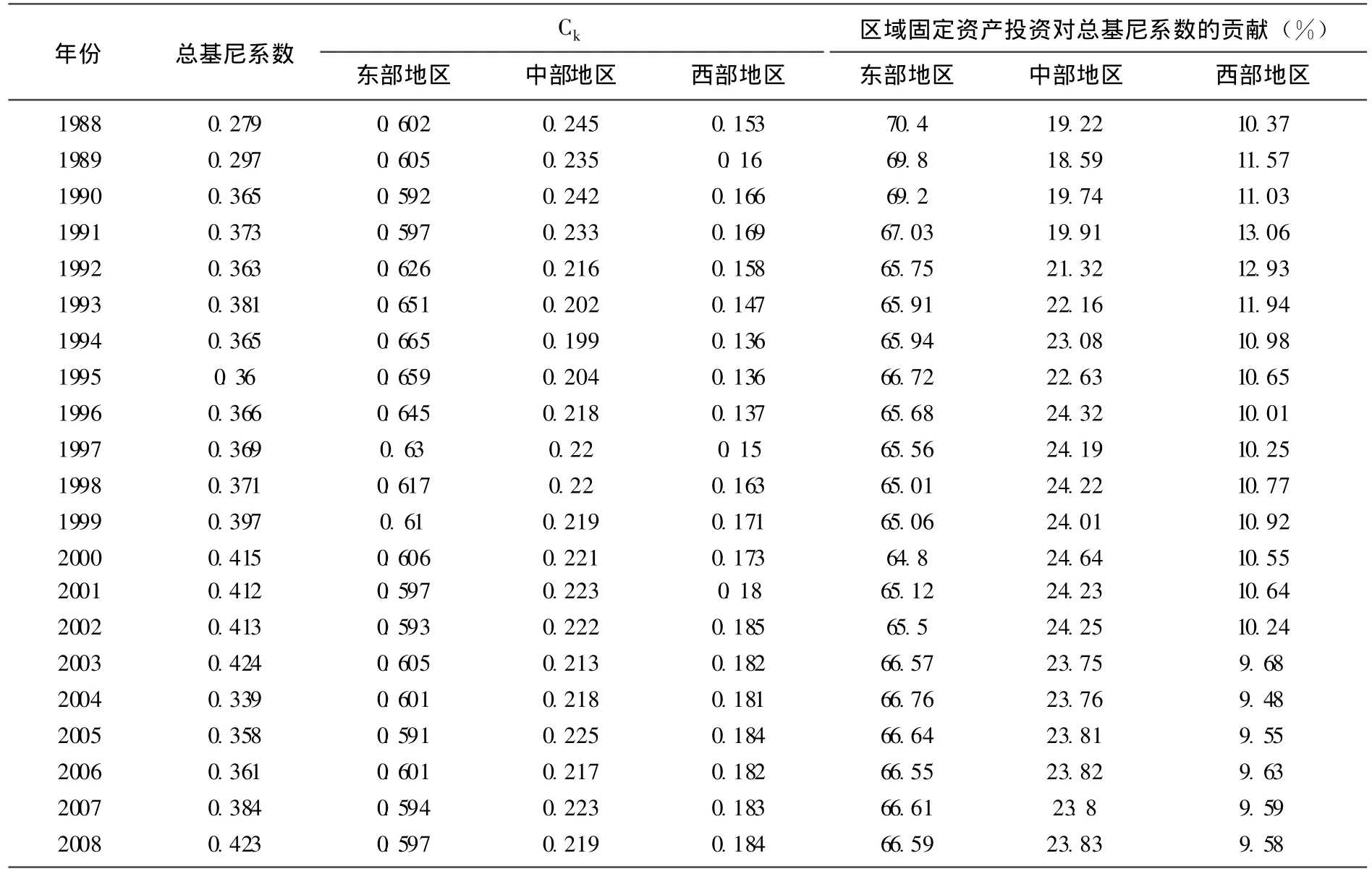

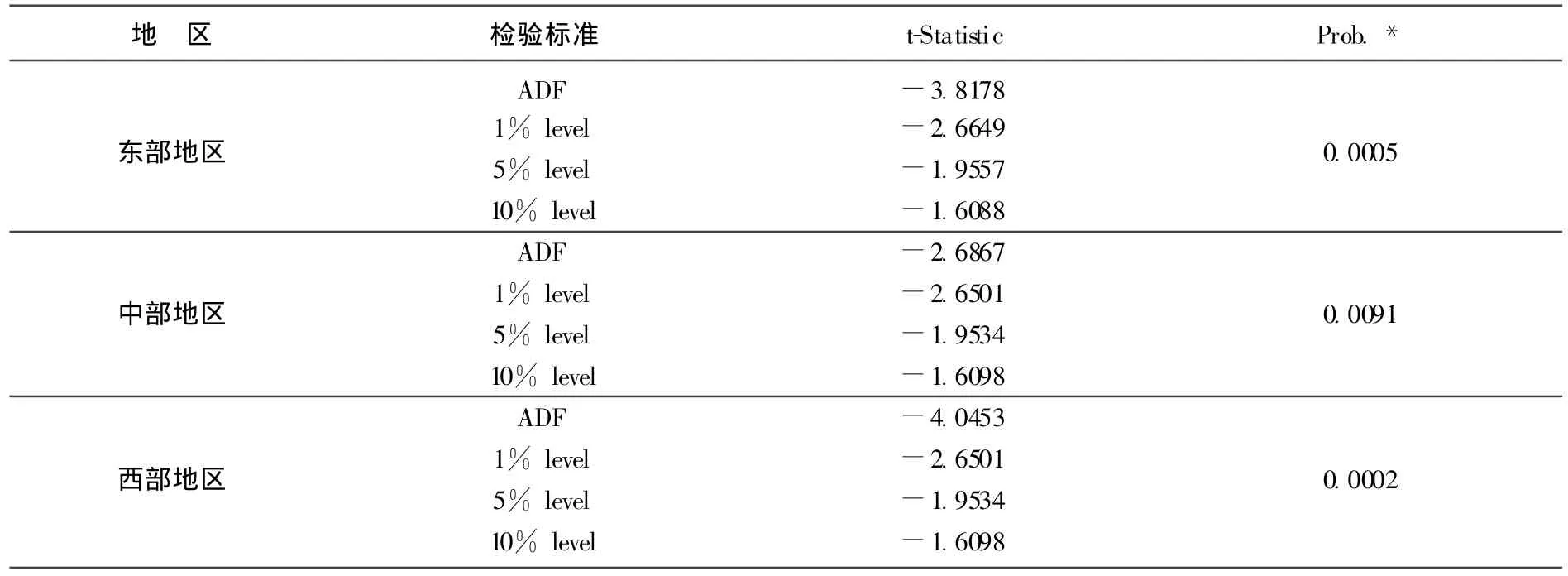

1.单位根的平稳性检验。本文采用ADF单位根检验 (Augment Dickey Fuller)对我国三大区域的时间序列数据进行平稳性检验,以确定变量的平稳性。采用AIC准则进行确定,显著性水平为5%,检验结果如表3所示。三大区域的固定资产投资与GDP时间序列均是非平稳性的序列,因此不能直接进行回归分析,需进行差分方程的检验。首先对上述序列进行一阶差分,结果表明ADF临界值均大于5%水平下的临界值,表明上述序列的一阶段差分序列仍不是平稳性的序列。二次差分的结果表明,序列二阶差分序列的ADF检验值均小于5%水平下的临界值 (即原数列是二阶单整),满足协整检验的基本条件。

表3 单位根平稳性检验结果

2.协整分析。若两个非平稳变量间存在协整关系,则变量的非均衡误差是平稳的。因此,协整检验的关键在于对离差的平稳性检验。如果离差平稳,则变量间存在长期均衡关系,反之则不存在。协整检验通常有两种方法,即E-G两步法和Johansen检验。其中,E-G两步法通常用于检验两变量间的协整关系,而对多变量间的协整关系检验则通常采用Johansen检验。因此,本文采用E-G两步法进行检验,首先用OLS对同属I(2)过程的相关经济变量进行线性回归,然后检验残差序列的平稳性。

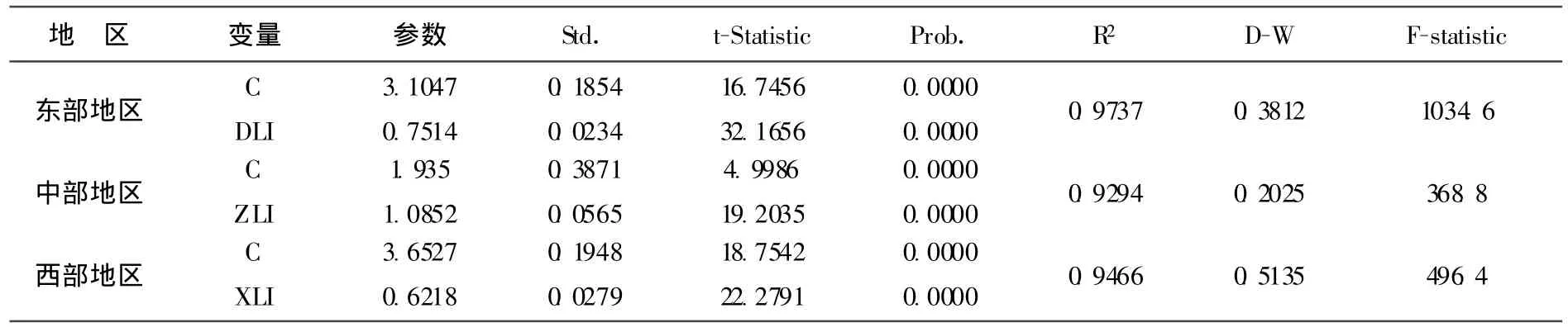

(1)协整估计。二阶差分后的方程的协整估计结果如表4所示。

根据表4的回归结果,我们得到各区域的回归方程:

东部地区:LnGDP1=3.1047+0.7514LnI1

中部地区:LnGDP2=1.935+1.0852LnI2

表4 我国三大区域的协整回归结果

西部地区:LnGDP3=3.6527+0.6218LnI3

回归结果显示,各参数均通过了显著性检验,即概率P值均为0。三大区域的F值均通过5%的显著性水平,表明方程的拟合度较好。从整体来看,固定资产投资对区域经济增长均具有正向效应,但影响程度却存在区域差异性。就全国而言,我国固定资产投资每增加1%,将拉动经济总量增加0.74%①利用Eviews5.0软件计算全国固定资产投资对经济增长的影响效应,得到估计方程为LnGDP=3.3068+0.7412LnI,即弹性系数为0.74,表明固定资产投资每提高1%,将带动GDP提高0.7412个百分点。。东部和中部地区的弹性系数均高于全国的平均水平,尤其是中部地区,其投资每增加1%,将带动GDP增加1.09%,可见中部地区在实施 “中部崛起”战略之后,固定资产投资对经济增长的贡献率相对较高,中部地区经济增长的 “追赶效应”显著,“弯道超车”效应得到进一步体现②“弯道超车”本是赛车运动中的常见术语,意思是利用弯道超越对方,这一用语已被赋予新的内涵,且被广泛用于政治、经济和社会生活的各个领域。“弯道超车”最初在湖南省被提出来。金融危机之后,全球经济进入了“弯道”时期,中部地区多为发展中省份,面临着来自国内、国外的极大挑战。在经济复苏的关键时期,中部地区加大了固定资产投资的力度,加快基础设施、基础产业与基础工作的落实与发展,高投资带来了较高的投资需求,极大带动了经济的跳跃性发展。。一个鲜明的例子就是中部地区的湖北省的快速发展。在过去5年里,湖北省的固定资产投资总额达到3.2万亿元,比新中国成立以来前56年的投资总额还要多1.2万亿元,2010年的固定资产投资更是超过万亿元,并创造出高达14.8%的经济增速。而东部地区由于土地、劳动力、商务成本提高的影响,固定资产投资对经济增长的贡献率相比不如中部地区、但略高于西部地区。

表5 残差序列E的ADF检验结果

(2)残差序列稳定性检验。检验残差序列E是否平稳,也即对残差序列进行单位根检验。由表5可见,残差序列E的ADF检验值均小于1%、5%和10%的显著性水平下的临界值,因此残差序列E为平稳序列,进而得到三大区域固定资产投资与经济增长时间序列间存在显著的长期均衡协整关系,且原序列变量是二阶单整。这也进一步表明我国固定资产投资对经济增长存在正的影响效应,且固定资产投资对经济增长影响的区域差异性特征显著。

(3)Granger因果关系检验。由于时间序列经常出现 “伪相关”问题,即两个毫无联系的时间序列却存在着较大的相关系数。因此,有必要就固定资产投资对经济增长贡献的区域差异性进行因果关系检验,而因果关系检验的关键在于滞后期的选择。本文通过采用AIC信息准则确定三大区域固定资产投资的最佳滞后期分别为5、7和4(如表6所示)。

表6 格兰杰因果关系检验

对东、西部地区的检验结果表明,I不是GDP的格兰杰原因被接受了,而GDP不是引起I变化的格兰杰原因被拒绝了,这也表明了在东、西部地区的经济发展过程中,不能太注重投资数量的增加,而是要注重固定资产投资效率的提高。中部地区则不同,检验结果表明,I不是引起GDP变化的格兰杰原因被拒绝了,而GDP不是引起I变化的格兰杰原因被接受了,这说明中部地区固定资产投资是经济增长的原因,而经济增长不是固定资产投资的原因;中部地区固定资产投资对经济增长的促进作用最大,但经济增长的自身却无法带动固定资产投资的增长,因此亟需国家政策的引导,以拉动中部地区固定资产投资的增加,这进一步验证了协整估计结果的正确性。

三、结 语

本文就我国固定资产投资对经济增长影响的区域差异性进行了实证研究,我们得出以下的几个结论:

1.我国固定资产投资与经济增长的区域差异性显著,但差距均呈缩小趋势,区域经济协调发展的格局初步形成。

2.固定资产投资对经济增长影响的区域差异性显著。研究结果表明,中部地区固定资产投资对经济增长的影响效应要强于东、西部地区,其弹性系数为1.09%,分别高于东、西部地区0.34和0.47个百分点,东部地区固定资产投资的弹性系数略高于西部地区。这表明中西部地区经济的“追赶效应”显著,“弯道超车”效应、西部大开发的投资拉动效应正在逐渐增强。

3.中部地区固定资产投资是引起经济增长的格兰杰原因,而东、西部地区的格兰杰原因则不显著。因此,东、西部地区的当务之急是提高投资效率,而不是一味的追加投资规模,而中部地区固定资产投资的增加需要国家政策的引导。

目前,如何协调区域固定资产投资与经济协调发展,提高固定资产投资对经济增长的贡献率,提高固定资产的投资效率将成为今后区域经济发展的重中之重。各地区要抓住 “十二五”发展的战略机遇,重新认识和定位区域经济发展政策,努力提高固定资产投资对经济增长的拉动效应,提高固定资产的投资效率,最终实现区域经济的协调发展,提升我国的综合经济实力。

[1]高天成,杨俊.我国固定资产投资结构与经济增长的关系 [J].工业技术经济,2009,(1):50-52.

[2]李红松.固定资产投资与经济增长关系的地区差异比较[J].生产力研究,2004,(5):104-105.

[3]龙霞.中国固定资产投资与经济增长关系的实证分析[D].华东师范大学博士学位论文,2006.27-32.

[4]刘朝明,张创才.投资率与经济增长率的比例及其控制[J].经济学动态,1997,(4):19-21.

[5]刘金全,于惠春.我国固定资产投资和经济增长之间影响关系的实证分析[J].统计研究,2001,(1):26-29.

[6]雷辉.我国固定资产投资与经济增长实证分析[J].对外经济贸易大学学报,2006,(2):50-53.

[7]彭支伟,陈柳钦.转型时期中国经济增长的地区差异与收敛性分析[J].经济研究参考,2006,(3):36-44.

[8]张华嘉,黄怡胜.固定资产投资与经济增长——对1978-1997年中国经济的实证分析 [J].世界经济文汇,1999,(6).