内地与香港证券市场互动——基于股改完成后A+H股价差的实证研究

2011-03-26叶德磊

艾 瑶,叶德磊

(华东师范大学 商学院,上海 200241)

2007年底①股权分置改革基本完成,中国资本市场在股份流通性方面和交易制度上与国外不存在根本性差异。在剔除制度因素(即流通股在总股本中的比重)后,考察当前中国的内资股溢价,或称外资股折价的动因,并就此动因出发,提出增强内地和香港证券市场互动以收窄股票价格差异的设想,以期从上市公司的角度为当前正在稳步推进的内地和香港金融合作提供理论支持。

一、文献综述

国外学者对市场分割下的外资股溢价问题的研究始于20世纪70年代。Alenxander et al.(1987)[1]指出双重上市后,股票预期收益率取决于与国内和国外市场组合的β系数,由于与国外市场的相关性更低,从而β系数降低。Hietala(1989)[2]建立修正的CAPM模型,认同了投资者要求的收益率是造成溢价的原因。与此相反,Yagil et al.(1991)[3]证明双重上市证券的预期收益率较高但方差较低,低风险带来低收益,从而外资股价格高。Karolyi是较全面地研究交叉上市的学者之一,Karolyi(1998)[4]指出全球市场风险和外国交易所风险少量上升,最终导致权益资本净下降。Foerste and Karolyi(1999)[5]开始关注流动性因素。Foerste and Karolyi(2000)[6]发现外国公司在美国的市场表现与该公司ADR换手率正相关,较高的流动性增加公司价值。

与以往发达国家双重上市导致外资股溢价现象不同,中国股票市场上出现的是外资股折价这一异象,这是Bailey(1994)[7]针对A股、B股市场异象提出来的,称为“股票难题”(Share Puzzle)。Sun et al.(1999)[8]指出中国国内投资者和境外投资者的预期增长率存在差异,国内投资者的乐观态度是形成外资股折价的主要原因,而且国内投资渠道受限制造成B股相对于A股折价。Chen et al.(2001)[9]从需求弹性展开的分析。Chakravarty et al.(1998)[10]则认为是信息不对称成为价差动因之一。国内最早的文献是王燕然(1994)[11]总结了国际股票投资的新发展和长短期原因。刘昕 (2002[12],2006[13]) 是该时期较具代表性的文章,认为流动性差异、信息不对称和投机程度差异造成折价。娄峰(2008)[14]运用当时较为前沿的实证方法,得出折价的因素是资本管制、投资理念差异、流通性差异和相对需求差异。内地居民投资港股可能出现政策松动的预期②使研究成果明显增多。杨娉等(2007)[15]发现不同公司的H股折价存在很大差异。潘越等(2008)[16]指出香港上市公司返回内地市场前存在严重的融资约束,回归内地资本市场后,能突破再融资困局。

在价差动因的解释上,即有把所有双重上市公司看作一个整体讨论影响因素(李勇,2008)[17];也有分类讨论价值型和成长型股票的价格差异(宋军,2008)[18],但随着实证研究方法的发展,针对上市公司的面板数据模型已成为趋势。现有文献大多忽略了当前资本市场的改革举措,没有考虑股权分置改革这一制度因素的变化,巴曙松(2008)[19]虽试图聚焦股改背景下的A+H股价差的形成原因,但受制于其样本期(2007年1月4日至10月26日),研究结论的适用性有待商榷。在股改完成后,重新检验A+H股双重上市公司价差的真实动因,有利于追本溯源,从根本上采取措施,真实有效地收窄价格差异。

二、理论假说与研究设计

(一)理论假说

A+H股双重上市(Dual-listed),也称为内地香港交叉上市(Cross-listed),是指内地注册的公司,在同一时期内,即在境内A股市场直接上市又在香港联交所直接上市。就理论上而言,两只股票即使双重上市,仍属于同一家公司,标的资产完全一致,按照一价定理,在有效市场上不应该存在价格差异。但在实际资本市场中,同股同权却不同价的现象比比皆是。

在解释双重上市公司的股价差异时,现有研究分别从客观的信息、需求、流动性角度和主观的投资偏好角度,提出以下假说:(1)信息不对称假说。大公司会进行更高质量的披露,信息不对称程度越低③,国外投资者更偏爱投资大公司。(2)需求差异假说。内地香港股市对投资收益的税收规定的差异、系统性风险的不同,都可能导致股票的需求弹性的差异。把不同类型的购买者分成多组,形成多个分市场,然后根据各分市场的不同的需求价格弹性差别定价,实现最大化收益。(3)流动性差异假说。买卖叫价差是衡量金融市场流动性最有效的指标,当叫价差为零时,买方和卖方对价格的认识是相同的,此时的价格必然是均衡的有效价格,市场完全流动。但买卖价差的数据难以获得,而市场深度更为直观和简练且易获得,当交易量小、流动性差时,股价可能被低估。(4)价值偏好假说。假设国际投资者遵循价格投资的理念,对中国股票资产的价值偏好,使他们更倾向于投资价值型的公司的股票④。非价值型的股票由于不受投资者追捧,股价低迷。

(二)研究设计

1.样本数据说明

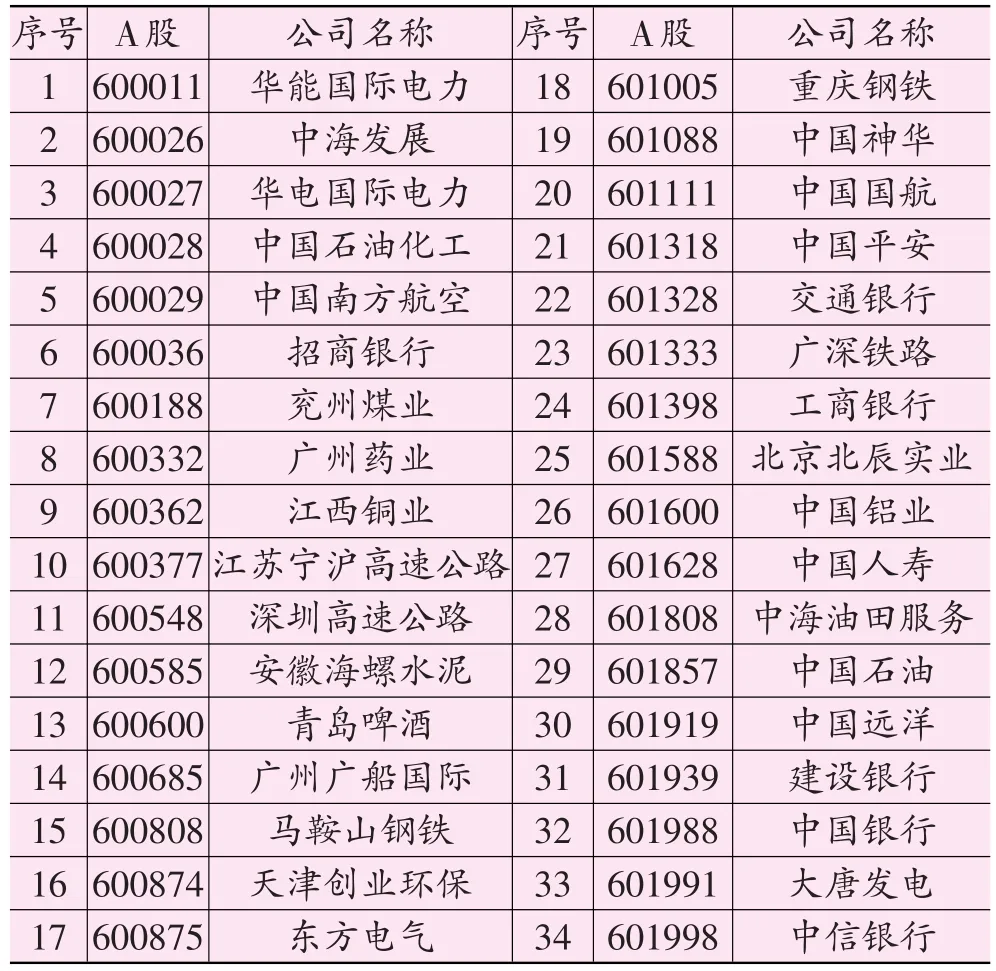

以股改完成后,即2008年1月2日至2009年3月31日为样本区间,剔除内地香港证券市场不重合的节假日及临时休市日等,得到两市场均有交易的294个交易日。在AH指数系列⑤成份股的基础上,考虑到样本时间跨度,剔除2008年1月1日后才进入成份股的8只股票,得到34家A+H股双重上市样本公司,基本情况如表1所示。其中恒生AH股系列指数、34家样本公司的A股和H股每日收盘价及成交量来源于Bloomberg。流通股股数、每股收益、每股经营现金流量、沪深300、恒生指数均来源于目前内地最常用港股软件——钱龙旗舰。人民币兑港币每日汇率来源于凤凰网财经。本文工作平台基于PcGive10.0计量软件。

表1 34家A+H股双重上市公司基本情况

2.模型变量选择

(1)相对系统性风险变量。利用市场指数模型,Ri=α+βRm+ei,计算BetaA和BetaH。根据CAPM,Beta越大,即H股的系统风险相对A股越高,H股必然要求越高的预期回报,从而H股价格越低,A股和H股价差越大,其系数预计为正。Betai=BetaH/BetaA

(2)信息不对称变量。AIE变量可用来测度投资者对股票价格所含信息判断的不对称程度:

其中,RHi、RAi为上市公司i的H股和A股收益率。分母是A股方差,代表A股价格的噪声,它的值越大,表明A股的噪声越大,境外投资者从A股获得的信息越不准确,信息不对称越严重。分子是A股和H股的协方差,它的值越大,收益率越相关,信息不对称越小。此外,还选取公司规模SIZE,即流通市值总和,公司规模越小,信息越不对称,股价差异越大:

SIZEi,t=LN(PAi,t×A股流通股股数i,t+PHi,t×H股流通股股数i,t)

(3)需求差异变量。选取H股流通股股数与A股流通股股数的比值RN作为代理变量,其中,RNi,t越大,即H股流通股股数NHi,t相对A股供给越大,H股折价越严重,A股和H 股价差越大。RNi,t=NHi,t/NAi,t

(4)流动性变量。交易量越大,流动性越高,以相对交易量作为相对流动性的代理变量,VOLi,t越大,即H股交易量相对A股越高,流动性相对越强,H股折价程度越低,A股和 H 股价差越小。VOLi,t=VOLHi,t/VOLAi,t

(5)价值偏好变量。EP或CP越高,公司被判定为价值型公司。如果国际投资者对中国股票投资具有价值偏好,则该类公司的价差更小。需要说明的是,投资者通常根据已经公布的最新一期的会计报告进行投资决策,比如2008年1月2日至2008年3月31日(本文研究的第1个交易日至第56个交易日)的财务数据来自2007年年报;以此类推。

3.计量模型设计

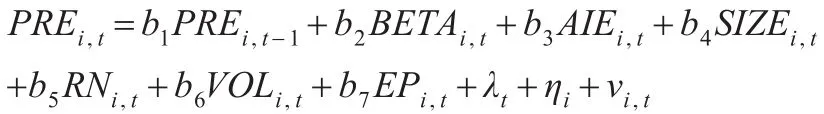

以单个双重上市公司构成的面板模型来研究价差动因,不仅包含市场层面的信息,而且包含了企业层面的信息,能更全面的揭示样本期内A股和H股价差的真正动因。借鉴巴曙松等(2008),本文采用固定效应估计方法,计量模型如下:

其中,溢价指标PRE用来衡量股票价格差异。

P为以港币标示的H股价格,PHi,t为以人民币标示的H股价格,et为汇率(直接标价法),PAi,t为A股价格。我们在本文的计量模型中加入前一期股价差异,就是用以刻画股价差异的自相关特征。

三、实证检验结果及分析

(一)描述性统计

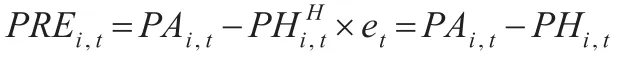

如表2所示,恒生AH股溢价指数显示,自2006年1月3日指数编制日至本文研究时点2009年3月31日止,AH股溢价指数均值为132,即A股日平均比H股溢价32%;最高溢价时A股是H股价格的2.08倍,即A股价格比H股价格高出108%;最低溢价时A股是H股价格的85%,即A股价格比H股价格低出15%。总体来看,存在A股溢价,也可以称之为H股折价。股改完成后,HSAHP指数一直站上100点,A股始终溢价。

表2 恒生AH股溢价指数描述性统计

(二)对价差假说的检验

静态面板数据模型采用固定效应估计法的实证结果如表3所示。表3显示,模型可决系数大于0.9,固定效应估计方法拟合较好。模型(1)通过了Wald(joint)和Wald(dummy)检验,且均在1%的水平上具有显著性,说明包括虚拟变量在内的所有变量的联合检验具有显著性。AR(1)和AR(2)检验的是一阶以及二阶的序列相关性,虽然在5%的显著性水平上拒绝了不存在一阶自相关的零假设,但是无法拒绝不存在二阶自相关的零假设,模型基本通过相关性检验。

表3 静态面板数据模型的估计结果

Beta系数为0.0168,为正,且在1%的水平下显著性,与理论分析的预计符号相符,说明H股与A股的相对风险系数越高,即H股承担越高的系统风险,必然要求越高的预期回报,公司资本成本上升,根据CAPM,导致H股价格越低,从而H股折价幅度越大,A股和H股价差越大,和娄峰(2008)结论一致。

AIE系数为-0.0016,为负,虽然与理论分析的预计符号相符,但在统计上不显著,没有足够的置信度能够说明以AIE作为信息不对称的代理变量能够解释股价差异。SIZE系数为-0.0013,为负,且在10%的水平下显著,与理论分析的预计符号相符,说明公司规模越大,信息披露和公众监督越规范,对于内地市场和香港市场的投资者而言,信息不对称程度越低,A+H股价差越小。信息不对称差异假说成立,这和杨娉等(2007)的结论基本一致。

RN的系数为0.0087,为正,在1%的水平下显著,与理论分析的预计符号相符,如果H股相对A股供给越大,H股的折价程度越高,A股和H股价格差异也就越大。但滞后一期的系数为-0.0082,为负,且具有统计上的显著性。出现前后两期正负号逆转的原因可能是H股折价严重,投资者认识到H股的股价被低估,竞相追捧,导致H股价格回升,下一期价差缩小,但就总效应来看,带来价差的扩大。

VOL的系数为-0.0002,为负,且在1%的水平下显著,与理论分析的预计符号相符,说明H股相对A股交易量越高,即H股流动性相对越强,H股折价程度越低,A股和H股价差也就相应越小,这和现有的很多研究文献结论一致。

EP的系数为0.0182,为正,但是无法通过5%的显著性检验,我们没有足够的置信度在这个更高的显著水平上判断国际投资者的价值偏好能否影响A股和H股的价格差异。这和宋军(2008)认为价值型指标和价差负相关的结论不同,一个可能的解释是国际投资者的价值偏好导致价值型股票的外资股折价更小需要在一个比较长的时期内才能显现出来,宋文选取的是年度数据(1999—2007),而本文日度数据的时间跨度还不够长,尚不足以证明两者的关系。

值得注意的是,PRE(-1)系数为0.9644,且在统计上非常显著,说明A股和H股价格差异存在强烈的自相关,A股和H股价格差异主要由它的前一期价差来解释,具有很强的惯性。为检验模型结论的稳健性,进行敏感性分析:选取了每股经营净现金流C除以A股股票价格得到的CP,代替EP,充当价值型指标,运用相同的方法重新进行估计。结果如表3中模型(2)所示,系数和符号和显著性水平没有发生明显的逆转,本文实证结果是稳健的。

四、结论与启示

股权分置改革完成后,内地和香港双重上市公司仍然存在A股溢价,造成A股和H股价格差异的因素包括:(1)当H股相对于A股承担的系统性风险越高,H股要求的预期回报必然越高,H股价格越低,A股和H股价差越大。(2)公司规模越小,公司治理结构越不规范,公司信息的披露可能越不及时和充分,小道消息等非正规渠道传播益盛,内地与香港市场的信息不对称就越严重,价差越大。(3)假设流通股的数量由公司供给决定时,H股相对A股流通股股数的供给越多,需求差异越大,H股的折价程度越高。(4)当H股相对A股交易量越低时,即H股流动性相对越弱,H股折价越严重,价差越大。

改变A+H双重上市公司同股同权不同价的现象,就目前来看,内地和香港证券市场固有的系统性风险不同,相对系统风险系数难以变化,而且信息不对称在短期内也是难以解决,惟一具有可行性的就是推动两地三互(互利、互动、互助)关系的持续稳定发展,尝试增强内地与香港证券市场合作与互动:(1)同时同股同价上市。早在2006年10月,中国工商银行在上海和香港同时上市,创造性地解决了境内外信息披露一致、境内外发行时间表衔接、两地监管机构协调和沟通等诸多制度和技术上的难题,开创了同时同价发行和同步上市的先河。认真履行内地与香港金融合作备忘录,减少由于供给不同而造成的需求差异,收窄A+H股价差,在理论和实践上都具有可行性。(2)增加两市套利机制。2007年8月20日,国家外汇管理局公布内地居民可以通过特定渠道直接投资港股,香港股市随即大涨,特别是H股对A股有较大折价的股票被市场追捧,中国铝业、江西铜业等双重上市公司的H股价格上涨,迅速向A股价格回归。创新金融产品,开发跨市场投融资工具,推动港股ETF在沪深股市上市,使境内外投资者成为全局投资者,无成本或低成本在两地股票市场进行投资转换,也能在一定程度上收窄A股和H股价差。

[注 释]

① 截止到2007年底,沪、深两市1298家上市公司完成或者已进入股权分置改革程序,占应改革公司的98%;未完成改革的上市公司仅33家,股权分置改革在两年的时间里基本完成。(中国证券监督管理委员会,2008)。

② 2006年5月实施允许经批准的境内机构投资于境外证券市场的QDII制度。2007年5月11日,银监会颁布通知将银行QDII产品的投资渠道拓宽至香港股票市场。2007年6月20日,证监会发布《合格境内机构投资者境外证券投资管理试行办法》,于7月5日起允许包括基金管理公司、证券公司在内的合格境内机构投资者投资境外证券业务。2007年8月20日国家外汇管理局公布《开展境内个人直接投资境外证券市场试点方案》,允许境内居民以自有外汇或人民币购汇直接投资海外证券市场,初期首选香港市场。政策显示出香港股市对内地开放的一种趋势。

③ 若以人民币元刻度公司规模,数值较大,宋军(2008)将原始数据换算成以亿元为单位,并取自然对数后纳入模型进行计算。徐寿福(2009)直接以百亿元人民币为计价单位。娄峰(2008)对流通总市值取常用对数以减弱或消除异方差的影响。

④ 在价值变量的选取上,秦宛顺等(2000)使用EPS作为价值判断的代理变量,而EPS对高价股和低价股的影响肯定不同,不考虑价格因素的指标存在一定问题。同时P/E,P/B和P/C等价格乘数由于EPS、C、B等变量为零甚至为负,从而变得无穷大或者为负,和正常情况的经济意义不吻合,也不合理。本文借鉴宋军(2008)的三个价值类变量:上市公司每股盈利EPS除以A股股票价格,即EP;上市公司每股经营净现金流C除以A股股票价格,即CP。

⑤ 恒生指数有限公司于2007年7月9日推出恒生AH指数系列,追溯至2006年1月3日并以该日为基日,每15秒发布一次,成为当前A+H股整体变动的惟一指数。

[1] Alenxander G J,Eun C S,Janakiramanan S.Asset Pricing and Dual Listing on Foreign Capital Markets:A Note[J].The Journal of Finance,1987,(1):151-158.

[2] Hietala P T.Asset Pricing in Partially Segmented Markets:Evidence from the Finnish Market[J].Journal of Finance,1989,(44):697-715.

[3] Yagil J,Forshner Z.Gains From International Dual Listing[J].Management Science,1991,(37):114-120.

[4] Karolyi G A.Why Do Companies List Shares Abroad:A Survey of the Evidence and Its Managerial Implications[J].Financial Markets,Institutions and Instruments,1998,7(1):1-59.

[5] Foester S,Karolyi A.The Effects of Market Segmentation and liquidity on Asset Prices:Evidence from Foreign Stocks Listing in the U.S.[J].Journal of Finance,1999,(54):981-1013.

[6] Foester S,Karolyi A.The Long-Run Performance of Global Equity Offerings[J].Journal of Financial and Quantitative Analysis,2000,35(4):199-528.

[7] Bailey W.Risk and Retum on China's New Stock Markets:Some Preliminary Evidence[J].Pacific Basin Finance Journal,1994,(2):243-260.

[8] Sun Qian,Wilson H S Tong.The Effect of Market Segmentation on Stock Prices:The China syndrome[J].Journal of Banking and Finance,1999,(24):1875-1902.

[9] Chen G M,Lee B S,Rui O M.Foreign Ownership Restrictions and Market Segmentation in China’s Market[J].Journal of Financial Research,2001,(24):133-155.

[10] Chakravarty S,Sarkar A,L Wu.Information Asymmetry Market Segmentation and the Pricing of Cross-listed Shares:Theory and Evidence from Chinese A and B Shares[J].Journal of International Financial Markets Institutions and Money,1998,(8):325-355.

[11] 王燕然.股票市场的国际化与中国企业股票在海外上市[J].世界经济,1994,(2):40-46.

[12] 刘昕.股票市场分割及其消除:理论综述与方案探讨[J].财经研究,2002,(6):25-32.

[13] 刘昕.中国股票市场分割及其消除-A股、H股双重上市公司实证研究[M].上海财经大学出版社,2006.

[14] 娄峰.计量经济模型在中国股票市场的应用——中国双重上市公司A、B、H股价格差异实证分析[M].北京:经济管理出版社,2008.

[15] 杨娉,徐信忠,杨云红.交叉上市股票价格差异的横截面分析[J].管理世界,2007,(9):107-116.

[16] 潘越,戴亦一.双重上市与融资约束-来自中国A+H双重上市公司的经验证据[J].中国工业经济,2008,(5):139-149.

[17] 李勇,李传乐.A股与H股风险传染效应的新特征[J].南京财经大学学报,2008,(5):36-39.

[18] 宋军,吴冲锋.国际投资者对中国股票资产的价值偏好-来自AH股和AB股的折扣率的证据[J].金融研究,2008,(3):103-116.

[19] 巴曙松,朱元倩,顾女是.股权分置改革后A+H股价差的实证研究[J].当代财经,2008,(5):51-56.