基于Black-Scholes模型的期权定价新方法

2011-02-08沈玉波张待见宋立新

沈玉波, 张待见, 宋立新

(大连理工大学数学科学学院,辽宁大连 116024)

0 引 言

次贷危机的蝴蝶效应引发全球经济的动荡不堪.为了应付金融危机,全球性大规模联手救市展开,降息成为全球救市最直接的手段.尽管金融危机最主要的原因不是金融衍生品的定价不足,但是若整个金融市场的衍生品定价提高,则会对金融危机有所缓解,特别是应对全球金融风暴这样的突发高风险事件.

为了期权卖出者将来不再因为突发高风险事件而破产,用新的定价方法来提高价格是有必要采取的手段,为此本文延续Black-Scholes模型简单易操作且结果精确的优点,并且考虑到金融风险分布的厚尾特性,引入H k(a)=E[(X-a)2k](k≥1)来放大高风险突发事件在定价中的作用.

1 经典Black-Scholes模型

经典Black-Scholes模型的主要假设有[1~4]

(1)标的资产的价格服从对数正态分布,μ和σ为常数;

(2)标的资产允许卖空;

(3)不存在无风险套利机会;

(4)资产交易是连续的;

(5)没有交易费用或税收,所有资产高度可分;

(6)资产在有效期内无红利支付;

(7)无风险利率r为常数,且对所有到期日都相同.

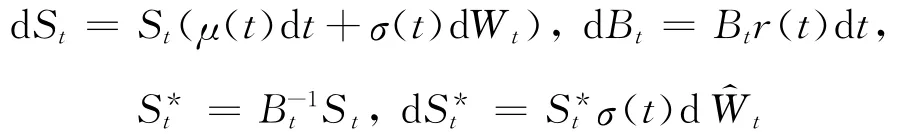

在以上假设下,完备的概率空间(Ω,F,P)上,资产价格St模型定义如下:

基于资产价格St的欧式看涨期权定价公式如下:

下面给出一个很重要的定理,主要用于计算过程中的测度变换.

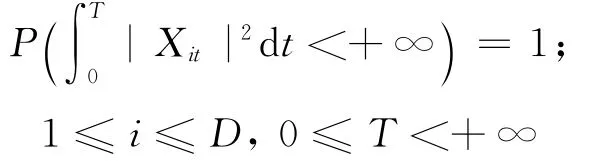

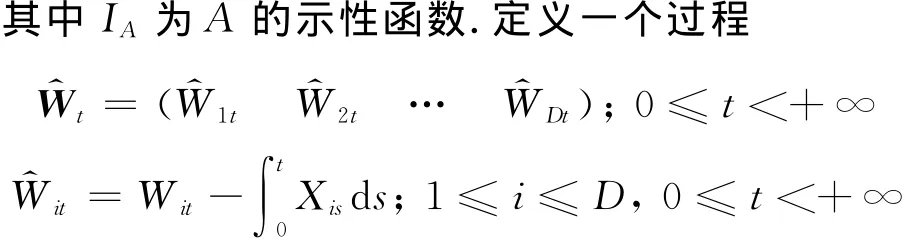

定理1(Girsanov Theorem)[5]在完备的概率空间(Ω,F,P)上,假设

在测度P下是一个鞅,W t是(Ω,F,P)上的一个D维布朗运动,X t是D维可测适应过程且

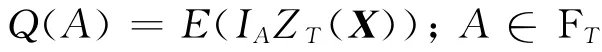

定义测度Q使得

则对每一个固定的T∈[0,+∞),W t是(Ω,F,Q)上一个D维布朗运动.

2 基于经典Black-Scholes模型的新定价方法

2.1 新方法的提出及证明

下面从数学的角度来分析一下经典的Black-Scholes模型定价公式,以欧式看涨期权为例,用X代表(ST-K)+,E[(ST-K)+]事实上就是函数

的极小值点.将式(4)一般化,利用

的最小值点ak作为期权的定价,由下凸函数的性质可以肯定这样的定价要比原定价高,但尚需通过股票指数DJSH(道琼斯上海)收益率的GARCH模型随机模拟,分别应用两个公式进行定价比较.

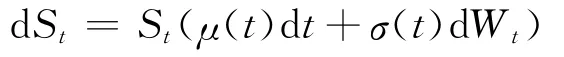

下面仍给市场以经典模型的假设,资产价格服从对数正态过程,分析H k(a)=E[(X-a)2k](k=1,2,…)的函数性态,有

(1)H(a)=E[|X-a|]时,最小值点α是X的中位数,此时尾部对α没有影响;

(2)H1(a)=E[(X-a)2]时,最小值点β是EX,尾部对β产生影响;

(3)H k(a)=E[(X-a)2k],a≥0,k=1,2,…时,假设EX2k<+∞,由控制收敛定理[6、7]可推得H k(a)=E[(X-a)2k]关于a可导,由

可知H k(a)=E[(X-a)2k]在正半轴上有唯一的最小值点ak.换个角度来说ak为方程H′k(a)=-2kE[(X-a)2k-1]=0的实根,即E[(X-a)2k-1]=0的实根.

由以上判断可知:正半轴上根是唯一的,当a<0时,H′k(a)=-2kE[(X-a)2k-1]<0恒成立,所以方程无负实根.综上H′k(a)=0有唯一的正实根ak.这样就可以用ak作为期权的定价.

资产价格服从模型仍是

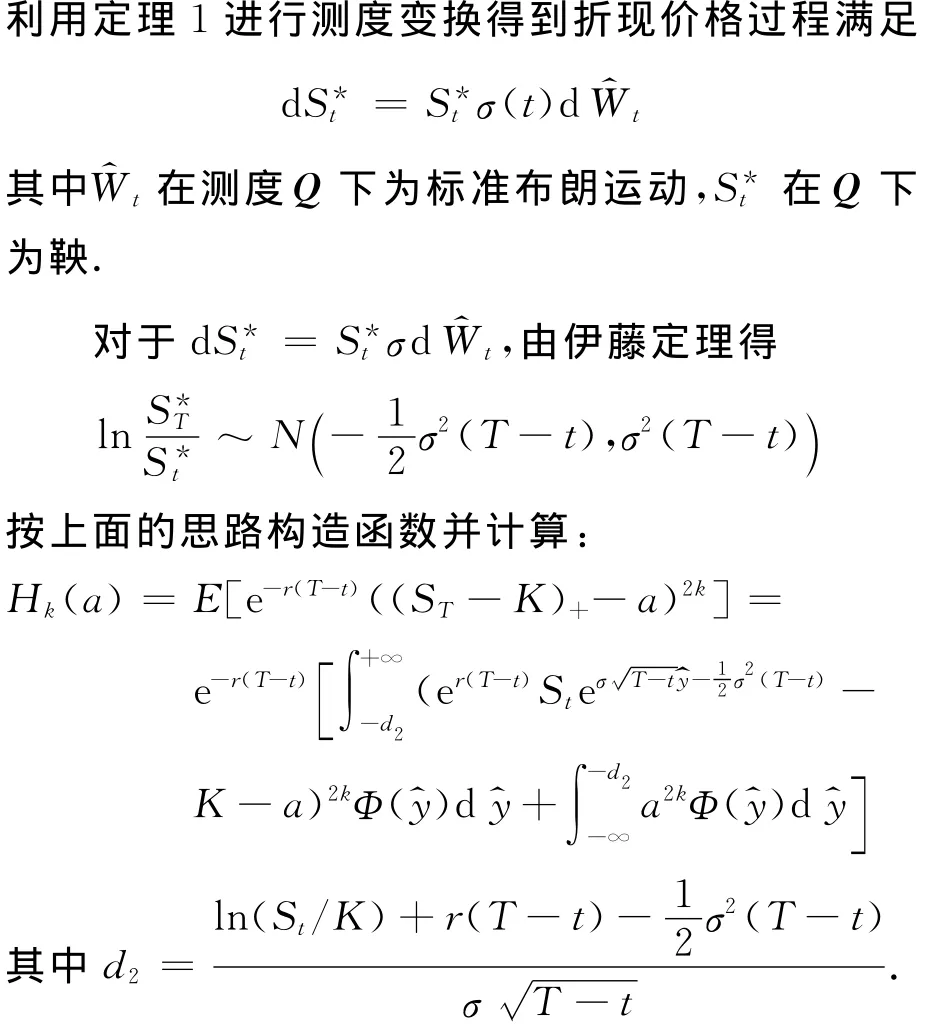

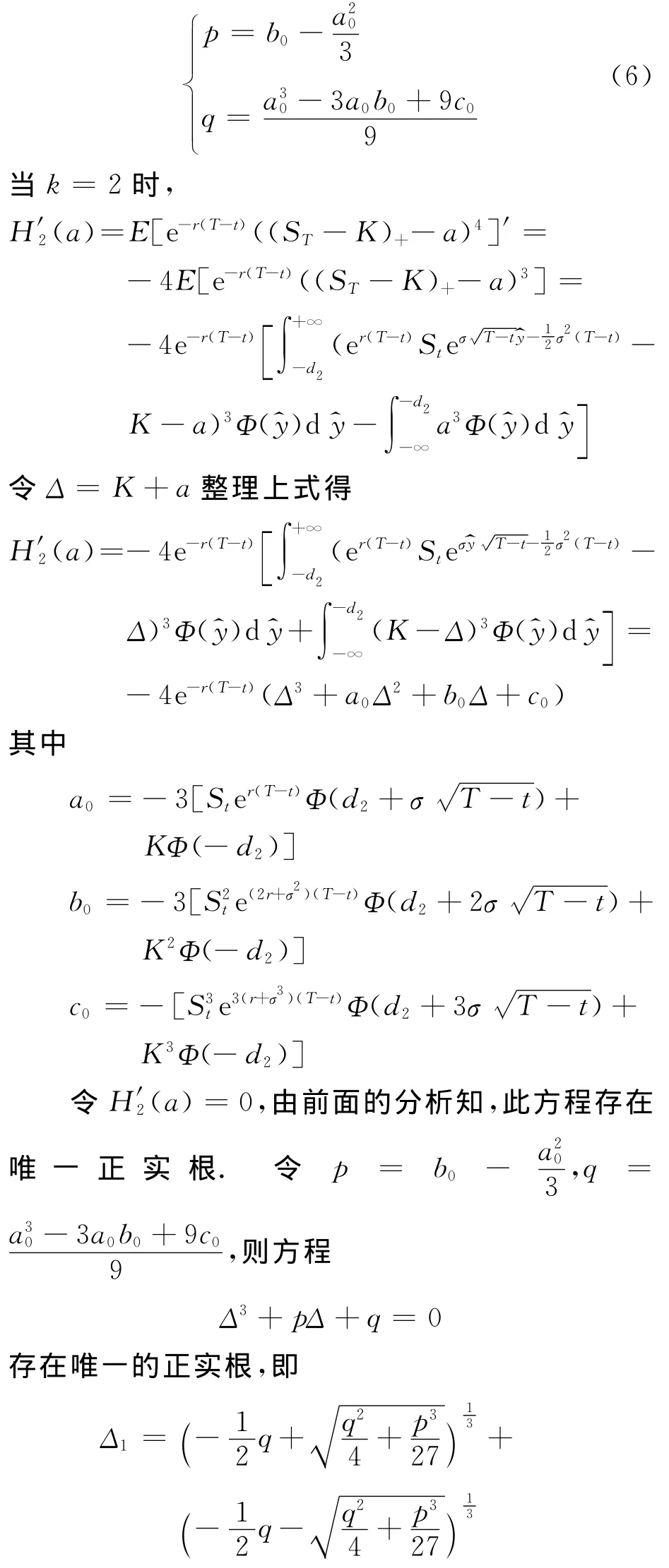

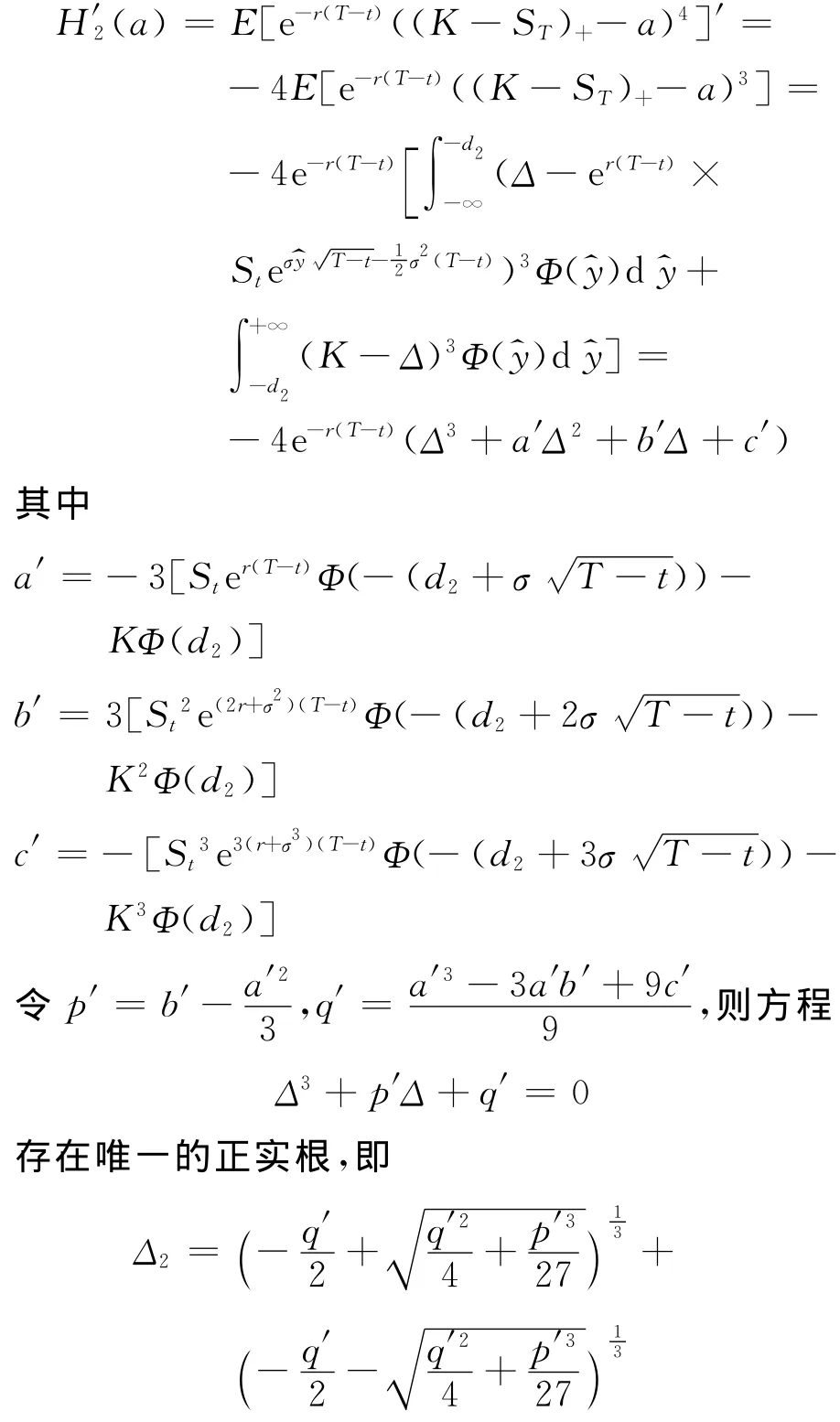

这样就可以得到其导数的表达式,但是比较复杂,下面具体就k=2时进行分析.H2(a)的导数为三次多项式,由三次方程的公式解可得卡尔丹公式x3+px+q=0的解为

从而看跌期权的定价为

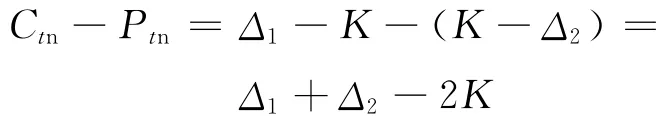

2.2 新方法下看涨-看跌期权平价关系

对于两个相同有效期T-t,相同敲定价格K的欧式看涨和看跌期权有平价公式

新定价的欧式看涨-看跌期权平价关系为

3 随机模拟

对于定价新公式,可以选择不同的k,随着k的增大,突发事件的放大作用也增大,这正是所想要的结果.本文以k=2为例,采用随机模拟的方法[8],以两年期的DJSH指数的欧式看涨期权为例,分别使用Black-Scholes公式和基于Black-Scholes模型的新定价公式为它定价并进行比较.

GARCH模型一定程度地反映现实市场的不完备性,并且运用计量经济软件Eviews可以很方便地得到,因此采用DJSH(2006~2009)的数据,用GARCH(1,1)模型对DJSH指数的对数日收益率建模.用估计好的对数日收益率的GARCH(1,1)模型模拟出DJSH指数的1 000个日价格,然后对基于该指数的两年期欧式看涨期权进行定价.

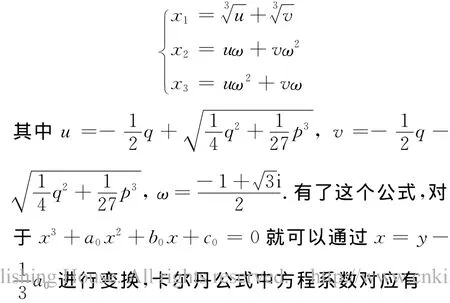

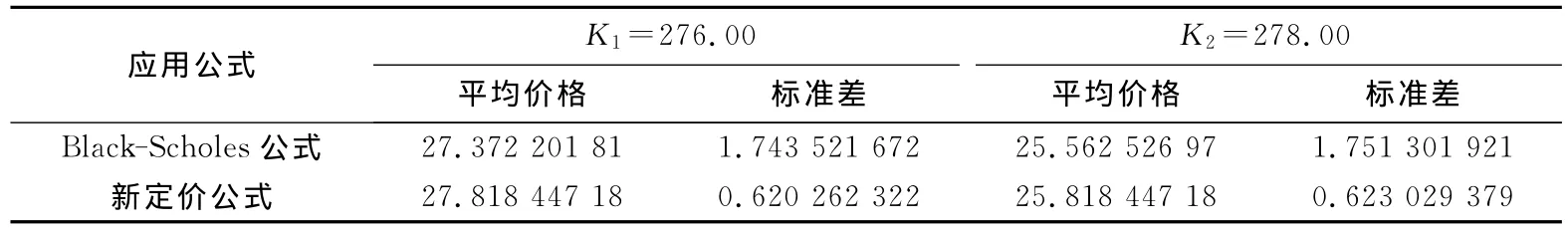

设定常用的无风险年收益率r=0.05,T=720 d,即2 a,选择两个执行价格K1=276.00,K2=278.00,分别用式(5)和经典Black-Scholes模型进行定价,计算得到定价的平均价格和价格的标准差,为了明确比较,列成表1.

表1 定价的平均价格和价格标准差Tab.1 Mean price and its standard deviation of option pricing

从表1中可以看出,新公式下期权平均定价有所提高,而且标准差减少了很多,这正是期望得到的.

4 结 语

本文对Black-Scholes定价公式进行了推广得到了新定价公式.实例模拟表明:新的期权定价公式放大了突发高风险事件的作用,有效提高了定价,并且这种定价没有因为高风险突发事件增大定价的标准差,从而降低了风险.

从公式的得出过程来看,新定价公式不仅适用于基于股票的期权定价,且由于金融衍生品定价的前提和市场环境都是相似的,可以将新方法推广应用于各种金融衍生产品.

[1]朱浩民.衍生性金融商品[M].北京:中国人民大学出版社,2005

[2]姜礼尚.金融衍生产品定价的数学模型与案例分析[M].北京:高等教育出版社,2004

[3]HULL J C,ZAGRODNY D.Option,Futures,and Other Derivatives[M].5th ed.Beijing:Huaxia Publishing House,2000

[4]BHLMANN H.Mathematical Methods in Risk Theory[M].New York:Springer,1970

[5]胡必锦,朱自清.鞅分析及其应用[M].武汉:华中科技大学出版社,1988

[6]程士宏.测度论与概率论基础[M].北京:北京大学出版社,2006

[7]汪嘉冈.现代概率论基础[M].上海:复旦大学出版社,1988

[8]邓留宝,刘柏年,杨桂元.Matlab与金融模型分析[M].合肥:合肥工业大学出版社,2007