金融危机背景下的中国并购市场研究

2011-01-31白雪原

白雪原

(中国人民大学财政金融学院,北京市 100872)

金融危机背景下的中国并购市场研究

白雪原

(中国人民大学财政金融学院,北京市 100872)

在全球金融危机和中国转变经济发展方式的历史时期,企业并购由于和经济具有较强的同向变动属性,受到了经济环境的影响,2008年的样本并购企业绩效表现不佳,但2009年开始因享受政策红利,并购的财富创造能力有所恢复。后危机时期,并购市场应当改变原有面貌,进一步完善国有企业法人治理体制,丰富并购及其融资形式,深化市场化改革,以其本应具有的市场活力为经济发展提供动力。

金融危机;并购;并购绩效;影响因素

2008年金融危机在破坏程度上被认为可以同1929年大萧条相比,其带给全球的影响是全面的,同时也是深远的,以美国为代表的发达国家轻生产、重消费、无限度透支未来财富的模式遭到了重创。经济社会的各个领域都受到严重影响,2009年在各国政府的刺激政策影响下,世界经济与金融都开始在震荡和诸多不确定性因素中复苏。而对于发展中的中国来讲,虽然由于资本项目的管制而没有遭受到经济危机的直接冲击,但是外部需求的急剧恶化也让中国政府和市场感受到了巨大压力,因此经济结构的调整和发展方式的转变被提上日程。

从企业并购来看,中国在2008年和2009年并没有像西方国家那样出现明显的萎缩,但是中国并购市场面临的主要问题是,在市场化趋势不可逆转并逐渐深化的条件下,中国并购市场并未出现在规模、影响力等方面可以和美国五次并购浪潮相比拟的并购浪潮,并购本身受到的束缚和计划经济体制遗留因素较多。从历史经验看,在当前中国需要的是具有创新能力和成长能力的现代企业,包括大批活跃、优质的中小型企业和少数具有强大综合实力的国际级大型企业集团。而这样的企业和企业集团在没有活跃、规范、有效的并购市场条件下很难出现,因为只有并购才能让企业在较短的时间内扩大资产规模,提高生产和经营能力,获取企业发展所需的相关社会资源,同时并购也是企业不断汇聚成熟创新能力的有效途径,美国的微软公司(Microsoft Corporation)和苹果(Apple Inc.)公司①的经验说明了这一点。

本文主要研究的问题:2008年前所未有的金融危机对中国A股市场上市公司并购带来怎样的冲击和影响,相较于在刺激政策下经济逐渐企稳的2009年,其结果如何?危机过后,并购市场在中国极力强调创新的经济转型时期将发挥怎样的作用?

一、文献综述

关于企业并购的研究首先是对于企业并购动因的研究,即什么样的因素驱动企业进行并购。很多学者对此提出了假说并进行了大量的实证研究来考察假说是否成立。协同效应假说认为企业并购能够实现“1+1>2”的结果,即通过并购提升企业的绩效或者财富水平;[1]、[2]、[3]代理问题假说[4]认为现代企业由于经营控制权和企业所有权相分离,因此产生了代理问题,而企业并购就是代理问题的体现形式,经理人会因为自身的利益诉求而谋求通过并购来扩大企业帝国;[5]自大假说认为经理人会由于过度自信而对市场判断失误,过度相信可以通过并购来提升企业价值和财富,[6]但事实并非如此;自由现金流假说提出,当企业拥有自由现金流时,经理人会因为要掌握这一重要资源而进行并购,同时拥有现金流的企业也会吸引其他企业出于改善企业财务结构的需求进行并购;[7]市场驱动假说认为企业有根据市场短期非有效而作出进行并购的决定;[8]大股东掏空理论提出了企业的资源和财富向其大股东转移的“掏空”概念,[9]认为并购是一种掏空途径,这一理论的特点是主要关注于新兴市场国家。国内关于并购动机的理论研究也基本是以西方发达国家的动机理论为基础,根据经济学的基本原理和中国的国情进行扩展和演进的。[10]、[11]

近年来关于并购的研究已经从基本的动机理论过渡到对于并购的绩效及其影响因素的研究,而国内的并购研究则主要关注于股权分置改革和海外并购。对于股权分置改革的研究主要是以这一政策因素为背景,考察政策实施对于上市公司并购绩效的影响[12]以及上市公司相应的策略。[13]国内企业的海外并购是随着我国“走出去”战略的推进而形成的,特别是金融危机爆发之后,很多国外优质企业面临资金困难,为国内企业提供了良好的海外并购机遇,加之大宗商品价格下跌,很多企业利用并购的形式争取战略资源。对于这一问题的研究包括多个方面,如对于海外并购的短期绩效[14]和长期绩效[15]的研究,对于海外并购风险的研究,[16]以及以金融危机为背景的对于海外并购的研究。[17]综上,关于并购问题的研究需要大环境作为考察因素,因为并购行为受大环境的影响比较大,美国的几次并购浪潮都是在经济繁荣时期达到顶峰的,而对于我国来讲,企业的发展特别是国有企业的行为受政策导向的影响比较明显。因此,全球金融危机和中国的经济转型将成为研究企业并购的新背景。

二、研究设计

1.研究数据

本文研究的对象是以2008年和2009年中国股票A股市场(包括沪市和深市)发生的并购事件为样本,关于并购事件和并购企业的相关数据都为证券市场公开数据。数据的采集来源是由深圳市国泰安信息技术有限公司开发的“国泰安数据服务中心”(CSMAR Solution)平台,包括的数据库有中国上市公司并购重组研究数据库、中国股票市场交易数据库、中国上市公司财务报表数据库、中国上市公司股东研究数据库和中国上市公司治理结构研究数据库。

2.样本选择

在《中国上市公司并购重组研究数据库》中所提取的关于并购事件的样本以事件本身为记录,并对数据进行处理,筛选过程如下:第一,对于并购事件首次公告日期的范围都锁定在2008年和2009年,并分别储存在单独的表格中。对于交易不成功的并购事件和没有明确交易成功标示的样本进行剔除。此外,交易成功的样本应当有交易完成后正式公告日期,且该时间对于2008年和2009年的样本都限定要截至2009年12月31日,因为部分并购事件在2010年完成,时间很短,部分其他辅助信息如财务数据无法获取,因此对交易完成的时间作出限定。第二,对于同一个上市公司的多次并购则选择其发生相对较早、交易规模较大的事件。第三,由于并购事件记录中的上市公司代码仅仅是表明并购所涉及的上市公司,但并不意味着该上市公司为此次并购中的主并企业或者目标企业,在考察这一类记录时发现,这类记录中的情况基本属于上市公司母公司或控股股东与上市公司的关联方发生的交易或资产划拨。这类样本无法确定上市公司在并购事件中的角色,且上市公司本身的股权和资产基本无变化,因此予以剔除。做法是对于记录中买方企业和卖方企业均无上市公司标识的记录进行剔除。第四,由于银行、保险、证券期货等金融行业企业在相关特征方面具有独特之处,[18]需要单独研究,不在本文研究范围内,予以剔除。

此外,本研究在对数据进行筛选的基础上,在研究过程中对相关问题作出处理:首先,剔除上市时间较短的上市公司,这是由于上市时间短导致该企业的部分信息不可获得,主要指其前一年或多年的盈利、资产等财务指标,导致该样本点与其他样本点的可比性较差,影响分析结果,所以予以剔除。其次,剔除已经退市的企业,因为这类特殊样本会造成后续数据无法获得的问题。再次,对事件日期和窗口进行调整。事件研究法需要对事件进行确定,在研究中也是如此,这一步骤是对于后续数据处理工作的基础。在研究中采用的事件日期是并购事件的首次公告日,理由是首次公告包含了最大量的信息,且是市场和投资者对于并购事件判断和反应的最基础信息。在处理过程中,以公告日为t日,并以此为基础点提取其前后窗口期的相关数据。如果公告日当天无交易数据,则分为几种情况:一种情况是当天为周末或其他原因不开盘,则取其后的首个交易日为t日,这种情况下从公告开始的无交易数据时间较短,被认为不影响研究结果;另外一种情况则是出现长期停牌,且部分样本是出于超长期的停牌,在停牌过程中发布并购公告,其后继续长期停牌,复牌后首个交易日不受涨跌幅限制,出现极大涨跌幅,这种样本点的交易数据连续性被严重破坏,因此予以剔除。

3.研究方法

本文的主要研究方法就是计算样本并购上市公司短期和长期绩效来考察并购的财富创造能力。其中短期绩效采用超额累积收益率(CAR)计算,长期绩效采用连续持有超额收益率(BHAR)计算,公式分别如下:

其中,CAR的计算会采用多个时间窗口,按照较长期、中短期和事前事后等标准分为CAR1(-60,60)、CAR2(-10,10)、CAR3(-5,5)、CAR4(-1,1)、CAR5(-15,-1)、CAR6(1,15),另外,BHAR②的计算由于2009年的样本只能计算12个月的BHAR值,为了对比,对于2008年的BHAR也只计算12个月,即BHAR12。

三、实证研究结果及分析

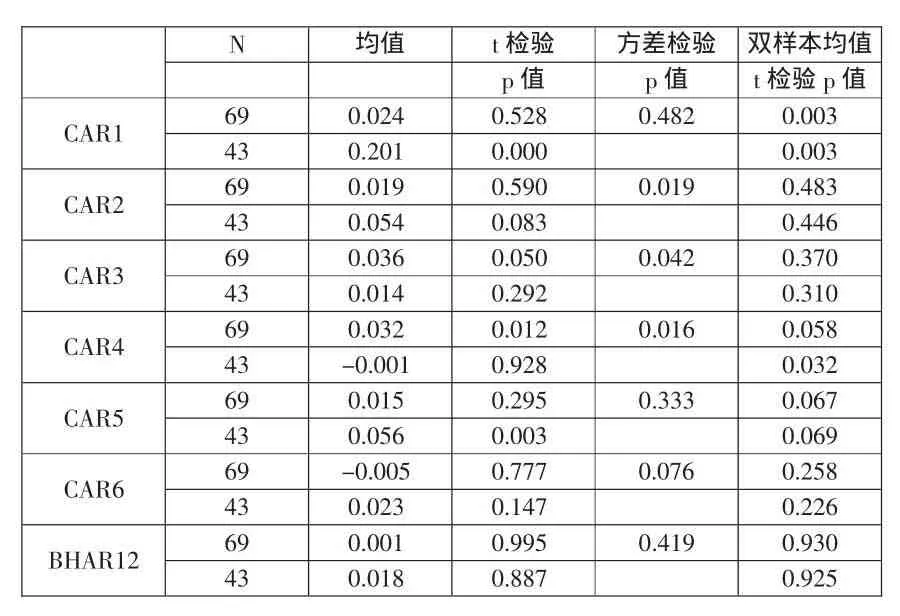

表1给出了CAR、BHAR计算的结果,包括2008年和2009年的均值、t检验和相应的p值,同时表格的右侧为两个年度均值对比t检验结果。

对于影响因素的回归结果,此处给出全样本回归的结果,解释变量包括托宾Q值(Tobin-Q)、企业增速指标(Assets-Growth)、自由现金流(FCF)、最终控制人属性(Nature-FC)、政府关联度(Gov-link)、关联交易属性(Related-Trade)、并购规模(lnMA-Size)、上市公司年龄(lnAge)、盈利能力(ROE-1)、财务杠杆(F-Leverage)、股权集中度(HFDL-3);此外还有两个变量,即BoS代表买方还是卖方,Year为年度变量,考察年度变化对于绩效回归结果是否有影响,由此可以得出2008年的金融危机是否影响到企业并购绩效。表2给出了部分变量回归结果,在逐步回归中剔除的变量较多的模型和多个模型中均被剔除的变量未列出。

对于CAR而言,2008年的并购样本由于受到金融危机的冲击和中国股市低迷的大环境影响,其(-60,+60)的绩效水平低于2009年的样本,且结果显著。但是在考察长期绩效时,2008年并购样本的BHAR12值则与2009年不存在显著差异。这说明由于金融危机强烈爆发和蔓延的时间较短,且政府对于危机的反应迅速,采取了一系列的救市措施来刺激经济以使其保持稳定,使得实证结果呈现短期差异显著,但长期差异趋同。在对影响因素的考察中,本文以CAR和BHAR作为被解释变量,选取多个解释变量对被解释变量进行多元回归,其中包括年度虚拟变量,以其作为金融危机的替代指标来考察年度变化是否对于绩效产生影响。从多元回归的结果看,年度虚拟变量在短期绩效的考察中部分通过显著性检验,即年度变化对短期绩效产生影响,而在对于长期绩效的考察当中则没有呈现出这种显著结果。这说明两个年度的长期绩效数据由于都处在金融危机急剧爆发之后的恢复调整期,整个市场开始享受政策红利,因此长期的绩效彼此间不存在显著差异。从具体影响因素来看,拥有较高效率(以托宾Q值代表)的企业容易获得好的绩效,另外危机时期市场对于拥有较充足的现金流的企业抱有信心,而危机后2009年的结果表明市场开始趋于稳定,影响因素也趋于与传统理论假说相一致,但是不变的是对于企业自身的效率和财富创造能力的信心始终没变。这说明优质的企业是并购中创造价值、提升绩效的主角,同时也是市场发展的主要方向。

表1 样本CAR、BHAR的均值及双样本均值对比t检验结果

表2 全样本绩效影响因素多元回归结果

四、后危机时代发展并购市场的政策建议

金融危机体现了美国以及世界范围内经济与金融的脆弱性,也比较充分地体现出美国式的重消费、轻生产的发展运行模式是不可靠的;中国对于美国等发达国家消费能力的过分依赖也暴露出中国自身经济发展的脆弱性,包括订单依赖和缺乏企业核心竞争力。因此对于中国而言,避免下一次危机、促进社会健康进步最基本的方法就是以企业为基本单位发展社会生产力,重新分配社会资源,促进创新,打造强大的创新型企业。

在这一过程中,并购活动和并购市场将发挥重要作用。首先,促进和发展并购市场可以促进市场经济的规范化发展以及赋予市场主体更多的法律保护和权利自由。因为并购市场主要指资本市场中的并购活动,应当是在严格的市场规则和政府监管下进行,同时伴随着市场的判断与认可。可以这样理解,市场经济本身是一个大的整体,对于这样的一个整体实现某个具体的目标是比较困难的,而系统化的工作就是要从整体中的点开始,由点带动面、再带动整体,而并购市场就是整个大的市场的一个局部点,对于这个市场的发展和完善可以在很多具体市场化改革上给其他领域提供经验,如市场规范和信息披露制度的建立、“三公”原则的践行和对于弱势群体利益的保护等,而作为一个企业集中活动的市场,这一具体市场的发展与完善可以对其他市场产生积极影响。其次,并购市场可以以企业控制权和经营权转移的方式来加速社会资源重新配置,以经济结构调整的需要来对以往形成的社会资源分配格局进行重新分配,为发展方式的转变奠定基础;另外,对于世界各国和中国而言,创新无疑已经成为世界发展的最重要主题,世界和各国面临的诸多问题都只能靠创新来寻求解决并促进发展,中国也是如此,特别是中国如果要在金融危机之后继续保持改革开放30年来的高速发展,创新是唯一出路,因为原有的发展模式和发展优势在金融危机的冲击下已经脆弱不堪。而并购是企业寻求创新的重要途径,虽然并购本身不能直接实现创新和产生创新成果,但是可以对创新资源进行调配:一方面可以使实力强大的传统企业在市场中寻找优秀的创新企业和创新成果并以并购的形式获得所有权和控制权,增强其自身的创新实力,这样不但节省了创新失败的成本付出,同时可以依靠强大的企业实力将技术创新转化为实际的生产力;另一方面,上述机制的存在可以使并购市场成为对于创新人员和创新资本(如创投基金)的一种制度激励,因为这些创新力量可以在取得创新成果后取得后续发展空间,这将极大刺激整个社会的创新力量。

在政策建议上,本文认为政府应当坚持深化市场化改革,以资本市场为基础,构建一个更加自由但同时保持严格监管的市场环境,明确法人产权制度,以法人治理的方式管理国有资产,取代纯行政的企业运行和决策机制,让国有企业进入市场参与选择和竞争,特别是应当鼓励国有控股的规模大、实力强的企业以并购的方式提升创新能力。这具体体现在让国有企业在市场中寻找那些较为成熟、具有转化为生产力前景的创新企业和技术团队,通过并购的形式增强企业的创新力,这既可以节省国有企业的创新成本,同时也可以加速创新科技转化为生产力,服务于社会。另外,对于并购市场,企业应当获得更大的发展空间,包括允许企业以更为灵活的形式进行并购,在并购当中为企业开发多种支付手段并拓展融资渠道,解决并购当中的基本资金问题,在信息充分披露和保护弱势方利益的基础上,减少政府的行政监管和审批程序,降低并购成本。只有企业的并购通道足够通畅,才可以使得企业以市场的方式进行并购,由市场力量促成最优化并购,并为这些并购提供足够的资金支持,最终达到刺激企业并购市场发展,促进企业并购,以并购浪潮的出现服务于中国市场经济健康、稳定发展。

本文在以往对于中国企业并购研究的基础上,将这一具体研究对象放在了新的大背景之下,即全球金融危机和中国转变经济发展方式的历史时期,考察这一具体行为的变化。从研究结果看,企业并购由于和经济具有较强同向变动的属性,因此受到了经济的影响,2008年的样本并购企业绩效表现不佳,但2009年开始因享受政策红利,并购的财富创造能力有所恢复。但是,本文进一步为企业并购这一以往研究局限于微观企业理论范围内的对象赋予了宏观视角,认为应当将企业并购行为整体看作一种市场表现形式。而这一市场在中国之前的改革过程中受束缚较多,并未挖掘出足够大的潜力。在经济结构调整和大力推动创新的时期,并购市场应当改变原有面貌,以其本应具有的市场活力为经济发展提供动力。

注释:

①微软公司的众多产品和服务中,包括Visual FoxPro、Live Meeting、Groove,Hotmail、SharePoint以及游戏机产品Kinect都是通过并购获得并继承和开发的产品。可参考网络报道(http://www.enet.com.cn/article/2011/0309/A20110309837397. shtml)。苹果公司的并购则有其自身的特点,往往是为了技术和人才,所以较为谨慎,并购的公司规模较小。参考网络报道(http://www.techweb.com.cn/world/2010-02-26/545395.shtml)。

②公式中的RPT是指月组合收益率,该组合的设计采用流通市值和权益—市值比两个指标进行交叉分组来进行,具体可参考文献。

[1]De Long G..The Announcement Effects of U.S.Versus Non-U.S.Bank Mergers:Do They Differ?[J].Journal of Financial Research,2003,26(4):487-500.

[2]LangL.H.P.,StulzR.M.,WalkingR.A..Managerial Performance,Tobin's Q and the Gains from Successful Tender 0ffers[J].Journal of Financial Economics,1989(24):137-154.

[3]Weston J.F.,Chung K.S.,Siu J.A..Takeovers,Restrueturing,and Corporate Governance,3rd Edition[M].New Jersey,PrenticeHall,2001:36.

[4]Jensen M.C.,W.Meckling.Theory of the Firm:ManagerialBehavior,Agency Costsand Ownership Structure[J].Journalof Financial Economics,1976(3):305-360.

[5]Jensen M.C..Agency Costsof Free Cash Flow,CorporateFinance,and Takeovers[J].American Economic Review,1986,76:323-329.

[6]Roll Richard.The Hubris Hypothesis of Takeovers[J]. Journal of Business,1986,59:197-216.

[7]ShleiferA.,R.Vishny.Stock Market Driven Acquisitions [J].Journal of Financial Economics,2003,70:295-311.

[8]Johnson,Simon,Rafael LaPorta,Florencio Lopez-de-Silanesand Andrei Shleifer Tunneling[J].American Economic Review,2000,90:22-27.

[9]崔保军.企业并购动机综述[J].企业经济,2004(8):77-78.

[10]钱军.对企业并购动机的经济学分析[J].理论探索,2005(4):82-83.

[11]丁志国,王渊,赵晶.股权分置改革对市场并购效率的影响研究[J].经济纵横,2010(10):69-72.

[12]陈高游.股权分置改革后的中国上市公司并购策略[J].经济问题,2007(5):91-92.

[13]耿建新,林春雷.上市公司2008年海外并购短期绩效研究[J].财会通讯,2011(1):76-77、80.

[14]何先应,吕勇斌.中国企业海外并购长期绩效研究[J].统计与决策,2010(24):81-84.

[15]卢畅.中国企业海外并购风险的分析及建议[J].中国商贸,2010(26):184-185.

[16]刘主光.金融危机对中国企业海外并购的影响及其策略选择[J].经济问题探索,2010(1):89-92.

[17]Fama E.F.,Lawrence Fisher,Michael C.Jensen-Richard Roll.The Adjustmentof Stock Pricesto New Information[J].International Economic Review,1969,10(1):1-21.

[18]朱滔.上市公司并购的短期和长期股价表现[J].当代经济科学,2006(3):31-39.Abstract:The author investigates the influence of financial crisis on company’s M&A performance of 2008,with the

sample data of China stock market in 2008 and 2009.The sample of 2009 is used for comparison.The result is that with the

influence of global financial crisis and declining China stock market in 2008,the company’s short-term M&A performance is

negatively affected,and is worse than 2009.This result is even obvious as the time window widens.But for long-term

performance,since the government has adopted stimulating policies,there is no obvious difference between these two years.

Furthermore,the author also discusses the policy orientation in the post-crisis period for the development of China M&A market. Key words:financial crisis;M&A;M&A performance;influence factors

Research on China’s M&A Market in the Light of Financial Crisis

BAIXue-yuan

(Renmin University of China,Beijing100872,China)

F279.23

A

1007-8266(2011)06-0089-05

白雪原(1983-),男,满族,吉林省长春市人,中国人民大学财政金融学院博士生,主要研究方向为投资理论与实务。

林英泽