中国货币政策独立性与人民币汇率生成机制改革的关系研究

2011-01-05黄庐进王宜博

黄庐进,王宜博

(华东理工大学 商学院,上海 200237)

中国货币政策独立性与人民币汇率生成机制改革的关系研究

黄庐进,王宜博

(华东理工大学 商学院,上海 200237)

汇率制度选择与货币政策的独立性的关系,是国际经济学中的一个重要问题。2005年7月人民币汇率生成机制改革,使实质上一直盯住美元的人民币汇率制度开始向浮动汇率制转变,这在中国经济对外开放进程中具有里程碑式的意义。人民币汇率生成机制改革,会从方方面面影响中国经济,按照蒙代尔—弗莱明模型的预测,中国货币政策的独立性也会随之改变。中国货币政策的独立性,是否由于人民币汇率生成机制的改革而变动,可以用人民币汇率生成机制改革前后五年的实践数据进行验证。

货币政策独立性;人民币汇率生成机制;蒙代尔—弗莱明模型

0 引言

蒙代尔—弗莱明模型是国际经济学中研究不同汇率制度下,东道国财政政策和货币政策有效性的一个很重要的模型。“蒙代尔不可能三角”是根据蒙代尔—弗莱明模型推导出的,这是关于一国经济政策目标选择的观点,具体是指“货币完全独立”、“汇率完全稳定”与“资本完全流动”三大目标在一国中是不可能同时实现的。在国际上,有很多学者试图通过各种实践数据检验“蒙代尔不可能三角”,也得出了很多发展性的成果,比如Fratzscher等人的“可能性二元”与罗戈夫等人的“中间汇率制度消失论”等。

蒙代尔—弗莱明模型是建立在东道国资本账户完全放开,资本完全流动的前提下的。蒙代尔—弗莱明模型认为,固定汇率制会导致东道国丧失货币政策的独立性,只有在浮动汇率制下,东道国的货币政策才能保持独立。具体的传导过程我们可以这样理解,当一国实行一项紧缩的货币政策,致使本国的利率上升,由于资本在国际间自由流动,外国资本必将涌入本国,此时如果本国采用的是浮动汇率制,那么本国将面临汇率急剧变动的风险,只有汇率的上升能完全抵消外国资本流动带来的影响时,本国利率才能保持在货币当局政策预期的水平;如果本国为了保证进出口和外汇市场的稳定,采用的是固定汇率制,外国资本的流入将冲击本国的资本市场,致使本国利率降低,使当局的货币政策达不到预期的效果。现代资本市场的信息传递技术十分发达,同时由于市场预期的作用,上述的传递过程在市场上可能一瞬间就可以完成。

蒙代尔—弗莱明模型是建立在几个极端的假设条件之下,现实中没有任何一个国家能完全符合这些假设。所以现实中,在做实证检验时,都会放松一些假设条件。一个普遍的做法就是,在一定资本账户开放程度的情况下,货币政策独立性会随着汇率制度从固定到浮动的改变而提高。笔者将在本章考察中国汇率制度改革前后,中国的短期利率与美国短期利率的相关性是否有所变化,进而证明货币政策独立性是否变化。

1 研究方法

经典回归模型是建立在稳定数据变量基础上的,对于非稳定变量,不能使用经典回归模型,否则会出现虚假回归等问题。由于许多经济变量是非稳定的,这就给经典的回归分析方法带来了很大限制。但是,如果变量之间有着长期的稳定关系,即它们之间是协整的,则可以使用经典回归模型方法建立回归模型。

Johansen协整检验是在VAR系统下用极大似然估计来检验变量的协整关系,利用这一方法可以对系统中所有独立的协整关系作总体分析,并且不事先假定系统中协整关系的个数,也无需确定对哪一个变量作规范处理。

在通过协整检验之后,可以利用存在协整关系的变量建立误差修正模型。误差修正模型(简记为ECM)是一种具有特定形式的计量经济学模型,它的主要形式是由Davidson、Hendry、Srba和Yeo于1978年提出的,称为DHSY模型。

假设两变量X与Y的长期均衡关系为:

由于现实经济中X与Y很少处在均衡点上,因此实际观测到的只是X与Y间的短期的或非均衡的关系,假设具有如下(1,1)阶分布滞后形式:

该模型显示出第t期的Y值,不仅与当期X的变化有关,而且t-1与X期与Y的状态值有关。由于变量可能是非平稳的,因此不能直接运用OLS法。对上述分布滞后模型适当变形得:

如果将公式(3)中的参数,与公式(1)中的参数视为相等,则(3)中括号内的项就是t-1期的非均衡误差项。

(3)式表明:Y的变化决定于X的变化以及前一时期的非均衡程度。同时,(3)式也弥补了简单差分模型的不足,因为该式含有用X、Y水平值表示的前期非均衡程度。因此,Y的值已对前期的非均衡程度作出了修正。

(3)式可以称为Y与X的一阶误差修正模型,也可以写成:

其中ecm是误差修正项。公式(4)体现了长期均衡误差对变量的控制。

2 实证研究

笔者在考察中国的短期利率波动时,采用市场化程度高出很多的银行间同业拆借利率。1995年,中国人民银行参考意大利屏幕市场模式,决定建立一个全国联网的拆借网络系统,以形成全国统一的同业拆借市场。1995年11月,中国人民银行下文撤销了商业银行组建的融资中心、资金市场和各种中介组织50多家,保留了中国人民银行牵头设立的融资中心43家。同时,经过精心的准备和布置,1996年1月3日,全国统一的同业拆借市场网络开始运行。1996年6月1日,中国人民银行取消了对同业拆借利率的上限管制,实现了同业拆借利率的市场化。

对于中国的短期利率,笔者采用市场成交量最大的7日期银行拆借利率来代表,具体使用的是中国人民银行公布的月度平均的7日期银行拆借利率。而对于国际市场的短期利率,笔者使用美国联邦储备基金利率来代表。美联储利率是美国银行同业拆借的隔夜利率。美国实行的是利率自由浮动的政策,美联储利率并不一定是真正的美国同业拆借成交利率,但是美联储利率是对美国同业拆借市场影响最大的因素,同时它还能反映出美国货币当局的货币政策调控倾向。

2.1 人民币汇率生成机制改革之前

人民币汇率生成机制改革之前,笔者选取2004年1月至2005年6月一共18个月的数据。这段时期,人民币对美元汇率的月度变动不超过20个基点,可以认为中国实行的是盯住美元的固定汇率制。按照经典理论预测,由于资本流动的作用,中国的短期利率会随美国短期利率的变动而变动。

图1 是2004 年1 月至2005 年6 月,中国和美国的银行同业拆借利率折线图,这里笔者并没有将这段时间人民币对美元的汇率波动一并划出,因为在汇率改革之前人民币基本盯住美元,月波动不超过20个基点,画在途中就是与横轴重合的一条直线。从图中可以很明显的看出,中国的短期市场利率和美国的短期市场利率变动趋势完全相反。中国利率在波动下降,而美国利率是在持续上涨,可以初步认定两者之间不存在稳定的线性相关关系。

为了进一步考察中美短期利率波动的关系,笔者先对中美短期利率这两个时间序列进行单位根检验,以便用其他的计量工具进行分析。

对这两个时间序列进行单位根检验的结果显示,它们都是一阶差分平稳,符合做协整检验的条件。协整的含义是,虽然一些经济变量的本身是非平稳序列,但是它们的线性组合却有可能是平稳序列。协整关系可被解释为变量之间的长期稳定的均衡关系。协整检验从检验的对象上可以分为两种:一种是基于回归系数的协整检验,如Johansen协整检验;另一种是基于回归残差的协整检验,这种方法主要是考察把变量代入回归模型后,所得残差的平稳性。这里,笔者将使用Johansen协整检验的方法。

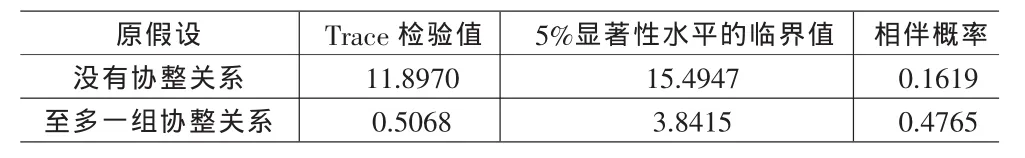

表2显示,中、美短期利率之间不存在协整关系,也就是说它们之间不存在长期稳定的均衡关系。

从上面的分析和计算可以看出,在2005年7月汇率制度改革之前,中国的短期利率基本不受美国利率的波动的影响,中国的货币政策保持独立。

2.2 人民币汇率生成机制改革之后

人民币汇率生成机制改革之后,笔者选取2005年8月至2008年12月一共41个月的数据。这段时期,人民币开始盯住一篮子货币,对美元的汇率每个交易日可以有0.3%的波动。可以认为,这段时期人民币对美元汇率的浮动性有了很大提高。

图2是2005年7月汇率改革之后,2005年8月至2008年12月,中国和美国的银行同业拆借利率以及人民币对美元的汇率波动折线图,从图中看不出个变量之间是否有稳定的相关关系。

笔者依据无抛补利率平价条件建立分析模型:

其中CHIBOR_At是中国的七天期银行同业拆借利率,FEDR_At代表中国的短期利率水平,是美国的联邦储备基金利率,代表美国的短期利率水平,EXCH_At是下一期相比本期的汇率变动,代表本期的汇率预期,ut是随机扰动项。上述模型经过协整检验后可以转变为误差修正模型:

其中yt是笔者前面模型中的三个内生变量CHIBOR_At、FEDR_At和EXCH_At,系数向量α反映变量之间的均衡关系偏离长期均衡状态时,将其调整到均衡状态的调整速度,所有作为解释变量的差分项的系数反映各变量的短期波动对作为被解释变量的短期波动变化的影响。

表1 中、美短期利率单位根检验结果

表2 协整检验结果(1)

首先,对中国和美国的短期利率以及人民币对美元的汇率波动做单位根检验,结果见表3。

从表3可以看出,三个变量都呈现出一阶差分平稳的特点,可以对它们做协整检验。

进行协整检验(见表4)的结果是,只能推翻没有协整关系的原假设,所以三个变量之间只存在一组协整关系,进一步对中美利率进行协整关系检验。

表5的检验结果显示,中美的短期利率之间存在协整关系。

根据相关结果,可以知道中国和美国的短期利率存在着共同的趋势,可以建立误差修正模型,计算我国的短期利率对美国短期利率的长期均衡参数,以及我国利率的短期调整参数。

计算结果是:我国短期利率对美国短期利率的长期均衡参数是0.097,短期调整参数是-0.19,以我国同业拆借利率为被解释变量的回归方程的R2为0.37,我国短期利率对美国短期利率的脉冲相应函数如图3所示。

可以看到,我国短期利率对美国短期利率的短期调整参数的绝对值很小,只有0.19,表明中国短期利率对美国短期利率的反应速度很慢,货币政策的独立性较好。同时中国短期利率对美国短期利率的长期均衡参数也很小,意味着美国货币政策对中国国内利率的长期传导程度很小,货币政策的独立性比较高。这一点可以从我国短期利率对美国短期利率的脉冲响应函数中得以印证。美国短期利率一个基点的冲击,对中国短期利率只有-0.19个基点的传导,一直到第十期,仍然只有0.1个基点的传导,说明在汇率制度改革之后,我国的短期利率的变动受美国短期利率的影响很小。从回归方程的解释程度也可以看出中国货币政策的独立性很高。回归方程的R2只有0.37,说明方程的解释程度不高,也就是说不论是长期均衡参数还是短期调整参数,它们的有效性都不高,从而美国短期利率及其滞后项对中国短期利率的解释力都不高,中国的短期利率独立变动,中国的货币政策保持较高的独立性。

表3 中、美短期利率和人民币对美元汇率单位根检验结果

表4 协整检验结果(2)

表5 协整检验结果(3)

3 结论

结合对人民币汇率生成机制改革前后数据分析的结果,可以得出,货币政策的独立性并非像蒙代尔—弗莱明模型预测的那样,汇率的浮动性越强,货币政策的独立性越大。同时,可以看到,在汇率改革之前,中美的短期利率之间根本不存在协整关系,两者变动趋势完全不同。而在汇率制度改革之后,中美的短期利率之前出现了协整关系,两者出现相同的变动趋势。当然,这很可能是受到相同的国际经济环境变动的影响。同时,笔者也注意到,在汇率制度改革之后,我国的货币政策依然保持很高的独立性,这在很大程度上与我国的资本管制政策相关。虽然说,中国的实际的资本流动性并不低,但是我国的资本管制政策增加了国际资本跨境套取利差的成本。虽然人民币汇率的波动也是限制国际资本的跨境套利行为的因素之一,但是,从对中美短期利率关系的考察来看,至少、还不能得出汇率制度改革后,货币政策独立性提高的结论。

[1]梁曙霞.人民币汇率制度对我国货币政策独立性的影响分析[J].国际金融,2006,(2).

[2]姚远.中国货币供应、通货膨胀及经济增长关系实证研究[J].经济与管理,2007,(2).

[3]肖曼君.通货膨胀目标制的目标标准设计比较研究[J].财经理论与实践,2007,(1).

[4]刘明志.货币供应量和利率作为货币政策中介目标的适用性[J].金融研究,2006,(1).

[5]夏斌,廖强.货币供应量已不宜作为当前我国货币政策的中介目标[J].经济研究,2001,(8).

[6]何问陶,刘朝阳.货币供应量作为我国货币政策中介目标的实证研究[J].西南金融,2007,(2).

[7]程瑶,王芙蓉.利率:更好的货币政策中介目标[J].理论界,2006,(1).

[8]李卓.货币供给量难以胜任我国货币政策中介目标—对我国货币政策中介目标选择的思考[J].浙江金融,2004,(1).

[9]熊大永、蒋冠.货币界定与货币政策中介目标的修正与选择[J].上海金融,2002,(4).

[10]陈荣达.外汇期权组合市场风险度量和监管[M].北京:经济管理出版社,2007.

F830.92

A

1002-6487(2011)01-0141-03

黄庐进(1959-),女,上海人,博士,副教授,研究方向:消费理论与实践、经济社会学、国际商务。

王宜博(1983-),男,山东青岛人,硕士研究生,研究方向:货币理论与实践。

(责任编辑/浩 天)