金融供应链:弱势信贷的内生性突破与群决策生态绩效——基于群态融资模式下的信用回流与动态价值评价

2010-12-27肖奎喜徐世长

肖奎喜,徐世长

(广东外语外贸大学国际经贸学院,广东 广州 510006)

一、研究背景

国际金融危机引致的金融经济逆周期,使得国内外学者将研究的重点再次放在了遭受商业信用与银行信用“双重配给”的中小企业融资这一难题。本文研究的金融供应链融资模式,是对传统商业银行“点对点”(银行依据企业本体的资信状况作出决策)信贷机制的突破与完善,基于“点对链”(银行依据产业链生态)的“1+N”甚至“N+1+N”的群态融资模式,通过挖掘市场的潜在价值,不仅改善了中小企业的融资生态,同时也提供了商业银行进行动态价值评价的理论依据,有利于构建银企合作的新平台,金融供应链作为内生性市场价值挖潜的重要工具,在国内商业银行的融资实践中已经开展,绩效明显。深圳发展银行开创了供应链融资模式,自2000年以来在国内大型运输、石化、能源等行业,逐步系统实施诸如“面向中小企业”、“面向贸易融资”的新兴融资工具①Co-face(科法斯集团)发布的《2008中国企业信用风险状况调查报告》显示,企业通过赊账销售其比例已从2007年的54.1%上升至2008年的64.9%,而赊账销售额占企业的国内销售额的比重更是攀升至51.3%;美国《环球金融》杂志和香港《财资》杂志举办的年度评选活动中,工商银行分别获得了“2008年度中国最佳贸易融资银行”和“2008年度中国新兴贸易融资银行”两项贸易融资业务大奖。,国内商业银行 (中、农、工、建、光大、招商、兴业银行等)也纷纷将金融供应链模式作为开拓业务创新的路径。

鉴于国内外供应链融资实践已经开展,但理论研究深度不够,本文试图对供应链融资理论滞后于实践的现实进行解释,并给予完善与论证。本文提供了一个金融供应链理论分析的新视角,运用Shapley数值建模理论对金融供应链融资绩效进行了评价研究,并据此分析中小企业遭遇信贷配给的深层原因;基于有限信息增益的假定,对供应链生态系统进行了价值挖潜;基于边际信誉正向提升的假定,依托核心企业的融资路径,供应链金融服务有利于扭转中小企业信贷评级的弱势地位。

二、国内外相关文献评介

金融供应链[1][2]的核心理念是通过引入多方参与主体和利益相关者建立起一种特殊的机制,在由金融机构、第三方物流、核心企业和中小企业所构成的供应链生态体系中,通过改变传统信贷准入门槛,开发市场利基资源和提高中小企业边际信誉指标来共同分担金融机构的贷款风险,对于这种新型的融资模式,国内外学者对其融资机理、模式和风险控制方面作了相关探索。

基于不对称信息的S-W(Stiglitz-weiss,1981)、Williamson(1986)模型,研究了不确定的项目回报概率下,商业银行为规避信贷风险,对中小企业提高利率或者拒绝贷款;有关金融供应链模式的创新性与竞争力优势的研究提出:供应链金融将金融服务与产业体系相结合,形成了银行信用与商业信用的转换机制。毛薇、金俊武 (2003)[3]认为供应链使企业实现了现金流、信息流、仓储物流的合一,供应链管理的出现使现代企业竞争转化为供应链之间的竞争;林毅夫、李永军(2001)[4]、杨思群 (2000)[5]研究了边际信用提升对缓解中小企业融资的作用,提出针对性地建立中小型金融机构服务于中小企业。

有关供应链融资系统潜在风险的研究。Miller(1992)研究得出在特定的经营时期与环境中,供应链系统由于网络结构和业务结构的脆弱性,导致了经营绩效与预期收益之间存在偏差;Takano (2005)发展了供应链风险评价模式,采用条件在险价值 (CVAR)来计量供应链金融的合作风险;韩东东 (2007)[6]分析了商业银行供应链金融面临的风险及表现形式,指出防范供应链金融风险主要通过加强链上信息的沟通与识别,对潜在的损失进行衡量估计;Kevin Armstrong(2006)[7]、Leon Busch(2008)[8]认为金融供应链是柔性的而且可以降低执行成本,从市场信用体系的不完善,相关主体利益的偏差及核心企业的缺失方面探讨了供应链金融的风险聚集特征。

国内外有关金融供应链的研究,对供应链金融的具体运作模式、运行环境和竞争力优势进行了定性描述,是对金融供应链实践特点的归纳总结,指出了供应链融资过程的潜在风险,但现有研究对产业链合作生态的融资行为,进行了相对严格的条件假定,尤其是对金融供应链的形成机制和存续问题,没有进行系统深入的理论探讨,本文通过扩展型Shapley数值建模原理,考察了供应链金融的生态绩效,并首次定义了行业特征的产出离差和金融供应链系统的稳定系数,分别计量经济个体与组合生产的系统性风险。

三、微观建模与群决策生态绩效检验

金融供应链合作机制设计时所要解决的主要问题:一是系统潜在产出的分配关系如何确定;二是系统性风险与各参与主体自身风险如何量化和规避;三是机制设计如何保证供应链上信息的安全传递。

(一)基本假设

(二)扩展型Shapley数值建模原理

本部分通过扩展相关假定来研究联盟收益的分配问题,运用扩展型Shapley[9]数值建模理论对金融供应链融资绩效进行评价,并据此分析有效缓解中小企业信贷配给的路径和机制,扩展如下: (1)本文将合作收益的分配问题具体到金融供应链的交易背景中,增加了针对核心环节的h2假定,旨在论证交易的合理性与稳定性;(2)传统Shapley数值建模理论在论证最优决策的前提条件时显得不足,本文补充了当期盈亏状况不对下期合作决策产生影响的假定;(3)依托核心企业进行融资,中小企业的边际信誉总存在正向增进的假定,参与主体积极维持供应链稳定,合作产生范围经济的假定。

经济社会中N人合作的方式与收益分配方案并不唯一,在基本假定h3的约束下,Shapley L.S (1953)构造了N人合作潜在产出分配的最优解,并论证了此解稳定。

1.建模原理

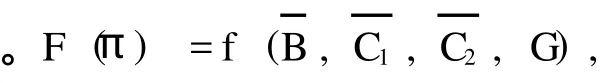

设N人集合I={1,2,…,n},如果对于I的任一子集S都对应着一个实值函数π (s),其中S代表任一种合作,π (s)为合作收益,存在如下函数关系:

其中s1∩s2=Ø称 [1,π]为N人的合作对策,π (*)为对策的特征函数

用xi表示I的成员i从合作的最大收益π (*)中的分配,则称x= (x1,x2,…,xn)为合作对策的最优分配向量,满足如下关系:

公式 (1)、(2)所定义的N人合作对策 [I,π]通常有多种分配,公式 (3)表明合作的期望收益在当期完全分配,公式 (4)表明合作的潜在收益大于各自的平均收益。Shapley值由特征函数π确定,记φ(π)= (γ1(π),γ2(π),…,γn(π)),对任意子集S,记x(s) =Σi∈sxi为各成员的分配,对一切γc1(π),满足x(s) ≥π (s)的x所组成的集合称为 [I,π]的合作解,当合作解存在并且稳定时,合作收益大于各自的效益,即按照Shapley数值建模原理,供应链合作机制存在一种最优分配,潜在产出将按照以下路径改进:

Shapley值:φ(π) = (γ1(π),γ2(π),……,γn(π))

合作分配向量中的元素,由公式 (5)、(6)共同确定,合作各方成员从动态联盟的总收益中获取各自应得的份额,作为合理地度量与评价盟员在联盟中的贡献因子。

2.计算原理与特征变量的定义

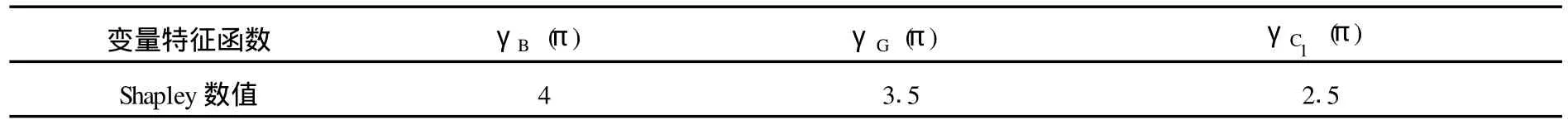

定义合作集I=f(s1,s2,s3,s4,…),合作收益为I上的特征函数,Shapley数值建模法,按照以下路径计算合作收益的稳定分配,如表1所示。

基于假定h1,h2,h3可知,在组合收益、个体期望收益已知的条件下,分别计算出表1中各特征变量的数值,公式 (5)即代表合作中i的Shapley分配值。

表1 特征变量定义与解释

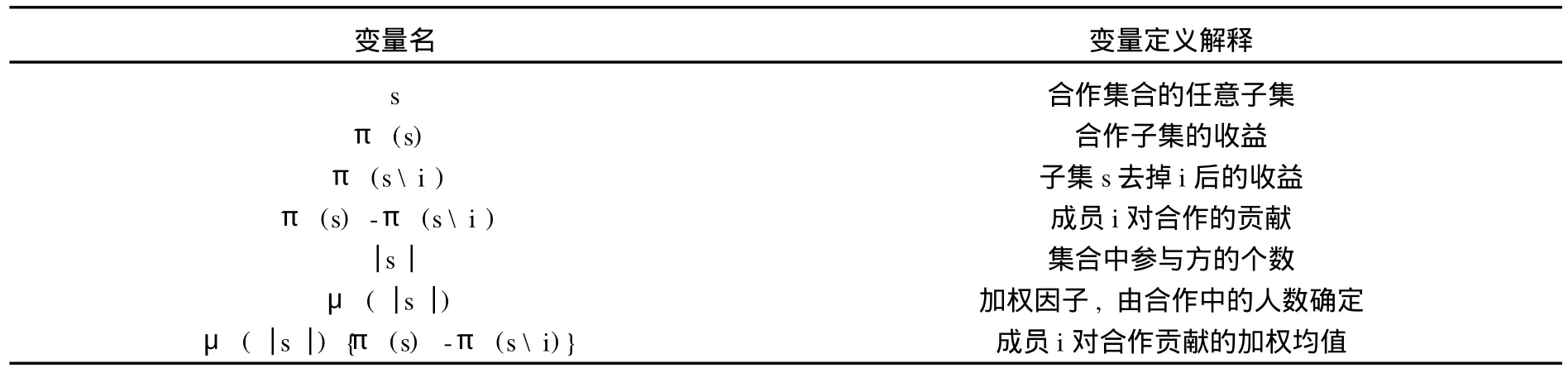

(三)金融供应链生态绩效检验

基于上述假定,金融供应链的合作收益模式满足Shapley数值建模理论,在满足上述系统方程条件的情况下,可对相关特征变量的函数值进行具体的赋值模拟:令供应链主体独自经营时的期望收益VB=VC1=VG=1;引入供应链合作机制后的潜在收益①在满足系统方程的条件下,对金融供应链生态的融资绩效作检验,最优分配的数值模拟可采用符合系统条件的任意赋值,产出分配表衡量的是合作绩效,数字本身的意义不大,系统中存在稳定的分配向量γi(π)= (γ1(π),γ2(π),……γJ(π)),且不同的向量元代表了合作中权利与收益的博弈状况。,银企合作VB-C1=7;企业与监管机构VG-C1=4;银行与监管机构VB-G=3;供应链产出VB-G-C1=10,联合公式 (5)、(6),即可得出供应链生态中,银行 (B)收益的Shapley数值分配 (如表2所示)。

表2 银行基于供应链金融模式的产出表

根据公式 (5)给出的改进路径,金融供应链生态中银行的最优分配为γB(π)=4,据此可得出中小企业及监管机构的最优分配表,如表3所示。

数值分配表传递了以下信息:1)基于供应链视角的金融运作模式,实现了参与主体的利益增进,交易背景真实稳固的供应链系统,有着更高的期望收益;2)Shapley分配值给定了一种稳定的合作解,供应链系统的潜在收益在各参与主体之间实现了最优分配;3)基于金融功能观的供应链运营,对系统的协调性、信息传递的路径有着较高要求,潜在信息增益假定,是金融供应链稳固的基础;4)数值表建立在扩展型Shapley数值建模基础上,有关当期收益不对下期决策产生影响的假定,服务于系统收益评价的静态考察。

表3 中小企业及监管机构的最优分配表

四、正向边际、价值跟踪与金融供应链风险结构

(一)CI提升的环境与路径

基于经济主体的同质假定 (h0),信贷市场上存在可贷条件的临界值 (SDC),作为商业银行的政策红线,超过指标的投资项目可以获得贷款,信誉度较低的项目将被拒绝。基于产业链的交易背景,可以合理假设企业之间的依赖关系与地位明确,核心企业总能够找到,并成为中小企业边际信誉提升的关键;如图1、图2所示,CI代表企业的竞争力指数,ES代表供应链参与主体的规模, SC表示信贷市场标准,SDC代表可贷条件的临界值,在合作规模与竞争力指数几何图中,无差异曲线 (U1、U2、U3)有三层含义:(1)从合作规模的角度分析,不同规模的中小企业形成各自的平均信誉度,规模越大的企业,竞争力指数越大,边际信誉提升的空间越小;(2)不同性质的供应链其自身发展的特点不同,虽然同属弱势信贷市场,由于发展的潜力差异而具有比较优势;(3)无差异曲线从低到高依次代表不同的信誉水平,规模信号成为边际信誉提升的关键,离原点越远的曲线,竞争力越强。

图1 合作金融与竞争力指数

图2 金融供应链绩效与正向边际

金融供应链融资机制旨在促成弱势信贷市场上的“等边际”格局,无差异曲线从U1到U3的变化,反映了企业联盟竞争力指数的不断提高,核心企业对供应链系统的作用表现为“信用重组”与“信用转移”,中小企业依托核心企业与银行的双重授信,竞争力指数不断提升,由C1变为C2,伴随着中小企业边际信誉的不断增加,最终形成与核心企业的相同边际,HP作为正向边际趋势线,描述的是弱势信贷市场与SDC之间的离差变化,不断减少的离差具有典型的经济意义,供应链金融机制将有利于缓解中小企业的融资“瓶颈”,供应链生态的共生共荣特征,突破了商业信用的“方向局限”,实现了价值挖潜。

(二)金融供应链的风险结构

对供应链系统的风险分析,有利于加强供应链管理的规范化与透明化,基于经济主体的同质假定 (h0),可以构建其市场行为的“v-σ”(收益-风险)分析,并据此检验金融供应链长期合作机制是否存在,找出维持供应链稳定的核心环节。

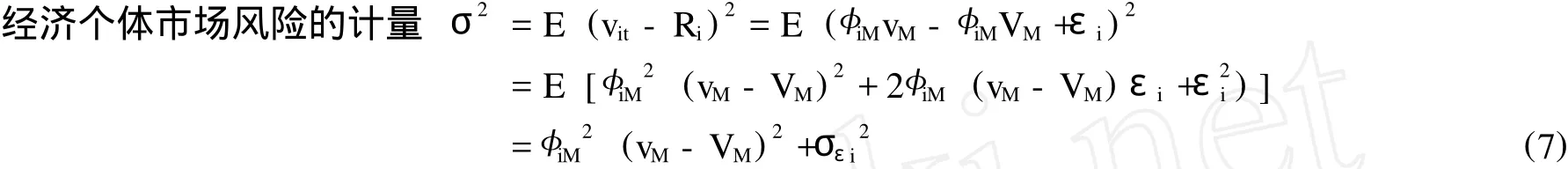

假定经济个体i在t时期的收益函数vit=f(vit-1,φiM,vM,εi)考虑以下因素:所从事行业的市场平均收益vM,行业特征的产出离差φiM,前一期的平均收益vit-1,自身经营的风险集εi,其线性关联的单方程计量模型如下:

由于前一期平均收益vit-1在市场期望收益关系式中并未出现,同时也证明了扩展型Shapley数值建模理论有关h3的基本假定符合个体经济决策,金融供应链系统成员之间呈非对抗性,从自身最优出发积极维护系统稳定。

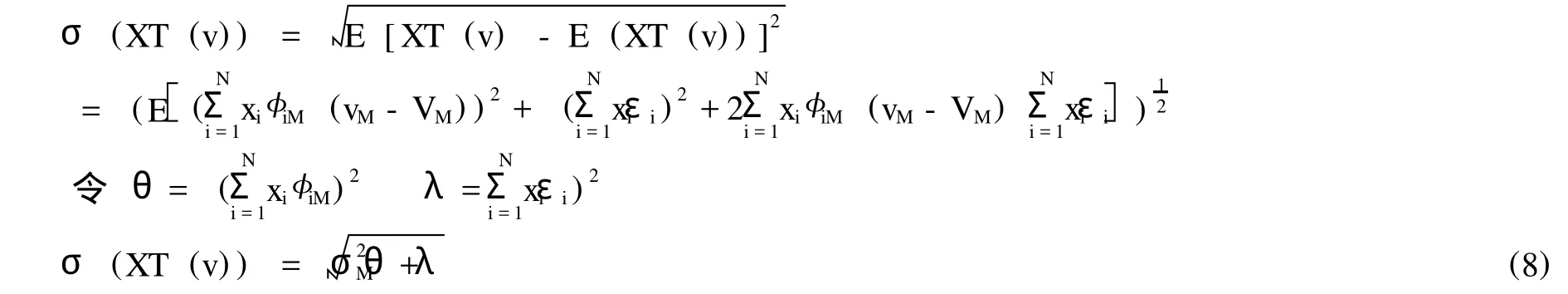

供应链系统形成了商业银行、中小企业和监管机构的组合生产,对系统“v-σ”(收益-风险)的分析,首先引入各自的权重xi(包含经济主体在供应链系统中的影响力,相对地位、盈利水平和潜在风险状况),为研究的方便,本文对权重xi作了一般化处理,旨在通过严格的数理论证,分析供应链系统的风险结构,而对权重xi的具体决定因子不作考虑,线性关联的金融供应链系统收益函数,金融供应链系统的风险计量方程如下:

基于经济主体的同质假定,可以将数量庞大的参与企业赋予相等的权重,进一步研究发现,当参与主体逐渐增多,供应链逐渐稳定的情况下,系统风险的λ部分可以作如下变换,如果经济个体的最大非系统风险σ0可以被有效计量,则供应链组合的非系统风险满足以下关系:

建立在有效合作与信息增益基础上的供应链融资生态,规模经济效应与个体经营绩效的提高,进一步降低了合作风险,金融供应链风险结构的几何描述如下:

图3 金融供应链风险结构

图3反映出供应链风险的结构分解,其作用机制为:1)商业银行坚守传统优势信贷市场的难度越来越大,银行经营创新与金融工具的不断出现,为银行开拓新兴市场准备了条件;2)需求约束的信贷机制,迫使金融机构的地位发生了相应变化,商业银行应当转变经营观念,变“被动”为“主动”,积极寻求合作平台,提高经营绩效;3)数量庞大的中小企业在金融供应链机制的约束下实现了产出增进,长期合作的需要迫使各经济主体主动回避风险,优化供应链产出生态,风险防范意识的不断增强提高了合作的整体绩效。

五、研究结论与实践意义

(一)模型分析的有关结论

1.通过分析群态生产的收益分配假定,公式 (1)、(2)给出了分配向量中元素的多样性特征,公式 (4)表明当合作的潜在收益大于各自的平均收益时,探讨组合生产就有了理论依据,Shapley数值建模法提供了动态联盟中成员收益分配的特征函数,由公式 (5)、(6)共同确定的分配向量构成了供应链合作环境中分配增进的最优路径。

2.正向边际与信息增益的基本假定,论证了金融供应链的运行原理与核心优势,在产业链内部不断挖潜“市场利基”资源,既有利于供应链融资风险的防范,同时也为商业银行开拓了新的业务领域,合作的广度与深度;作为新型金融合作模式,在了解其强大的信用转化功能的同时,必须积极防范经过反复抵押和衍生的各种“债权”风险。

3.组合生产的非系统风险可以通过引入数量庞大的参与者来逐渐减弱,大量企业相互之间形成担保融资的链式格局,可以克服中小企业自身竞争力不足以获取银行信贷资源的天然屏障;大量动产参与担保,不仅拓宽了中小企业申请贷款时的可抵资源,同时也为银行开拓新型服务领域创造了条件,最终形成金融资本与产业链的共生共长与良性互动。

(二)金融供应链模式的实践意义

1.信用回流与信用转换。引入核心企业的金融供应链合作生态,通过提高中小企业的边际竞争力,来提高供应链产出的整体绩效,供应链金融的合作机制中,实现了产业链条上的“信用回流”,商业银行通过开发中小企业的各种债权和动产担保模式为小企业注入资金,完成了商业信用向银行信用的转换。

2.常态性“支持型”金融生态格局。对于商业银行而言,搭建新型银企合作平台,开发形式多样的金融服务产品;对于中小企业而言,供应链融资模式可以拓宽企业的融资渠道;对监管机构而言,扩大了企业的业务规模,提高了相关物流企业的一体化服务水平。

3.静态评估向动态的价值“跟踪”转化。金融供应链融资机理的深层含义在于商业银行对中小企业融资风险的认识和控制由过去考察单一企业资信状况,转向依托供应链交易的大背景,由静态的信贷指标向动态的价值跟踪转变。

4.金融工具与资产的衍生风险。作为一组金融工具,要防止建立在抵押资产基础上信用的简单、盲目扩张,要把对供应链整体的风险评估与相关参与主体的经营风险联合起来考察,形成一套适合中小企业融资风险计量的指标体系。

[1]闫俊宏,许祥秦.基于供应链金融的中小企业融资模式分析 [J].上海金融,2007,(2).

[2]肖奎喜,徐世长.群态融资机理与路径演绎 [J].财经科学,2009.(5).

[3]毛薇,金俊武.供应链管理中信息共享的模型及其优化 [J].中国管理科学,2003,(10).

[4]林毅夫,李永军.金融机构发展与中小企业融资 [J].经济研究,2001,(1).

[5]杨思群.小企业金融:理论和政策 [J].财贸经济,2000,(3).

[6]韩东东.供应链管理中的风险防范 [J].财经研究,2002,(4).

[7]Kevin Armstrong.Building a sound financial supply chain[J]World Trade.2006,(1).

[8]Leon Busch.Supply Chain Finance:Flexibility and Ease of Implementation[J],AFP Exchange,2008,(28):10-11.

[9]Shapley,L.S.A value for n-person games,Contributions to the Theory of Games,1953,Princeton University Press.

[10]Sheffi Y.Supply chain management under the threat of international terrorism[J].The International Journal of Logistics Management,2001, (2):1-11.

[11]Stiglitz,Joseph E.and Weiss,Andrew.Credit Rationing in Marketswith Imperfect information[J]American Economic Review,1981,(3): 393-410.