降低税收征管成本对策研究

2010-12-26彭文华庄炜玮

彭文华,庄炜玮

(1.河北科技大学财务处,河北石家庄 050018;2.河北科技大学科研处,河北石家庄 050018)

降低税收征管成本对策研究

彭文华1,庄炜玮2

(1.河北科技大学财务处,河北石家庄 050018;2.河北科技大学科研处,河北石家庄 050018)

对我国税收征管成本的现状及影响因素进行了分析与探讨,并对降低税收征管成本提出了相应的建议:科学制定税收政策和税收制度,调整税收征管机构布局,树立成本观念,建立征税成本核算体系等,以尽可能少的征管成本取得尽可能多的税收收入。

征税成本;降低征税成本;人均征税额

近年来,随着税收收入大幅增长,税收成本却居高不下,这与建设节约型社会的目标相悖,影响社会经济的可持续发展。因此,对税收成本尤其是税收征管成本进行分析研究,找出降低征税成本的途径方法,是个重要课题。

1 税收成本的构成

政府征税,必然会导致一部分财产或资源从家庭和企业向政府转移,这种转移就会产生税收成本。税收成本是指在现有经济条件和政治条件下,国家(政府)在取得税收收入和将税收收入进行分配的全过程中所发生的一切有形的和无形的成本,包括征税成本和纳税成本[1]。

征税成本是立法机关和税务部门在制定、实施税收政策、组织税收收入时所发生的各项费用的总和,是税收成本的一部分,包括立法成本、执法成本和司法成本。立法成本是指国家立法机关、中央行政机关为制定税收法律、法规而形成的调查、研究、起草、审理等各项立法费用;执法成本是指税务机关在执行税法、依法征税、管理税款的过程中发生的各种行政费用,税务机关支出的人员经费、办公经费、设备费、基建费等都属于执法成本;司法成本是指司法机关在办理涉税案件的过程中所发生的一切费用。其中,占征税成本比例最大的是执法成本。

2 中国征税成本现状[1~3]

很长时间以来,人们只注重税收收入的增长速度和税收在国民经济中调节作用的发挥,却忽视了在征税过程中和国民经济调节过程中税收成本的支出。这就导致了近些年来随着国民经济的发展,税收收入大幅度提高的同时税收成本不断上升,严重影响了财政收入中可用财力的增长幅度。有资料显示,目前中国征税成本存在较大的地区差异,已经成为税收工作中亟待解决的重要问题。

评价某个国家或某个地区征税成本的高低的标准主要有2个:一是税收成本率,二是人均征税额。下面以税收成本率和人均征税额来证明中国征税成本的高低。

2.1 税收成本率

税收成本率,在本文中着重指的是征税成本率。征税成本率是一定时期的征收成本占同期税收收入的比例,其公式为

目前判断某个国家或某个地区征税成本的高低,主要通过运用经验数据进行横向比较来说明。征税成本率的提高,表明税收成本的上升;反之则表明税收成本的下降。1994-2004年中国国税系统征税成本收入率测算见表1。

表1 1994-2004年中国国税系统征税成本收入率测算Tab.1 Rate of tax cost and revenue estimates in 1994 —2004 China′s tax system

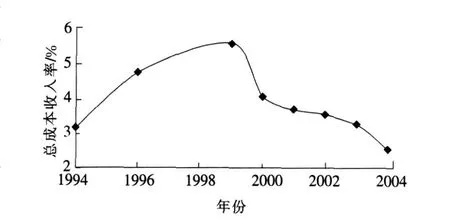

表1中的数据并不能很直观地对中国征税成本的高低有所了解,下面通过对中国国税系统征税总成本收入率的变动趋势的分析来进一步阐述中国的征税成本(见图1)。

从图1可以看出,从1994—2004年10年间,中国国税系统税收收入大约提高了2.5倍,同时征税成本收入率先升后降,并持续降低;1999年以前,税收收入没有显著提高,税收成本收入率却持续上升,在有限的税收收入中,税收成本却大幅度提高,这就表明征税机构效率是下降的;2000年以来,税收收入提高的同时,成本收入率不断下降,2003年成本收入率已基本恢复到1994年的水平,2004年成本收入率进一步下降,比1994年少0.6个百分点,表明征税机构效率在逐步提高。由于地税系统经费来源比较复杂,数据很难统计,所以只能根据可获得的国税系统数据进行计算,不过从经验可以推断出地税系统成本收入率也存在大致相同的变化趋势。

图1 1994-2004年中国国税系统征税总成本收入率变动趋势Fig.1 Trend of total tax cost rate changesof China’s income tax system during 1994-2004

由此可见,虽然中国的征税效率提高了一定的比率,但是由于种种因素,征税成本仍然偏高。

2.2 人均征税额

2.2.1 人均征税额的国内现状

人均征税额,是指在一定时期税收总额与税务人员数量之间的比例,其公式为

一般来讲,人均征税额越低,征收成本就越高。1994-2004年中国国税系统人均征税额见表2。

表2 1994-2004年中国国税系统人均征税额计算表Tab.2 Per-capita tax burden of China’s tax system during 1994-2004

由表2可以看出,中国人均征税额表现出持续稳定的上升趋势,并在2000年以后增幅明显加快。

具体来说,1995年中国税务人员急剧增长,人员增加的幅度高于税收收入增幅,人均征税额出现了负增长。1996年后人均征税额持续上升并从2000年开始人均征税额增长速度超过了税收增长速度。在2001-2004年期间,人均征税额年均增长24.42%。

2.2.2 人均征税额的国际比较[4]

只知道中国的人均征税额还不能看出中国征税成本的高低,现在将中国的人均征税额与发达国家做一下比较(见表3和表4)。

表3 有关国家征税成本率比较[4]Tab.3 Comparison of the rate of tax cost of some countries%

表4 有关国家人均征税额比较[4]Tab.4 Comparison of the national per-capita tax burden万元

从表3和表4可以看出,虽然近年来中国的征税成本率逐年下降,人均征税额持续增长,征管机构的效率不断提高,但与发达国家相比,不论是从征税成本率来看,还是从人均征税额来看,仍然存在着相当大的差距。

从征税成本率、人均征税额的国际比较结果可以看出:中国的征税成本很高,与国际先进水平还有很大的差距,急需改变现状,降低中国的征税成本。

3 中国征税成本过高的原因[5,6]

制度是各种法律法规的总和,从对征税成本的影响来看,导致征税成本居高不下的制度可分为税收制度、机构组织制度、行政监督制度和会计核算制度等方面。

3.1 现行税制体系不完善

税收制度是影响征税成本的重要因素,一般来说,科学合理的税收制度应该税基宽泛、税源充足、税制简便、易于征管、征管成本低,但中国税收制度还不够科学完善,主要表现在以下方面。

1)税制设计缺乏科学性

决策失误是最大的问题,如果税收制度设计不合理、不科学,则在税制进入实施阶段后,就会出现大量新状况、新问题,为解决这些问题就要不断发布新的补充规定,必然导致税收制度的零乱、分散。中国在税收制度方面就存在这个问题,各个税种的暂行条例规定一般比较笼统,缺乏可操作性,为了弥补这方面的缺陷,又出台了各种规定、说明、解释和补充条款,有的新规定出台后,旧规定并没有废除,属于新规定里套老规定,非常复杂,甚至有的补充规定会与原有规定相脱节、相矛盾,使征纳双方均无所适从。因此,这就要求税务人员必须不断学习、宣传、解释新的税法规定,不断地调整已经掌握的税法知识。显然税法更新越频繁,征税成本也就越高。

2)税收制度较繁杂

不同繁简程度的税收制度对征税成本的影响不同。税收制度越复杂,税收的征管成本越高。因为,税收法规越复杂,税务机关必然要花费更多的时间、精力去学习税法、宣传税法、执行税法。内容繁杂、条款众多的税收法规,不仅使税款的核定、征收、稽查出现困难,还容易给纳税人提供逃避纳税的可乘之机,使得纳税人逃避纳税的可能性大大增加。为了防止和减少纳税人逃避纳税义务,税务机关就必然要加大人力、物力和财力的投入,导致征税成本进一步增加,比较典型的例子如个人所得税(分项课征)。

纵观中国的税收历史,早期的税收称为古老的直接税,以人丁、土地为主要的征税对象,因为这些税种税源比较稳定,可以保证国家的税收收入。而另外一个重要原因,则是因为这些人头税、土地税计算简单,纳税人不容易逃避纳税义务,便于管理,易于征收,其征税成本也较低。在现代经济条件下,社会经济关系日益复杂,税收不仅是国家组织收入的重要工具,也是国家调节经济的重要杠杆,税收不仅要解决财政收入问题,还要兼顾社会公平与效率问题,这样就使得税收法规日益复杂化,征税成本也随之不断攀升。

3)税收优惠不合理

税收优惠是针对特定纳税人实行的一种税收政策,是对征税政策的逆向调节,如果运用合理,可以解决某些特殊问题,否则会起反作用。

中国目前的税收优惠较多,不仅很多税种的暂行条例里规定有税收优惠,在实施细则中还有更多、更具体的税收优惠,此外,还不时地出台一些临时性税收优惠。过多的税收优惠,不仅直接减少了国家税收收入,而且导致了纳税人的税收负担不公平,一些纳税人为减少这种不公平带来的影响,会选择避税或偷税,从而增加了税务机关打击避税、偷税的成本。

3.2 税务组织机构设置不合理

中国税务组织机构设置不合理主要包括以下2个方面。

1)国税、地税的分设增加了征税成本

从征税成本的构成看,税务机关的基建费用、设备费用、办公经费和人员经费等都属于征税成本。所以,征税成本的提高与税务机构设置有着密切的关系。

将原税务局分设为国税和地税是分税制财政体制下的一个制度创新,其积极的效应是调动了中央与地方的积极性,在一定程度上刺激了各地征税效率的提高。但中国的分税制改革是在特殊历史条件下进行的,具有从计划经济体制向市场经济体制转轨的过渡时期特征,而且当前中国的市场经济体制已经发展到一定程度,国税、地税2个系统在运行过程中也暴露出了不少问题,其中重要的一条就是由于税务机构的设置问题而导致的征税成本较高。

税务机构设置问题属于税务资源配置问题,每增加一个组织或机构,就要配置相应的场所、人员、办公设施等,无论是实物资源(如设备、经费等)的配置,还是无形资源(如体制、法规、政策、信息等)的组织管理,最后必定会导致征税成本的上升。

国税和地税分设后,各地税务局纷纷建立自己的征税大厅、稽查局,从而出现了在同一地区有国税、地税两个征税大厅、2个稽查局的现象,不但增加了基建费用,使征税成本增加,而且也使纳税人要分别到国税、地税2个征税大厅进行纳税申报,接受2个稽查局的查处,如此必然增加了纳税人的纳税成本。

2)按行政区划设置税务机构也使征税成本增加

在税务机构的设置上,中国一直是按照行政区域设置的,一级政府设置一级税务机关,与实际税源情况的联系不大。不同的经济规模、不同的税源设置相同的税务行政机构,从而出现在税源不足、税源比较分散的经济欠发达地区税务机构和税务人员过剩,甚至收不抵支的情况。

这种税务机构设置状况虽然与中国的国情较为接近,但从征税成本角度看,必然导致税务机构设置过细,税源分散,征税成本增加;而发达国家的税务机构一般是按经济区域设置的,是根据业务分工和纳税人的分布情况来设置的,如法国只有10个征收中心,美国只有7个征收中心,这种做法有利于促使税务资源的投入与税源结构紧密联系起来,将有限的经济资源投入到最佳领域或最急需的地方,提高税务机关的集约化功能,从而降低单位税金的成本含量。

3.3 征税成本监督体系不完善

从中国的实际情况看,目前还没有关于征税成本信息披露方面的制度规定,征税成本被各级征税机关看作机密,不对外公布,即使是内部工作人员,一般也很难取得这些数据。

征税机关作为政府行政机关,其经费来源为国家无偿拨款,用的是纳税人的钱,但纳税人却无从知道这部分税款是如何使用的。

从中国每年公布的财政支出情况看,内容过于笼统,对税款支出使用的信息披露不足,接受公众监督的力度不够。

这种监督机制的不完善,一方面容易造成资金的无度使用,滋生贪污腐败;另一方面,纳税人不了解税款的使用情况,容易对纳税产生抵触情绪,二者都会导致征税成本的不断增加。

3.4 缺乏有效的成本核算体系

在会计核算方面,税务机关实行2套并列的会计核算办法:一是税收征解会计,主要负责核算税款的征收和上解;二是行政单位会计,负责核算税务机关的经费拨入和支出使用情况。

显然这2种会计核算方法核算的内容不一样,互相之间没有关联,属于传统的收支两条线。虽然可以避免税务机关截留税款,但也导致税务机关在组织税款征收时很少将税收收入与经费支出进行比较,缺少征税成本概念,形成重收入、轻成本的粗放管理模式。

如果在会计核算方面能出台一套科学的管理模式,科学测算收入与支出的各种关系,对大力提高征税效率、科学分配税收资源是有益的。

4 控制征税成本的有效途径[5,6]

根据中国征税成本的现状和原因分析,对控制中国的征税成本提出以下建议。

4.1 科学制定税收政策,完善现行税制体系

1)科学决策

税收决策是控制和降低征税成本的重要环节,在立法阶段必须坚持税收管理模式由过去低效的管理模式向高效科学的管理模式转变,科学、合理地界定各税种间的比重,从宏观角度估算各税种的征税成本、纳税成本、社会成本和经济成本,从根本上解决各种问题,将各种弊端消除于萌芽之中,将征税成本观念坚定不移地贯穿于税制改革、税收征管的工作之中。

2)简化税收制度

简化税制的关键是要建立一个繁简适度的税收体系,因为过于繁杂的税收制度必然会增加征税成本,但过于简单的税收制度又不利于税收职能的充分发挥。所以,对较为复杂的税种进行改革,从而达到降低征税成本的目的就显得很有必要。

3)规范税收优惠措施

在实施税收优惠政策前,要对优惠措施进行仔细评价,在实施后还要经常关注其政策效果,因为不合理、不规范的税收优惠,不仅在税收收入方面会付出很大的代价,而且会损害经济效益。对此,可以借鉴西方税式支出理论来改革和完善中国的税收优惠制度,将因为税收优惠而造成的收入损失归为税式支出,编制支出预算,并采用科学、合理的分析方法来评价其具体实施效果。

4.2 调整征管机构布局,建立区域性征收中心

中国要达到发达国家高度集中征收的水平,还要经过一个较长的过程。

中国的税务机构设置和征管组织的分布,要逐步和国际接轨,要按照发展市场经济的要求和实现税收管理职能的需要,遵循科学、精简、效能、服务的原则,改变现行的按行政区域设置基层税务机构的做法,打破行政区划,按经济区域划分和收入规模来调整基层税务机构布局,以经济繁荣地区为中心,建立区域性征收中心。对一些边远偏僻地区,改变片面强调、集中征收的做法,借助银行、邮局等部门协助征税,或委托代征。对那些经济较发达地区而言,要根据各地区经济发展情况,合理规划现有的税收资源。首先在区域性中心城市建立集中征收中心,然后再进一步将征收中心集中到少数几个特大城市,如北京、上海、广州、重庆等。

4.3 完善税务行政监督机制,建立税务信息披露制度

税收的特点是强制性、固定性和无偿性,这就决定了税款的使用一般也是无偿的,这就要求税收的收入与支出应该高度透明,并接受全体纳税人的监督,只有这样才能真正做到取之于民、用之于民。由此来看,建立税务信息披露制度,尤其是税收支出信息披露制度是非常必要的。这也是完善中国行政监督机制的重要内容,并有利于改善征纳双方的关系。所以,除涉及国家安全核心机密部门的经费使用情况外,其他行政机构,包括税务机关的经费使用情况都应当提高透明度。这样,一方面能使纳税人了解税款使用情况,感受到自身在社会经济建设中的作用,提高其纳税意识;另一方面也使广大公务人员认识到其每一笔支出都来源于纳税人,只有接受社会公众的监督,才能真正建立起廉政透明的政府。中国目前税务机构的经费使用主要以上级主管部门控制为主,属于自我控制,国家审计部门虽然也对其收支情况进行审计,但受种种实际和客观条件的限制,审计监督的范围是十分有限的。如果能够建立一系列科学、合理的信息披露制度,定期将各部门经费收入和使用情况公布于众[7],必然可以有效地扼制贪污腐败,降低征税成本。

4.4 树立成本观念,建立征税成本核算体系

要想把税收放在国民经济大环境中去研究,就必须进行经济核算,以最少的成本去获得最大的收益。在国家税收的职能定位上,要遵循经济决定税收和税收调节经济的原则,摒弃将组织收入作为税收唯一职能的观念。因此,要建立一个规范、系统、科学的税务成本核算制度和税务成本目标管理制度,将征税成本率、人均征税额、税收成本收入弹性这3个指标,作为考核税务机关成本效率水平的基本指标。

征税成本率和人均征税额如前所述。而税收成本收入弹性,是指一定时期征收费用变化比例与税收收入变化比例的对比值,它是衡量征收费用与税收收入变化敏感度的指标,如果小于1,则征收费用变化程度小于税收收入变化程度,表明征收费用有较大幅度增加时税收收入会有较小幅度的增加;同样,在征收费用有较大幅度下降时税收收入也不会大幅度下降。如果大于1,则征收费用变化程度超过税收收入变化程度,表明征收费用增加会带来税收收入更多的增加;相应地,征收费用减少会带来税收收入更快减少。

综上所述,税务机关应逐步建立起符合市场经济规律、适合本地工作实际的税收征管运行模式,对人、财、物以及征管机构进行科学合理的配置,实行征管要素的优化组合,争取以最少的征管投入、最低的征管成本,获取最大的税收收益,真正体现出社会主义税收取之于民、用之于民的性质。

[1] 靳万军.政府绩效管理与金税工程绩效[J].税务研究(Taxation Research),2005(7):24-31.

[2] 杨卫华.降低税收成本 提高税收效率[J].税务研究(Taxation Research),2005(3):70-73.

[3] 张 贵.论税收制度与税收征管的协调[J].内蒙古财经学院学报(Journal of Inner Mongolia Finance and Economics College),2004(2):33-35.

[4] 卢民勇.英国高效税收征收的成因及借鉴[J].涉外税务(International Taxation in China),2005(7):50-53.

[5] 宋献中,周英项.影响征税成本的因素分析[J].税务与经济(Taxation and Economy),2003(4):43-45.

[6] 吴旭东.税收管理形式决定税收管理机构的设置[J].财经问题研究(Research on Financial and Economic Issues),2004(11):52-56.

[7] 杨国霞,王春红.基于数据仓库的税务信息管理系统的方案设计[J].河北科技大学学报(Joural of Hebei University of Science and Technology),2007,28(3):238-242.

Study on countermeasure of reducing tax charge and management cost

PENGWen-hua1,ZHUANGWei-wei2

(1.Department of Finance,Hebei University of Science and Technology,Shijiazhuang Hebei 050018,China;2.Department of Science Research,Hebei University of Science and Technology,Shijiazhuang Hebei 050018,China)

The cost statusof tax collection in China and the influencing factors are analyzed,and recommendations to reduce the costof tax collection are p roposed:the scientific development of tax policy and tax system,the adjustmentof tax collection agencies,the establishment of the cost concep ts,and the establishment of a tax cost accounting system so as to gain asmuch tax revenue as possible with minimal administration costs.

tax cost;to reduce tax cost;arerage amount of tax

F810.42

A

1008-1542(2010)01-0087-06

2009-01-12;

2009-03-25;责任编辑:王海云

彭文华(1968-),女,河北石家庄人,会计师,主要从事财税方面的研究。