投资过度、货币政策首要目标与货币供给超额现象研究

2010-12-13姚蔚平

姚蔚平

投资过度、货币政策首要目标与货币供给超额现象研究

Excessive Investment,the Primary Objective of Monetary Policy and the Phenomenon of Excess Money Supply

姚蔚平

编者按:本文认为政府投资过度和货币政策以经济增长为主要目标,配合过度的投资,是货币超额供给的主要原因。货币超额供给带来通货膨胀,影响后续政策执行效果和不利人民币国际化。适时转变货币政策首要目标,促进人民币国际化,解决货币超额供给问题,同时通过分解货币政策工具,解决后危机时代货币政策两难。

一、引言

为了应对金融危机,2009年我国实行适度宽松的货币政策,广义货币M2的存量增长率高达27.7%。适度宽松的货币政策保证了经济平稳快速发展,使我国2009年GDP的增长率同比增长8.7%。但是,M2的存量增长率(27.7%)远高于GDP的增长率(8.7%)与通货膨胀率(-0.7%)之和,适度宽松的货币政策俨然变成了非常宽松的货币政策,货币超额供给严重。

货币超额供给现象在我国长期存在,由于传统的货币数量论很难解释,因此麦金农(McKinnon,1993)称之为“中国之谜”。许多学者曾试图从不同角度对这一现象进行解释,谢平(1996)、易纲(1996)等用货币化思路解释货币超额供给现象,认为货币化过程吸收了大量货币,使通货膨胀没有出现。余永定(2002)指出,传统货币数量公式中的货币应当是狭义货币,不应当使用M2数据。伍志文(2003)则试图通过扩展货币形态来解释“中国之谜”。他认为传统的货币数量论建立在实体经济基础上,忽视了虚拟经济部门,而大量货币在资本市场以股票债券和金融衍生产品等形式积聚,是导致货币供应与物价关系反常的直接原因。李斌(2004)从发展经济学出发,认为造成货币超额供给的原因是储蓄增长过快、CPI被低估、虚拟经济吸收货币等原因造成。

不同的学者从不同的角度解释了我国的货币超额供给现象,重点关注货币超额供给与通货膨胀之间的关系,对货币超额供给原因及影响的研究较少。笔者主要从政府投资过度和货币政策首要目标出发分析我国货币超额供给的原因及影响。

二、投资与货币供给

(一)我国投资与货币超额供给

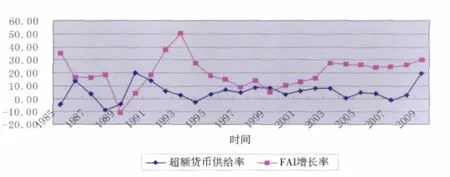

图1显示了我国超额货币供给率与固定投资增长率之间的关系,其中超额货币供给率(EM2)=广义货币M2的存量增长率-(GDP实际增长率+CPI增长率),FAI增长率为固定资产投资增长率。

从图1可以看出,我国的EM2在绝大多数年份是大于零的,在经济危机年份,这一现象显得更加突出,如1989年政治动荡后的1990年,超额货币供给率EM2高达20.23%;亚洲金融危机之后的1998年和1999年的EM2均超过8%;2008年美国次贷危机使得我国经济增长放缓,为了刺激经济增长,中国人民银行大量投放货币,导致2009年的EM2高达19.7%。而FAI增长率曲线与EM2曲线具有一定的同步性,说明我国在宏观调控中,财政政策与货币政策相互配合,投资和货币供给存在一定的关系,下面实证检验投资与货币供给之间的关系。

(二)投资与货币超额供给实证研究

1.变量选取与数据说明。我们通过1986年到2009年货币供应量和投资的数据,来检验投资和货币供应量之间的定量关系。数据来自国家统计局官方网站上各年统计年鉴中的数据,并选取全社会固定资产投资完成额(FAI)代表投资变量,广义货币(M2)代表货币供应量。

图1 FAI增长率与超额货币供给率

2.实证检验结论及投资过度与货币超额供给通过平稳性检验、格兰杰因果检验、协整检验等实证检验得出以下结论:一是M2和FAI均是二阶单整序列。二是FAI是M2的Granger原因,而M2不是FAI的Granger原因。三是FAI与M2之间存在协整关系,并且FAI每增加1元,M2相应的提高2.2056元。

而在我国经济发展过程中,由于中央政府与地方政府的目标函数不同,地方政府投资的部分成本可以外部化,再加上投资给地方政府领导人带来的晋升收益,导致地方政府投资的总和大于中央政府的最优投资,即政府的实际投资大于最优投资,造成投资过度,而投资过度造成货币超额供给。

三、货币政策首要目标与货币供给

(一)货币政策目标之间的关系

货币政策的目标体系中包括最终目标和中介目标。货币最终目标是货币政策要达到的最后效果,具有长期性。一般而言,货币政策的最终目标包括经济增长、物价稳定、充分就业和国际收支平衡四大目标。货币政策四大目标之间也存在相互冲突的可能,其中对内实现经济增长和充分就业可能带来通货膨胀,与稳定物价的目标冲突。而在实现国内经济均衡方面,协调经济增长与通货膨胀之间的同时可能会影响国际收支平衡的目标,造成内外经济失衡。因此,协调好目标之间的关系,促进经济内外均衡,是货币政策有效性的重要内容。

货币政策中介目标是为了达到最终目标而盯住的阶段性目标,具有过渡性。一般而言,货币政策能很好地实现中介目标,最终目标也容易实现,但货币政策最终目标的确定,尤其是首要目标的确定对中介目标有重要影响。货币供应量、利率、汇率等可以作为货币政策的中介目标。本文将重点关注我国货币政策的首要目标对中介目标——货币供应量的影响。

(二)我国货币政策首要目标选择与货币超额供给

货币政策的首要目标将会很大程度上影响货币供应量水平,下面通过政府与中央银行的博弈来看货币政策不同的首要目标对货币供应量的影响。

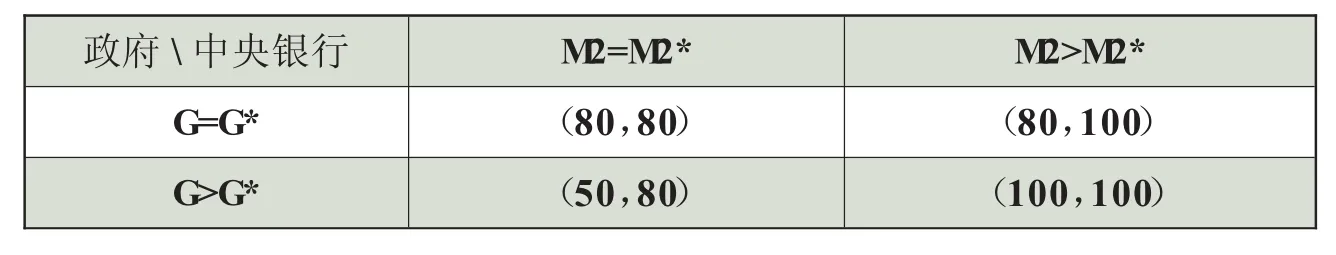

如果货币政策以经济增长为首要目标,则货币政策的取向就是不断增发货币,促进经济增长,而对物价稳定的目标则考虑较少。中央银行在与政府的博弈中更倾向于发行更多的货币来配合政府过度的投资。下面通过表1的博弈来看以促进经济增长为首要目标的货币政策。

设中央银行的最优货币发行量为M2*,实际发行量为M2。在经济增长为首要目标的条件下,中央银行采取策略的收益(100),大于策略的收益(80),即中央银行有增发货币的冲动。促使中央银行这种冲动成为现实的是过度的政府投资,为了达到目的,中央银行将会超额发行货币来配合投资,即政府和央行的最优策略为(G>G*,M2>M2*),收益为(100,100)。

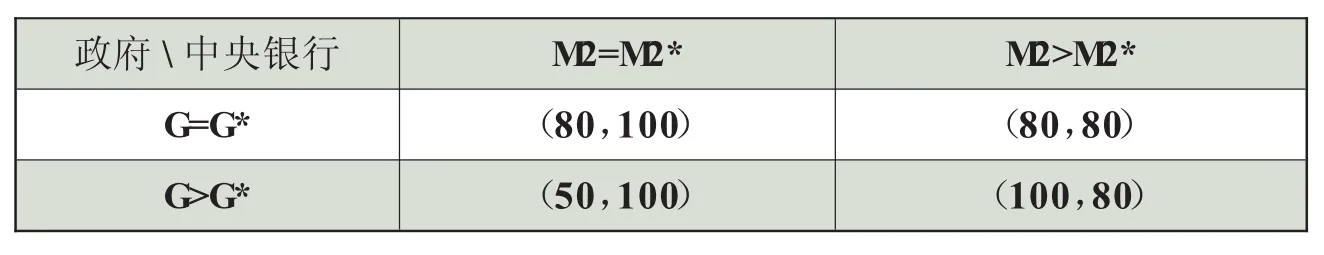

如果货币政策以稳定物价为首要目标,则货币政策的取向是维持经济增长的前提下,严格控制货币供给,谨防通货膨胀。表2表明了以物价稳定为首要目标的货币政策与地方政府的博弈。

在货币政策以稳定物价为首要目标的条件下,中央银行会将货币供给严格控制在最优供给,因此中央银行采取的收益为100,总要高于的收益80。在中央银行严格采取的策略时,政府最优投资策略为G=G*。原因在于,中央银行的最优货币供给是根据政府的最优投资确定的,如果实际投资高于最优投资,没有货币的配合,投资将会失败,如表2,政府的收益将从80降到50,因此政府的实际投资会回归到最优投资水平,政府和央行的最优策略为(G=G*,M2=M2*),收益为(80,100)。

总之,如果货币政策以经济增长为首要目标,中央银行会增发货币配合过度投资,导致货币超额供给;如果货币政策以稳定物价为首要目标,中央银行将会控制货币发行量抑制过度投资,使实际投资回归到最优投资水平。

表1 以经济增长为首要目标的货币政策取向

我国货币政策实际上面临多目标约束,其中包括物价稳定、促进就业、确保经济增长、支持国有企业改革、配合财政政策扩大内需、保持人民币汇率稳定等目标(谢平,2000)。但长期以来,为了促进我国经济增长,解决大量农村向城市转移和新增劳动力的就业问题,我国货币政策的首要目标是保增长和促就业。因此,货币政策以经济增长为首要目标,中央银行容易增发货币配合政府过度投资是货币超额供给的又一主要原因。

四、货币超额供给的影响效益分析

(一)货币超额供给引起通货膨胀

现有研究对货币供给与通货膨胀之间的关系达成了一定的共识,长期来看货币供给增加会引起通货膨胀,一般来说通货膨胀滞后货币供给6-8个月。

2008年下半年以来,为了应对金融危机对经济产生的影响,我国央行采取适度宽松的货币政策,广义货币供应量M2同比增长27.7%,增速比上年高10.0个百分点。宽松的货币政策使我国经济触底反弹,GDP增速从2009年第1季度的6.5%开始逐步反弹,到2009年第4季度GDP的增速已经高达10.9%。

但宽松的货币政策和超额货币供给也给我国经济带来了通货膨胀压力。2009年11月,CPI增幅由负转正,并逐月攀升,到2010年5月高达3.1%,已经高于央行3%的通货膨胀控制目标,超额货币供给的通货膨胀效益开始显现。

(二)货币超额供给使危机后的政策两难

货币政策对内的两大目标是促进经济增长和稳定物价,但不同时期会有所偏重,在经济危机或经济增长放缓时,货币政策偏重促进经济增长,而在经济过热时,更偏重稳定物价。如果货币超额供给,后面的货币政策将会陷入两难困境。一方面,为了应对经济危机,需要采取宽松的货币政策,但货币超额供给会引发危机后的通货膨胀,因此,危机后的货币政策应该及时从紧,稳定物价;另一方面,在经济复苏的初期,经济增长的基础不稳,各项指标增长趋势不明显,经济容易出现再次下滑,同时在经济复苏初期,货币政策制定者对经济指标的下降过于敏感,货币政策可能继续维持宽松状态。因此,货币政策陷入两难。

2009年以来,宽松的货币政策使我国经济迅速走出经济危机,恢复了快速增长状况,但通货膨胀压力也随之而来。中国人民银行为了稳定物价,开始控制货币供给的节奏,通过公开市场业务回收流动性,并于2010年1月12日和2月25日调高了大型金融机构的存款准备金率,从15.5%上调到16.5%。进入2010年5月份,经理人指数、PPI指数等一些经济指标显现出下滑的迹象,中国人民银行放弃了进一步紧缩,使货币政策处于两难境地。

(三)货币超额供给影响人民币国际化

促进人民币国际化已经成为我国经济金融领域的重大事项。人民币国际化除了需要完善金融市场、实现资本项目可自由兑换和人民币国际清算等技术性工作外,最重要的是要稳定人民币币值,增强人民币的吸引力,使境外居民愿意持有和使用人民币,而货币超额供给将会使人民币贬值,不利于人民币国际化。

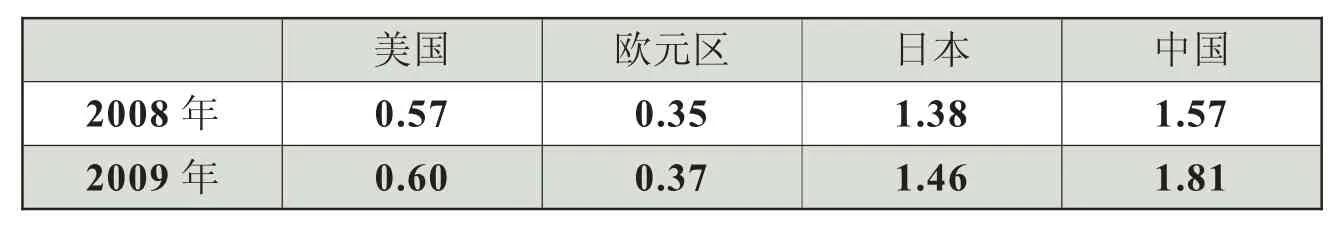

与世界主要储备货币的发行国(地区)相比,我国的货币发行量偏高,我国的M2/GDP比世界主要储备货币发行国的比率都高。表3比较了我国与世界主要储备货币发行国的M2/GDP比率。

五、政策建议

(一)抑制投资过度,转变货币政策首要目标,积极推进人民币国际化,解决我国货币超额供给问题

1.转变货币政策首要目标,抑制投资过度。笔者认为政府投资过度和货币政策以经济增长为首要目标是货币超额供给的两大原因。因此要解决货币超额供给,首先要抑制政府投资过度,严格要求地方政府在中央政府投资指标内投资。其次要适时地将货币政策的首要目标从经济增长向稳定物价转变,从货币层面上约束过度投资。

表2 以物价稳定为首要目标的货币政策的取向

2.积极推进人民币国际化。一方面人民币国际化可以促使人民币走出国门,直接降低国内流动性,缓解货币超额供给所带来的问题。另一方面促进人民币跨境计价结算和人民国际化,可以降低外汇储备,减少外汇占款,缓解货币超额供给。当前人民币境外量小,而且主要在周边地区流通,因此人民币国际化还具有巨大的潜力和空间。

(二)通过加强预期管理,分解货币政策工具,解决货币超额供给带来的通货膨胀和政策两难问题

1.分解货币政策工具,解决政策两难。后危机时代,如何既保持经济平稳快速增长,又保持物价稳定,使货币政策走出两难,成为我国货币政策在实施过程中需要解决的焦点问题。笔者认为可以用不同的货币政策工具来完成不同的任务,解决货币政策两难问题,用价格性的工具来促进经济增长,防止经济下滑,用数量性的工具稳定物价,抑制通货膨胀。

在经济周期的衰退阶段,或经济受到危机冲击,经济增速放缓、失业率增加、物价紧缩或至少不会出现通货膨胀压力。经济衰退阶段,促进经济增长是货币政策最主要和最急迫的任务,货币当局应该实行宽松的货币政策,但实施宽松货币政策的工具选择上应该有顺序先后。首先,货币当局应调低利率,利率下降促进投资,等投资开始活跃,货币政策可以使用数量性政策,如采取降低存款准备金率、扩大信贷规模、公开市场上正回购等措施,保证投资扩大所需的流动性。在经济周期衰退阶段先采用价格性工具,然后用数量性工具,二者相互配合,可以促进投资、拉动经济增长,达到经济复苏的目的。

在经济周期复苏阶段,或后危机阶段,就业开始增加,经济企稳回升,同时由于衰退阶段的刺激措施,流动性可能相对过剩,经济中可能存在通货膨胀压力,此时紧缩的货币政策应该先用数量性工具来稳定物价,防止恶性通货膨胀的发生,如调高存款准备金率、公开市场上逆回购、降低信贷规模等。如果这些数量性货币政策工具能较好地稳定物价,又不影响经济增长或影响较小,则只采用数量性工具来调控;如果数量性政策不足以控制物价上涨的趋势,而且经济增速维持在较高水平,则应该使用价格性政策来调节过热的经济,如调高利率等;如果数量性政策在控制物价的同时也造成了经济下滑,则应该将紧缩的数量性政策和宽松的价格性政策结合使用,如调高存款准备金率、调低信贷规模的同时降低利率或维持利率不变。

我国当前的经济情况较为复杂,通货膨胀压力增大,2010年4月以后,CPI增幅接近3%,同时经济增长的基础不稳,GDP的增长率从2010年第1季度的11.9%下降到第2季度的11.1%,反映经济增长的先行指标,如制造业的采购人经理指数从2010年4月的55.7下降到6月的52.1,因此,货币政策陷入促进经济增长和稳定物价两难。针对当前的经济形势,货币政策可以采取紧缩的数量性政策来稳定物价,适度宽松的价格性政策,如保持利率不变或下调利率来促进经济增长,以此来达到双重目的。

2.加强通货膨胀预期管理,引导公众对通货膨胀的正确认识。一方面要控制物价上涨,降低人们的通货膨胀预期,另一方面要引导公众对通货膨胀的正确认识,在我国经济当前的发展阶段,适度的通胀有利于经济发展和人们收入的提高。

表3 各国M2/GDP情况