基金销售挖新渠

2010-10-19曲艳丽

曲艳丽

尽管监管机构一再推动基金销售渠道多元化和专业化,但银行主导基金销售的局面短期内不会改变

如果一个普通的基金投资者,可以使用自己任意一张银行卡,通过登录第三方支付系统,随意挑选自己想要的基金产品,同时享受到量身定做的基金理财计划,而无需亲自到银行网点购买,这将方便许多。以往并不存在的这项服务,不久将成为现实。

专业基金销售机构加上第三方支付平台,这种新的商业模式,有望成为继银行、券商、基金公司直销之后的另一种基金销售力量。一年2万亿元的基金销售蛋糕,将迎来新的分食者。

《财经》记者从接近监管部门的人士了解,专业基金销售机构的放行已提上议事日程,准入门槛有望放低。

《证券投资基金销售管理办法》规定,商业银行、证券公司、证券投资咨询机构、专业基金销售机构等可以向中国证监会申请基金代销业务资格。目前国内尚无一家专业基金销售机构。此番获批,市场内将引入新的竞争者。

据悉,好买基金研究中心、东方财富网等六七家企业对申请专业基金销售机构资质都跃跃欲试。

2010年4月,汇付天下的全资子公司上海汇付数据服务有限公司以第三方支付平台的定位,经证监会获准开展网上基金销售支付结算业务,这将为专业基金销售机构连接银行打开通路。

汇付天下总裁周晔对《财经》记者表示,国内基金业已到了需要发展专业基金销售机构的时间点。没有这样一类机构出现,基金销售服务的专业化和销售渠道的多元化非常难达到。

但诸多业内人士认为,中国的金融体系仍以银行为主,尽管监管机构一再推动基金销售渠道多元化和专业化,银行主导基金销售的局面短期内不会有所改变。

渠道创新

监管部门将于近期考虑审核专业基金销售机构的准入资质,如无意外,这一议案可能获得通过。“关键是门槛问题。”接近监管部门的人士表示。

2004年7月1日起施行的《证券投资基金销售管理办法》,对专业基金销售机构的资质有着严格的规定。如主要出资人需持续经营三年以上且注册资本不低于3000万元人民币,取得基金从业资格的人员不少于30人且不低于员工人数的一半,注册资本不低于2000万元人民币,高级管理人员具备两年以上基金业务或者五年以上金融业务的工作经历。

这些规定将国内绝大多数有意从事基金销售的机构拒之门外。尤其是对主要出资人的资质和取得基金从业资格人员数量的规定,以国内现有的情况计,鲜有机构达标。本次证监会将有望在注册资本、持续经营等多个硬性指标上进行放宽。

此外,证监会对专业基金销售机构的盈利模式和账户体系也进行了全面设计。首先将销售牌照和支付牌照分离,专业基金销售机构只负责销售,资金的划转调付均通过第三方支付平台实现。

这一创新模式解决了众多问题,销售机构不再需要分别与每家基金公司进行系统对接,也无需大费周章同每家银行就申购费的分成问题谈得口干舌燥。第三方支付平台修好与银行之间的通道,销售机构只要搭便车就好。这种模式更可避免不公平竞争,多家销售机构和多家支付平台涌入同一个市场,通过有效竞争可以在很大程度上实现资源的优化配置。

一位资深基金业内人士表示,中国的基金销售费用在全世界处于中低水平,但是国外基金销售机构的高收费立足于高质量的顾问咨询,理财专家提供很多基金的分析报告,告诉普通消费者什么时候买,什么时候转换,什么时候预警风险高低。专业基金销售机构并不一定是直接把费率让利给消费者,比拼的是服务质量。

其次,对销售机构的账户体系给予了法律上的保障。销售机构需找一家监督银行开设账户,此账户只能用于在投资人绑定账户和基金托管账户之间划款,销售机构本身不能提现,不能随意支配,这就为投资人的资金安全性提供了保障。

证监会运作多年,意在基金销售原有格局中另辟新路。

中国证券业协会数据显示,2009年开放式基金销售金额为2.0004万亿元,通过37家银行销售占60.84%,通过90家券商销售占8.69%,通过基金公司直销占30.48%(其中主要是机构投资者)。

可想而知,动这块奶酪会让商业银行基金销售和券商经纪业务“喊疼”。此举让商业银行也颇为纠结:既有维持基金销售垄断地位的需要,也有与第三方支付机构合作进而达到吸储目的需要,如何在二者中找到平衡,也是摆在银行经营者面前的棘手问题。

接近证监会的人士表示,在证监会内部,站在券商角度的一方,亦反对降低专业基金销售公司的门槛。

不过上述资深基金业内人士认为,不能为了哪一方利益,而丧失基金销售的服务质量,当前国内基金销售的几个渠道,在服务质量和便捷性上,都难让人满意,因此推进多渠道、专业化销售势在必行。

支付先行

2010年5月31日,登录华夏基金网上直销的投资者发现,交易系统中多了一个“登录第三方支付系统”的按钮,这就是汇付天下提供给投资人的专门应用于基金交易的“天天盈”账户。华夏基金也成为汇付天下首家,也是目前唯一一家对接成功的基金公司。

通过“天天盈”账户购买华夏基金,申购费率低至4折,目前已开通包括工商银行和招商银行在内的六家银行。汇付天下市场部高级经理丁剑波表示,年内将争取更多其他基金公司上线,银行也会很快对接到十几家。技术上不存在任何问题,只待时机成熟。

汇付天下的构想是:投资者可以通过一个“天天盈”账户,打通所有基金公司的网上直销,使投资者免于到每家基金公司都要单独注册。

2009年3月,汇付天下开始对“天天盈”账户进行预试。此后一年来,证监会进行了三次分阶段的系统测试,首先是单银行单基金,其次是多银行单基金,最后是多银行多基金的测试,对于“天天盈”账户的资金运作和系统安全性进行了审慎调查。

据悉,基金第三方支付的牌照,支付宝等其他支付机构也在积极申请中。

接近证监会的人士表示,第三方支付机构也会逐渐增加,如果只有汇付天下一家,也会形成垄断,在每个环节,都应该有竞争。

天相投资顾问公司(下称天相投顾)是惟一一家作为证券投资咨询机构,拥有基金代销业务资格的公司。然而天相投顾自2004年首获资格后,多年以来惨淡经营,也令其他有意申请的机构望而生畏。天相投顾总裁林义相坦言,“做不起来,路子没通。”

天相投顾取道于银行传统渠道,每笔销售除支付银行的划付费用之外,还要向银行支付千分之一的监管费。林义相给《财经》记者算了一笔账,“想做一笔1000万元的大单,监管费用要付掉1万元,我所有的销售费用只有1000元。今年我们基本上没怎么卖,因为我们没法卖。”

天相投顾在结算问题上困难重重。由于无法与银行进行网上支付的对接,小额销售没有自动结算,需要一笔一笔不断地划付。林义相表示,“一个人买点基金,还要到银行去汇款到我们账上,心里感觉很不好。”

天相投顾曾在2009年初尝试与民生银行合作,然而与单一银行的对接完全解决不了问题。

一位多年参与基金销售渠道开拓的专业人士表示,一开始没有把这个事情想通,银行从骨子里不想跟你玩。现在思路对了,先解决支付问题,再做基金销售。

第三方支付企业解决了长期以来困扰基金销售机构的结算问题,无论是基金销售,还是航空售票等其他业务,汇付天下走的都是银行公共的渠道。

然而,多家基金公司市场部目前却并未表现出积极态度,他们多有疑问,当前最关键的问题是基金第三方支付业务能不能通过央行的《非金融机构支付服务管理办法》,取得支付业务许可证。业内不少人士将这一许可证认作汇付天下能否从银行体系中分一杯羹的掣肘。

直销模式中第三方支付的收入来源是申购费,汇付天下表示,监管层允许的情况下,四折费率仍有下降空间。未来在与独立基金销售机构的对接中,利益蛋糕的划分问题必然摆在纸面上。

“不管哪个产品哪个行业,在销售领域大部分成本开销应该花在销售环节,而不是结算环节。”林义相说。

高额维护费

基金销售在银行中间业务的比例约占6%到10%,在业务最高点时曾达到20%。银行销售基金双向收费,不仅要向基金公司收取管理费收入的一部分作为客户维护费,还要向投资者收取1.5%的申购费,0.5%的赎回费的一部分,以及0.1%到0.25%不等的托管费。

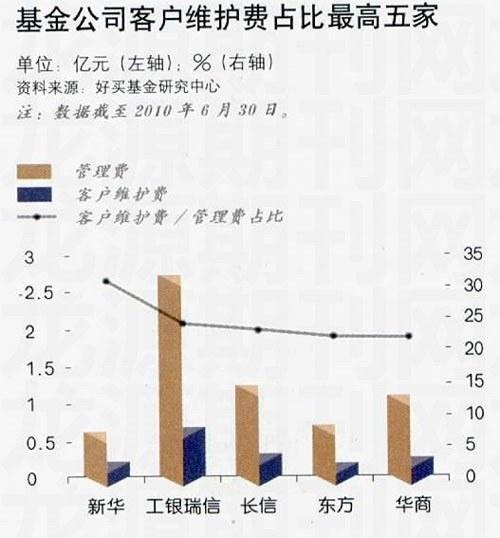

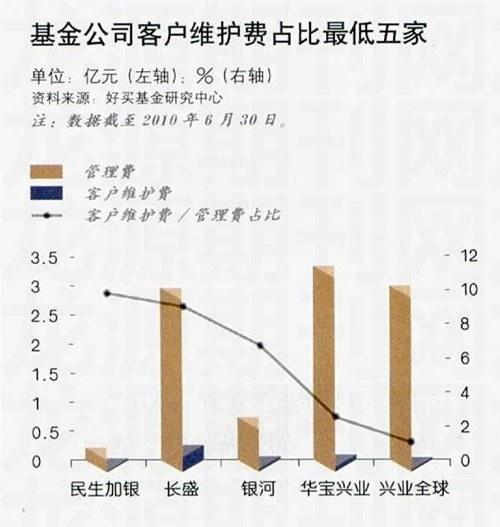

长期以来,银行垄断基金销售渠道广为诟病。根据好买基金研究中心统计,上半年基金付给销售机构的客户维护费达21.32亿元,占管理费的14.32%。

从个别基金看,“交银180治理ETF联接”上半年管理費仅94.74万元,而客户维护费竟高达285.14万元。排在其后的“易方达深证100ETF联接”、“华安上证180ETF联接”和“工银瑞信沪深300”客户维护费也分别达到了管理费的64.90%、59.78%和56.67%。

为避免销售人员引导投资者频繁地申购和赎回基金,2010年3月15日,《开放式证券投资基金销售费用管理规定》取消了新发基金对银行高达0.3%的一次性销售奖励。

然而市场行情不佳,基金公司依仗银行销售人员的客户资源,这些奖励“到最后还是有的”,新发基金客户维护费水涨船高。客户维护费支出比例前8位的基金,均为2009年以来成立的次新基金。

而银行基金销售人员提供给投资者的服务,一位资深基金研究员坦言,基金谁给的钱多就给谁发。前述参与基金销售渠道开拓的专业人士表示,银行在卖基金过程中只是把钱从银行账户上划到基金公司而已,为投资者提供的增值服务实在有限。

商业银行依仗先天的渠道优势,曾在基金公司发展中提供了大量的客户资源,也成为普通投资者最为主要的购买基金的渠道。

中国银行托管及投资者服务部处长王圣明对《财经》记者表示,未来10年到20年,基金销售以商业银行为主渠的局面不会改变。为基金投资者提供全方位的投资组合理财服务也是商业银行发展的重要方向。

基金销售行业的后来者并没有那么大的野心,看好的是在不断膨胀发展的资产管理行业中咬下一小口。一位第三方支付机构的负责人表示,无论是专业基金销售机构还是第三方支付平台,依托的是网络资源,盯紧的是年轻的消费群体。

与国内相比,美国投资人可以通过多种渠道购买共同基金:直销、咨询机构代销、养老金计划、基金超市以及机构投资者。其中咨询机构代销渠道拥有最大份额,占基金销售半壁江山。

投资顾问可以为投资者量身定做一揽子的基金投资计划,向客户收取销售佣金。与之对应的是基金超市模式,可以同时销售数千只基金,不收取申购赎回费,仅向基金公司收取平台费用。这些成功的经营模式都可为专业基金销售机构的未来提供借鉴。

一位大型国有银行的基金销售负责人说,美国模式的前提是金融业非常发达,我国银行业还不是充分竞争的。独立基金销售机构应该扶持,未来基金销售行业达到3万亿元,5万亿元乃至更多,这是指日可待的事情,一定是需要多种销售形式。