浅析应收账款管理

2010-07-04□文/叶城

□文/叶 城

应收账款是企业因向购货方、接受劳务的单位或个人销售产品、材料、提供劳务等业务而形成的债权,包括应向客户收取的货款和代垫的运杂费。形成应收账款的直接原因是赊销。应收账款回收直接影响到企业资金周转速度和现金流动,甚至影响到企业生存和发展。

一、应收账款的功能及影响

在当今市场竞争激烈的环境下,赊销可以有效地增加销售并减少存货。

应收账款对企业的影响主要来自两个方面:①应收账款会影响企业的现金流量;②应收账款造成的相关损失会降低企业的利润。

二、应收账款的成本

企业会因持有应收账款而付出一定的代价,一般发生以下几种成本费用:

1、机会成本。它是指企业由于应收账款占用资金而放弃投资于其他所获收入。如存银行会有利息收入。这一成本的大小通常与企业因赊销业务占用资金数量有关。其计算公式为:

应收账款机会成本=应收账款占用资金×资金成本率

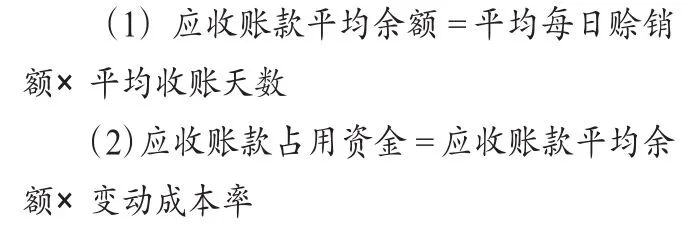

资金成本率一般可按有价证券利息率计算,应收账款占用资金按下列步骤计算:

例如:某企业预测的年度赊销额为360,000元,应收账款平均收账天数为90天,变动成本率为50%,资金成本率为20%,则应收账款机会成本计算如下:

这表明企业用45,000元的资金可维持360,000元的赊销业务。

2、坏账成本。它是指企业因应收账款无法收回而造成的损失。一般企业坏账损失与企业的应收账款余额成正比。

坏账成本=赊销额×预计坏账损失率

3、管理成本。它是指企业因对应收账款进行管理而支出的费用。主要包括对顾客的信用状况进行调查所需的费用、收集各种信用的费用、应收账款账簿的记录费用、收账费用以及其他费用。

4、资金成本。因应收账款被客户拖欠而占用的资金会造成资金成本,主要包括企业筹集资金费用以及利息的支出。

随着赊销的增加,相应的成本也会随之增加。因此,应收账款管理的目标就是要实现赊销与相应成本的平衡,为企业创造最大收益。这就需要有效的信用政策来实现。

三、信用政策

信用政策即应收账款的管理政策,是指企业在采用信用销售方式时,对应收账款进行规划和控制所确定的基本原则和规范,主要包括信用标准、信用条件和收账政策。

1、信用标准。信用标准是公司决定授予客户信用所要求的最低标准。严格的信用标准可使企业减小坏账损失,但不利于扩大销售。宽松的信用标准,虽有利于刺激销售增长,但有可能使坏账损失增加。因此,企业要在信用控制和增加销售额之间找到平衡,确定合理的信用标准。

企业在制定信用标准时,应考虑三个基本因素。(1)同行业竞争对手情况;(2)企业承担违约风险的能力;(3)客户资信程度。企业根据客户不同信用等级给予客户不同的信用标准。

评判客户资信程度通常可以通过“5C”系统来进行。①品质(Character)指客户愿意履行其付款义务的可能性。主要通过了解客户以往付款记录来评价,这在信用评估中是最重要的因素;②偿还能力(Capacity)偿还能力主要取决于资产特别是流动资产的状况;③资本(Capital)指一个企业的财务状况和财务实力,是客户偿还债务的最终保证;④抵押品(Collateral)指顾客可用作抵押的资产。这对于不知底细或信用状况有争议的顾客尤为重要;⑤经济状况(Condition)指不利经济情况对客户偿债能力的影响。

对信用标准进行分析,主要通过以下三个步骤来完成。①设定企业信用评价标准;②利用客户的各种数据和信息,统计各种的指标,并与信用标准相比较;③根据客户的信用评价结果,确定授予各有关客户的信用标准。

2、信用条件。信用条件是企业根据客户信用状况,要求客户支付货款的条件。信用条件包括:信用期限、现金折扣政策等。表现方式为“1/10,2/20,N/30”。

(1)信用期限。信用期限是企业要求顾客付款的最长期限。信用期的确定,会影响企业销售收入和相关赊销成本。延长信用期会增加销售额,但与应收账款相关的费用也相应增加、坏账损失和机会成本等也会增加。

(2)现金折扣政策。现金折扣是企业对顾客在商品价格上所做的减少。主要目的在于吸引顾客为享受优惠的价格而提前付款,尽快收回资金,缩短企业的平均收款期。现金折扣也会增加企业的成本。当企业给予顾客某种现金折扣时,应当考虑加速收款的收益是否大于现金折扣的成本。

3、收账政策。收款政策是指赊销企业在客户违反信用条件,拖欠账款时所采取的收账方法。催讨逾期应收账款所付出的代价就是收账成本。通常增加收账支出可使坏账和应收账款机会成本损失降低。但当收账成本达到一定限度时,其对进一步减少坏账损失的作用就会降低。企业在确定收账政策时收账成本应小于坏账损失以及应收账款机会成本损失额。

信用条件决策可按下列步骤计算:

(1)年赊销净额=年赊销额-现金折扣额;

(2)信用成本前收益=年赊销净额-变动成本;

(3)信用成本后收益=信用成本前收益-应收账款机会成本-坏账损失-收账费用。

通过比较不同方案信用成本后,企业可选择收益最大的方案作为本企业的信用条件。

例如:A企业原年赊销额为3,960万元,其信用条件是:n/60,变动成本率为60%,资金成本率为10%,坏账损失率为3%,收账费用为60万元。如固定成本总额不变。为了加速应收账款的回收,决定在原方案n/60的基础上将赊销条件改为“2/10,1/20,n/60”(新方案)估计约有60%的客户(按赊销额计算)会利用2%的折扣;15%的客户将利用1%的折扣。坏账损失率降为1.5%,收账费用降为42万元。新旧方案决策如下:

信用成本后收益=信用成本前收益-应收账款机会成本-坏账损失-收账费用=1,530.54-15.84-59.40-42=1,413.30(万元)

因新方案使企业收益增加47.7万元,应选新方案。

四、应收账款日常管理

1、应收账款调查分析。如发生客户拖欠应收账款,赊销企业就要设法尽快足额地收回逾期款项。因此,赊销企业就需要在催讨应收账款之前,对该项应收账款和拖欠客户进行具体情况调查分析,这有助于企业根据不同情况采取不同收款方针。

2、应收账款账龄分析。一般而言,逾期应收账款的拖欠时间越短,收回的可能性越大,发生坏账损失的可能性越小;反之,逾期应收账款的拖欠时间越长,应收账款收账的难度及发生坏账损失的可能性也就越大。因此,对不同拖欠时间的账款及不同信用状况的客户,企业应根据具体情况采取不同的收账方法,制定具有针对性的收账政策。

3、应收账款收现保证率分析。应收账款收现保证率是企业必要现金支付需要数量扣除各种可靠、稳定性来源后的差额,必须通过应收账款有效收现予以弥补的最低保证程度。

应收账款收现保证率=(当期必要现金支付总额-当期其他稳定可靠的现金流入总额)÷当期应收账款总计金额

例如:某公司预计今年应收账款的总计金额为1,000万元,必要的现金支付为500万元,应收账款收现以外的其他稳定可靠的现金流入总额为200万元,则该公司今年的应收账款收现保证率=(当期必要现金支付总额-当期其他稳定可靠的现金流入总额)÷当期应收账款总计金额=(500-200)÷1,000=30%。

以上计算结果表明,该企业当期必须收回应收账款的30%,才能最低限度保证当期必要的现金支出,否则企业便有可能出现支付危机。为此,企业应定期计算应收账款实际收现率,确保企业有足够的现金保证必要的现金支付要求。

[1]闫华红.中级财务管理2009年会计专业技术资格考试应试指导及全真模拟测试.北京大学出版社.

[2]唐锦高.财务管理[M].北京:中国财政经济出版社,1999.

[3]道格拉斯.R.爱默瑞等.公司财务管理.中国人民大学出版社,1999.1.