全球公司治理趋同下的中国模式创新

2010-06-30□文/赵鹏

□文/赵 鹏

一、当前中国公司治理若干问题

(一)中国的公司治理模式。中国的公司治理采用的是二元制公司治理模式,在股东会下设立董事会和监事会,董事会和监事会两者是平等关系,一同向股东负责,监事会负责监督董事会。从形式上看,中国的公司治理模式最为接近日本模式,但从实质上看并不一样。中国的公司治理还学习了美国,引入了美国的独立董事制度,即在董事会中引入独立董事,目的是利用独立董事制衡约束内部董事。中国公司治理模式是对日德模式和美英模式的一种整合,但这种整合的效果如何将在下文探讨。

(二)中国公司治理的弊端。中国在市场和公司上的发展特点,致使中国不能盲目模仿照搬国外的公司治理,中国应建立起适合自己的公司治理模式。当前,中国公司治理模式是对日德模式和美英模式的简单组合,从中国自身特点和实际应用效果角度分析,这种组合的效果并不十分理想。理由如下:

第一,中国虽在形式上模仿了日德的二元制公司治理模式,但中国外部治理十分薄弱,既没有日德的主银行制,也没有英美发达资本市场上的大量机构投资者。在中国,商业银行一般不是主要股东,没有大量法人交叉持股,不存在大量机构股东,缺乏外部力量监控公司治理和制约大股东,存在大量一股独大、股权过度集中的现象。正是由于外部力量薄弱和机构股东作用不强,导致出现大量内部人控制现象。作为二元制中重要的职能部门——监事会,在中国公司发挥的作用不大,甚至常被大股东或董事会控制而形如虚设。

第二,中国引进了独立董事制度,规定公司董事会中至少要有1/3的董事为独立董事,通过独立董事制衡与约束内部董事。但实际中同样存在与监事会相同的问题,独立董事也有作用不大和形如虚设的现象。这种现象也可归因于中国公司外部治理很弱、中国股权结构不合理。

(三)全球公司治理发展趋势。全球公司治理有趋同化发展趋势,这种趋同化发展趋势主要表现为:日德两国大力利用资本市场融资和保护个人股东利益,不再一味依靠银行负债,法人交叉持股数量减少。美英两国放松对银行持股的限制,法人交叉持股数量增多,借鉴德国利用非独立董事监督内部董事。其他国家公司治理模式,也有向日德和美英模式学习的趋势。从近年来全球公司治理发展看,各国公司治理正在相互靠近、相互补充,大有趋同之势。但由于各国国情不同,较长时期内,还是以自我模式为主,趋同化是一个长期整合的过程。所以,中国在吸收他国优秀公司治理之处的同时,要结合自身国情,找到真正适合自己的公司治理模式。

二、建立具有中国特色的公司治理模式

(一)中国公司治理的三项改革措施

1、优化公司股权结构。中国公司股权过度集中于少数大股东手里,股权分散度太低,是中国当前最突出的股权结构问题。国外公司股权发展趋势是从过于集中(日本、德国等)和过于分散(美国、英国等)向股权适当集中/分散转变,实践也证明适当股权集中度有助于公司更加健康地发展。中国应该吸收国外先进的改革经验,采取措施降低股权分散度;应大力引进合格的战略投资者,增加战略投资者持股比例,降低第一大股东的持股比例,努力将战略投资者发展成为第二、第三大股东,增强战略投资者的治理能力。提高战略投资者的持股稳定性,应扩大法人交叉持股比例,适度发展银行持股。同时为了提高相关人员参与公司治理的积极性,应鼓励经理人员、员工以及其他利益相关者持股。

2、取消监事会。中国公司治理中同时存在监事和独立董事两类治理人员,实施监事会制度和独立董事制度两种制度。在具体实施中发现,两者之间没有形成明确的工作界线,两者有很多的重叠,给公司造成不必要的浪费。两者职责划分不明确往往会导致两者在履行监督工作时互相推诿、出现责任时又互相推脱。同时,由于中国公司内部人控制严重,导致常常出现两者被架空、形如虚设、不尽责等现象,极大地降低了两者的作用。在国外,采用一元制公司治理结构的国家没有监事会;日本公司治理虽同时包括两者,但日本公司治理改革的方向已经明确,就是逐步取消监事会;德国的监督董事会实际作用要远远大于中国监事会。在中国,监事会通常由公司内部人员和退休人员担任,独立性和工作水平很难保证,通常独立董事比监事能更好地发挥作用。鉴于以上论述,笔者认为中国公司应当取消监事会,用独立董事完全取代监事。实行这项改革措施加大了独立董事的工作内容和相应责任,需要增加董事会中独立董事数量和所占比例,加大对独立董事的管理力度,同时应提高独立董事待遇,提高独立董事积极性。

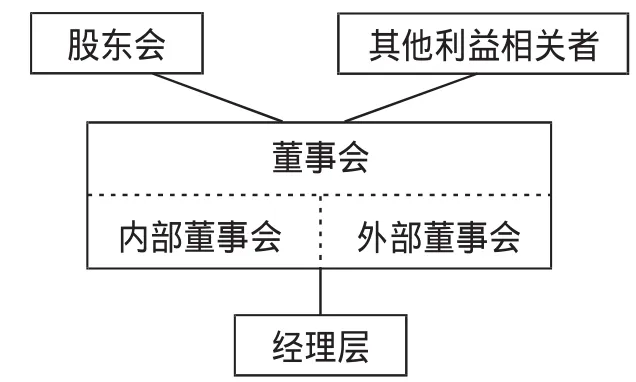

3、改组董事会。取消监事会后,就形成单一董事会,如果不对董事会进行改革,那么中国公司治理模式就比较接近美国模式。鉴于两国国情的巨大差异和美国公司治理同样存在缺陷,中国不能照搬美国模式,应同时对董事会制度进行相应改革。中国要找到适合自己的治理模式,最关键的就是要建立适合自己的董事会。笔者对董事会的改革思路是:在董事会内部分设内外部两个部分,即董事会内包括内部董事会和外部董事会。内部董事会成员由公司内部高层人员担任,一般多由经理人员担任。外部董事会成员由独立董事和利益相关者担任,独立董事应占半数以上,外部董事会中的利益相关者包括中小股东、债权人、主要客户以及公司员工等。内部董事会负责公司重大事项的经营管理工作,负责制定公司重大战略。之所以内部董事会成员应由经理人员担任,是因为这样有助于董事与经理之间的沟通,提高董事会的工作效率,也有利于提高经理人员积极性。外部董事会负责监督工作,同时也具有投票表决权,这是与监事会最根本的不同之处。战略的制定首先由内部董事会完成,在初步制定后应征求外部董事会意见,并结合外部董事会意见,由内部董事会对战略进行修改。在进行决策时,外部董事会与内部董事会拥有同样的表决权,需半数以上才能通过。董事会下设委员会由外部董事会人员担任。内部董事会工作范围比较有限,主要集中于经营管理方面,其他事物由外部董事会完成,所以内部董事会规模应小于外部董事会规模。内、外部董事会的主席分别由一名副董事长兼任,分别负责本部分工作以及相互配合工作。两个董事会不是并列的关系,而是董事会内的融合关系。这样改组董事会,既提高了董事会效率,充分激发了各利益方的工作积极性,又增加了董事会内部的相互制衡作用,有效弥补了中国外部治理薄弱的缺陷。

(二)中国公司新治理模式具体形式与特征 (图 1)

图1 中国公司新治理模式具体形式

结合图1和前面的论述可以总结出,新建立的公司治理模式具有三大特征:

1、取消了监事会制度。在公司治理结构中,去除了监事会。通过增强独立董事制度,替代原来监事会的作用。

2、特殊的一元制公司治理模式。主要特殊之处在于董事会,将董事会内部划分为内部董事会和外部董事会两个部分。

3、董事成员来源与选择多元化。董事既有公司经理人员、普通员工,又有外部利益相关者,充分激发各方面人员的积极性。董事任用除了股东大会决定外,一部分董事还可由利益相关部门委任。

(三)中国公司新治理模式优势剖析

1、股权结构更加合理。通过引入合格的战略投资者、发展法人交叉持股、有限度的允许银行持股,可以有效避免一股独大、大股东一人控制,分散了股权,提高了持股的稳定性,增强了公司内部治理。通过鼓励经理人员、工会代表以及其他利益相关者持有公司股份,实现持股人多元化,不仅可以提高内部人员工作积极性,而且可以充分利用利益相关者增强公司外部治理。在中国外部市场发育很不成熟的情况下,使用证券市场、商品市场制约公司行为有时会效果不好,寻求外部利益相关者力量对公司进行制衡就显得非常必要。

2、公司治理结构更加精简。取消了监事会,简化了公司治理结构。这样做,不仅降低了公司的成本,减少了监事会运营成本和监事薪金等支出,更为重要的是,提高了公司治理效率。监事会与独立董事在工作上的重叠,不仅影响两者的工作效率,而且使两者在工作范围和责任承担方面的划分出现困难。利用独立董事完全代替监事,承担起监督任务,并明确监督责任,可以有效化解上述问题,从而改善了公司治理结构。

3、董事会功能更为强大,董事来源更为合理。在董事会内划分出内部董事会、外部董事会两个部分,内部董事会主要负责经营管理、战略制定方面的工作,外部董事会主要负责监督制衡、战略建议方面的工作。经理人员是内部董事会的成员,独立董事和利益相关者是外部董事会的成员。这样改组董事会不仅保留了原来董事会的全部职能,还包括了监事会的职能,使董事会功能变得更为强大。经理人员担任董事,可以提高工作积极性和沟通便利性,从而提高经营管理效率。中小股东、工会代表、债权人、政府代表等利益相关者担任董事,在董事会内部形成强大制衡,可以有效约束公司内部人员的行为。董事人选除了由股东会决定外,还应由利益相关组织委派人员担任董事,独立董事的选聘更应由社会政府或权威组织统一进行考核选拔,这样的董事来源会更为合理。

[1]陈芳.各国公司治理模式的比较与借鉴[J].现代商业,2009.

[2]陈希颖.关于中国公司治理模式问题的思考[J].中国商界,2009.