我国税收水平变动的经济因素VAR分析

2010-06-01周勇

周 勇

[摘要]影响我国税收水平的经济因素主要有经济发展水平、财政支出规模和对外开放程度等。通过构建税收水平、农业水平、财政支出水平以及进出口水平四变量的VAR模型,分析税收水平与其决定因素间的动态关系,可以得出如下结论:我国税收水平受财政支出水平的影响较大;我国税收制度本身的完善对税收水平的影响是显著的;随着我国城市化进程的不断加快和经济发展水平的提高,农业产值占GDP的比重不断下滑。

[关键词]税收水平;经济发展水平;财政支出水平;进出口水平;VAR;方差分解

[中图分类号]FS10.42[文献标识码]A[文章编号]1004-9339(2010)03-0095-08

一、问题的提出

税收水平为税收总量占经济总量的比重,在现有文献中也被称之为税收比重、宏观税负、税收负担水平抑或宏观税收负担水平。它是政府与经济活动主体之间经济利益关系的集中体现,既关系到政府能否有效执行其职能,也关系到经济活动主体能否有效开展生产经营活动。国内外学者就税收水平问题展开了深入而又系统的研究,对税收水平的决定因素的研究无论是在理论研究方面还是在经验研究上都取得长足的进步。在市场经济条件下,决定税收水平的因素主要有两个:一是生产力发展水平;二是政府承担的政治、经济和社会职责范围大小及其变化。一般而言,纳税人的纳税能力决定了宏观税收负担水平的最高限度,而国家财政对税收收入量的需求又决定了宏观税收负担水平的最低限度。

1.理论上,国内学者认为决定税收水平的因素主要有四个方面:政治因素、经济因素、财政因素和税收因素。

(I)政治因素。国际社会历来存在两种国家观,不同国家观确立了各自的政府经济职能范围,而政府为实现其职能对社会剩余产品的需求量也就不同,反映在税收方面就是宏观税收水平的不同。因此,决定税收水平的政治因素主要体现在国家观以及由此所决定的政府职能范围。

(2)经济因素。影响税收水平的经济因素包括生产力发展水平、经济发展水平和人均收入水平等。“从生产力发展水平这一因素看,宏观税负水平的高低与生产力发展水平正相关。一个国家的生产力发展水平愈高,社会产品就愈丰富,人均的水平就愈高,税基就愈宽广,整个社会对税收的承受能力就强。因此生产力发展水平较高的经济发达国家的宏观税负要高于生产力发展水平相对较低的发展中国家”。笔者认为,人均收入水平对税收水平的决定作用应该是一种综合的决定作用,既包括直接的决定作用,也包括间接的决定作用。其中,直接决定作用表现为“在人均收入水平比较低的情况下,经济活动主体的大部分收入只能用于满足吃穿住行等基本生活需要,无法承受较重的税收负担,税收占的比重只能处于较低的水平;在人均收入比较高的情况下,经济活动主体的收入在满足基本生活需要后还有较多的剩余,这部分剩余既可以用于满足经济活动主体的发展需要,也可以税收形式缴纳给政府,增加政府的收入,税收占的比重也因此而相应较高”。间接决定作用则表现为“随着人均收入水平的提高,经济结构的进化,政府职能的范围与规模会相应扩大,所需要的支出会相应增加,税收占的比重要适当提高”。李文认为“经济性因素是影响宏观税收负担水平的根本性因素”。一方面,经济决定税收,经济发展水平越高,税源越充足,对税收的承受能力也就越强;另一方面,经济发展水平越高,人们对公共品需求的范围和水平也就越高,政府为了提供公共品所要筹集的资金也就越多,税收作为政府收入的最主要形式,其规模相应地也就越大,因而税收负担水平也就越高。由此可见,从长期来看税收负担水平与经济发展水平应该是高度正相关的。

(3)财政因素。许善达认为,在政府实现其职能所需的社会剩余产品总量不变的前提下,财政收入渠道越多,宏观税收负担率就越低;财政收入渠道越少,宏观税收负担率也就越高。安体富、岳树民从非税收入角度分析了财政因素对宏观税收负担水平的影响:一定时期内可供分配使用的是一个定量,在满足政府一定支出需要的情况下,如果通过非税形式取得的收入规模大,那么税收收入规模必然减小。在较高的财政支出效率下,同样的资金规模可以满足更多的支出需要,税收负担就相应下降。就我国宏观税负的变化来说,政策性因素的影响是一个主要原因。同时,我国当前的收费对象本身就是税基的组成部分,收费过多侵蚀了税基,形成所谓的“费挤税”,从而使我国的税收收入占的比重下降。

(4)税收因素。税收政策的变化、税收制度的变化、征管水平的高低都可能使税基的宽窄发生相应变化,进而使宏观税收负担发生变化。张伦俊在假定理论税负既定的情况下认为:征管水平高,就会有较高的宏观税负;征管水平低,宏观税负也随之下降。

2.从经验研究的角度看,国内外学者缘于影响税收水平的一些因素,例如政府职能、国家观念及征管技术等通常无法量化,一般选用人均收入水平、相关产业比重及外债规模等指标进行实证研究。

(1)人均收入水平。马斯格雷夫将人均收入作为解释变量,宏观税负作为被解释变量,通过线性回归得出结论:人均收入低于300美元的国家,两者呈正相关关系但不显著;人均收入在低于600美元的国家,两者呈现显著的正相关关系;在人均收入高于600美元的情况下,两者呈现拟合系数极低的负相关关系。总体趋势为税收水平随人均收入水平的变化而变化,人均收入水平越低,税收水平就越低;人均收入水平越高,则税收水平就相对较高。但税收水平对人均收入水平的这种反映并不是一种连续的趋势,在不同的收入档次,税收水平的变化不同。低收入国家两者之间的关系呈现一种不明显的相关性,而高收入国家则呈现一定程度上的负相关关系。

(2)经济结构。马斯格雷夫认为进口份额不是决定税收水平的重要因素,在其收集的46个国家样本资料中显示“宏观税负与农业占的比重呈现高度显著负相关”。张德志认为,经济结构改变是宏观税负水平提高最主要的因素。

(3)外债规模。许善达利用外债占的比重与宏观税负进行回归分析时,发现两者呈现并不显著的正相关关系,并认为主要是受外债自身的特点所决定。

从以上的文献资料中可以看出,理论上税收水平变化的决定因素主要有政治因素、经济因素、财政因素和税收因素。但因为理论分析中涉及到的所有决定因素无法全部通过指标或现有统计数据进行反应,所以在经验分析中,分析影响税收水平的因素主要是采用GDP、财政支出规模、农业总产值及进出口规模等宏观指标;另外,检验方法相对比较简单,实证分析结论是否具有较强说服力还有待论证,尤其研究农业水平、财政支出水平以及进出口水平对税收水平的动态影响的文献基本上是缺失的。笔者借鉴现有研究成果及研究思路,通过构建非限制性向量自回归模型VAR来考察税收水平与其决定因素之间的动态关系,并进一步研究税收水平的各个决定因素对税收水平的影响程度和对税收水平变动所作的贡献大小。

二、数据来源与VAR模型的设定

1.数据来源和处理

为了增加实证检验的可信度和处于数据选取连续性和权威性考虑,变量税收收入、GDP、财政支出、进

出口总额和农业总产值数据均来自《新中国五十五年统计资料汇编》以及1999~2008年各年《中国统计年鉴》。出于研究需要,对所收集的原始数据做如下处理:税收水平TR=当期税收收入/当期GDP,财政支出水平FE=当期财政支出/当期GDP,农业水平AG=当期农业总产值/当期GDP,进出口水平AE=当期进出口总值/当期GDP。本文的研究对象也相应地变为时间序列TR、FE、AG和AE。

2.单位根检验

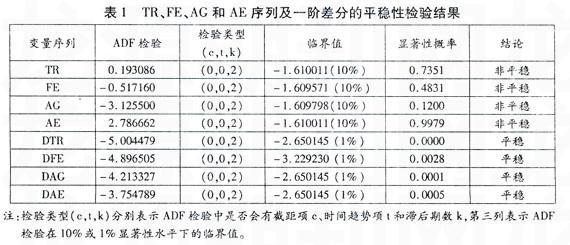

单位根检验的根本目的在于检验时间序列的平稳性。通常情况下,单位根检验的方法通过计量经济学软件如Eviews6.0做相关数列的散点图或进行ADF(Augmented Dickey-Fuller Test)检验来实现。前者可以在计量统计软件里直接观察到,而ADF检验需要相关的假设检验过程。其原假设H0:存在一个单位根;备择假设H1:不存在单位根,即序列为平稳序列。从本文所采用的相关统计数据的散点图中可以明确看出,四个变量的时间序列都具有明显的非平稳性特征,因此,需要用ADF检验进一步验证这一结论。

表1的结果表明,变量序列TR、FE、AG、AE和在10%的显著性水平下均接受原假设H0,即各时间序列均存在一个单位根,属于非平稳序列。但上述变量序列的一阶差分DTR、DFE、DAG、DAE在1%的显著性水平均拒绝原假设H0,接受备择假设H1,具有平稳性特征,说明时间序列TR、FE、AG和AE均属于一阶单整序列。

3.协整检验

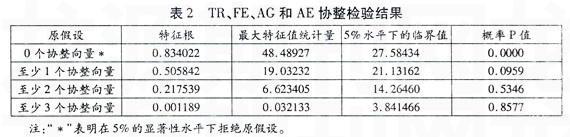

通过单位根检验,可以明确的是TR、FE、AG和AE均属于一阶单整序列,根据协整理念,这四个时间序列尽管各序列本身呈现非平稳性特征,但序列之间的线性组合可能有不随时间变化的性质或具有平稳性特征,即长期稳定的均衡关系。由于EG两步法主要是针对单方程协整检验而言的,所以对类似于VAR模型的多方程协整检验来说,一般采用Johanson协整检验。最大特征值检验和特征根迹检验(trace检验)是Johanson检验的两个具体检验方法。本文使用最大特征值检验,并利用软件Eviews6.0来实现具体的检验过程。

表2的检验结果表明:在5%的显著性水平下检验结果明确拒绝了“0个协整向量”的原假设。根据概率P值的大小,可以证实本文所设计的模型具有一个协整向量。同时,这也说明TR、FE、AG和AE四者之间存在着协整关系,即四个单独的变量序列TR、FE、AG和AE各自是一个非平稳性序列,但序列间的线性组合却是一个稳定的,存在着长期稳定的均衡关系。这个结果为本文建立向量误差修正模型奠定了理论前提。

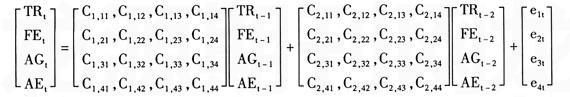

4.非限制性向量自回归模型(Unrestricted-VAR)的设定及其参数估计

VAR模型把系统中每一个内生变量视为系统中所有内生变量的滞后值的函数来构造模型,从而将单变量自回归模型扩展至多元时间序列变量组成的向量自回归模型。本文利用AIC信息准则将VAR模型的滞后阶数确定为2,将序列TR、FE、AG和AE的非限制性VAR的模型形式设为:

方程右边的变量为内生变量TR、FE、AG和AE的滞后值,所以不存在同期相关问题,利用OLS估计的模型实质上是有效的模型。出于研究的目的,本文仅写出有关税收水平TR的估计结果:

TR=-0.06+0.56TR(-1)-0.04TR(-2)+0.67FE(-1)-0.41FE(-2)-0.35AG(-1)+0.55AG(-2)+0.11AE(-1)+0.02AE(-2)

TR的估计结果解释了TR与TR(-1)、TR(-2)、FE(-1)、FE(-2)、AG(-1)、AG(-2)、AE(-1)、AE(-2)之间的相关关系。变量系数表示变量之间的相对变化关系。其中,C1.11=0.56,表示在其他因素不变的情况下,滞后1期的税收水平每提高一个单位,则当前税收水平增加0.56个单位;C2.11=-0.04,表示在其他因素不变的条件下,滞后2期的税收水平每提高一个单位,则当期税收水平会下降0.04个单位;财政支出水平FE滞后1期的系数C1.12=0.67,表示在其他因素不变的情况下,FE(-1)每提高一个单位,则当期税收水平会提高0.67个单位。以此类推,财政支出水平滞后2期的系数-0.41表示在其他因素不变的情况下,滞后2期的财政支出水平每提高一个单位,则使当期税收水平下降0.41个单位;农业水平滞后1期值AG(-1)的系数为-0.35,表示在其他因素不变的条件下,AG(-1)每提高一个单位,则使当期税收水平下降0.35个单位;农业水平滞后2期值AG(-2)的系数0.55表示在其他因素不变的情况下,AG(-2)的农业水平每提高一个单位,会使当期的税收水平提高0.55个单位;进出口水平滞后1期值AE(-1)的系数为0.11,表示在其他因素不变时,AE(-1)每提高一个单位,会使当期的税收水平提高0.11个百分点;AE(-2)的系数为0.02,表示在其他因素不变时,AE(-2)每提高一个单位,会使当期税收水平提高0.02个单位。

同时,为了检验已构造的VAR模型的稳定性,我们可以对AR特征多项式根进行检验,并使用计量经济学软件如Eviews6.0软件计算出根模倒数的大小。如果被估计的VAR模型所有根模的倒数均小于1,即位于单位圆内,则模型是稳定的;反之模型不稳定。从单位根的图形中可以看出,本文所建立的VAR模型是稳定的。

5.向量误差修正模型(VEC)

以上协整检验表明,向量TR、FE、AG和AE之间被证实存在协整关系,根据向量误差修正模型VEC的建模理念,可以构造VEC模型。本文将TR作为因变量,将FE、AG和AE作为自变量,利用Eviews6.0估计的协整方程为:ECM-1=TR(-1)-0.99-3.68*FE(-1)+5.10*AG(-1)+1.13*AE(-1)

同时也可以得到标准的VAR模型的向量误差修正模型VAC。出于研究需要,这里从标准的VAC模型中分离出TR一阶差分DTR的误差修正模型:

DTR=-0.02ECM-1-0.06DTR(-1)-0.14DTR(-2)+0.25DFE(-1)+0.23DFE(-2)+0.18DAG(-1)+0.20DAG(-2)+0.003DAE(-1)-0.04DAE(-2)+0.008

误差修正项系数-O.02在5%的显著性水平下通过检验,说明当TR(-1)、FE(-1)、AG(-1)和AE(-1)发生波动使TR偏离长期均衡时,系统将以2%的速度将其重新调整到均衡状态中,调整力度相对较大。

6.格兰杰因果关系检验

VAR模型的另一个重要应用是利用格兰杰因果关系检验分析时间序列之间的因果关系。格兰杰因

果关系实质上是检验一个变量的滞后变量是否引入到其他变量方程中,一个变量如果受到其他变量的滞后影响,则称它们具有格兰杰因果关系。利用本文所使用的数据TR、FE、AG和AE,基于VAR模型检验税收水平、财政支出水平、农业水平以及进出口水平是否有显著的格兰杰因果关系,其结果如表3所示。

从表3我们可以看出:财政支出水平FE是引起税收水平TR变化的Granger原因(P=0.0456),同时,税收水平TR也是引起财政支出水平FE变化的Granger原因(P=0.0347)。从理论上讲,这个结果与Vamvoukas(1997)提出的财政同步学说(财政收支相互依赖、相互影响)是相吻合的。从实践上讲,这一结论与我国改革开放以后,尤其是1994年实行分税制财政体制以后我国的财政收支状况基本一致。随着我国经济社会的快速发展,居民对政府提供的公共产品数量和质量要求越来越高,政府为承担公共产品供给责任所需要筹集的财政收入(或税收收入)也将越来越多,在经济总量既定的前提下,必然导致税收水平TR发生变化。因此,财政支出水平TR是引起税收水平变化的Granger原因。与此同时,我国经济的快速发展也为我国政府提供了更多的“税收把柄”和更加充足的税源,从而为财政支出变化提供了充沛的财力基础。所以,税收水平TR也是引起财政支出水平FE变化的Granger原因。

另外,在税收水平TR方程中,“AG不能Granger引起TR”与“AE不能Granger引起TR”的P值分别为0.2396和O.2590,这说明农业水平和进出口水平不是引起税收水平变化的格兰杰原因,该结论也是符合当代经济社会发展实际的。农业水平越高意味着一国的工业化水平越低,经济发展的质量越低下,可供政府征税的“税收把柄”越少,税收水平自然相当低;反之,农业水平越低,说明该国的工业化水平越高,社会生产的剩余产品规模就越大,“税收把柄”也就越多,税收水平就相对较高。由于农业是国民经济的基础,在一国经济体系中占有举足轻重的地位,短期内很难改变,而影响税收水平的因素比较多,波动相对频繁,所以AG不能Granger引起TR是和实际情况相符的。AE不能Granger引起TR则主要是由于在如今日益开放的年代,税收不再是一国调控进出口规模最主要的手段,而只是一个通用的政策而已,并且使用税收调节还必须考虑到他国反应,否则会使税收干预经济的负面效应以及由此引起的效率损失更加明显。当然我们也不能因为进出口水平与税收水平之间不存在显著的格兰杰因果关系检验而忽略了前者对后者的影响,毕竟将滞后期适当延长,它们之间的Granger因果关系可能就会得到改变,这一点在之后的脉冲响应函数和方差分解中将得到求证。

三、脉冲响应函数

由于VAR模型是一种非理论性的模型,即它无需对变量作任何先验性约束,因此,在建VAR模型时,往往不分析一个变量的变化对另一个变量的影响如何,而是分析一个误差项发生变化,或者说模型受到某种冲击时对系统的动态影响,这种分析方法称为脉冲响应函数方法(简称IRF)。根据IRF方法原理。我们通过使用Eviews6.0软件分别给予TR以及三个决定TR的因素FE、AG和AE一个单位的正冲击,从而得到关于TR的脉冲响应函数图(图2至图5)。在此系列图示中,横轴表示冲击作用的滞后阶数(单位:年度);纵轴表示税收水平的变化率;实线表示脉冲影响函数,代表税收水平对自身冲击及其相关决定因素冲击的反应;虚线表示正负两倍标准差偏离带。

从图2中可以看出,当在本期给税收水平自身一个单位正冲击后,税收水平在前6期持续下滑.在第7期时达到最低,此时的C1.2=0.003435(其中“1”表示第1个变量、“7”表示滞后阶数);从第8期开始稳定增长。这说明税收水平自身的一个正冲击能在长时间里使税收水平保持一个稳定的增长态势。

从图3中可以看出,当在本期给财政支出水平FE一个正冲击后,税收水平增长率的相对变化幅度比较大,最高时出现在第2期,此时的响应C2.2=0.007979。但从第2期开始,这种响应开始下降,在有些滞后期,例如第6期、第7期的响应甚至为负(C2.66=-0.000328,C2.7=-0.000229)。从第8期开始才恢复稳定增长态势。到第20期时达到至第5期以来的最大值,此时的响应C2.20=0.002083。

从图4中可以看出:在给本期农业水平一个正冲击后,税收水平的增长率在长期范围内将呈现一种负增长的态势,而就这种负增长本身的态势而言是相对稳定的,并未出现较大波动。在前3期里,农业水平AG受到的正冲击使得税收水平TR的降幅有进一步扩大的趋势(C3.1=-0.003419,C3.3=-0.006142),之后从4期开始这种下降的趋势才得以缓解,并始终保持在-0.004左右。从图5中可以看出,在给本期进出口水平一个正冲击后,税收水平的增长率有一个缓慢上升的过程,在第4期达到最大,此时的响应为C4.4=0.026618,之后保持平稳增长态势。

综合图2到图5可以看出,分别给与税收水平自身、财政支出水平、农业水平以及进出口水平一个正冲击后。税收水平对税收水平自身以及决定税收水平的三个因素的响应是不一样的。撇开税收水平自身的冲击外,从税收水平对其三个决定性因素响应的最大值来看,对进出口水平的响应最为明显,其次是财政支出水平,最后是农业水平。三者的数量比较关系为:C4.4(0.026618)>C2.2(0.007979)>C3.7(-0.002593)。税收水平对进出口冲击的响应高出其他两个决定因素,可能的原因是进出口规模的增加或进出口水平的提高使得进出口“税收把柄”扩大,但这种扩大的过程是缓慢、不显著的。

四、方差分解

脉冲响应函数模型描述的是VAR模型中的一个内生变量的冲击给其他内生变量所带来的影响,而方差分解(Variance decomposition)则是通过每一个结构冲击对内生变量变化(通常用方差来表示)的贡献度,即在分析了每个税收决定因素的一个正冲击给税收收入的增长率带来的影响之后,可以继续用方差分析的原理进一步分析税收收入决定因素的结构冲击对税收收入增长率的贡献程度,以此来实现对税收收入决定因素的动态分析。通过Eviews6.0软件,我们可以实现模型的方差分析。采用高铁梅使用的相对方差贡献率(RVC)来表示贡献率。具体的公式表示为:

RVCi→i(s)为相对方差贡献率,指根据第i个变量基于冲击的方差对变量y;的方差的相对贡献度来观测第j个变量对第i个变量的影响,Cij表示由yi的脉冲引起的y.的响应函数,s表示滞后阶数。如果

RVCi→i(s)大时,意味着第j个变量对第i个变量的影响大;相反地,RVCi→i(s)较小时,可以认为第j个变量对第i个变量的影响小。图6到图9为税收水平自身及其决定因素对税收水平的方差分解图,即各自的贡献率情况。在此系列图示中,横轴表示滞后阶数(单位:年),纵轴表示税收水平及各决定因素对税收的贡献度(单位:百分数)。

从图6中可以看出,考虑税收水平自身对税收水平的影响,在滞后1期时,税收水平对自身的贡献率达到100%(RVC1→1(1)=100.0000),之后呈现持续下降的趋势,在滞后期达到20时,RVC1→1(20)=46.30946,使贡献率降至最低。这种结果的原因还在于,税收水平自身的变化,如税收征管效率提高、税收努力水平提高、税收法律的完善都可能使税收收入在不侵蚀税基的前提下得到增加,从而使税收水平也得到相应提高。张德志通过数据分析说明了征管因素与税收水平之间的关系,“1995~2003年,因加强征管而提高的税收水平为1.06%,约占整体影响的41%”。由此可以看出,税收水平自身对税收水平的贡献率能够保持在45%以上是符合我国税收收入变化实际的。

从图7中可以看出,财政支出水平对税收水平的贡献率在前12期有一个持续上升的趋势,并在第12期时达到最大,此时的RVC2→1(12)=16.06456,之后的贡献率处于一个稳定增长状态。格兰杰因果关系检验证实,财政支出水平是引起税收水平变化的Granger原因。所以,财政支出水平的变化必然会导致税收水平也发生相应的变化。但总的来看,这种变化正如图7所示,是一种稳定的增长态势。

农业水平涉及到一国产业结构的优化问题,从图4的脉冲响应函数图中就可以看出,农业水平的提高对税收水平的提高始终处于一个负效应状态。图8中所体现的农业水平对税收水平的贡献率更是证明了这一点。从滞后1期开始直到滞后20期,农业水平对税收水平的贡献率基本上维持在3%左右的水平且有持续增加的趋势,超过4%的时期分别是第16~20期(RVC3→(16)=4.322589,RVC3→1(20)=5.846197)。

从图9中可以看出,进出口对税收水平的贡献率从滞后1期开始自始至终均保持着上升的态势,在第20期时达到最大,此时的贡献率达到34.69704%(RVC4→1(20)=34.69704)。这主要是进出口规模的增加使得“税收把柄”逐渐扩大造成的。

综合图6至图9可以看出,撇开税收水平自身的贡献率,进出口水平对税收水平的贡献率最高达到34.70%,其次是财政支出水平达到16.06%,最低的是农业水平为5.85%。但若考虑到税收水平自身的影响因素,则其贡献率(最低贡献率)将超过进出口水平的贡献率达11.59%。这从经验分析的角度证实了我国现阶段税收收入超常规增长的根本原因在于影响税收水平的自身因素,例如税法的完善、税收征管效率的提高、税收成本的降低。

五、结束语

通过构建税收水平、财政支出水平、农业水平和进出口水平的模型,笔者分析了税收水平与其决定因素间的动态关系,具体结论最终如下:

1.我国的税收水平受财政支出水平的影响较大。在完善的市场经济国家,财政支出最终由国家税收来承担,因此,如若财政支出水平有一定程度的提高,则税收水平也将随之上升。本文所构建的模型中的向量误差修正模型一财政支出水平对税收水平短期波动的“纠正”一方差分析中,财政支出水平对税收水平的贡献率都证明了这一结论。

2.我国税收制度本身的完善对税收水平的影响是显著的。我国从1994年实施分税制改革以来,税收收入呈快速增长趋势,甚至在相当一段时间内超过同期GDP增速,其根本原因之一在于我国税收制度尤其是税收征管制度的完善。

3.随着我国城市化进程的不断加快和经济发展水平的提高,农业产值占GDP比重不断下滑。从历史和发展的视角看,这种下滑趋势是和经济社会发展实际情况相吻合的。因此,农业水平对税收水平所做出的贡献表现为负向贡献也是基本符合实际的。

4.改革开放以来,进出口总额的增加使相关的“税收把柄”有所增加,进而对增加我国税收收入总体规模、提高我国税收水平起到了长期的促进作用。

[参考文献]

[1]勒东升,陈琍.20世纪90年代宏观税负的国际比较—兼论我国的宏观税负[J].涉外税务,2003,(5):36-40.

[2]许善达.中国税收负担研究[M].北京:中国财政经济出版社,1999.

[3]安体富,岳树民.我国宏观税收负担水平的分析判断及其调整[J].经济研究,1999,(3):41-47.

[4]马国强.中国税收[M].大连:东北财经大学出版社,2008.

[5]李文,董静静.中国宏观税负影响因素的实证分析[J].山东经济,2009,(1):87-95.

[6]张伦俊.区域经济发展与税收贡献的比较分析[J],财贸经济,2006,(2):69-73.

[7]马斯格雷夫.比较财政分析[M].董勤发,译.上海:上海人民出版社,1996.

[8]张德志.我国宏观税负和税收弹性的动态分析[J].税务研究,2007,(12):23-28

[9]高铁梅.计量经济分析方法与建模[M].北京:清华大学出版社,2006.

责任编辑:上林