高盛:不死的乌贼

2010-05-30石渝

石渝

纽约《滚石》杂志将高盛称为世界经济的“一只巨大吸血乌贼,盘卷在人类脸上,将吸血漏斗伸入每一个有金钱气味的孔隙”。英国首相干脆说它“道德沦丧”。

位于纽约曼哈顿下城区的高盛(Goldman Sachs)集团大厦,与“9·11”中受袭成为废墟的世贸双子楼遥相呼应。这座43层全玻璃幕墙的银灰色豪华大厦,一度是美式金融资本主义最耀眼的灯塔;而如今,它虽屹立,却在“后金融危机”清算中,坍塌成了一堆“信誉废墟”。

高盛连遭起诉

4月16日,美国证券和交易委员会(SEC,简称“证交会”)宣布对高盛集团和高盛个别高级交易员展开法律行动,控告其民事欺诈。不到一周时间,高盛股东和投资者等受害者,纷纷拥入曼哈顿的纽约高等法院,他们或提起独立的民事诉讼,或提起威力巨大的集团诉讼,掀起了控告高盛的浪潮。

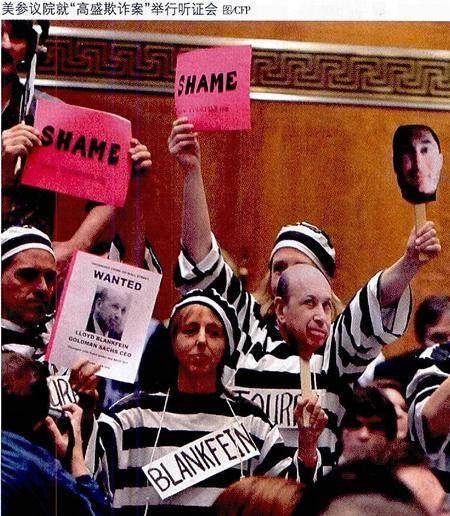

4月27日,美国国会召开听证会,传讯高盛高管。4月30日,《华尔街日报》更是传出美国联邦公诉机构正在对高盛是否涉嫌犯罪展开刑事调查的新闻。

一时间,高盛如“过街老鼠”,人人喊打。

美国证交会提起的诉讼,是把高盛视为“券商”身份为基础的民事法律行动。在允许混业经营的美国金融产业中,高盛同时拥有多重身份,如承销证券的“券商”、跟对冲基金共舞的“做市商”、携庞大资金入股市的“投资者”,以及帮人提供融资的“银行”等。

在长达22页的起诉书中,证交会称,2007年次贷危机爆发前,“保尔森对冲基金”找到高盛,有意通过高盛独创的金融衍生工具系统“Abacus2007-AC1”,发行一类“合成式债务抵押债券”(Synthetic CDO),在对CDO打包过程中,保尔森对冲基金参与了构思,亲自选择了最差的、评级过高的房地产抵押债券。为了做空这类债券,保尔森与高盛一道,特意把“信用违约掉期(CDS)也打包进CDO里,这样,只要评级降级,保尔森就可以获得投资者的悉数倒赔。

高盛隨后找到基金管理公司“ACA管理公司”,把CDO交由独立第三方管理,没有向投资者披露高盛客户保尔森参与了CDO打包这一事实。德国产业投资银行(IKB)购下了这份金融衍生产品。

出售半年不到,风暴顿起。99%的该款CDO评级遭降,投资者损失惨重,投资者损失的10亿美元,基本上回到了保尔森公司的腰包。保尔森也因“成功预测楼市泡沫破灭而获利”而声名大振。在这笔交易中,作为居间承销的高盛,获得了1500万美元的“中介费”。

这桩令人恐怖的“买卖”,令IKB损失近2亿美元,濒于破产,德国政府不得不出手救援。而ACA管理公司也损失了9亿美元,无奈宣布破产,其债务被担保公司荷兰银行(ABN-Amro)承受。

高盛之错,错在有意向投资者隐瞒重大事实,如果保尔森明确以做空CDO为目的来寻找买家,那肯定不会有任何投资者购买他的金融衍生工具。

对此,华尔街观察家朱伟一这样描述:“高盛开盘设赌并无过错——资本市场就是赌场,但高盛允许对赌的一方私下做了手脚,这就坏了赌场的规矩。”负责“Abacus2007-AC1”工具的高盛副总裁法布里·图尔(Fabrice Tourre)也被美国证交委列为共同被告。

在证交会提起民事诉讼的数月之前,证交会给高盛发过“韦尔斯通知”,示意其可能面临证交会的起诉。按规定,一旦进入“韦尔斯程序”,之后所有可能的诉讼行动,将不会再与对方通气。

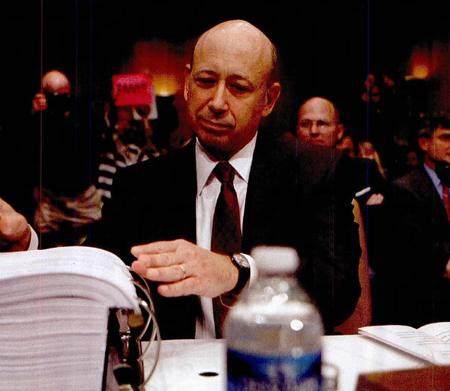

4月16日突然传出被诉,令高盛大感意外。股神沃伦·巴菲特在5月1日其公司股东大会演讲中称,高盛今日被证交会找麻烦,完全是“公关失败”。巴菲特在高盛有50亿美元的巨额投资,一直对高盛的首席执行官(CEO)劳埃德·贝兰克梵(Lloyd Blankfein)的“聪慧”赞不绝口。

证交会的司法行动,让之前“结案”的一桩旧案再次暴露在地区检察官的眼前。这桩“问题交易案”被称为“Timberwolf”交易案,检察官怀疑贝尔斯登对冲基金经理与高盛合谋,欺诈投资者。

在4月27日的国会听证会上,此“问题交易”与“保尔森案”一道,被指为高盛大量存在的市场欺诈的个例。英国和德国的金融监管机构也表示将开展对高盛的相关调查。

高盛“劣迹”斑斑

成立于1869年的高盛集团,是华尔街最知名的投资银行,因在上世纪70年代“恶意收购”时代屡屡扮演“白马骑士”的战略投资者角色,而大受欢迎,并因此实力大增,跻身为金融巨头之一。金融危机后,它甩开竞争对手摩根士丹利,实现了“一超独霸”的无敌地位。

高盛被称为“美国之盛”,原因在于高盛名为一个金融公司,实为美国政府发动金融战争的得力干将。

希腊债务危机发展到今天之地步,是2001年高盛做的“局”使然。当年希腊急于加入欧元区,为了掩饰超过3%GDP的预算赤字,听信高盛的“外汇掉期交易”,借入美元,把欧元债务包装成远期债务。希腊已经成为美元压榨欧元的金融战场前沿,而货币战争无关乎华尔街策动的金融危机,它只重视结果。从目前的结果看,在美元压迫下,欧元贬值到了2004年的水平,资产回流于强势货币控制人手中。

经济学家郎咸平研究发现,越南金融危机爆发前夕,高盛等国际投行还在呼吁大家买入越南的股票,并制造了越南概念“亚股新宠”,但从2008年4月开始,越南的股市、楼市大跌,其后越南的通胀率还高达25%。以高盛为首的金融资本就是这场金融海啸真正的背后操纵人。

纽约《滚石》杂志将高盛称为世界经济的“一只巨大吸血乌贼,盘卷在人类脸上,将吸血漏斗伸入每一个有金钱气味的孔隙”。高盛在全球兜售有毒金融衍生产品,俄罗斯、阿根廷等国曾深受其害。世界深陷金融危机之际,唯独高盛在大发灾难财,仅2009年就创下134亿美元的历史盈利纪录。

美国参议院常设调查小组委员会主席卡尔·莱文说:“像高盛这样的投资银行为了一己之私推销一些有风险的复杂的金融衍生品,是导致这场危机的因素之一。它们将有害的抵押贷款放入复杂的金融工具,在信用评级机构将这些工具评定为AAA级后将其卖给投资者,在整个金融体系中放大并扩散了风险。同时它们又往往把赌注押在自己所出售的金融工具的对立面上,在损害客户利益的情况下牟利。”

英国首相干脆说高盛“道德沦丧”。

丑闻推动“金改”

华尔街观察家认为,美国证交会在4月16日决定采取的行动,真正目的或是帮美国政府在推行金融监管改革法时减少阻力。

奥巴马在4月20日的演讲中,要求国会迅速行动,通过金融监管改革法案。奥巴马还宣称,如果法案不包含对金融衍生品监管的内容,他将行使否决权。

2005年,以高盛为首的华尔街五大投行,集体游说美国政府,要求放松对金融衍生品的监管。游说成功了,祸根也产生了。

前总统克林顿说,他在任时的两位财长鲁宾及萨默斯,一直太过轻视衍生工具的破坏力,最终误导他作出无须过分严格监管的决定。

英国《金融时报》分析说,证交会不愿意先进行和解磋商,然后再把相关指控公诸于众,尽管这才是正常流程,尤其是对于众人瞩目的案件。而且,选择在此时公布这一消息,更多是与政治(而非监管)有关。一场围绕危机后金融监管改革的激烈斗争正在华盛顿展开,在这种形势下,高盛人士认为,奥巴马政府需要向反对新监管制度的阵营展示一件重大战利品。

华尔街投行的“能量”,主要产生于其混业经营的优势,使其在竞争中往往能领先于商业银行。金融泡沫的产生,就是投资银行搅出来的。英国《金融时报》专栏作者约翰·加普说,查尔斯·埃利斯(CharlesEllis)所著的《合伙制:高盛是怎样炼成的》一书中指出了高盛的担心,如果高盛坚持其分离代理业务和自营业务的传统做法——将客户咨询和资产管理业务与利用自有资本的冒险隔离——就会被商业银行超越。埃利斯接着写道:“高盛不同的复杂业务之间肯定会有大量冲突。”

动美国易,撼高盛难

针对证交会的民事诉讼,高盛表示“并不感到意外”,准备“对于任何信息方面的要求都将全力配合”。

4月27日的国会听证会,观察者认为高盛打败了国会,辩论过程中,国会议员完全处于守势。

高盛指责参议院常设调查小组委员会从高盛向它提供的约2000万页的文件和电子邮件记录中精心挑选了区区4封邮件来说事,完全是无中生有。这4封邮件显示,高盛高管们在美国住房抵押贷款崩溃时因做空次级抵押贷款牟取暴利而自诩。

如高盛主管唐纳德·马伦一封2007年发出的电子邮件中说,因信用评级公司已经降低了对与房贷相关的投资的评级,“听起来我们要大赚一笔了”。高盛公司首席财务总监戴维·维尼亚发给同事的一封电子邮件中称,因高盛下注房价会跌而在一天赚了5000万美元,这样的事“告诉你不做这桩买卖的人的下场”。

华尔街律师表示,这些邮件真的不能说明什么,也不会产生证交会所期待的证据效力。华尔街律师认为,证交会和国会“过度”使用这些邮件,显然表明他們并没有掌握有力的证据。

高盛的财报证明,2007年至2008年,公司在住房抵押贷款市场上亏损了超过12亿美元。在“保尔森合成CDO”案中,高盛称,尽管他们确实获得了1500万美元的佣金,但他们最终也没有完全对冲风险而损失了1亿美元。

从查尔斯·埃利斯的书中可以看出,高盛是如何“控制”了美国:布什政府的财政部长保尔森是高盛前总裁,现在的美国财长盖特纳也是从高盛出来的;为欧盟领导着危机应对事务的马里奥·德拉吉,是高盛的前副总裁;世界银行行长佐利克是高盛的常务董事;被美国政府委派监管7000亿美元不良资产救助计划的卡什卡里,也曾在高盛任职,这些人被媒体称之为“高盛帮”,即是以高盛为基础的政商轮动模式。从这个意义说,动美国易,撼高盛难。

高盛也遵循着华尔街的生存规则:“太大不能倒”。无论奥巴马政府如何想惩罚高盛,高盛一旦出了财政问题,问题还是会得到政府的协助解决。

只有股价才能在高盛内部引起震荡。4月16日证委会起诉高盛的消息传开后,股市反应强烈,但只是短期效应。4月30日再传出高盛将受刑事调查后,股市再次动荡。“劳埃德很善于争取董事会支持。”一位高盛前高管表示,“但耐心可能很快就会耗光,特别是如果再有不利情况传出的话。”

最好离高盛远点

高盛在香港设有分部,在成功进入中国内地后,先后在上海和北京设了办事处。

高盛初入内地时,一直散布中国银行坏账太多的“危险论”,终于成功低价购得中国银行股,然后上市,股价推高后,不停套现。据《环球时报》报道,一位中国经济学家称,中国国有银行2004年改制的时候,高盛相继发表报告,诋毁中国的国有银行,说“不值一点钱,坏账太高了,不值钱,你们都别要”。但结果是,高盛等以极其便宜的价格收购了中国银行上市的股权。仅某个国有商业银行的上市,高盛等华尔街公司就赚了1300亿人民币,相当于中国每人给了美国100元。

高盛的“杰作”还不止这些。高盛玩转西部矿业,套现70亿美元,把西部矿业沦为垃圾股,坑害了中国成千上万散户。高盛炒高石油,声称油价要到每桶200美元,诱使中方高位吸纳,最后石油跌入每桶40美元,中方巨亏。还有以前中航油炒金融衍生品遭受巨额损失一事,也有传是高盛做的“局”。

正如高盛对美国证交会的指控进行争辩一样,高盛所做一切,均出于“市场惯例”,各管各的事,不能以一方的获利就视为必然是另一方的损失。对于金融功课还做不到家的中国来说,与“道德沦丧”的高盛打交道,最好多留点心。如自认为自己的技术力量不能满足获利需求,那最好三思而后行。总之,现阶段最好与高盛这样的金融大鳄保持一段“尊敬”的距离。