我国个人所得税收入潜力分析

2010-05-29李一花

李一花,董,罗 强

(1.山东大学经济学院,山东 济南 250100;2.山东省地税局,山东 济南 250002;3.山东电力研究院,山东 济南 250002)

个人所得税既是政府增收期望比较高的税种,也是与社会公众利益关联度最高的一个税种,因此政府增收与居民减负之间的矛盾比较明显。那么,我国的个人所得税潜在收入能力到底有多大?个人所得税潜在收入能力的实现率有多高?准确测算我国现行税制下的个人所得税收入潜力,对于缓解征纳矛盾,构建和谐社会都具有十分重要的意义。

一、文献评述

(一)个人所得税收入潜力的测算方法

推算个人所得税收入潜力的测算方法分为宏观因素测算法和微观测算法两大类。宏观方法主要考虑宏观因素对整体税收收入形成的影响,具体又有税基税率法和税收CGE模型法两种方法。税基税率法是指标准化税基与标准化税率相乘求得标准化税收收入,标准化税基是税收对某个宏观经济总量指标经过调整后得到的,它接近于一个税种的法定税基,而标准化税率可以使用法定税率或平均税率。这种计算方法思路清晰,但个人所得税由于存在很多减免税以及很难找到对应的税基和标准化税率,致使各地的实际税率不一或相差很大。第二种方法称为税收CGE模型法[1],它以瓦尔拉斯一般均衡理论为基础,将国民经济主要指标以方程形式联系起来,用以分析宏观经济政策与外部冲击对税收能力影响的分析方法,也被理解为实证的、多部门、描绘全经济一般均衡的数学模型。税收CGE模型与传统分析模型相比,最大的特点是可计算、可模拟和可比较。但是主要变量的选择需要丰富的经验,一旦选择不当则整个结果大相径庭,并且涉及海量数据,计算量庞大。

微观方法主要是针对个人所得税的税基和税制进行微观因素的演绎和推算,具体有回归法和税目分解法等方法。回归法适用于综合所得税制。回归分为两大部分,一是对工薪税用工资收入、社保费收入等相关指标作为自变量,运用回归模型进行税收预测。二是对不含工薪税的个人所得税其它部分分成 “第一类收入”、“抵押贷款利息的扣除部分”、“初步返还”、“第三类收入”四个部分分别回归。最后把四个预测值加总即得到不含工薪税的个人所得税预测数。这种方法准确率高,但计算过程比较复杂,如果数据细节不能支持,回归的拟合优度较差。税目分解法按税目分类进行测算,适用于分类所得税制。一是对工资薪金所得采取构造居民收入分布曲线,测算该税目的标准化税率,计算个人所得税工资薪金所得税收能力;二是对个体工商户生产经营所得采用测算平均征收率的方式;三是对利息所得采用代表性年份平均利率标准来估测利息所得,进而测算税收收入[2]。这种方法较为直观,推算过程真实可信。在周全考虑个人所得税所涉因素的前提下,测算结果稳定。由于中国的个人所得税制是分类税制,因此,本文对个人所得税收入潜力的测算 (公开经济部分)主要采用改进后的这一方法。

(二)我国个人所得税收入能力的测算

崔毅 (1997)根据1994年的一项数据调查,保守估算我国1994年个人所得税应在100亿元以上,而实际入库收入为72.48亿元,其税收努力低于50%[3]。王韬、朱文娟 (1999)研究了1997年个人所得税收入应为1469.05亿元,占税收总收入的10%左右。但是实际上收入只有259.55亿元,PIT/T只有3.15%[4]。梁朋 (2001)计算出我国1995年个人所得税税收潜在收入能力为300亿元,税收努力为43.7%[5]。焦建国 (2001)从城乡居民个人储蓄的角度进行推算[6],1999年拥有我国80%储蓄存款的富人的个人所得税税收收入能力为896亿元,应征而未征的税收流失有1/2以上,约500亿元。贾绍华 (2002)对地上经济采取了税基乘以标准税率的办法,计算了地上经济的个人所得税流失,测算得2000年全体城镇居民应交所得税额1242亿元,所得税流失额732亿元[7]。罗昌财 (2003)估测2001年上海市的个人所得税税收收入能力至少应为106.7亿元,税收努力程度约为50%-60%。至于地下经济对个税收入能力的影响,如贾绍华 (2002)测算2000年我国地下经济的规模有5111.89亿元之多,个人所得税流失729.47亿元[7]。

笔者认为,对个人所得税的收入潜力测算之所以出现了较大的差距,是因为研究者所站的角度不同,主观判断起了很大作用。有的算法忽略了个人所得税的税种特点,有的算法对个人所得税的税制要素考虑不够周全。为此,本文从个人所得税的税种特点出发,将个人所得税收入潜力分为公开经济和地下经济两个部分。在公开经济的测算中,改进了现有的测算模式,按照个人所得税的税目,对个人所得税的潜在收入作出了较为细致的分项估计。对地下经济,在现金比率法的框架内,对统计数据进行了修正。最后得到了个人所得税收入潜力及其流失比例的结论。

二、地上经济的个人所得税收入潜力分析

按照我国个人所得税税制规定,将居民的收入细分为工薪收入、经营性收入和财产性收入三大类,采取改进后的分类测算法。测算步骤如下:

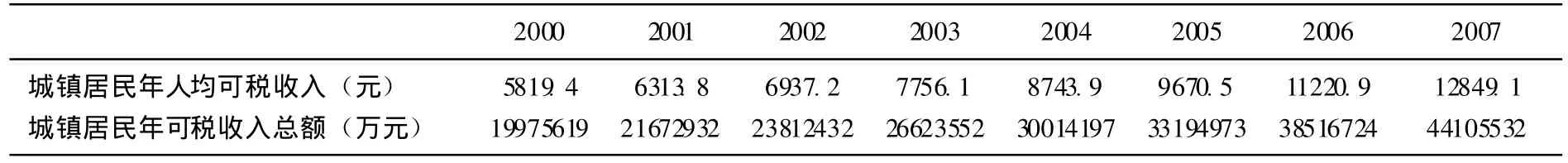

第一,以山东省居民收入典型调查为样本,计算城镇人均可税收入和可税收入总量 (城镇居民年人均可税收入是指个人的工薪性收入、经营性收入和财产性收入,不列入税基的转移支付收入不含在内。可税收入总量等于人均可税收入乘以城镇人口数。考虑到人口普查数比较准确,但是五年为一期,假设考查期2000年到2007年的人口维持基本不变,以2005年人口普查数34325909人为准)。如表1。在数据选择上之所以以山东省个人收入典型调查为样本,是因为省级数据细节明显优于全国数据,山东省居民收入总体水平和差异度可以代表全国,以此来测算潜在收入能力转化为现实收入能力的比例是适宜的,然后推算全国的个人所得税收入能力。在纳税人口上,因为占总人口70%的农村人口收入基本上处于起征点之下,所以本测算以城镇人口为纳税主体进行测算。

表1 山东省2000-2007年城镇人均收入

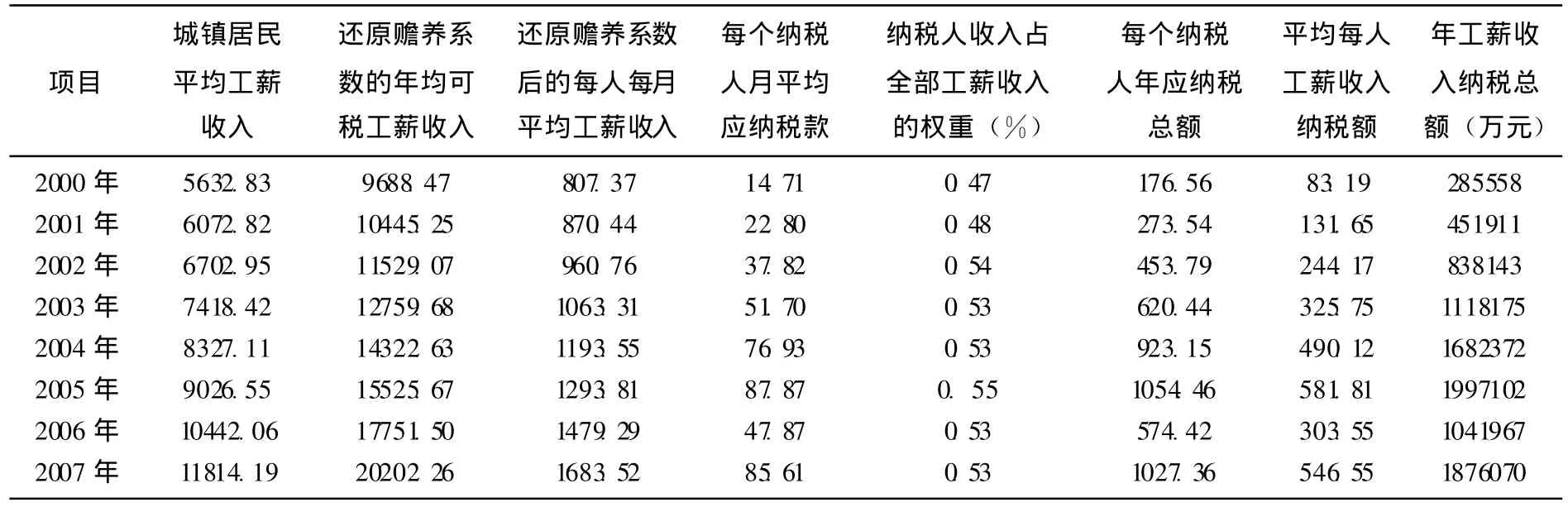

第二,计算个人应税工薪收入所形成的个人所得税收入能力,如表2。

表2 工薪所得的个人所得税收入能力测算① 测算说明:为了还原为个人实际收入,以统计年鉴上的人均工薪收入数据乘以当年赡养系数,才是取得收入的个人所实际取得的收入。平均可税收入是按照按收入等级分的工薪收入乘以当年人口赡养系数而得。还原赡养系数的年均可税工薪收入除以12个月得到还原赡养系数后的每人每月平均工薪收入。每个纳税人月平均应纳税款为按照七分法收入等级划分中符合纳税条件的纳税人在每个纳税等级的所纳个人所得税乘以权重之后的加总。纳税人收入占全部工薪收入的权重 (%)是月收入在扣除标准之上符合纳税条件的纳税人的工薪收入占全部工薪收入的权重。2006年之前扣除标准是每月880元,2006年之后是每月1600元。其中人口比例是按收入等级分的工薪收入乘以权重加总而得。

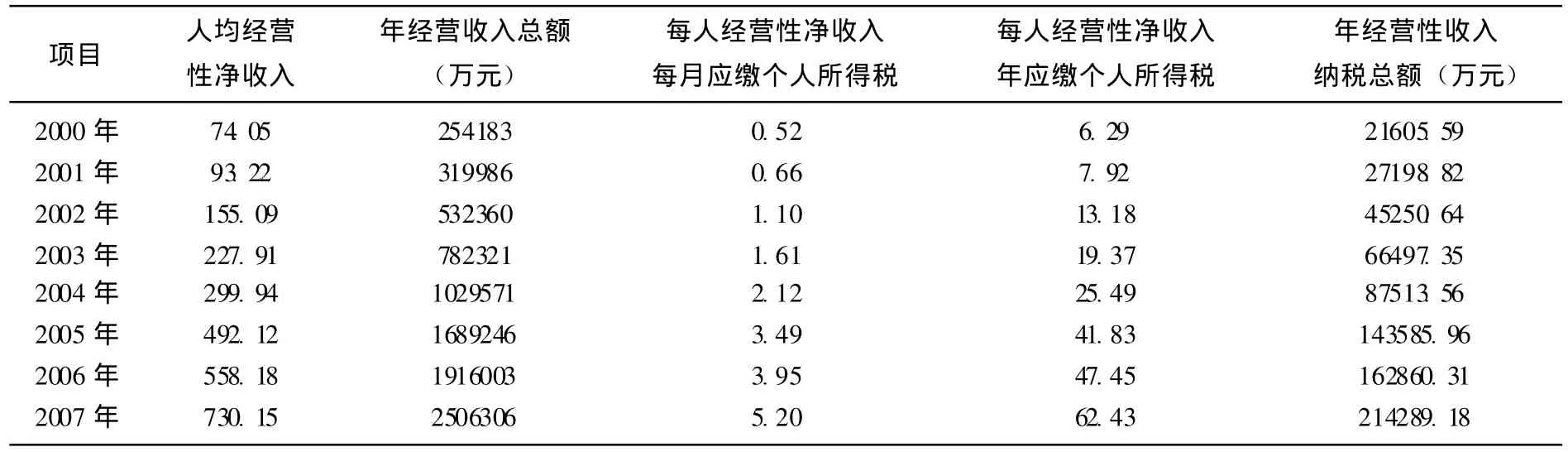

第三,计算个人经营性收入所形成的个人所得税收入能力,如表3。因为最高收入阶层的平均收入也不高于第一级距0-5000元,所以所对应的税率均为5%。显然,由于现有数据水平是平均之后的收入水平,造成测算结果偏小,但不影响整体趋势。

表3 经营性收入的个人所得税收入能力测算

第四,计算财产性收入的个人所得税收入能力,如表4。与经营性收入类似,收入由于被平均了,造成测算税基对应的税率小于实际税基对应的税率。但是由于没有费用扣除的资料,可能造成测算结果略大,但不影响整体趋势。

表4 财产性收入的个人所得税收入能力测算

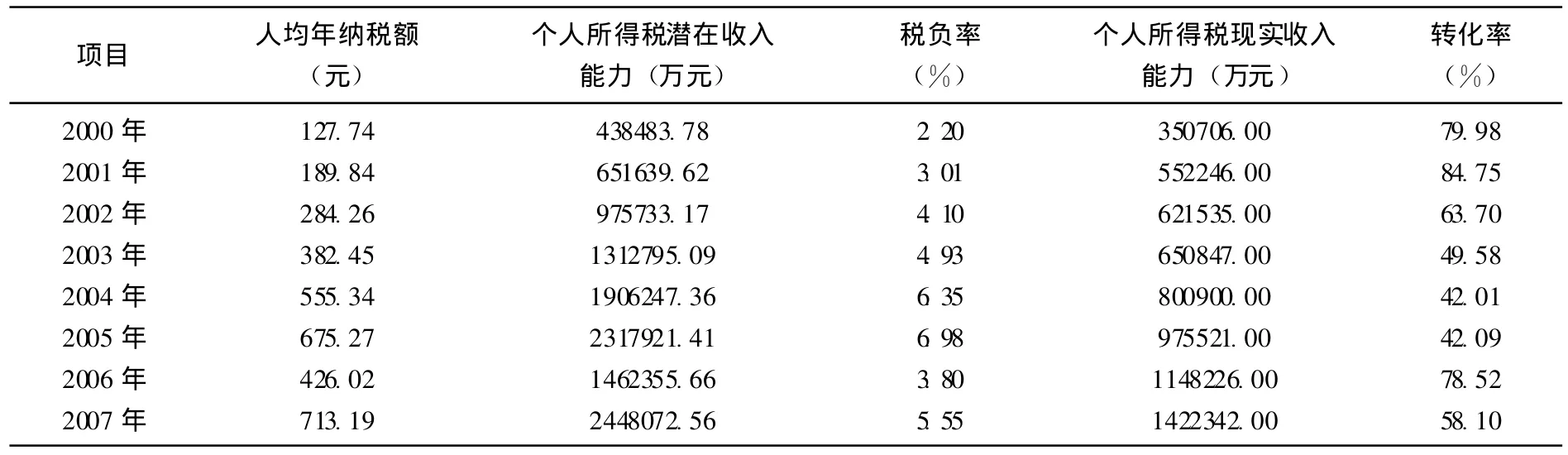

第五,计算个人所得税潜在收入能力和现实收入能力转化率,如表5。

表5 山东省个人所得税潜在收入能力及转化率测算① 测算说明:人均年纳税额是每人年工薪收入纳税额,财产性净收入纳税额和经营性净收入纳税额加总得来,个人所得税潜在收入能力是人均年纳税额乘以城镇全部人口而得。税负率是个人所得税潜在收入能力除以全部可税收入。个人所得税现实收入能力的口径包括国税征收的利息税、地税征收的个人所得税和各项法定减免,法定减免自2003年开始有统计数据。个人所得税转化率是个人所得税现实收入能力除以潜在收入能力所得。

可以看出,山东省典型调查的样本数据表明,潜在收入能力转化为现实收入能力的转化率最高时为2001年的84.75%,2007年为58.10%,最低时点是2005年的42.09%。

第六,以样本测算的个人所得税收入转化率,来计算全国潜在收入能力。见表6。

就全国水平而言,由于人均收入水平的普遍提高,个人所得税收入能力成倍增长。地上经济的潜在收入能力在2000年达到825.69亿元,2007年增长到5481.85亿元。

表6 全国个人所得税潜在收入能力测算

三、地下经济的个人所得税潜在收入分析

地下经济是指未向政府申报和纳税,政府无法实施控制和税收征管,其产值未纳入政府统计的GDP的所有经济活动。根据我国的实际国情,本文采用修正后的现金比率法,测算地下经济额,进而计算地下经济的个税收入潜力。

根据古特曼现金比率法的基本模型[8],假设:C为现金余额,CU为地下经济中的现金余额,CO为公开经济中的现金余额。D为实际活期存款余额,DU为地下经济活动中的活期存款余额,DO为公开经济中的活期存款余额。YO为公开经济的收入规模,YU为地下经济的收入规模,现金比率KO=CO/DO,KU=CU/DU。而VO为公开经济中收入的周转速度,即VO=YO/(CO+DO),VU为地下经济中收入的周转速度,即VU=YU/(CU+DU),β为VO与VU之比,即β=VO/VU。该模型假设公开经济活动中所进行的交易,或使用现金或活期存款支票转账来进行,而地下经济活动中的交易,则主要以现金结算的方式来进行。其中,(3)和 (4)式是现金比率,YU就是要测估的地下经济规模,利用模型中C、D和VU的定义式,通过对以上各式的代换整理,可以得出地下经济规模YU的表达式为:

如果在 (1)式的基础上再给出一些更为严格的假设条件:(1)地下经济活动唯一的交易媒介就是现金,地下经济活动中只使用现金来进行交易,绝对不使用支票活期存款支付,因此有KU趋向于无穷大,即DU→0,KU→∞。(2)在正常的公开经济活动中,人们对现金和活期存款的相对需求保持不变。(3)单位现金的购买力在地下经济和公开经济中是相同的,也就是说地下经济与公开经济中收入的周转速度相同,即VO=VU,β=1。则得到更为简化的表达式:

这是简化后用于测估地下经济规模Yu的现金比率模型。

但是,中国的实际情况并非完全符合这三个严格的假设,为此,应采用修正后的现金比率法,对诸如电子支付手段造成的数据变化进行折算处理,以此调增流通中现金,调减活期存款。下面进行估算:

表7 我国地下经济个人所得税潜在收入能力① 测算说明:1.按陈宗胜等人的观点,在可测算的范围内,各种地下经济形成的非法非正常收入中,主体是以个体和私营经济为主的未申报收入,约占53-76%,其次是走私类非法非正常收入,约占13-30%,经济犯罪官员的腐败收入占10%左右。在此取中值,未申报经济占未申报经济与非法经济之和的比例是65%。[18]2.潜在收入能力 (即税款流失总额)由计算出的地下经济规模乘以表5测算出的税负率而得。税负率不同于有效税率,有效税率是对税基而言,税负率是对全部收入而言。3.由于信用卡等电子货币交易方式逐步普及,影响了流通中的现金与活期存款的比例,因此在M0内部对流通现金与活期存款做了相应调整,使之更符合实际。单位:亿元

第一,估计K0,即基期的现金存款比率。对于KO,可以选定某一特定时期为不存在地下经济活动或者是地下经济的规模很小几乎可以忽略不计的 “黄金时期”来作为基期,那么基期的C=CO,D=DO,因此可以求出该时期的现金比率 (C/D)作为K0,由于个人所得税开征于1980年,由逃避税收造成的地下经济可以以1979年为基期,有Ko=(C/D)1979=267.7÷909.4≈0.2943。

第二,计算C、D的值。在上式中,DU→0时,有D=DO。C,D的数据都可以直接从金融统计年鉴中获得,同时,将信用卡的消费支付除以货币流转速度,相当于因此减少的现金支付,以此调增流通中现金C,调减活期存款D。

第三,运用 (2)计算地下经济规模。地上经济的规模YO也可以从统计年鉴取得。这样,在KO、YO、C、D都为已知的条件下,代入公式计算地下经济规模YU。地下经济由未申报经济、未统计经济和非法经济三个部分组成,根据现金比率法的原理可知,这样测算出的地下经济不含不需交易媒介的地下经济即未统计经济。

第四,计算地下经济的个人所得税潜在收入能力。需要说明的是,并非所有的地下经济都能形成未课征的个人所得税,只有未申报经济形成可税经济。假设未申报经济占上述测算的地下经济的比重k4为65%[9]。未申报经济的税负率与地上经济类似,那么潜在收入能力就是未申报经济总量与税负率的乘积,如表7所示。

如表7,我国地下经济的规模从2000年的7542.93亿元增加到2007年的17178.22亿元,其中未申报经济规模所产生的个人所得税潜在收入能力从107.62亿元增加到619.76亿元。

四、我国个人所得税收入潜力的基本结论及其解释

(一)我国个人所得税收入潜力的基本结论

将地上经济与地下经济综合起来,得到我国个人所得税潜在收入能力的全部,如表8。我国个人所得税潜在收入能力逐年激增,其中地上经济提供的个人所得税收入能力约占9/10,地下经济提供的收入能力约占1/10。

表8 我国个人所得税潜在收入能力单位:亿元

个人所得税潜在收入能力巨大,但是转化为现实收入的比例还不足,究其原因,可能与税务机构的信息不充分、纳税人遵从率低以及税制的低效等有密切关联,这又需另文专门探讨。

(二)我国个人所得税收入实现率不高的几点解释

1.信息不对称是造成潜在收入不能顺利转化的主要原因。不论是公开经济还是地下经济,信息的不对称导致纳税人有实现隐瞒收入的可能性。从博弈的角度看,偷逃税款的税额越大,被发现的概率越小,发现后被处罚的金额越少,越有可能助长纳税人隐瞒真实收入的动机。因此建议强化征管能力,运用社会综合治税、纳税评估、发票控税等征管手段来解决信息不对称的问题。

2.征管权和收入归属不匹配是导致征管部门激励不足的重要原因。所得税改革后,中央在个人所得税分配中拿走增量的大头,地方政府对个人所得税增收的热情与动力骤减。由于个人所得税的征管机关依然设为地税系统,地税部门受到地方政府的影响与牵制,必然将征管力量更多地投入到对地方收入影响较大的税种。因此个人所得税的现行征管格局不宜再维持下去,只有改变个人所得税的分成比例,或改地税征收为国税征收,才能解决由于征管权与收入归属权不匹配造成的征管动力不足问题。

3.税制不完善引发的纳税人不遵从是税收流失的动机之一。2005年高达60.82%的税收流失为例,可以说与当时的税收制度有莫大的关系。个人所得税的扣除标准,不曾根据经济的发展和人民生活成本的提高而增加,扣除标准等一系列税制不完善导致纳税人抵触个人所得税,纳税人不遵从普遍存在。

4.税制的低效带来的超额负担令纳税人具有将地上经济转入地下经济的动机。因此,必须从提高征税的效率和完善金融秩序两个方面形成合力防止税收流失。因此,建议加大金融秩序的整顿力度,金融机构可以依法采取控制现金流量、推行银行卡、账户管理等多管齐下,记录资金走向,限制地下经济交易媒介等,有力打击地下经济,配合税务部门治理税收流失。

[1]王韬,陈平路,周建军.一个人工税收CGE模型示例[J].当代经济科学,1999,(6).

[2]辛浩等.我国个人所得税税收能力测算方法初探[J].经济师,2008,(6).

[3]崔毅.关于我国个人所得税的思考[J].财政研究,1997,(10).

[4]王韬,朱文娟.我国个人所得税负担能力的宏观分析 [J].涉外税务,1999,(10).

[5]梁朋.税收流失规模:地下经济视角的分析 [J].中国青年政治学院学报,2001,(1).

[6]焦建国.个人所得税潜力分析 [J].税务研究,2001,(2).

[7]贾绍华.我国税收流失的测算分析与治理对策探讨 [J].财贸经济,2002,(4).

[8]Guttman.The Subterranean Economy[J].Financial Analyst Journal.1997,(6).

[9]陈宗胜,周云波.收入分配:经济学界如是说 [M].北京:经济科学出版社,2002.