基于散户视角的股市投资策略研究

2010-03-06西北农林科技大学经济管理学院孙春雨王青

西北农林科技大学经济管理学院 孙春雨 王青

自1992年以来,伴随着我国计划经济向市场经济的转型,我国证券市场从无到有,从小到大,时至今日,已成为经济生活的重要组成部分。沪深股票投资账户数截止2009年06月30日已达1.28亿户,其中沪市自然人账户开户数为64426245户,占沪市期末账户总数的99.58%,持有期末已上市A股流通市值十万元以下的投资者占总账户数的86.21%。从资本市场的运行看,投资者行为不仅受证券市场的影响,反过来也影响证券市场的健康稳定发展,并通过传导效应影响整个经济的发展。因此,研究适合散户的投资策略就具有重要的理论和实践意义。

一、投资理论综述

以Samuleson、Fama等学者所创立并发展的 “有效市场假说”(EMH)理论为核心,以 Markowitz的 “现代资产组合理论”(MPT)Williams的 “资本资产定价模型”(CAPM),ROSS的 “套利定价模型”(APT),Bl ack-Scholes的“期权定价理论”等为基石所构架的传统金融理论一直居于现代金融证券研究领域的统治地位。该理论体系的核心观点:1、投资者是理性的决策者,并且按照最大效用原则来进行个体投资行为。2、金融证券产品的价格充分反映了对信息的理解,价格是随机漫步的,具有不可预测性,没有人能够持续的获得利润。该理论研究的思路是先根据投资理性的假设创造一个理想的市场和完全理性的投资者,然后探讨证券市场在这种状态下应该发生什么,其实是遵循着一种从主观到实际的思想方法。

然而随着金融证券市场的不断发展,大量实证研究发现,人的行为、心理感受等主观因素在金融投资中起着不可忽视的作用,金融经济学家尝试从其它角度进行金融证券研究的创新与发展,研究投资者实际行为和证券市场真实价格变化。其研究理论可以追溯到从心理学角度出发,强调心理预期在人们投资决策中的重要性,认为决定投资者行为的主要因素是心理因素,投资者是非理性的,其投资行为是建立在所谓“空中楼阁”之上,证券的价格决定于投资者心理预期所形成的合力,投资者的交易充满了“动物精神”的凯恩斯的“空中楼阁理论”。综合行为金融理论的核心既是:深入研究被标准金融理论忽略的投资者行为的决策黑箱。当前其理论的研究主要沿着2条主线进行:一是通过对金融证券市场的各种“异象”研究,发现投资者存在的种种认知偏差,并建立一些模型,通过投资者交易数据和市场价格的波动,对投资者行为进行实证检验;二是结合心理学试验、社会学及其它认知科学对人类非理性研究的成果,对金融证券投资者的“有限理性”进行深入探究。

二、我国股市收益特征分析

杜沔(1997)、刘国旗(2000)、江晓东(2002)、殷玲(2002)等有通过描述上证或深证指数绝对点位的变化、指数波幅震荡来判断波动程度的定性分析,也有采用标准差、ARCH类模型或者极值法、VaR方法、市场模拟法、混沌方法等的定量分析,基本上都认为中国股票市场的波动十分剧烈,显示出极大的非稳定性。

1、上海证券交易所股票的整体收益特征

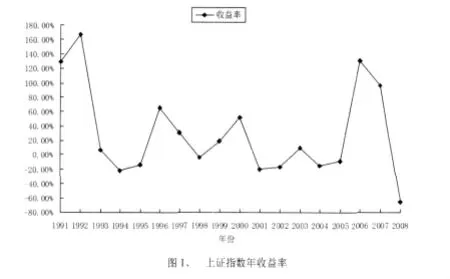

通过分析上证指数年收益率变化,我们发现,其波动非常剧烈,大涨之后就是大跌(见图1)。1992年的收益率为166.57%,1993、1994年却降到6.84%、-22.30%;2007年的96.66%降到2008年的-65.39%,降幅为162.05%,相对稳定的年份只有三年。

我们分析了至2009年6月30日在上海证券交易所交易的所有股票的持有期收益率发现:在股票上市的首日以开盘价买入,持有到2009年6月30日在844只股票中72.50%的股票收益率为正,在18年的交易期内,只有在1991、1992、2007年上市的股票平均持有期收益率为负,其它15年内均为正(见表1)。

?

2、上海证券交易所股票的局部收益特征

金晓斌与唐利民(2001)的统计数据表明:1992—2000年初,政策性因素是造成股市异常波动的首要因素,占总影响的46%,政策对股市的波动起着最主要的影响作用。施东晖 (2001)的实证研究指出,在1992—2000年初沪市的52次异常波动中,由政策因素引起的共有30次,约占60%。其它一些研究(如李向军,2001;郑士贵,1998;张成威等,1998)也发现政策与股价变动有较强的相关关系。根据深证证券交易所调查数据显示:在个人投资者失误原因分析中,国家政策变化引起的失误占比67%。

谢至超(2009)利用事实数据实证研究发现[1]:IPO与股市涨跌的相关性不明显,IPO的暂停和重启不能从根本上改变股市的运行趋势;IPO的发行参数如发行家数、筹资额、发行家数的变化与当月指数涨跌及下月指数涨跌的相关性较弱,指出IPO发行与指数的短期涨跌不存在明显因果关系。本文利用上海证券交易所的数据研究发现:1996年上证交易所IPO数量至今为止最多为94只当年指数收益率为65.15%,而2005年只有两只IPO,指数收益率却为—8.33%。也表明IPO与股市涨跌的相关性不明显。

统计分析1995年12月31日至2009年6月30日期间每个月最后一个交易日A股市场所有股票的股价分布。发现根据股票市场中低、高价股的结构,可以预测市场处于底部还是顶部。一般情况下股价主要分布在3元至20元之间(占总数的85.75%)。从5元以下的低价股占比看,当低价股占比上升至50%以上时,可以认为市场已经处于或者接近底部。如2005年3月至2006年3月间,低价股占比也大幅上升至50%以上,最高上升至70%左右,上证综指处于1000点左右的低位;2008年10月至2008年12月间,上证综指大幅下挫至1800点左右,低价股占比大幅上升至50%以上(见图1)。反之,从股价大于等于20元的高价股占比看,当高价股占比超过25%时,可以认为市场已经处于或者接近顶部。如2007年7月至2008年2月间,上证综指处于4000点以上的历史高位,一度超过6000点,高价股占比大幅上升至30%左右。指数在底部之后必然上涨,顶部之后必然下跌(见图1)。

三、散户投资现状与存在的问题

1、散户没有自己一贯的投资策略,操作频繁、总体收益率较低

根据深圳证券交易所综合研究所2002年的研究报告显示 [2],在做出投资决策时,个人投资者依据“股评推荐”、“亲友引荐”以及“小道消息”所占的比重高达51.5%。两成以上的个人投资者进行投资决策时几乎不做什么分析,而是凭自己的感觉随意或盲目地进行投资。万明辉运用客户关系管理系统[3],在2003年对其所服务的个人股东账户平均资产总值1万-100万的796名客户的股票操作频度统计。发现散户中活跃客户占比为79%,远高于大户中活跃客户的占比35%。年均交易次数在13次以上的散户投资者占其总数的50%以上。来自海通证券股份有限公司金晓斌、何旭强、吴科春、高道德、张志强[4]利用随机抽样研究发现:投资收益与投资行为(如持股时间、换手率等)之间具有显著的相关性。在投资收益上,大户、中户、散户之间呈现明显的递减关系,大户比散户高50%左右;换手率方面大户的换手率最低只有散户的1/2。其利用Panel Data数据分析法,对投资者的收益率与换手率进行相关性分析发现,两者之间具有显著的负相关性,说明换手率的增加明显降低投资者的收益。来自深圳证券交易所的调查显示:78%的投资者入市是为了赚取买卖价差,43.9%的个人投资者处于亏损状态,盈利者占比仅为22.4%。

2、散户投资者缺乏相应的投资知识及技能,在投资行为上存在诸多认知偏差

根据证券登记中心公布的统计数据[5],至2009年6月底,持有期末已上市A股流通市值十万元以下的投资者占总账户数的86.21%,沪市40岁以下投资者占沪市总投资者的47.63%,30岁以下60岁以上合计占比27.41%。可以看出在我国股市18年的历程中,大部分投资者入市不久,缺乏投资经验、成熟度不高。一定程度上促使投资者的决策并不主要是靠分析信息和精妙的计算,更多的靠的是直觉。正像Barberis et al.(1998)指出,投资者在进行投资决策的时候,存在两种偏差:代表性偏差(Representative Bias)和保守性偏差(Conservatism Bias)。Danieletal.(1998)认为投资者进行投资决策时,存在过度自信(Overconfidence)和自我评价偏差(Biased Self Attribution),投资者往往过高的估计自身的能力,低估自己的预测误差,过分相信私人信息,低估公开信息的价值。我国学者李心丹教授、傅浩[6],采用调查问卷分析法、投资者交易账户数据的实证检验法和心理实验法等技术手段对我国证券市场散户投资者行为进行了较为深入的研究,发现其在决策过程中存在 “确定性心理”、“损失厌恶心理”、“过度自信”、“政策依赖心理”、“暴富心理”、“赌博心理”、“从众心理”、“锚定心理”、“选择性偏差”和“框架效应”等的认知偏差。

3、在信息不对称条件下,“跟庄”成为散户主要操作策略

在股票市场,散户因为资金、信息和技术方面的劣势,在与机构投资者的博弈中,其“纳什均衡策略”将是“跟庄”。一方面,从资金角度看,一般单个散户所拥有的资金根本无法影响证券价格,而数量众多的散户因为交易成本问题是根本不能实现联合的,固他们更像是完全竞争市场上的价格接受者;另一方面,从信息的获取动力看,相对于获取公司私有信息的巨大成本,单个散户的获益不足以提供直接获取信息的激励,“搭便车”心理广泛存在;再一方面,从技术角度看,散户一般不具备证券投资的专门知识和技术,其交易行为是非理性的,非理性的投资行为导致其所犯的错误经常是非系统性的,所获得的收益远低于市场平均水平。结果,散户的博弈策略选择只能是 “跟庄”。 然而,由于机构投资者和散户之间的博弈是典型的不完全信息动态博弈。在博弈过程中,理性机构投资者的目标函数是最大化自己的效用,隐匿自己的私人信息,甚至是传递虚假信号,从而导致散户“被套”就成为其占优策略。且机构投资者具有“先行优势”,而后知后觉的散户接受投资受损是不可避免的结果。

四、结论与建议

1、结论

综上分析,我们可以得出以下结论:

(1)上证指数具有长期投资价值,同时由于我国股市不是经济发展到一定阶段的产物,其出现是政府创市,因此更多的受政策影响,不具备有效市场特质。

(2)我国散户没有适合自己的投资策略,其投资决策不是建立在客观分析、理性认识的基础上,而更多的是根据“股评推荐”、“亲友引荐”以及“小道消息”进行股票投资。导致他们在投资时不仅要承受系统性风险,还要承受非系统性风险。

(3)因为资金、技术、信息及散户自身专业性的限制,散户不可能按照传统金融理论进行投资决策,在上述限制下散户若采取“积极的投资策略”只能是即承担系统性风险又承担非系统性风险,与庄家博弈的必然命运也是不可避免的。

2、对散户投资策略的建议

综上分析,我们建议散户采取长期持有动态调整的投资策略。

(1)在股票上市首日分别以开盘价买入股票并长期持有,对在同一年上市的股票进行投资组合,可以完全机械的以资金分配权重,也可以依据对上市公司基本面的分析分配投资个股的组合权重。

(2)直接投资上证指数基金50ETF。可以在目前市场环境下一次性投资,也可以根据个人收支,采取定期定额定投50ETF。

(3)散户在长期持有过程中,可以根据市场的整体表现即底部、顶部状态调整投资组合,但不是频繁调整,是长期持有下的动态调整。①在某只股票收益已有100%,经济基本面、行业基本面、公司基本面处于繁荣阶段的末期,则应调低其组合比重甚至剔除投资组合。②在市场高价股持续占比超过25%状态下,降低投资股市的资金比重;在低价股占比50%时大胆投资指数持有。③制定明确的投资原则,并严格履行原则。

[1]谢至超.IPO与股市涨跌的相关性分析[N].上海证券报证券报,2009-9-11(7)。

[2]万明辉.我国股票市场中个人投资者操作行为的实证分析[J].经济管理论坛,2005年。

[3]金晓斌,何旭强,吴科春,高道德,张志强.投资者行为、市场风险收益特征与交易策略的有效性[R].深圳证券交易所刊物/研究,2003